苹果谷歌混合双打,Meta all in元宇宙能否绝地求生?

展望未来,随着广告和可穿戴业务的增长,我们预计苹果未来收入将明显上调。

Apple通过了新的隐私策略,向Meta Platforms宣战,因为后者的大部分收入依赖于广告。GOOG也对Meta未来的广告收入造成了致命的打击,当时它宣布对所有Android手机的隐私条款进行类似的更改。

此外,传闻AAPL将于2023年推出AR/VR耳机,该公司可能会寻求在新兴游戏和元宇宙市场上占据主导地位。AAPL之前推出的电子产品已经击败了其他竞争对手,例如索尼的Walkman、诺基亚、黑莓和Pebble。

通过推出新的隐私更新,Apple(AAPL)向Meta Platforms(FB)发出了战争预告,Meta Platforms是除Alphabet(GOOGL)之外的领先在线媒体公司之一。在2021财年,Meta报告的广告收入为$114.93B,而GOOG同期报告的广告收入为 $209.4B 。

另一方面,在没有正式细分的情况下,Bernstein估AAPL在2021财年的广告收入约为$3B。

假设AAPL在全球广告市场上迎头赶上,其TAM是巨大的。Meta报告称,美国和加拿大地区的收入市场份额相似,为47.1%,其中iPhone用户份额最大,为46.9%。同样,GOOG报告称,2021年其大部分收入为46%来自美国。

鉴于移动广告市场预计将在2028年增长至782.1B美元,复合年增长率为34.8%,我们预计随着AAPL积极扩展其广告业务,Meta将损失大量广告收入。

假设传言为真,AAPL也将在最晚的2023年之前进入AR/VR市场。

2007年,AAPL推出了第一款智能手机iPhone ,打破了诺基亚和黑莓在手机行业的主导地位。此外,该公司在2014年发布了Apple Watch,将健身追踪功能与通话和文本功能相结合,使其成为“可穿戴设备的爆发之星”。

假设有类似的影响,FB的元宇宙战略将在向前发展时遇到一定的挑战。

在本文中,我们重点关注AAPL的隐私策略变化和潜在的AR/VR战略对Meta未来增长的影响。

01 苹果隐私策略:卫道士还是利益驱使?

自2021年4月以来,AAPL为其 iPhone发布了多项隐私策略更新,作为其iOS 14.5 和15更新的一部分,其用户可以选择阻止广告商标识符。

截至2021年12月,在运行最新软件更新的86%的iOS设备中,高达46% 的设备选择退出App Tracking Transparency。

尽管Snap和Meta等其他公司首先开发了自己的技术在他们自己的应用程序中驱动他们的广告策略,最新的系统隐私设置使广告在吸引潜在客户方面的效率降低。

新的限制似乎不是跟踪个人用户,而是针对具有相似模式/兴趣的群体,出于隐私原因,这些群体的信息被匿名化和聚合。

新的定向广告使很多营销人员的收入下降了高达40%,Meta在其FQ1'22财报电话会议中报告其未来的广告收入面临100亿美元的逆风。

这导致Meta的股票价值大幅下调,从2022年2月2日的323美元跌至2022年 2月18日的206.16美元。

AAPL基于服务的收入

尽管表面上道德高尚,但共识估计AAPL 最新隐私更新背后有明显的经济动机:AAPL隐藏在其服务收入领域的“广告、AppleCare、云、数字内容、支付和其他服务”。

尽管没有在其财务业绩中分出各个组成部分,但伯恩斯坦估计AAPL在2021财年产生了大约30亿美元的广告收入。与2017财年估计的3亿美元相比,这是一个巨大的增长。

Consumer Acquisition首席执行官Brian Bowman表示:“我认为,苹果已经能够占据道德制高点,声称他们专注于用户隐私。但实际上,他们确实将相关服务推销给了Facebook和Google。我看到他们在做的是试图夺回控制权。”

AAPL依靠SKAdNetwork进行定向广告,该广告被吹捧为比许多其他应用程序使用的个性化广告更私密。

此外,AAPL还拥有Apple Search Ads,它允许应用程序开发人员支付费用,以便在Apple App Store的搜索中排名靠前。

AAPL的广告现在占2021财年所有iPhone应用程序下载量的58%,在最近的隐私更新之后,市场份额是2020财年17%的三倍多。

AppsFlyer内容主管Shani Rosenfelder表示:“我们确实看到了 Apple 搜索广告市场份额的巨大增长。他们已经成为新的头号玩家,他们超越了过去主导 iOS 的 Facebook。”

根据共识估计,AAPL在2022财年可能通过应用程序广告收入产生高达50亿美元的收入,同比增长66%,到2024年高达200亿美元,复合年增长率为60.69%。

此外,移动广告市场预计将从2021年的$96.4B增长到2028年的$782.1B,复合年增长率为34.8%。因此,随着未来广告收入的增长,AAPL以牺牲Meta的增长为代价,将获得更多的市场份额。

02 收入创纪录,AAPL扩军AR/VR领域

根据传闻,AAPL计划在2022年底或 2023年推出VR/AR 耳机,并计划在2022年8月量产。

鉴于AAPL在过去十年中积极收购多项AR/VR技术,这并不令人意外:例如 2020 年的Spaces和NextVR。

AAPL一直在默默地构建其相关技术库,同时等待合适的时机。随着Meta于2021 年9月推出Metaverse概念以及多种形式的VR设备的推出,苹果和游戏迷们都将高度期待AAPL的突破性发布。

鉴于AAPL多年来凭借其颠覆性技术连续推出多款热门产品,我们预计AAPL的 AR/VR设备将非常受欢迎,从而推动其收入向前发展。该公司过去的产品对相关行业产生了重大影响,例如:

iPod在2001年淘汰了索尼的Discman和Walkman。

2007年的iPhone,扼杀了诺基亚在手机市场的主导地位。

2008年的MacBook Air,开创了更薄、更轻的笔记本电脑的先河。

2010年的iPad,前12个月售出超过1900 万台。

2015年的Apple Watch,到2017年超过劳力士的单位销量,到2018年超过整个瑞士手表行业。

2021年的iPhone 13,占AAPL 22年第一季度 71.6B 美元收入的很大一部分。

很明显,鉴于其革命性的软件和设计,AAPL是智能技术产品的市场领导者。随着消费者对其新产品发布的持久需求,其AR/VR耳机产品推出也就不足为奇了。

反过来,它将直接与Meta的Oculus Quest 2和未来的Project Cambria竞争,后者也将于2022年推出。尽管在2021财年仅占Meta收入流的一小部分,不到3%,其元宇宙项目的最终成功取决于其VR硬件的采用率。

因此,鉴于AAPL的出色业绩记录,投资者应该关注Meta的未来增长,因为它下了重注在Metaverse概念上。

截至2021年底,FB已售出约1000万套Oculus Quest 2,索尼售出600万套PlayStation VR。

尽管与其他智能设备相比使用速度较慢,但我们注意到,随着远程工作成为常态,在疫情期间,该技术的采用率迅速上升。

2020年AR和VR耳机、软件和服务市场达到了120亿美元,比2019年的水平增加了50%。此外,预计到2027年,全球 AR/VR 综合市场将增长到2000亿,复合年增长率高达68.5%。因此,一旦 AR/VR 需求回升,我们预计AAPL将从其可穿戴设备、家庭和配件部门获得巨额收入。

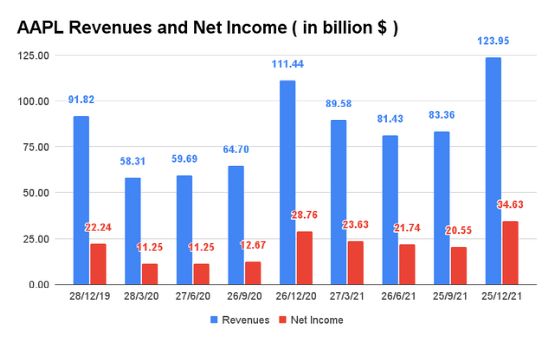

在过去的五年里,苹果公司的收入以 11.9% 的复合年增长率显着增长。

其收入在2021财年增长至365.81B,同比增长33.2%,比2019财年增长40.6%。此外,公司的净利润同比增长64.9%,较 2019 财年增长 71.3%。

尽管存在全球供应链问题和芯片短缺,但 AAPL 报告的 FQ1'22 收入创纪录的收入为 123.94B 美元,环比增长 48.6% 和同比增长11.2%,令人印象深刻。

此外,该公司报告其活跃的设备安装基数同比增长9%,从FQ1'21 的1.65B增加到FQ1'22的1.8B。

AAPL 收入和净收入

按类别划分的 AAPL 收入比较

其iPhone在22财年第一季度以71.6B美元的价格占其收入的最大份额,为 57.5%,主要归因于对 iPhone 13 的强劲需求。此外,该公司报告其 Mac 和季度环比分别增长 18.4% 和 67%。22 年第一季度的可穿戴设备、家居和配件销售。最重要的是,其服务(包括广告)收入为 19.5B 美元,环比增长 6.5%,同比增长 23.4%。

尽管由于全球供应链问题,其之前在 FQ4'21的销售额损失了60亿美元。

苹果的汽车和医疗设备生产商等其他行业在满足需求方面面临挑战,并且正在经历大规模的延误和损失。

因此,尽管该行业面临多重不利因素,但我们可以对其全球业务的运行情况有一个清晰了解。展望未来,我们预计AAPL将继续其出色的表现,这反过来将提振其股票的长期表现。

03 苹果谷歌一人一拳,FB迎来挑战

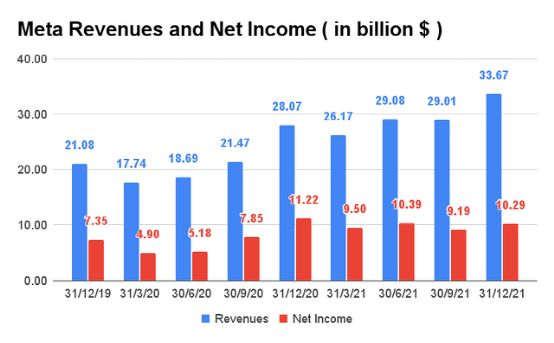

自2016年以来,Meta的收入以33.67%的复合年增长率增长。

2021财年,该公司报告收入为117.92B美元,同比增长37.18%,较2019财年增长66.8%。

值得注意的是,Meta的114.93B 美元的广告收入在2021财年占其销售额的最大份额,为97.4%。

由于iOS的政策变化,该公司强调了2022财年价值10B 美元的逆风,投资者感到困扰也就不足为奇了。此外,鉴于其2021财年的毛利率为 80.8%,我们还预计Meta未来的利润将受到巨大影响。

GOOG于2022年2月16日发布的公告对Meta 的广告收入造成了更大的打击,因为GOOG更改了所有Android手机的隐私策略。

鉴于Android 智能手机用户占全球手机用户的 69.74%,它对Meta的影响将比 iOS的影响更糟。

尽管GOOG承诺在未来两年内采用更“长期的、协作的方式来保护隐私的个性化广告”,但它对Meta的不利影响最终已经产生,在GOOG宣布后,Meta股价又下跌了2%。

除了10B美元的逆风之外,Meta的家庭每日活跃人士 (DAP) 的环比增长正在从FQ3'21的1.8% 放缓至FQ4'21的0.3%。

此外,该公司在其Metaverse战略上投资了10B美元,这是一个惊人的数额,考虑到Meta的顶线和底线都将在未来下降。

首席执行官本人估计在元宇宙的愿景实现之前还有五到十年。因此,我们可能预计Meta的Reality Labs部门将继续大举支出,这可能会进一步对投资者的情绪产生负面影响,因为Metaverse尚未在未来几年为公司带来可观的收入。

Reality Labs在2021财年仅产生了2.2B美元的收入,而其广告收入为114.9B美元。结合来自字节跳动TikTok的激烈竞争,Meta可能不得不承认,它作为广告巨头的时代已经结束。

在它的元宇宙准备就绪并被广泛采用之前,有些人将其描述为“反乌托邦世界”。

04 预期双双增长,静待回撤

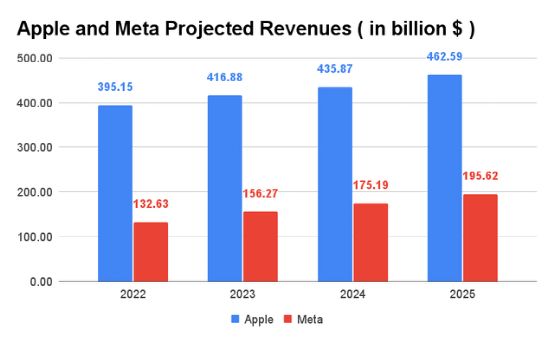

AAPL和Meta预计收入

预计AAPL的收入将在未来三年以5.39%的复合年增长率增长,而Meta将在同一时期报告以13.83% 的复合年增长率增长。

这些数字表明,两家公司未来的收入增长都将明显放缓。尽管如此,对于2022财年,共识估计 AAPL和Meta将报告收入分别为$395.15B和$132.63B,分别同比增长8%和12.4%。

因此,预计两家公司仍将报告未来的有利增长。

AAPL目前的EV/NTM Revenue为 6.57 倍,高于其3年平均值5.17倍。鉴于其最近在FQ1'22的表现,AAPL现在显然被夸大了。

尽管如此,鉴于该公司的增长有多重顺风,我们预计苹果将继续其强劲的业务和股票表现。

因此,鉴于其克服全球供应链问题和强劲需求周期的能力,激进的投资者可能仍会购买AAPL。但我们鼓励其他投资者等待时机,看看是否会出现回撤。

另一方面,Meta的交易价格为3.98倍,低于其3年均值6.91倍。

尽管估值偏低,但我们认为这还不是Meta的一个好的切入点。鉴于最近GOOG的公告,我们预计Meta将在未来进一步回撤。

毫无疑问,Meta是一只稳健的股票,但是,鉴于最近的市场反应,我们鼓励感兴趣的投资者在将Meta添加到他们的投资组合之前保持耐心。

因此,我们目前仅将AAPL评级为买入,并将Meta股票评级为持有。

本文来自微信公众号 “华尔街大事件”(ID:WallStreetNews),作者:Juxtaposed Ideas,36氪经授权发布。

相关推荐

苹果谷歌混合双打,Meta all in元宇宙能否绝地求生?

为应对苹果新隐私政策,Meta要把广告商带入“元宇宙”

Facebook、Meta与元宇宙

Meta蒸发1.5万亿元,元宇宙不被买账,资本市场担心什么?

Meta单日市值蒸发1.5万亿元,不应简单归因于元宇宙

谷歌前CEO施密特:Meta的元宇宙对人类来说不一定是件好事

Meta内部文件:元宇宙早已提上日程,18年规划更激进

谷歌、微软、Meta竞相涌入元宇宙,小型企业该如何伺机而动?

MR广告,Meta元宇宙的第一个故事

从小米到Meta:都有恢弘大志,为何都不被资本看好

网址: 苹果谷歌混合双打,Meta all in元宇宙能否绝地求生? http://m.xishuta.com/newsview59663.html