车企缺芯真相

地主家没有余粮了,车企们却还在排着队抢芯。一向直言的马斯克,在推特上吐槽当下的抢芯现状,“就像抢厕纸一样”。何小鹏则转发了博世老总的那条朋友圈,忧虑不已,“抽芯断供供更苦,举杯消愁愁更愁。”

一颗芯,难倒全球汽车产业。

囤货、加价购、黑市扫货,成为日常。

云岫资本合伙人兼首席技术官赵占祥向盒饭财经透露,云岫去年为一个做汽车MCU芯片(微控制器)的公司做财务预测时,计算方法是看它有哪些客户,每个客户大概会下多少订单。今年给一些客户做财务预测,不是看你有什么客户,是看你有多少产能。

“现在许多汽车芯片的情况是,只要芯片能造出来,就能卖出去。”

之前有媒体援引知情人士信息报道称,因受到“缺芯”影响交付量下降,理想汽车在黑市以高价采购了数千片电子驻车芯片,单片采购价达到5000元每片,远超正常价格的800余倍。

随后,理想汽车回应称:“信息不属实。”但新闻背后,透露的全球汽车芯片短缺的现状,却是现实。

早在今年7月份,就有网友发帖爆料,华强北新亚洲电子商城的一个档口,完成了一宗2000万元的交易。交易标的是一批数量为2000片的芯片,而买方是某国内排名前三车企的附属半导体公司,委托了旗下一个贸易公司采购。

据参与这笔芯片交易的知情人士透露,该型号的芯片正常价格在1500元左右,涨幅高达6倍。后来人们才意识到,这在大量黑市芯片的交易中,溢价算是够“厚道”的了。

据第一财经报道,博世原价13元/只的ESP(车身稳定系统)芯片,当前的黑市价格炒到4000元/只,高出近300倍。

“如果真要花高价买,相比之前肯定要砍单。比如原来是200k的订单,为了应急买个5k、10k就到头了,不会像原来采购那么多。”沙谷科技创始人杨勇告诉我们。

这场芯片危机何时会出现缓解,多位业内人士对盒饭财经表示,乐观情况是到明年下半年,“有时会特别紧,有时可能会松一下”,不乐观的情况下,可能会持续到2023年年初。

“芯片慌”下,为何汽车产业受到的冲击如此严重?缺芯潮下,车企为了确保生产,可以出哪些奇招?一颗芯片为何变得奇货可居?汽车缺芯的真相到底是什么?我们找多位业内资深人士聊了聊。

01 抢芯大作战

地主家没有余粮了,车企们却还在排着队抢芯。

8月17日,博世中国执行副总裁徐大全在朋友圈表态:刚刚接到通知,某半导体芯片供应商的马来西亚Muar工厂因新的疫情,继之前数周关厂,昨晚被当地政府关闭部分生产线至8月21日。博世ESP/IPB、VCU、TCU等芯片将受到直接影响,预计8月份后续基本处于断供状态……

他还颇有意味地配了一张图:楼,6层;跳,还是不跳;带上领导,还是不带?

这则配图,紧接着得到了东风汽车董事长竺延风的回应。他在第十七届中国汽车产业发展(泰达)国际论坛上调侃徐大全,“现在几乎所有车企的老总都蹲在上海(博世中国总部)要芯片,老徐都要跳楼了。区别就是,有人在后边推他跳,有人是在下面接着他。”

谁会接?当然是各大车企的老总们。博世中国上海总部的门口,这些人早早就玩起了“萝卜蹲”。

5月份的长安汽车股东大会上,董事长朱华荣称:“公司为了保证生产的正常进行,一直有高层领导蹲守上海。”

5月4日至9日,执行副总裁刘波在上海,“和芯片商天天交流,上午下午都交流”;

5月9日至14日,总裁王俊,一直蹲守在博世上海总部,和供应商洽谈、洽谈、洽谈。

长安不仅在和自己抢时间,也在和他的竞争对手们抢。据媒体报道,长城、东风等车企采购特别组也在往上海跑,博世挤不下了,就跑到代工厂、封测厂门口,专门堵下班的负责人。

所有能用手段都用上了。

“我们其实也放弃了一些订单,因为自己也扛不住了。实际收入确实是减少了,但是亏的也少了。”一位从事芯片产业的业内人士对盒饭财经坦言,现在等于是“不做不赔,做了就赔”。

广汽乘用车总经理张跃赛则跑到了朋友圈广撒网,寻找货源,“各位圈里的大神们:大量求购ST芯片,有资源的可随时联络”。

上汽大众的高管则组建了“抢芯团队”。据中国经营报报道:目前德国大众、大众中国已经与世界各地的供应商开展协调工作,上汽大众也在与德国大众、大众中国积极沟通,并寻求与相关零部件供应商合作。

缺芯潮当下,汽车产业甚至催生了一种新的抢芯方式。据多家台媒报道,特斯拉为确保芯片供应,可能采取对供应商预先付款的方式预定产能。大众、戴姆勒、丰田等车企则在考虑改变过去惯用的零库存生产方式,考虑延长签约,以确保充足的车用芯片产能。有相关人士透露,大众已出示长达12个月、18个月的契约。

一向直言的马斯克,在推特上吐槽当下的抢芯现状,“就像抢厕纸一样”。何小鹏则转发了博世老总的那条朋友圈,忧虑不已,“抽芯断供供更苦,举杯消愁愁更愁。”

02 减产与减配

“这次芯片危机,搞得我们很被动,现在市面上几乎扫不到任何芯片,堵在上海博世总部也没用。芯片产能调整周期也很长,要经过研发、设计、制造、封测等一系列环节,并不是今天新建一条生产线,下个月就能发货了。唯一能做的就是把手里的存货用到重点车型的生产上,留住消费者,剩下的,只有等。”吉利汽车的一位高管对盒饭财经坦言。

而伴随着这场愈演愈烈的抢芯大战,更多扛不住的车企已经选择减产、推迟交付,甚至“减配”交付。

最早传出因缺芯停产的是大众汽车。去年12月,大众汽车相关负责人称,芯片供应受到疫情影响,但情况并不严重,正在寻求解决办法。3个月后,大众集团CEO迪斯就破天荒地宣布,大众今年前两个月损失了10万辆产量。福特紧随其后,取消了两家工厂F-150皮卡和Edge SUVs的生产计划。

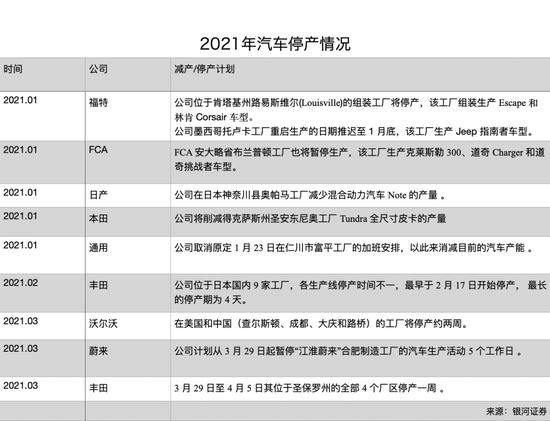

此后至今,这份因缺芯停产的“名单”越拉越长,本田、日产、FCA、通用、戴姆勒等多家国际巨头先后宣布停产/减产计划。

视线回到国内,据《每日经济新闻》报道:由于芯片短缺,长城汽车约10万辆产能受到影响;红旗品牌有3万辆;吉利上半年约15%~20%的销量受到影响;哪吒汽车销量影响在30%~40%。

直到3月份,蔚来汽车发布公布称,自29日起,江淮蔚来合肥制造工厂停产5个工作日之后,再次揭开了全球汽车缺芯的惨状。蔚来也成为中国首家因“缺芯”被迫暂停生产的新能源车企。

头部造车新势力的另一家理想汽车,虽未被迫停产,但先是下调了Q3的交付量预期,紧接着为了保证准时交付,推出了一份“先交付后补装激光雷达”的新方案:10月和11月交付的车辆,仅安装3个毫米波雷达,剩余的2个则计划在12月到春节期间补装。当然,你也可以选择等到12月直接提5个雷达完整版车型。

“减配”交付的新玩法,理想并非独一份。通用、日产、宝马、奔驰、奥迪、大众等车企,也分别针对个别车型的配置进行了调整。例如,日产在个别车型上舍弃了车内导航功能,奥迪只提供一把遥控钥匙,另一把则需要等到芯片充足时补发。

就在10月里刚刚过去的20天,因芯片短缺影响,福特、斯柯达、日产、大众四家车企又宣布了减产计划:福特在11日至12日暂停一个墨西哥工厂的生产;斯柯达捷克工厂从10月18日至今年年底减产或停产;日产两家墨西哥工厂分别停产11天和8天;大众在6日到15日暂停一家墨西哥工厂的生产。

因芯片短缺的影响,将会造成全球汽车产业多少损失?

据全球咨询公司艾睿铂(AlixPartners)9月发布的最新推算,今年汽车减产预期从390万辆大幅提升到770万辆,并预估,2021年全年全球汽车行业的收入将减少2100亿美元,比5月预估的1100亿美元,几乎多出一倍。

03 天灾和人祸

全球芯片短缺的背后,有多种因素交织。而汽车芯慌的集中爆发,最初则是源自行业对需求的集体误判。

疫情暴发初期,人们足不出户,业内预测全球汽车销量将会锐减,多数车企因此下调销量目标,进而向一级供应商调低了零件需求;供应商又向上游芯片厂商进一步压低需求。

大陆集团人士称,按照提前9~10个月计划周期,集团在2020年年初开始做整年规划,当年的Q1以及2019年期间,汽车销量锐减,车厂传递给Tier1(一级供应商)的需求也相应减少。

然后2020年下半年车市迅速反弹,车企突然加单,让上游供应链措手不及。

此时,因疫情激发的大量在线办公需求激增,Q4全球PC出货量不降反增10.7%,芯片供应商相应减少了汽车芯片的排产计划,转移到了手机、电脑这些使用量大的消费电子领域。

云起资本合伙人姜晓燕认为,到了今年,全球芯片短缺加剧,仍是供需问题。“因为一些芯片具有通用性,车企不仅是在和同行竞争,还可能与使用到芯片的光伏逆变器、物联网设备、监控器等领域的企业竞争。”

“如果芯片行业对晶圆厂的需求稳步增长,其实并不会存在缺芯的情况,因为芯片生产厂商每年都在稳定扩产。但是去年下半年,手机、PC、数据中心各个领域对芯片的需求突然暴增,导致整体芯片产能供不应求,芯片产能对这些领域的转移也造成了对汽车芯片的挤压。”云岫资本合伙人兼首席技术官赵占祥对盒饭财经表示。

例如意法半导体,过去一段时间MEMS和传感器以及一些型号MCU需求强劲,16~20周标准的交付期被延长至24-30周。

但以上两种情况,车企和供应商可以根据产品节奏进行调控,一场突如其来的大火又给了芯片行业一次重击。

去年10月,中国车企的顶级供应商之一,朝日化学微电子有限公司(AKM)的矢冈制造所的工厂AKM晶圆工厂接连发生两起火灾,由于受损严重,该工厂至少半年时间无法恢复生产,停产时间长达一年,今年4月,据外媒报道,AKM已经决定放弃火灾工厂复原。

AKM晶圆工厂火灾造成部分墙体与屋顶倒塌

与其他通用IC相比,AKM是小众芯片,短期内很难替代。而且AKM的产品主要集中在车载等高端应用中,即使替换,也需要很长时间。因此火灾之后,不少车企开始抢货,导致AKM产品供不应求。

屋漏偏逢连夜雨。11月份,因欧洲新冠病毒蔓延,意法半导体(ST)在法国的三座工厂相继发生工人罢工事件,牵涉到8英寸晶圆厂、12英寸晶圆厂以及氮化镓工艺技术工厂。

意法半导体是全球半导体的巨头之一,据Strategy Analytics统计,全球车载MCU 安装量超25亿,平均每辆汽车安装 25~30个 MCU,意法半导体占据8%的市场份额。

紧接着,疫情席卷马来西亚,直接扼住了全球芯片的封测环节。

从全球半导体产业链来看,马来西亚的重要性不如中国台湾、日本和韩国。但近年来,它已成为芯片测试和封装的中心,英飞凌、恩智浦和意法半导体等50多家全球半导体企业都在这里建厂扩产。

即便是在全球疫情最为严重的2020年,马来西亚半导体生产规模依然达到267亿美元;其封测业务,在全球市占率近13%,在东南亚地区占一半。

以汽车半导体巨头英飞凌为例,其在8月的财报会议上表示,停产可能继续拖累Q3季度业绩。英飞凌有近三成芯片封测厂建在马来西亚,其首席执行官 Reinhard Ploss 告诉分析师,停工的总影响达到“高两位数”数百万欧元。

但这只是造成芯片缺货的黑天鹅事件,历史上很少发生车厂买不到芯片的情况。“汽车芯片在整个芯片市场里的份额很小,大约5~6%,汽车厂商总是能买到芯片的。”在赵占祥看来,一方面与汽车行业的库存体系有关,数据中心、电脑、手机等行业通常会提前备货,对芯片有一定库存。但汽车行业一般不备货,所以一旦缺芯,就会影响整体汽车产能。

还有一些车企是在签合同时,就会要求芯片供应商备好一定周期的库存。例如丰田,要求其供应商的芯片库存水平,从传统的三个月提高到五个月。日产则考虑将芯片库存从一个月提高到三个月。铃木汽车则要求零部件生产商保留“数月”的供应量。

此外,更深层次的原因,还要深入到汽车和半导体之间漫长又脆弱的供应链体系上。“车厂不能只依赖一两家供应商,这样即使在一家买不到芯片,还能有其他家做备选。以前很多车厂,绝大部分芯片都来自于一家最大的供应商,这种风险是很大的。”赵占祥补充到。

04 价高者得

芯片供不应求,价格暴涨成为行业主旋律。

一位芯片产业链的从业者对盒饭财经表示,有芯片制造商借产量受限的由头,把公司的毛利拉高。“原来芯片的毛利并不高。车用的现在是几美金一片或者十几美金。一辆车上使用1000个芯片,是很正常的,其中使用最多的芯片成本是1美元到10美元之间的MCU芯片,他们本身毛利就低。”

相关数据显示,从4月1日至6月1日的两个月间,宣布上调价格的芯片供应商超过35家。

其中,汽车最为紧缺的ECU(电子控制单元)和MCU(微控制单元)芯片,主要来源之一就是ST。有消息人士透露,5月中旬,ST发函给渠道经销商,称“将在6月1日提高所有产品线的价格”。而早在1月份,ST就已经上调过一次价格。

据了解,ST旗下型号为“STM32F103C8T6”的芯片,去年9月之前,价格一直维持在6元左右, 到12月份上涨至30元,今年4月再次上涨至65元,价格涨了10倍不止。

12月,由于MCU缺货严重,台湾五大MCU厂——盛群、凌通、松翰、闳康、新唐同步涨价。在国内,一家武汉瑞纳捷半导体公司今年5月将产品价格提升了5%~20%,其客户包括特斯拉、吉利、长城和广汽。

“谁给的钱多就卖给谁。”该从业者无奈表示,虽然单个芯片很便宜,但是没有,车就造不出来。“当然也有心理作用,越涨价越恐慌,越恐慌越囤货,因为生产不出来,市面上也没有释放出来,所以就显得越来越缺货。”

价格传导至上游产业链,芯荒还会导致上游零部件库存成本上涨。据《巴伦周刊》报道:长城汽车负责人称,当供应链按照既定计划开展产能和原材料储备,在部分芯片相关产品影响减产后,受制于整车厂场地限制,不能全部按照订单接收,会造成整体供应链运转异常。当各环节库存大量积压,目前供应链中非芯片相关产品的库存会上涨2—3倍。

芯片交付周期也被拉长。威马汽车负责人称,目前车规级芯片的采购周期从几周延迟到几个月甚至半年以上,而一些涉及智能驾驶、智能座舱等高端芯片采购周期更长,甚至延迟到了20几个月。

此外,在与车芯产业链从业者交流的过程中,他们还提到了部分芯片交易时的“潜规则”:大的供应商企业相对来说还算厚道,他跟你明面涨价,涨价函发给你,但也有一些芯片公司是降价,他让你竞价购买,这种不透明的机制,让企业时常踩坑。

为了防止部分经销商恶意涨价,引起市场价格混乱。市场监管总局对涉嫌哄抬价格的汽车芯片经销企业进行了立案调查,9月份对上海锲特电子有限公司、上海诚胜实业有限公司、深圳市誉畅科技有限公司三家经销商进行了处罚。

台积电董事长刘德音公开表态:经销商囤积芯片加剧了全球芯片供应短缺,自己正在被迫评估数据,以确定哪些台积电的客户在囤货。中美之间贸易紧张关系的日后缓和,也可能有助于缓解芯片问题,“我们需要共同的规则,让人们对如何做生意有一些预期。”

05 国产替代有机会么?

“过去车企与国内供应商合作的动力不强——人家和原本的国外供应商合作很稳定,为什么要换,换过出问题怎么办?没必要给自己找麻烦。”云岫资本合伙人兼首席技术官赵占祥向盒饭财经表示。

但今年全球缺芯加剧,给了国内的一些芯片供应商机会。“国外供应商不卖给你,车厂没办法,只能重新选择供应商,这对于技术领先、具备一定规模的国内中小芯片企业有重大利好。现在国产芯片也是很强势的,因为它能提供多少芯片,就决定车厂能卖多少汽车。”

目前,国内汽车芯片主要以进口为主。据万联证券研报现实,国内汽车芯片进口率高达95%,其中动力系统、底盘控制和ADAS等关键芯片均被国外巨头垄断。

根据前瞻产业研究院的数据,2019年恩智浦、英飞凌、瑞萨、德州仪器和意法半导体保持汽车芯片厂商的前5名,市场份额占比合计高达50%。

不过,这也是一体两面,芯片慌的同时,国内也迎来了国产替代的机会,其中就包括一些车企。

比亚迪早在2004年就成立了全资子公司深圳比亚迪微电子;2005年,组建IGBT研发团队,进军IGBT产业。2008年,1.71亿元收购中纬积体电路(宁波)有限公司,并更名为宁波比亚迪半导体有限公司。

2009年9月,比亚迪第一代IGBT芯片研发成功。今年即将发布IGBT 6.0芯片,其IGBT芯片晶圆产能已经达到5万片/月,预计今年产能10万片/月。

2019 年,比亚迪在国内车规级IGBT模组的市场份额是18%,排名第二,仅次于英飞凌。目前,比亚迪半导体正在创业板冲刺上市。

因此,在多数车企因芯片短缺造成减产、停产时,比亚迪表现相对淡定,其在芯片领域布局的产业链,不仅可以充分自给,还有余量外供。

比亚迪之外,吉利、北汽、上汽也纷纷与芯片厂商联手,入局芯片市场。理想和蔚来均已搭建自动驾驶团队,计划自研芯片。

“现在车企也在刻意培养国产芯片供应商,因为他们发现真正遇到危机时,国外的芯片公司优先保障的还是本土车企。另外合资车企也要在中国卖车,也会优先考虑国产芯片公司,因为在供应链上会更安全一点。”赵占祥表示。

政策也在推进。去年9月,国家科技部、工信部等部门牵头成立了“中国汽车芯片产业创新战略联盟”,建设车规级芯片产业集群成为国家级重要战略。

目前在芯片的设计、封测和晶圆代工这三个环节,国内仍面临短板。如在一些细分领域的场景应用中,例如V2X、RISC-V等,大家的起跑线基本一致。但国内企业在制造环节瓶颈很大,国内比较缺乏车规级高性能主控芯片的制造生产线。数据显示,目前国内车规级MCU(微控制单元)国产化率不足5%。这些都是需要攻克的难题。

“以前为什么国内汽车芯片没能发展起来?因为汽车厂商没用过国产芯片,没有经过验证,宁肯不卖,也不能卖有问题的车给客户。”赵占祥对盒饭财经表示,但现在国内芯片有机会进入车企的供应链,意味着未来它们的成长空间会更大。

“有些问题,需要在车上实际测试,才会暴露出来,然后经过迭代优化为稳定可用的产品,再加上车企的背书,未来自然有更广阔的可用空间。”

杨勇也给出了同样的判断。

他认为,国内做汽车芯片的团队,也是从这些国际大厂出来的,从能力上、技术上,并没有那么大的差别。真正的差别,一是他们的产品,稳定性、可靠性会更好一点,客户会更信任;二是他们的产品更多,意味着它们提供的是一个完整的解决方案,而目前国内的芯片厂商规模还小,可靠性要花时间提升;三是他们的经验是跟着车已经跑了太多年了,我们的汽车工业时间还短,给国内企业的机会也少。

“如果我们能有5年时间的积累,也没有问题。”

参考资料:

《如果你无法打败汽车芯片荒,那就加入它》,巴伦周刊

《“芯片荒”冲击波:代工厂或成最大赢家》,全天候科技

本文来自微信公众号“盒饭财经”(ID:daxiongfan),作者:任娅斐,36氪经授权发布。

相关推荐

车企缺芯真相

车企缺芯,谁的锅?

贩卖焦虑的人请闭嘴,“缺芯”断不了车企命根

车企缺芯卡脖子,谁的锅?

全球缺芯真相:什么打乱了运转半世纪的半导体产业链?

全球缺芯真相:是什么打乱了运转半世纪的半导体产业链?

“芯荒”继续发酵:车企向高端车型倾斜,经销商库存减少,“缺芯”难题三季度或难得到缓解

有钱也买不到:“缺芯”潮下高端车更易断供,车企蹲点抢货,采购成本翻几番

一文读懂全球缺芯真相:从汽车领域开始蔓延,芯片国产化势在必行

汽车“缺芯”为什么越来越严重?

网址: 车企缺芯真相 http://m.xishuta.com/newsview52378.html