微创医疗机器人:IPO转板港交所,微创系分拆3公司上市后1+1>2?

在港股里,微创医疗(00853.HK)算是上等生,其股价涨幅曾超过10倍,市值一度高达1300亿港元。作为知名医疗器械生产企业,微创医疗旗下孵化了多个医疗高科技项目,近期开始陆续分拆上市。继2019年7月心脉医疗(688016.SH)登陆科创板、2021年2月心通医疗-B(02160.HK)赴港上市后,微创医疗旗下又一核心项目上海微创医疗机器人股份有限公司(简称“微创医疗机器人”)也赴港IPO,并于国庆长假前的9月26日获港交所聆讯通过。

分拆上市前A轮融资估值225亿,高瓴资本成最大外部投资者

这些年,国内机器人产业方兴未艾,但人们看到的多是生产流水线上忙碌的机器人,很少见到机器人出现在医院手术室里。随着中国医疗健康事业快速发展,各类医疗机器人开始走向市场,服务机器人、辅助机器人、手术机器人及康复机器人这4类产品增长非常明显。这其中,手术机器人最为高端,技术要求也非常复杂。

根据第三方机构弗若斯特沙利文的预测,中国手术机器人市场将由2020年的4亿美元增加至2026年的38亿美元(折合人民币达245亿元),复合年增长率为44.3%,领跑全球市场。预期全球市场将由2020年的83亿美元扩大至2026年的336亿美元(折合人民币达2,170亿元),复合年增长率为26.2%。

中国手术机器人百亿赛道静待爆发,一大批国产医疗器械企业开始进军这一高端赛道,例如,微创医疗机器人、威高手术机器人、康多机器人、天智航(688277.SH)等企业。

根据弗若斯特沙利文的资料,微创医疗机器人是全球行业中唯一一家拥有覆盖五大主要手术专科(即腔镜、骨科、泛血管、经自然腔道及经皮穿刺手术)产品组合的公司,目前,其图迈、鸿鹄、蜻蜓眼三项产品临床试验阶段已取得突破性进展。

不过,在抢滩资本市场上,微创医疗机器人慢了一步,2020年7月天智航成功登陆科创板。这无疑刺激了微创医疗机器人的上市意愿。

2020年9月,微创医疗机器人开始上市前的准备,引入外部投资者,包括“微创系”老熟人高瓴资本、易方达等知名机构,共完成30亿元融资,其中,15亿元的直接增资,15亿元股权转让款。这次融资完成后,微创医疗机器人估值高达人民币225亿元。

截至2021年3月24日,最新股东结构显示,微创医疗透过上海默化持有52.76%的股份,为公司最大股东;高瓴持有8.05%的股份,为最大机构投资方;花椒树远程医学透过上海常隆持有4.76%的股份;CPE源峰透过天津镕浩持有3.49%的股份;海南贝霖持有1.74%的股份;远东宏信(03360.HK)透过远翼元福持有1.40%的股份;易方达透过数家基金合计持有1.06%的股份。

先奔科创板后转港交所,微创系分拆上市后“1+1大于2”?

一开始,微创医疗机器人IPO是奔着科创板去的。2020年12月31日,公司同中金公司签署上市辅导协议,拟在上海科创板挂牌上市。不过,不到半年公司就改主意了。2021年6月10日,微创医疗机器人突然转战港股并递交了上市申请,9月26日通过港交所聆讯。

至于转板的原因,微创医疗机器人并未过多解释。

市场猜测:微创医疗机器人转板的最大原因是天智航-U在科创板上市后股价糟糕的表现。从2020年7月7日上市到现在,天智航的股价较高点已跌去八成。截至10月11日收盘,天智航-U股价为25.9元/股,虽然距离每股12.04元的发行价还有不少距离,但这种惨烈的下跌还是挺吓人的。

对于2010年9月就赴港上市的微创医疗来说,这不是第一次分拆旗下孵化的项目上市了。如果算上心脉医疗、心通医疗,微创医疗已分拆3家子公司上市。

2019年年7月22日,心脉医疗登陆科创板,成为科创板正式开盘后首批挂牌企业之一,上市首日上涨242.42%。截至10月11日,心脉医疗收盘价为266.12元,较46.23元发行价涨幅高达475%。

与心脉医疗相比,心通医疗-B的股价表现就让人很难恭维了。

2021年2月4日,微创医疗分拆旗下心通医疗-B赴港上市,首日上涨40.52%。不过,目前心通医疗-B股价已经大幅下跌,截至10月11日收盘价为5.81港元,较12.2港元发行价已经腰斩。

如今,微创医疗旗下最值钱的子公司微创机器人再次分拆上市,即将开启招股,其IPO能否延续微创系神话,这是很多港股投资者当下最关心的。从2021年内上市的港股医疗股新股表现看,上半年新股表现尚可,下半年表现一般,这也与恒生指数走势一致。

除了上述3家子公司,上海微创电生理医疗科技股份有限公司(以下简称 微创电生理医疗 )目前也处于科创板问询状态。公开信息显示,微创电生理医疗2020年最后一次增资后的估值为48亿元人民币。

值得关注的是,微创医疗旗下孵化的类似子公司超过10家。

截至2021年10月11日收盘,微创医疗总市值为768.2亿港元。如果微创医疗机器人和微创电生理医疗均成功上市,再加上已上市的心脉医疗、心通医疗-B,那么,这些子公司的市值加起来,大概率超过微创医疗的总市值,到时候,微创医疗全行业矩阵将呈现“1+1大于2”的效果。

手术机器人尚处于临床研发,暂无营收2年半亏损超5亿

近来赴港上市的医疗公司中,有不少家虽然营收增速很快,但总体上财务仍在亏损。与这些公司相比,刚刚通过聆讯的微创医疗机器人财务报表更加另类,迄今为止这家创业已6年的公司还没有任何产品收入。

事实上,国内医疗手术机器人公司的产品,差不多都处于临床研发阶段,尚未有一款产品获准进入手术台。目前,全球范围内唯一成熟的产品是来自美国的达芬奇手术机器人,其销往全球的5000多个手术机器人中,国内引进了200多台。

数据显示,一台达芬奇手术机器人价格超过2000万元,每年还要支付高额的维护保养费和耗材更换费,因此,这类产品国产化需求非常迫切,这就给微创医疗机器人等国内企业带来巨大机会。

不过,远水不解近渴。当下,微创医疗机器人马上能成为收入来源的只有“蜻蜓眼”。这是一款腹腔镜产品,但这个市场目前90%由进口品牌占据,德国卡尔史托斯和日本奥林巴斯分别占据了47%和23%,在行业内拥有绝对领先优势。

据称微创医疗机器人已经组建了商务运营团队,由原达芬奇机器人大中华地区销售负责人出任首席商务官。而招股书显示,微创医疗机器人针对该产品的销售团队仅有20多人。在本次IPO的募资用途中,似乎也没有提及蜻蜓眼的商业化。

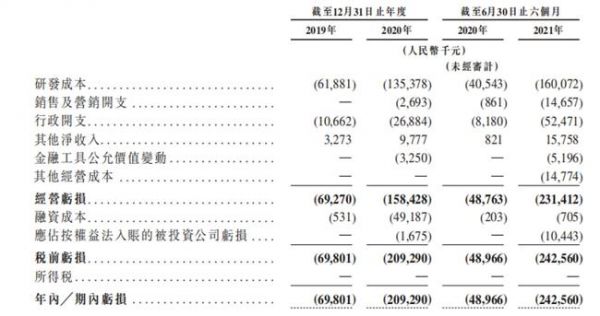

没有营收,微创医疗机器人的财务报表自然不好看。最新财报显示,公司2019年、2020年的亏损为6,980.1万元、2.09亿元。2021年上半年亏损约2.42亿元,较2020年上半年的4,896.6万元扩大3.95倍。也就是说,两年半加起来亏损超5亿元。

微创医疗机器人的亏损主要由研发成本和行政开支导致。财报显示,公司2019年、2020年及2021年上半年,研发成本分别为6188.1万元、1.35亿元及1.60亿元。公司称,未来研发投入还会持续增加。这意味着倘若公司在研产品短时间依旧难以商业化,那么,研发费用产生的账面亏损可能会进一步扩大。

毋庸讳言,虽然被资本市场寄予厚望,但由于几块核心业务尚未步入商业化,外资竞品又非常强大,微创医疗机器人能否在洋品牌环伺中顺利突围,确实有待观察。

本文来自于“WEMONEY研究室”(ID:wemoney1),作者:刀客,36氪授权发布

相关推荐

微创医疗机器人:IPO转板港交所,微创系分拆3公司上市后1+1>2?

微创医疗机器人拟科创板上市,10天内两家微创系企业相继启动IPO

微创电生理启动科创板上市,多家微创医疗系企业2021年将完成IPO

微创医疗机器人拟赴港上市:最快本月正式递表,高瓴持股超8%

亏损上市的微创医疗机器人,讲得好资本故事吗?

东软系频频分拆上市,“软件教父”刘积仁谋的什么局

金山软件拆分获港交所确认,金山云拟独立赴美IPO

彭博:微医考虑分拆部分业务到科创板上市

京东今起招股,6月18日登陆港交所,招股书透露拟分拆子公司上市信号

心脉医疗、南微医学登陆科创板后,国产医疗器械迎来黄金时代?

网址: 微创医疗机器人:IPO转板港交所,微创系分拆3公司上市后1+1>2? http://m.xishuta.com/newsview51776.html