“农业巨无霸”迈入科创板,先正达能否成为近十年A股最大IPO?

继中芯国际之后,科创板又迎来一位“重量级选手”的IPO——先正达。本次,公司拟募集资金650亿元,这一数字刷新了科创板IPO募资额记录,也堪称近十年A股IPO之最。

9月22日,资本邦了解到,继中芯国际之后,科创板又迎来一位“重量级选手”的IPO——先正达集团股份有限公司(以下简称:先正达)。

这家世界级农业科技巨头从签署辅导协议到IPO申请,仅用了不到50天,堪称迅速。5月份,中金公司、中银证券和中信证券开始对先正达开展上市辅导工作;6月21日,公司正式宣布申请在科创板上市;6月30日,上交所受理了先正达的科创板IPO申请;近期已进入科创板IPO首轮问询答复阶段。

图片来源:上交所

公司本次此次IPO拟公开发行A股数量不超过27.86亿股,拟募集资金650亿元,这一数字刷新了科创板IPO募资额记录,也堪称近十年A股IPO之最。在A股史上仅次于农业银行(2010年685亿元)、中国石油(2007年668亿元)、中国神华(2007年666亿元)。按照发行后股本不超过20%测算,先正达的估值至少为3250亿元。

那么这个从“农业”领域走出来的公司是如何长成巨无霸的?在科创板上市,又有什么优势资源呢?

全球植保行业排名第一

先正达集团于2019年注册于上海,主要由瑞士先正达、安道麦及中化集团农业业务组成,基于超过250年的传承。

公司是农业科技创新企业,主营业务涵盖植物保护、种子、作物营养产品的研发、生产与销售,并从事现代农业服务。在全球重点农业市场占据领先地位,在最具增长潜力的中国市场拥有独特资源与优势。

2020年,先正达在全球植物保护产品行业市场占有率排名第一;在中国植物保护产品行业市场占有率排名第一;2020年,先正达在全球种子行业市场占有率排名第三,仅次于拜耳、科迪华;在中国种子行业市场占有率排名第二,仅次于隆平高科。在作物营养产品业务也是国内领先,2020年在中国作物营养产品行业市场占有率排名第一。

截至招股说明书签署日,农化公司直接持有公司99.1%股份,为公司的控股股东,同时农化公司的全资子公司麦道农化持有公司0.9%股份。

2021年3月31日,经国务院批准,中化集团与中国化工实施联合重组,新设由国务院国资委代表国务院履行出资人职责的新公司,中化集团和中国化工整体划入新公司(即中国中化)。截至本招股说明书签署日,联合重组工作尚在进行中。因此,中国中化的董事、监事、高级管理人员亦属于公司的关联自然人。重组完成后中国中化将成为两化集团新的控股股东。

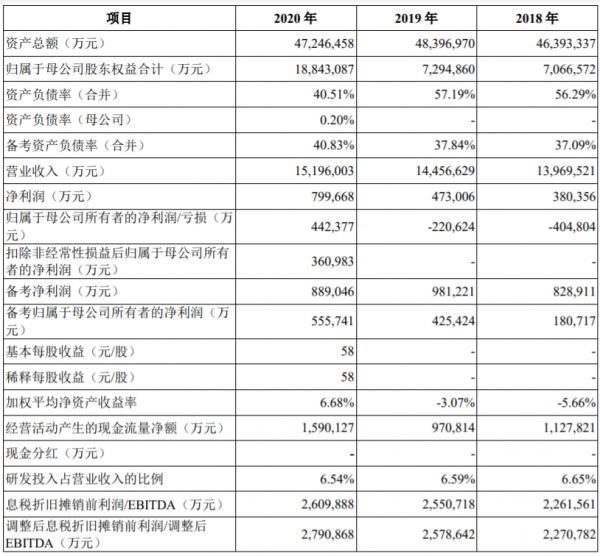

从业绩来看,截至2020年底,先正达资产总额4724.65亿元。2018年至2020年,先正达的营业收入分别为1396.95亿元、1445.66亿元、1519.60亿元;同期归母净利润分别为-40.48亿元、-22.06亿元、44.23亿元。而2020年,拜耳和科迪华的收入分别为215亿美元(约合1400亿人民币)和142亿美元(约合924.5亿人民币),都不及先正达。

图片来源:先正达招股书

值得注意的是,从地区来看,公司80%左右的收入均来自于海外。以2020年为例,先正达来自欧洲、非洲及中东地区营收为343亿元,占营收的22.6%;来自拉丁美洲收入为372亿元,占比24.48%;来自北美洲的收入为296亿元,占比19.47%;来自亚太地区(不包括中国)收入为178亿元,占比11.73%;来自中国的收入为309亿元,占比为20.34%。

拟募集资金650亿元

业绩出众,自然会受到不少投资者的关注,这也可以从先正达募资金额得到一定的验证。公司本轮由中金公司、中银证券和中信证券联合保荐,拟募集资金650亿元!足见保荐机构及主承销商对公司发行市值充满信心。650亿元也是近十年来A股最大的拟募资金额!

2020年7月登陆科创板的国产芯片巨头中芯国际,募集资金总额为532.30亿元,与先正达相比,其募资规模也低出100多亿元。

具体来看,在募资项目中,130亿元计划投入尖端农业科技研发的费用和储备,39亿元用于生产资产的扩展、升级和维护以及其他资本支出,78亿元用于扩展现代农业技术服务平台(MAP),208亿元用于包括扬农化工、瓦拉格罗在内的全球并购项目,其余195亿元用于偿还长期债务。

图片来源:先正达招股书

几家机构券商都看好先正达的IPO,国信证券认为,先正达本次拟登陆科创板IPO的进展超预期,其作为生物育种技术领先的种业巨头,通过本次上市募资或将加速其中国业务的落地,有望借助上市平台优势继续夯实育种技术研发实力,利好我国种业创新发展,为“打好种业翻身仗”添砖加瓦,看好转基因落地预期。

天风证券研报显示,先正达在转基因研发方面的投入和已有的性状储备均处于全球领先水平,在我国转基因政策逐步变革的进程中,先正达有望在中国市场发挥研发方面的优势,助力中国种业技术变革,促进我国的转基因种业水平进一步提升到国际领先位置。

农业概念登陆科创板?

当然,也有部分投资人对这样一家农业概念的企业登陆科创板有过质疑。

先正达表示,自己从事的植物保护业务属于生物医药领域中的“高端化学药”范畴,种子业务属于生物医药领域中的“生物制品”范畴,且报告期内公司植物保护业务和种子业务的收入合计占主营业务收入的比例均超过80%,因此公司属于生物医药领域。

对于科创属性问题,近期科创板上市委的第一轮问询中也进行了重点关注。公司对此回复称,公司综合运用化学、生物防治及应用技术、数字技术等变革性的创新工具,融合生物技术、土壤健康等新兴技术,其产品在提高农药使用效率、降低农药用量和农药残留方面有显著的领先优势。公司还主要依托种业生物技术储备及育种资源,从事性状优良、品种齐全的种子产品的研发、繁育和推广,可以高效、快速、稳定地提升性状设计、创制与检验过程,促进种子性状的研发与创新进程,同时培育出综合性状优良且符合市场需求的种子产品。

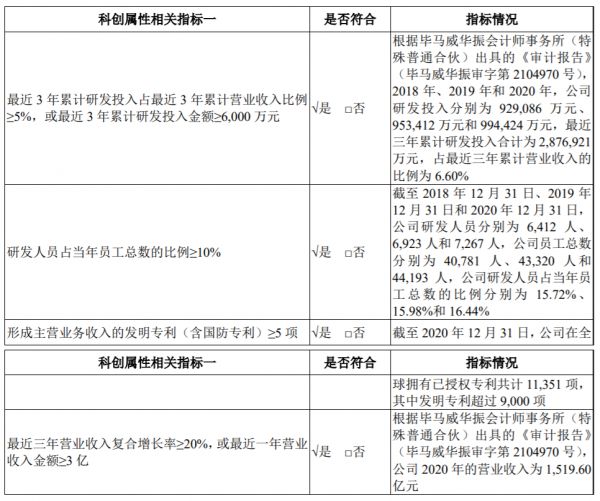

此外,根据招股书显示,2018年至2020年,先正达研发投入分别为92.91亿元、95.34亿元和99.44亿元,最近三年累计研发投入合计为287.69亿元,占最近三年累计营业收入的比例为6.60%。

2018年至2020年,先正达研发人员分别为6412人、6923人和7267人,公司员工总数分别为40,781人、43,320人和44,193人,公司研发人员占当年员工总数的比例分别为15.72%、15.98%和16.44%。截至2020年底,先正达在全球拥有已授权专利共计11,351项,其中发明专利超过9000项。

图片来源:先正达招股书

公司每年研发投入均超过90亿元,拥有业界领先的创新能力(包括涵盖数百万筛选化合物的资料库、覆盖全球所有主要商业种子品种的优质种质库、丰富的基因型和表型资源数据,可预测行业趋势及未来市场需求的能力),在全球100多个国家和地区累计完成了数千次的产品注册登记,为高质量业务增长奠定基础。

因此,不同于国内同行业企业,先正达认为自身拥有先进的关键核心技术、科技创新能力突出、科技成果转化能力突出、行业地位突出,符合科创板行业领域要求。

后记

对于未来发展战略,先正达称,有四条战略,一是通过创新引领农业转型;二是拓展以农户为中心的创新农业服务平台;三是拓展业务版图,实现协同效应;四是推动业务可持续发展。

针对上述企业战略,不少业内人士表示:先正达是全球农化巨头,登陆科创板无疑将大幅增加科创板在农化高科技领域的吸引力和地位。如果先正达上市成功,可能在国内的农化产业掀起一波并购上市潮。

本文来自微信公众号 “资本邦”(ID:chinaipo),作者:黄小毅,36氪经授权发布。

相关推荐

“农业巨无霸”迈入科创板,先正达能否成为近十年A股最大IPO?

科创板IPO大狂欢

科创板IPO大狂欢:市值飙升,财富自由的声音响彻云霄

把蚂蚁集团“装入”科创板,需要几步?

科创板“吸引力法则”

2019年国内大健康企业IPO解读:科创板活力足,药企多去港股,美股表现平淡

邮储银行今日上市:A股迎来近十年最大IPO,68亿元资金“护盘”

热门中概股为什么赴港,而不回科创板?

科创板半年记

科创板IPO大撤退

网址: “农业巨无霸”迈入科创板,先正达能否成为近十年A股最大IPO? http://m.xishuta.com/newsview50884.html