“中国第一人造美女”的幕后推手,要赴港上市了

十年前,伊美尔董事长汪永安曾放言:“美容整形属于刚性需求,人对美的追求可以踩着血迹向前。”

如今,这句话得到了一定程度上的证明。2020年,中国医疗美容服务市场规模已高达1176亿元,服务2050万人次。

伊美尔,作为中国最早的民营医美机构之一,一路见证了中国民营医美行业的发展,也迎来了自身经营的重大里程碑——二次上市。

8月3日晚,伊美尔向港交所递表,申请赴港上市。这是继2016年登陆新三板后,伊美尔第二次向二级市场发起冲刺。

这一次,胜算几何?

趁热上市

最近,医疗美容概念板块的风刮得很猛。

爱美客上市不足一年,股价已疯涨10倍有余,市值突破千亿元大关;另外两家玻尿酸巨头也不遑多让,今年以来,昊海生科股价涨幅高达128.37%,华熙生物涨幅48.71%,均达到历史最高值。

其他上市公司尽管主营业务并非医美,但也“沾之即飞”。

比如,房地产为主的奥园美谷,自宣布将收购医美机构后,连续多个交易日涨幅超过20%;主营幼儿消费品的金发拉比,也在宣布收购某医美机构的部分股权后,连续10个交易日收获10个涨停板……

近年来,医美行业蓬勃发展,市场规模从2016年的776亿元一路攀升至2019年的1435亿元。虽然2020年因疫情有所收缩,但预计2021-2025年仍会保持较高增长速度,2025年有望达到2781亿元。

据业内人士透露,在持续火热的市场行情下,多家医美连锁机构都在筹备上市计划。伊美尔也成为今年首个宣布赴港IPO的医美机构。

弗若斯特沙利文数据显示,以2020年医疗美容服务收益计,伊美尔在全国所有私立医美机构中排名第四,在北方市场排名第一。

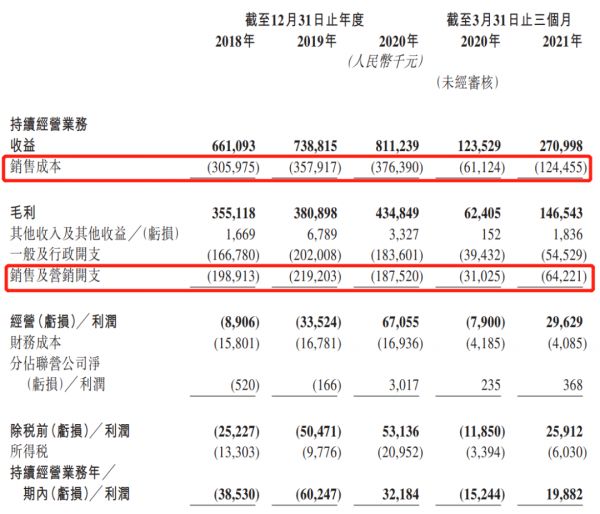

由招股书可知,伊美尔2018-2020年的营收分别为6.61亿元、7.39亿元、8.11亿元,2021年第一季度营收为2.7亿元,同比增长117.7%。

从营收构成来看,主要分为两大块——非手术服务和手术服务。

2018-2020年,非手术服务提供了近七成的营收,分别为4.51亿元、5.17亿元和6亿元。根据弗若斯特沙利文统计,单看医疗美容非手术服务这一项,伊美尔的营收排在全国第三位,而收入占比则排名第一。

伊美尔也在招股书中承认,目前的战略发展重心是非手术服务。

从客单价来看,手术类服务远高于非手术类:截至2021年3月31日,手术服务的每次平均费用为7364元,而注射美容诊疗和能量美容诊疗的每次平均费用分别为2007元、1841元。

尽管非手术服务相对平价,但复购率高、黏性更强、风险更低,更有助于实现持续增长。全球市场数据也证实了这一点,据悉,非手术类医美项目的市场规模从2014年的138亿美元增长到2018年的238亿美元,复合年增长率为14.7%,快于同期手术类服务市场,预计2023年可达419亿美元。

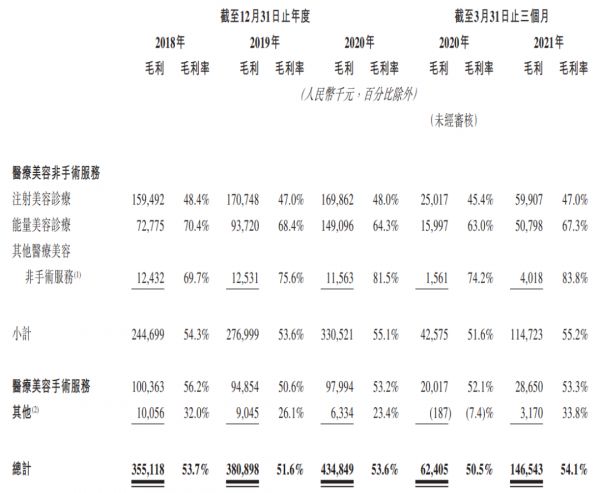

由招股书可知,伊美尔的整体毛利率均保持在50%以上。

BT财经曾撰文介绍过,虽然医美行业一向被冠以暴利之名,但真正暴利的是处于上游的生产商,毛利率通常高达80%-95%,如被誉为“女人的茅台”的爱美客,2020年毛利率92.17%,超过了贵州茅台的同期数据(91.68%)。

伊美尔这类医美机构位于行业中游。50%-65%的毛利率属于中游企业的正常水平,净利率通常只有0%-10%,甚至还有可能亏钱。

截至2018年至2020年的前三个月,伊美尔一直处于亏损状态,经营亏损分别为3853万元、6025万元及1524万元。经过业务调整之后,伊美尔才扭亏为盈,2020全年经营利润达3218万元,2021年前三个月为1988万元。

2020年得以实现盈利的主要原因,除了收益实现了约10%的增长之外,一家分占联营的子公司的净利润增加了56.6%,贡献了301.7万元。BT财经通过招股书分析,这部分收益可能是来自于2020年6月出售瑞丽诗(北京),获得了旗下全资北京长岛医院的收益。

虽然伊美尔在今年一季度迎来了同期增长119%的业绩爆发,但其盈利能力是否能够持续还有待观察。

营销老手

吞噬伊美尔利润的主要两大来源是销售成本和营销开支。

招股书所指的销售成本主要包括采购成本、员工成本以及折旧摊销等,这部分成本对于企业正常经营而言是必要存在的。因此,重点应该关注“销售及营销开支”。

具体来看,“销售及营销开支”主要为销售人员的成本支出和推广营销开支。伊美尔的销售营销人员多达932人,占比最重,高达43.6%。也就是说,团队将近一半的人都是为了营销获客而存在。

2016年伊美尔挂牌新三板时,披露了2015年营收6.1亿元,但净利润只有3014万元,其广告宣传费却高达1.6亿元。

尽管2018-2020年伊美尔销售及营销开支占总收入的占比逐年降低,分别为30.1%、29.7%和23.1%,但不可否认的是,伊美尔的发家本领正是令人咂舌的造势营销。

伊美尔的两位创始人汪永安和李斌(注:公开资料也写作“李镔”、“李滨”,本文以招股书为准)为大学同学,均是记者出身,深谙流量之道。

2003年非典席卷全国,伊美尔客户寥寥。为了获客,汪李拾起了媒体人的老本行——搞热点、造新闻,精心策划了轰动一时的“中国第一人造美女郝璐璐事件”。

据当时报道,郝璐璐对全身十多处部位进行了一系列手术,历时近200天,耗资30余万元。因联合媒体对其进行全程跟踪曝光,迅速吸引社会广泛关注,品牌短期内得到大量曝光,伊美尔由此一炮打响。

虽未有当年的营收数据,但一些相关报道证明,伊美尔通过这次营销策划实现了名利双收:

济南医院2000年刚成立时每天只有3到5台手术,郝璐璐事件后平均每天要进行5到10台手术,节假日甚至会到25台手术;还有媒体称,伊美尔的月营业额由原来的10万元上升至二、三百万元。

汪李没有止步于郝璐璐事件的成功,还将目光瞄向了当时医美整形市场最具消费能力的娱乐时尚圈。

2005年,伊美尔与李亚鹏的嫣然天使基金展开合作,承诺捐助一定量的免费手术。据说,为了促成合作,李斌开出了极具诱惑力的条件才获得了李亚鹏的同意——无论其他医院报价多少,伊美尔一律打八折;假设有一天基金会没钱了,只要伊美尔还在,就会继续做下去。

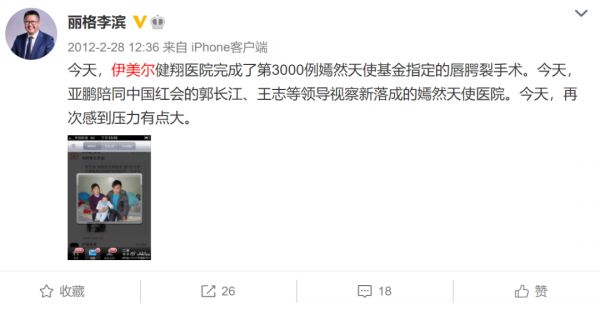

2012年,李斌退出伊美尔之前,还在微博上发布了伊美尔完成了3000例嫣然天使基金指定的唇腭裂手术的消息。此外,博文中提及的“嫣然天使医院”,正是由汪永安、李斌、唐越与李亚鹏并列作为创始董事和法人。

通过与李亚鹏及其基金会的深度绑定,伊美尔的品牌形象进一步提升,开始进入更多投资机构的视野。

2011年,伊美尔获得2亿元的A轮融资,资方为联想投资和天图投资;2015年,伊美尔B轮融资1亿美元,华泰瑞麟、鼎晖投资、愉悦资本共同注资。2016年,伊美尔便开始尝试登陆二级市场,10月在新三板挂牌上市。

尽管不到半年就摘牌了,但通过频繁的营销造势和资本运作,伊美尔实现了从北京一家小小的乡卫生院到全国布局的明星连锁整形机构的跨越。

外忧内患

第二次冲击资本市场,伊美尔依然挑战重重。

汪李二人最早的生意是将国外一款激光强脉冲皮肤治疗仪的设备(也就是我们现在熟知的光子嫩肤治疗仪)租给医院,赚取分成,收益十分可观——仅推出后两个月就开始盈利,不到两年就进驻了北京十多家三甲医院。

但好景不长,卫生部发布政策,明令社会资本不能参与三甲医院建设。既然公立医院的路走不通,那不如自建医院。正值当时北京海淀区东升乡塔院村第九生产队有一家乡办医院——红十字健翔医院正在出售,汪李二人买了下来。由此,红十字健翔整形医院(后更名为伊美尔健翔医院)诞生了,伊美尔正式迈入国内第一批民营医美机构的行列。

可以看到,伊美尔的诞生是当时政策监管下的产物。其实,伊美尔乃至整个民营医美机构的发展,都与宏观政策息息相关。

随着医美行业乱象层出不穷,政策日益收紧,自2017年后迎来了严监管时代,国家卫生计生委联合多部门开展了严厉打击非法医疗美容行为的专项行动。

严监管,在一定程度上对于医美头部企业是利好消息,毕竟上提高了医美行业的准入门槛,一大批不合规机构被淘汰出局,将有利于降低正规医美机构的获客成本并提高龙头企业的市场份额。

艾瑞咨询《2020年中国医疗美容行业洞察白皮书》显示,2019年中国具备医疗美容资质的机构约1.3万家,而非法经营的医美店铺数量超过8万家,合法医美机构仅占行业的14%。值得注意的是,在合法的医美机构中,依然存在15%超范围经营的现象。

伊美尔就多次被曝出发布虚假违法广告、管理不规范等问题,其100%控股的天津医院曾因发布违法广告被罚23万元。此外,伊美尔在青岛、哈尔滨、北京等多家分支机构被消费者投诉整形失败或有后遗症等问题。

伊美尔虽贵为老牌医美企业,但频发的医美事故和诉讼官司,为其未来发展埋下隐患。尤其是上市后,信息更加透明,任何利空消息都会造成恶劣影响。

此外,医生资源也将有可能成为制约伊美尔未来发展的瓶颈之一。

据艾瑞咨询,2019年中国医美非法从业者达十万人以上,合法医师仅占行业28%。由于一名正规医师的培养年限为5-8年,人才缺口巨大。

截至2021年3月31日,伊美尔拥有157名医师执业,并表示超过65%为内部培养,但未明确培养方式。相比之下,新三板上市企业华韩整形优势更大,其下属医院与南京医科大学等两所高校开展了医教研的全方位合作,保证了人才储备和输送。

当然,投资人最关心的,还是伊美尔上市之后的盈利能力。

伊美尔曾于2011年、2016年两次因未能实现业绩承诺,输掉对赌协议,不得不将股份补偿给投资人,给其经营能力蒙上了一层阴影。

前文提到,伊美尔主要是靠营销广告来获客。据报道,伊美尔在新三板上市之前,伊美尔近75%的销售费用花在了网络及传统媒体的广告宣传上,其中最主要的投放渠道就是百度,2015 年金额高达6276万元,占到了公司总采购金额的29.76%。

2016年,百度竞价机制调整,与此同时,以新氧为代表的下游互联网医美平台开始强势崛起。

BT财经曾分析过,新氧与百度并没有本质上的区别,赚的都是医美机构送来的广告费。新氧更绝的是,除了坑位费、广告费,还会收取约10%的佣金,进一步榨干中游医美机构,而迫于获客压力和流量威力,中游并无太大的反抗之力。

这意味着,中游的医美机构两头受压,向上要支付原料产品成本,向下要支付推广获客成本,其利润率岌岌可危。

伊美尔虽表示组建了一支736名全职直销团队,通过社交裂变拉新等手段,有信心“逐步减少对第三方获客渠道的依赖”,但难以确保对策奏效,与此同时不可避免的是要扩大销售团队的成本支出,在财务上一样有压力。

因此,上市融资成为了伊美尔为数不多的选择。只是,在行业监管日益规范的今天,剥去花哨的营销外衣,留给伊美尔证明自己的空间和时间不多了。

本文来自微信公众号“BT财经”(ID:btcjv1),作者:庆秋,36氪经授权发布。

相关推荐

“中国第一人造美女”的幕后推手,要赴港上市了

网红“推手”众妙娱乐赴港IPO,能否为直播经纪开辟资本新路径?

服务九成百强房企,房地产SaaS服务商明源云要赴港上市了

男性药物的福音,治疗前列腺癌和脱发的开拓药业要赴港IPO了

深度解析阿里赴港上市:天时、引力与未知

赴港二次上市,华住怎么就“遇冷”了?

新东方回应赴港上市传闻:目前没有赴港二次上市计划

百度已就赴港二次上市进行内部评估

如何看待携程赴港二次上市?

掀起赴港二次上市浪潮,中概股们排队“回家”

网址: “中国第一人造美女”的幕后推手,要赴港上市了 http://m.xishuta.com/newsview48545.html