禾木生物冲刺港股,60岁博士回国创业,却先亏了近10亿

随着医疗技术进步和消费观念升级,医疗板块,尤其涉及到心脑血管疾病的高精赛道格外受市场青睐。

在迅速发展的外部环境下,王吉成博士正式将旗下禾木生物工程有限公司(下称“禾木生物”)推向港股市场,虽然正式创收仅一年有余,累计亏损已近10亿元,但依然难拒资本看好,高瓴、君联等多家机构投资其中,公司估值一涨再涨。

那么,禾木生物到底是家什么公司?

01 累计亏损9.8亿,此时上市何来自信?

禾木生物成立于2017年,注册地位于开曼群岛,是一家专注于血管介入领域创新解决方案的平台企业,目前已在中国及其他亚太地区建立了全套针对神经血管及外周疾病的创新介入体系,覆盖缺血性脑卒中、出血性脑卒中及神经通路领域。

对大部分人而言,“脑卒中”一词虽然比较陌生,但脑血栓、脑出血、脑供血不足等常见重大疾病在日常生活中病发率极高,不少家庭因此备受煎熬。这些均是脑卒中的典型疾病,禾木的使命就是在救治过程中通过提供更为精良的介入器械挽救患者生命,减轻患者负担。

以在脑病中发病占比20%的出血性脑卒中为例,该病死亡率高达50%,引起神经系统疾病的概率在30%至50%之间,我国患病率从2016年的4890万宗增至2020年的5170万宗,在接下来的两个5年里预计将分别达到5490万宗及5790万宗,不容小觑。

庞大的患者群体意味着海量的市场份额,中国出血性疾病神经介入器械市场规模从2016年的人民币18亿元增至2020年的30亿元,复合增长率达到13.1%,未来5年市场将迎来20.4%复合增长率,爆发扩容至75亿元,预计2030年整体升至130亿元水平。

图片来源:招股说明书

当然,想扩大市场总要跨过高门槛,技术和渠道壁垒是医疗器械板块的护城河。于禾木而言,顺利迈过前一道关卡在众人看来想必不是什么难事,目前公司拥有3种已商业化的产品、4种额外批准产品、3种处于注册审查阶段或临床实验阶段的在研产品以及12种处于临床前阶段的在研产品。

虽然禾木生物走的是“先研再产”的路线,但成立5年不到便能取得处于不同阶段的22项成果实属不易。2019年至2021年5月末的两年一期中,禾木研发开支分别高达人民币5969.8万元、1806.5万元及822.7万元,合计8599万元,同期的销售及分销开支则分别为人民币0元、383万元及642.9万元。这说明禾木生物在设立初期对研发确实下了功夫,这也许是能够吸引到众多金主的原因所在。

但是,禾木生物为人所诟病的地方,当数持续的巨额亏损。同样两年一期中,禾木亏损金额分别为1.21亿、6.15亿及2.44亿,合计亏损9.8亿,考虑到报告期间尚未涵盖2017年及2018年,其累计亏损可能更高。

要明确的一点是,亏损只是表象,真正的问题在于企业为何亏损。据节点财经了解,禾木生物亏损缘由,在收入和公允负债价值变动两项。

图片来源:招股说明书

公开信息显示,禾木生物目前的22款产品中,未来1-2年内能为公司带来销售收入的共有7款,而剩余15款产品仍处于临床阶段,距离商业化还有一段时间。已经进入商业化的产品有3款(即TracLine血管内通路导管、FocuStar神经球囊导管─Rx及Afentta颅内血栓抽吸导管),获得国家药监局批准且未上市的产品有4款(即Privi痔疮冷却球囊、抽吸配件管、Mountix微导管及FocusLine外周球囊扩张导管)。其中,用于治疗痔疮的Privi痔疮冷却球囊是禾木生物唯一一款核心产品。

从2020年4月开始销售TracLine血管内通路导管产生收益起,禾木生物用8个月时间牛刀小试创收283.9万元,产品毛利率高达75.7%,虽然未见禾木披露各产品销量,但结合企业产能利用程度和期末存货构成可粗略匡算。

2020年开始,TracLine血管内通路导管的设计产能量为3万件/年,其中2020年生产1621件,2021年前五月生产1460件。同期期末存货构成中产成品余额分别为61.8万元和279.6万元,成本项中当期结转的原材料及耗材成本分别为43.4万元和11.1万元,据各期结转成本数和期末余额数之比可大致推断出产品各期实际销量不足各期产量一半,2021年前五月甚至有可能低于产量的四分之一。

此外,2021年5月份企业收入仅为58.1万元,与上年同期相比虽然翻番增长,但产品毛利率与上年相比下降至53.53%,令人费解。

要明确的一个大前提是,此时我们并不必过于纠结禾木生物销售端的表现,因为目前禾木营销体系并未搭建完成,此时去比较销售收入增减变动意义不大。反倒是透过毛利变化可以让我们一窥禾木生物产品的成本构成要素。

禾木生物的销售成本中有一部分是较为固定的人工成本,在一定范围内该部分成本会随着销量提升被逐渐摊薄,由于禾木生物销售体系不够健全,2021年度前五个月的产品销量难以完全消化人工成本,所以账面上看净利率大幅下降。

禾木的巨额亏损,很大程度上是来自于金融负债公允价值变动形成的非经营性亏损。近两年一期中,金融负债公允价值上升带来的亏损分别为人民币4495.9万元、5.77亿元及2.17亿元,占各期内亏损金额的37.19%、93.69%、89.22%。

该金融负债是怎么产生的?对企业利润带来如此大的影响究竟是好是坏?禾木为什么敢在这个节骨眼上上市?想要了解其中缘由,还要从其实控人王吉成说起。

02 数轮融资后估值暴涨,王吉成一手掌权、一手赚钱

1961年出生的王吉成是上世纪70年代高考恢复后第一批清华学子,21岁时他获得清华大学化学工程学士学位,随后赴美深造获得凯斯西储大学高分子材料学系博士学位,为今后跻身医疗介入器械领域打下牢固的技术基础。

后来他曾在雅培、强生等世界顶级医疗器械公司负责技术研发和运营管理,技术出身的他随后成为管理层,在前新加坡上市公司柏盛国际(Biosensors International Group)担任全球COO、CEO,把企业心脏支架的市场份额做到了全球第四。

2003年,他从公司高管摇身一变成为创业者,一手建立的山东吉威医疗有限公司成为中国三大可降解聚合物涂层药物洗脱支架的研发、生产及商业化公司之一,研制出的国产涂层支架产品打破了外国公司在该领域多年的垄断,该消息曾轰动一片。

王吉成聚齐了学者的智慧和商人的精明,这一点在他对禾木生物的资本运作过程中显露无疑。

在禾木成立以来的短短几年里,除了研发新产品,在资本改造方面也做得有声有色。简单来说,分为实控人集权、吸引资本入伙两大步骤。

王吉成通过Gold Ridge公司控制禾木生物,每股股本的初始价值是0.2美元。企业成立3个月后的2017年9月,王吉成通过禾木生物的增发持股达1亿股,在股权持有量上保持绝对的控制地位,预先解除了未来引入资本而威胁控股地位的隐患。

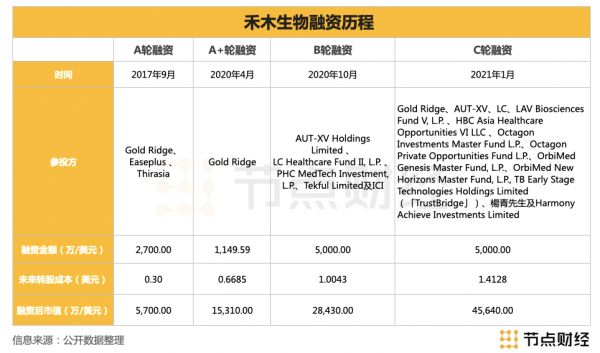

此后,禾木开始引入资本,补给弹药。2017年9月至2021年1月之间,禾木完成了A轮、A+轮、B轮和C轮四次融资,共获资金约1.38亿美元,参投机构包括高瓴、三正、君联、礼来等十余家投资机构。

数轮融资过后,Gold Ridge仍握有禾木生物49.85%的股权,禾木依然掌握在王吉成手中。

前文提到的金融负债便是数轮融资过程中形成的优先股,根据与资方签订的协议,四轮融资的参投者可以分别以0.3美元、0.6685美元、1.0043美元和1.4128美元的固定价格将前期获得的优先股转为普通股。这意味着公司未来越被市场看好,越需要承担高昂的转股成本,相应的金融负债公允价值变动就会拉低企业近几期利润。

从目前结果来看,四轮融资过后,禾木估值已由最开始的5700万美元上升至4.56亿美元,金融负债水涨船高,看似极大影响企业效益,实则是“甜蜜的烦恼”,某种程度上而言是在资本市场上的积极信号。

如果真能顺利上市并得到市场眷顾,公司的金融负债虽会伴着市值一路走高,但并不会对禾木产生实质性的阻碍,王吉成有望可以一手掌权、一手赚钱。

当然,这里的前提是,直面市场竞争后的禾木生物在业务端能够一帆风顺。

03 构建营销网络,万亿医疗市场仍有大挑战

“渗透至更广阔的亚太市场,搭建跨境业务平台”是禾木生物战略目标中至关重要的一项。搭建营销体系,把产品推向市场是企业将要面临的重大挑战。

目前企业采用分销代理的方法,通过分销商将产品推向医院。自2020年4月开始取得收入以来,禾木已拥有两家分销商及69家子分销商,覆盖中国18个省市的216家医院。公司2020年至2021年5月从最大客户取得的收入分别为人民币260万元及51.7万元,占各期收入的92.4%和89%。

根据禾木生物在招股书中对拟募集资金用途的阐述,公司预计将募集资金用于多个产品,涉及研发、生产、销售等各个环节。让人感到好奇的是,如此全面的资金适用范围究竟需要多少弹药,再者营销体系建设会不会作为企业的资源倾斜点?

我国医疗器械采购市场水位极深,虽然目前已出台“两票制”等一系列管控政策,但各地落实情况有别,企业组建销售网络需要因地制宜,提前与经销商取得联系打通下游,相信已在业内浸淫多年的王吉成深谙此理。

伴着经济发展的强劲东风,过去五六年中国总医疗支出及人均医疗支出以10.6%的复合增长率平稳快速增长,2020年支出总额已至5.65万亿元,该增长率将会维持到至少2025年,医疗市场总额将被推上9.74万亿的又一高点。

对于小独角兽属性的禾木生物而言,行业潜力巨大无疑是利好,可要警惕的是对这块大蛋糕心存觊觎的公司并不只一家,尤其在高精尖技术为核心的医疗器械领域,除了国内对手外,还涌入了不少外来力量。

在我国创新介入导管市场上,目前获得国家药监局批准的产品共有24款,有三分之一是由美敦力、强生、史赛克及MicroVention四家国际药企生产。国产名额则被禾木生物、心玮医疗、通桥医疗和沃比医疗在内的14家企业瓜分。

国产器械中,有14款器械是2020年后集中获批上市的,禾木生物制造的TracLine血管内通路导管位列其中。2021年禾木另一款产品Afentta颅内血栓抽吸导管获批,有消息称国际巨头Penumbra及MicroVention将加入战场,产品之间的竞争已然到了白热化阶段。

王吉成会如何应对竞争,以前的运营经验和人脉渠道会为禾木提供什么帮助?一旦禾木生物顺利上市,对于拿钱买明天的投资机构来说,这将会是他们最为关切的问题。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

本文来自微信公众号 “节点财经”(ID:jiedian2018),作者:四海 ,36氪经授权发布。

相关推荐

禾木生物冲刺港股,60岁博士回国创业,却先亏了近10亿

60岁教授,即将收获一个医疗IPO

36氪首发 | 「禾木生物」获数千万美元B轮融资,高瓴创投领投

禾木生物递交赴港IPO申请,高瓴创投、君联资本参投,创始人为国内血管介入器械领域第一批成功的创业者

烧钱搞研发:康方生物二度闯关港股IPO

36氪首发 | 骨科AI与手术机器人浪潮已至,「长木谷」获得1.2亿元Pre-B轮融资

36氪首发|联姻百图生科、维亚生物,AI新药公司索智生物完成五千万元天使轮融资

回国创业那些事

雍禾医疗的“头顶生意”不容易

医疗健康行业周报 | 西湖生物医药完成近亿元Pre-A+轮融资;复宏汉霖“阿达木单抗”新适应症获批

网址: 禾木生物冲刺港股,60岁博士回国创业,却先亏了近10亿 http://m.xishuta.com/newsview48405.html