科沃斯股东减持,千亿市值“神话”还能撑多久?

7月13日,科沃斯披露了股东减持计划,首发股东泰怡凯电器有限公司(以下简称“泰怡凯”)拟通过集中竞价交易、大宗交易等方式减持10,279,616股,预计减持不超过公司总股本的1.80%。

其实在5月28日,科沃斯做出了一个重要举动,解禁了670亿市值的限售股。不过,此时股民担心的“股东大规模减持”的现象并没有发生,此后科沃斯股价仍然继续上涨,飙升至1400亿以上,被鼓吹为“扫地茅”、“扫地僧”。

实际上,泰怡凯已经不是第一次减持科沃斯股份,2019年泰怡凯就已经开始逐步减持,此次减持似乎有点“过头”,引起了很多利益攸关者的注意。那么,泰怡凯作为科沃斯原始股东,持续减持之后究竟意味着什么?这件事颇值得令人深思。

股东减持背后,高市值难掩净利率之痛?

股东减持背后的寓意,一是资金需求,二是对公司未来发展信心不足,希望套现离场。在A股大环境里,多头减持也被部分股民解读为“割韭菜”。

减持增持本身都很正常,但大股东多频次的减持,可能意味着其并不看好未来公司发展。根据公告披露,泰怡凯拟减持的原因是“自身资金需求”,但“资金需求”和“获利回吐”并不矛盾。

作为首发原始股东,泰怡凯曾持有科沃斯IPO前股份 3284.75万股,占公司总股本的8.21%,位列第四大股东。如今三轮减持到只剩1.80%,几乎是清仓的节奏。

从科沃斯股东数次减持来看,当然不排除是出于资金上的考虑,毕竟科沃斯股价在最近15个月的时间内,从一百亿出头的市值涨到了一千四百多亿市值,对于一个清洁家电的公司来说,这样的高位股价比较少见,限制股解禁之后不可能没有股东想要变现。

其次,从科沃斯财报上来看,如今的时间节点,可能是最佳的减持节点。

从财报数据来看,2020年科沃斯毛利率40%,但净利率百分比却低至个位数,虽然科沃斯宣称自己是科技企业,但实际上仍是制造业的毛利率。

从去年两家企业的财报数据对比来看,科沃斯净利率不到石头科技的1/2。另一方面石头科技2020年总营收45.3亿元,只有科沃斯的3/5。如果不能维持市场份额上的优势,科沃斯的盈利水平恐怕难以再配得上1400亿的估值。所以在这个节点上,泰怡凯减持或许就是最大化程度的套利。

而在营销上,科沃斯非常舍得投入。财报数据显示,在2018~2020年同期的营销费用占营业收入的比重分别为18.83%、23.19%、21.58%。也就是说,科沃斯在同行业中市占率第一或许和重营销有关联。

营销非常下力气的科沃斯宣称自己是科技企业,但科研投入却不及海外的iRobot。iRobot 2020年实现营收超过14亿美元,研发投入占比达11%。科沃斯自上市以来,公司的研发费用即使在逐年增多,2020年只有3.38亿元,占营收比例为4.7%。

而对比二者的总市值,iRobot仅24.55亿美元,折合人民币约160亿元,大概只有科沃斯的1/9。

由此看来,科沃斯虽然是科技公司,但科技含量或许不高,营销技术反而是一流。

负债方面,一季度其他应付款7.44亿,比去年同期多出4个亿,而公司一季度净利润仅为3亿左右,Q1流动负债比上一年底多了2.57亿。既然营收结构不理想,科沃斯的估值为何会如此之高呢?

“某些公司的高估值可能是由于投资人更看好赛道,”有分析师表示,“当公司估值与实际财务经营出现一定的偏差,可能部分股东会考虑通过减持的手段最大化收益。”

果不其然,16日盘后数据显示,沪股通卖出1.55亿元并买入8172万元,三机构合计卖出1.03亿元,两机构合计买入4840万元,考虑到泰怡凯减持刚引发关注不久,多机构卖出持有股份和泰怡凯“清仓式”减持可能有因果关系。

一年多涨11倍,科沃斯千亿市值触顶?

科沃斯股价飙升很快,一年多时间内涨11倍,背后有科技清洁赛道快速发展的原因,也有估值逻辑变化的原因。更多的清洁赛道企业开始从家电估值改为采用科技公司估值,产品中也出现了AI技术。

结果就是,对比科沃斯的对手全球顶尖的消费类机器人公司,iRobot市值仅为25亿美元,合人民币160亿,值得注意的是,从营收和净利润上,科沃斯均不如后者。

那么带来一个问题,科沃斯会不会被高估了?

首先从市场来看,虽然清洁机器人渗透率低,但由于房屋结构、使用习惯等等原因,未来渗透率会到一个怎样的水平很难说。其次即便渗透率很高,市面上也有其他玩家,反垄断趋势下,科沃斯不容易做到一家独大。

从品牌战略来看,科沃斯也非常激进。2019年,科沃斯董事长钱东奇在中国企业家博鳌论坛上说道:“一个品牌要想得到真正发展,需要持久不断的创新。”

科沃斯在2019年初进行一系列的战略调整:砍掉机器人代工业务,主动退出国内低端扫地机器人市场,并且推出智能生活电器品牌“添可”。

从营收数据上看,去年上半年,添可智能净利润仅为792万元。可见科沃斯给予厚望的添可,品牌认知度还不够高,可能很难担负起增长的重任。

另外,科沃斯品牌战略是推出高端品牌“添可”,中低端品牌这块是有牺牲的。目前清洁智能家电的价格普遍较高,品牌对低线城市的渗透还不够,如果放弃低端品牌,在股价神话成为历史后,其品牌在市场上的影响力会减弱,市场占有率也难以进一步扩大,有可能进入恶性循环。

在高端产品上,如ANDY PRO、AVA,科沃斯的技术壁垒并不厚,和石头科技、iRobot等竞争对手相比,科沃斯在技术上的优势不明显,甚至有些技术需要依赖iRobot。

据公开消息,2020年5月科沃斯和iRobot达成合作。双方约定iRobot独家采购科沃斯的自拖扫机器人,以及iRobot将向科沃斯授权其Aeroforce(解决毛发缠绕的技术)相关知识产权及专利技术。

对于智能家电行业来说,技术上的优势往往是获得高利润率和高品牌溢价的保障,如果想真正建立品牌的护城河,在核心技术上依赖竞争对手,未来有被“卡脖子”的风险。

另外智能家电入局者众多,很多互联网巨头随时都可能来分一杯羹,据天眼查app查询显示,在智能清洁领域已经有18家竞争对手,如果没有过硬的技术实力来保证产品的代际优势,随时有被赶超的可能。

家电市场早已下跌,科技股死撑了太久?

科沃斯以清洁智能家电的生产和销售为主要业务,清洁家电属于家电中的细分领域。所以家电行业的市场趋势,也能在一定程度上反映清洁智能家电的未来趋势。那么家电市场近几年行情如何呢?

据奥维云数据显示,中国家电市场的零售额规模从2017年就开始下跌,已经连跌3年,下滑幅度还呈现越来越大的趋势。

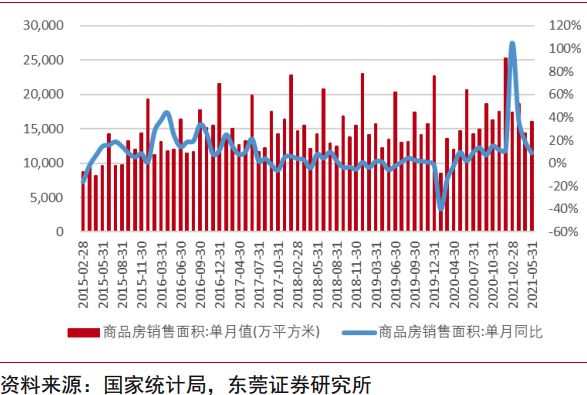

究其原因,房地产销量是决定家电销量的主要驱动因素。从近5年的全国商品房销售面积可以看出,同样是在2017年以后,中国商品房销售面积就几乎维持在0增长水平,只有疫情影响导致2021年一季度同比增长较高。

与之形成鲜明对比的是十多年前,在地产行业政策放宽,商品房销售飞速上升的2009年,家电股也随之起飞。2009年家电领域也迎来一段黄金时期,当年增速达到102%。

如今商品房市场依然保持平稳,没有大的起色,所以美的、格力、海尔等家电巨头也都遭遇了营收增速放缓的问题。

从产品的使用价值来看,科沃斯本质上是家电企业,自然也逃不开这个规律,之所以能造就“扫地茅”的神话,与自身的实力分不开,但1400亿的估值较大程度上离不开“科技”二字赋予的想象力。

随着泰怡凯的减持,多个机构也开始抛售科沃斯股票,股价下跌已经无法遏制,对众多满怀期待的股民来说,又是“几家欢乐几家愁”的时刻,但或许这正是“扫地机器人第一股”回归理性的转折点。

人们总是高估短期内能够达到的目标,而容易忽略长期达成的目标。

理性的来看,对市场的判断应该基于数据和业务显示,未来的溢价空间应该保持审慎。从这个角度来看,目前而言,智能清洁赛道中能出现千亿市值,可能是一种偶然现象,无法长久保持。

随着科技的进步和消费意识的增强,智能家电会以其优越性逐渐替代传统家电,未来智能家电市场的竞争会更加激烈,科沃斯作为“扫地机器人第一股”已经证明了自己的竞争力,未来的机会也依然存在,千亿市值能否保持住,值得持续关注。

相关推荐

科沃斯股东减持,千亿市值“神话”还能撑多久?

A股最强“扫地僧”,科沃斯为何有千亿市值?

焦点分析 | 市值首超400亿美金,拼多多的增长神话还能持续多久?

三六零市值较峰值缩水超3000亿元 原始股东排队减持

股价暴涨业绩回暖,但科沃斯高兴不起来

债券股价暴跌前景堪忧,特斯拉神话还能延续多久?

一款抗癌药和千亿市值神话

警钟敲响,孙正义和他的“愿景”还能撑多久?

腾讯大股东宣布减持,20年暴赚7200倍,马化腾:这样的股东很难找

中国首家千亿市值芯片公司的浮与沉

网址: 科沃斯股东减持,千亿市值“神话”还能撑多久? http://m.xishuta.com/newsview47151.html