暴涨的锂电行业,哪个细分领域最值得投?

编者按:本文来自微信公众号“格隆汇APP”(ID:hkguruclub),作者:鸿胪少卿,36氪经授权发布。

昨天动力电池龙头宁德时代股价新高,市值破万亿。至此,创业板首家万亿公司诞生。时隔四个月,宁德重新站上了高点,众望所归。

图表来源:同花顺

从上周五开始,锂电板块频频暴动,多家涨停。

从21号写过天赐之后到今天已经有18%的涨幅。五月中旬的时候市场可能只觉得六氟涨价逻辑比较强,而整个行业来只是在走修复行情,短期内没有什么刺激,市场可能在等二季度、三季度的产能,等产销上去后再做估值兑现。

然而上周的版块轮动,从白酒、大消费、到半导体,市场整体情绪向上,锂电作为之前的抱团板块,轮动到也算情理之中,但是主要的几个刺激因素现在看来更像是中长期的而非短期情绪。锂电版块的一跃而起,更实质的应该是产业本身处在极高景气中。

国内外双重刺激推动行业景气上行

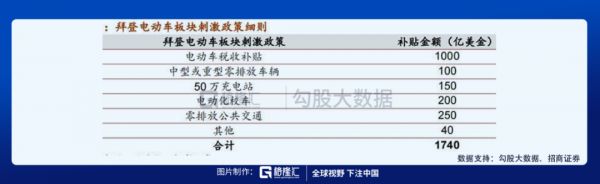

1、先是美国电动车刺激计划,早在5月18日,拜登参观了密歇根州迪尔伯恩的福特汽车厂时就其1740亿美元的电动汽车促进提案发表演讲,其中1000亿美元作为电动车税收补贴,105亿美元来建立50万充电站的资金,拜登在演讲中明确表示“汽车工业的未来是电动车”。

紧接着上周三,美国参议院财政委员会批准了清洁能源税收抵免方案,总计2155亿美元,其中316亿美元为电动汽车的消费者税收抵免,美国制造商新建电池等先进产能将提供30%的税收抵免。该提案将美国组装的新能源车税收抵免上限从7500美元提高到1万美元,如果车企的生产工人为工会成员,则税收抵免上限为1.25万美元;此前单一车企20万辆的税收抵免上限将被解除,当美国新能源车销量渗透率达到50%时,税收抵免将在三年内逐步取消。

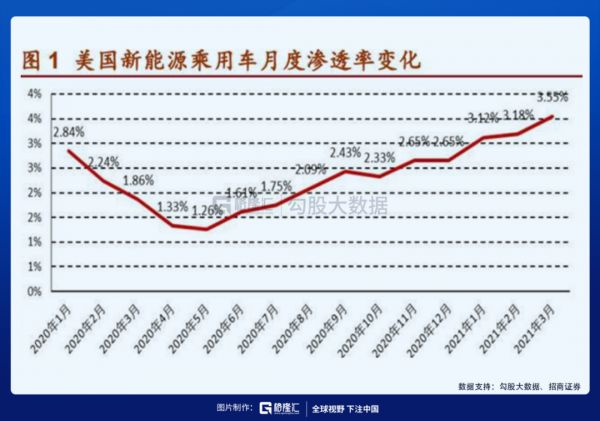

根据招商证券数据,当下美国新能源乘用车的月度渗透率还只有3.55%,离50%的目标还有很大的上升空间,明年的美国电动车市场,类似于去年的欧洲,会带动全球新一轮高增长。

2、第二个刺激因素是天赐材料和宁德时代的的订单。

5月27日晚,天赐材料公告,子公司与宁德时代签订物料供货框架协议,未来一年向宁德时代供应预计六氟磷酸锂使用量为1.5万吨的对应数量电解液产品。

行业上来说,受益于电解液月度销量的大幅增长,六氟磷酸锂需求持续偏紧。

对于天赐而言,一方面出货量提高;宁德锁定的1.5万吨六氟磷酸锂对应12万吨电解液,算过来单月1万吨电解液采购量,比之前推算公司每月大概给宁德的出货量4000-5000吨高出一倍。

之前市场担心天赐的单吨利润,由于最近六氟一直涨价到24万元/吨左右,供给紧张,六氟几家主要的供应商,多氟多、新泰等主要六氟供应商的成交价预计在18-20万元/吨,而天赐电解液的传导会再慢1个多季度,目前给主要客户按16万元/吨左右折算。预计本次长单锁定的6F价格对标上半年公司实际执行价格的均价,估算对应单吨电解液净利约0.9-1万元,盈利水平保持高位。并且除CATL外,公司也与其他企业签订长单,对明年盈利形成较强支撑,解除市场对公司单吨盈利后续大幅波动的担忧。

3、天赐宁德的长订单反应了行业的极高景气。

宁德作为锂电行业的风向标,宁德采购的12万吨电解液对应超100GWh锂电池,按照天赐给CATL供货份额60%估算,今年下半年到明年年中CATL排产170GWh电池,平均每月排产约14GWh,较当前9GWh的单月产量增长明显。

即使按最低的排产和出货量比及65%换算,宁德电池的出货量也会在110Gwh左右,比之前保守预测的105Gwh多出5Gwh。之前天风预测宁德电池销量增加5Gwh,利润增加约7亿元。预测宁德今年的净利润从102亿提升至110亿元左右。

中泰证券预测,21年全球动力装机量将达到267GWh。下游需求带动下,动力电池产业链规模快速扩张。根据产业链调研显示,下半年电池客户需求环比上半年增速在40%以上,整体需求景气度很高。全年来看在下游需求爆发背景下,材料环节供需关系紧张,涨价仍将持续。

锂电板块可能存在的机会

锂电行业的主要有几大细分板块:动力电池代表公司为宁德时代、亿纬锂能;正极代表公司为中伟股份和容百科技;负极代表公司为璞泰来;隔膜代表公司为恩捷股份和星源材质;电解液代表公司为天赐材料、天际股份和多氟多等;上游锂矿资源则有赣锋锂业、天齐锂业和融捷股份。

如果从三月底的最低点到上周五测算,所有细分板块中电解液和正极材料反弹最多,中伟股份+97.16%,天赐材料持续新高+110.61%。之前在天赐的文章中有提到,各券商给天赐的2021年估值,公司破千亿的确定性高。

以此类推,中游龙头除了宁德时代、亿纬锂能、恩捷股份这样几千亿且确定性高的大公司,可能也存在类似天赐冲击千亿的潜力股。

四大材料中,正极前驱体和负极格局虽然排在隔膜、电解液之后。但各自CR3相对集中,且三元正极前驱体和负极企业的全球化是做的最好的。以2020年的数据,国内企业占全球的出货量份额估算下来接近80%,所以海外电池厂的放量也对其形成了很大的利润支撑。

正极三元前驱体方面,中伟股份是全球三元前驱体和四氧化三钴龙头。2020 年公司三元前驱体和四氧化三钴全球市占率分别为 17.3%和 23%,均位列第一。公司深耕锂电池材料领域,2017-2020 年营收和归母净利润复合增长率分别达到 58.7%和 184.2%,持续快速增长。

在三元正极前驱体几家龙头中,中伟紧密绑定大客户,已与LG化学、厦门钨业、当升科技、振华新材、天津巴莫、三星 SDI 等客户建立了稳定的合作关系。2020 年公司前三大客户(LG 化学、厦门钨业、特斯拉-LG)合计销售金额占比达到 73.3%,占比较高且持续提升,其中 2020 年上海特斯拉的三元前驱体为公司独供。此外公司在往上游延伸过程中,单吨盈利有扩张的趋势,有望破千亿。

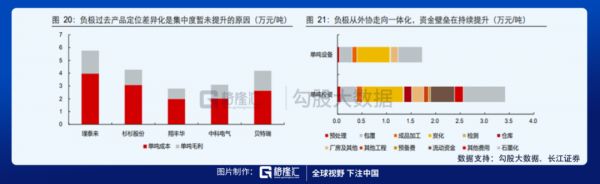

负极材料方面,璞泰来是国内最大的人造石墨负极公司,市占率超过20%,成为ATL、LG主力供应商,正在加速开拓进入宁德供应链。今年产能10万吨,在2025年形成35-40万吨产能。同时是国内最大的隔膜涂覆企业,今年涂覆产能将达20亿平。预计2025年达到50亿平。预计2021年营收81.39亿元,同比+54.1%,净利润14.45亿元,同比+116.5%,2021年对应PE 46倍,低于三年历史中值。

相关推荐

暴涨的锂电行业,哪个细分领域最值得投?

拿什么拯救你,2020年最悲催的互联网细分行业?

碧桂园创投刘建:看十年,寻找细分领域新一代商界领袖

一文读懂中美医疗资本市场:把脉投融资动向和最热细分领域解析

小牛电动发布新款电动车 搭载睿电AI动力锂电系统

潮科技 | 行业迷雾下的商业卫星细分解析

下一个十年,看中国半导体材料行业弯道超车

2020年,大消费领域最值得思考的5大瞬间

小生意还是大生意?凯珩资本吴志伟:细分品牌扩品类的四大时机

A股暴涨,创投基金退出凶猛

网址: 暴涨的锂电行业,哪个细分领域最值得投? http://m.xishuta.com/newsview44424.html