玩不一样的游戏:老虎基金正在蚕食VC(三)

神译局是36氪旗下编译团队,关注科技、商业、职场、生活等领域,重点介绍国外的新技术、新观点、新风向。

编者按:《权力的游戏》里面有一幕讲的是审判决斗。在艾林谷,雇佣军波隆替小恶魔提利昂·兰尼斯特出头,跟瓦狄斯爵士决斗。瓦狄斯的决斗风格非常的骑士与得体,而波隆却是各种野路子。结果呢?骑士精神的瓦狄斯最后被波隆推下了5000英尺高的月门。当莱莎·艾林怒斥波隆的胜利毫无荣誉可言时,波隆礼貌地指着月门的方向回答道:“没错。他很有荣誉。”在人物领盒饭是家常便饭的《权游》里面,波隆居然成为少数能够熬过七季的角色,最后成为黑水河爵士,这背后非常值得深思。VC Everett Randle提出,如果我们把瓦狄斯比作传统的VC,而老虎基金比作波隆的话,这个结论似乎也成立。原文发表在其个人博客上,标题是:Playing Different Games。篇幅关系,我们分三部分刊出,此为第三部分。

玩不一样的游戏:老虎基金正在蚕食VC(一)

玩不一样的游戏:老虎基金正在蚕食VC(二)

划重点:

老虎基金投资策略的两大支柱相辅相成,形成了一个飞轮

老虎做出了第一款结构性的,竞争优势不是靠品牌驱动,而且可以产生规模的飞轮效应的产品

VC市场会出现中间挤出效应:只剩下“奢侈品零售商”和“低成本供应商”

总结——老虎基金的飞轮

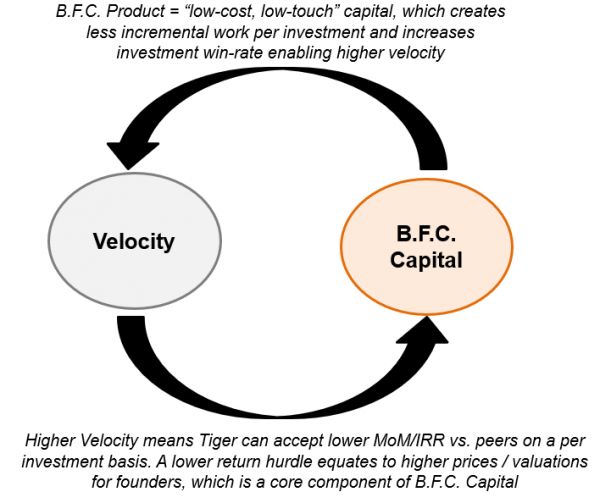

最快部署速度以及BFC资本之所以强大,是因为当这两个配合使用时就能制造出一个飞轮,从而制造出一个从未见过或大规模使用过的风投策略。

老虎的主飞轮

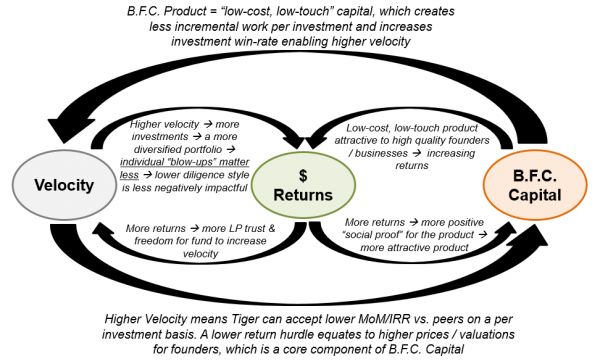

除了直接飞轮以外,速度和BFC Capital各自也都有其他相关的飞轮。以下是我尽最大努力总结出来的样子:

什么,你以为VC写的文章会绕得开飞轮?

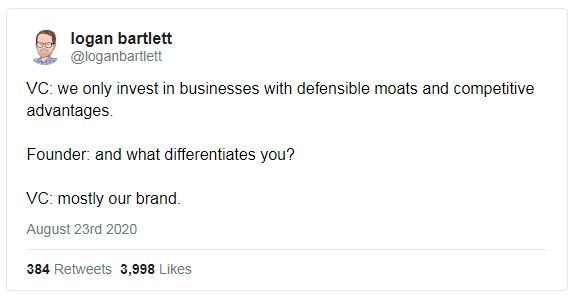

这不是亚马逊的那种飞轮,但此处的重要意义在于,风险/增长一般是没有飞轮/可持续竞争优势/护城河的,但那些由品牌驱动的飞轮/护城河(很稀少)不在此列。

风投:我们只投资有防御性护城河以及具备竞争优势的企业。创始人:你的差异化优势是什么?VC:主要是我们的品牌。

在速度<> BFC这个飞轮保持完好的情况下,老虎基金可以为创始人提供比竞争对手出价更高的估值,比其竞争对手提供更多的投资,从而带来可观的投资收益。老虎基金已经开发出风投第一款结构性的、非品牌驱动且可产生规模飞轮效应的产品。他们抛弃一堆关于风险/成长基金应该怎么做的陈规旧套,代之以一套能够在自己地盘上跟VC竞争的系统。这就是老虎正在蚕食VC的原因。

市场影响

尽管我试图再三阐明老虎策略引人注目之处来说明我的一般观点,但他们还不会很快就接管这整个风险/成长的资产类别。企业在早期阶段的时候,强大的董事会成员以及核心的投资公司团队是可以提供极大帮助,并大大提高初创企业取得超级成功的可能性的。我还认为,信号传递/品牌价值仍然是投资者可以为初创企业带来的最大增值机会,而且可以从FF /红杉/a16z等基金那里融资仍然要比拿到一个好价钱以及快速的流程更有好处,这对于任何融资轮次来说几乎都是适用的。

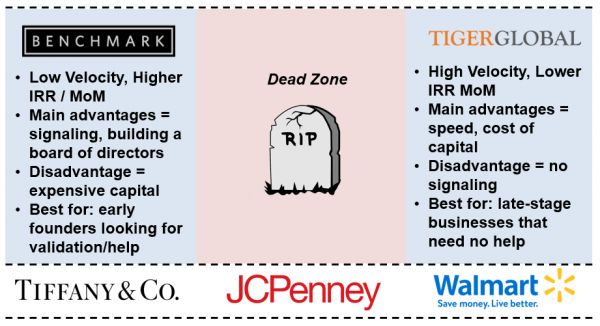

最终,随着时间的流逝,跟过去十年当中零售业所发生的事情类似,我们也会开始看到风险/增长基金会出现中间挤出效应。最不受这种效应影响的基金大抵上类似于

奢侈品零售商(苹果,丝芙兰,蒂芙尼)——要么是靠历史悠久的品牌影响力(FF /红杉/ a16z 等),要么靠垂直聚焦/头脑份额(比如金融科技的Ribbit)立足,或者

低成本供应商(沃尔玛,Dollar General)——靠激进的普通合伙人推动的大规模和高速度立足,比如老虎基金之流(Addition,Coatue等)

风险最大,最脆弱的会是夹在“中间”的那些基金。在选择资本提供者时,有时候创始人会想要Amazon Prime 当天发货的12美元的Carhartt T恤,有时会想要1500美元的Gucci羊毛衫,但很少有人会想要22美元的JC Penney连帽衫。你真的真的非常不想成为VC版的JC Penney。

类似JC Penney的基金要比自己愿意承认的数量多得多。根据我在“风投规则”那一节所概括的内容,那些JC Penney式的基金是:

对于创始人来说缺乏顶级品牌/信号传递价值的基金,这会迫使他们到老虎基金的主场去竞争

没有不断发展自身策略,未能适应竞争格局和宏观环境的现实的基金

固守此类投资传统的风投流程,认为任何其他办法都注定会失败的基金

随着时间的流逝,这些基金会发现竞争变得越来越困难,自身收益会下降,很多可能会被迫关门大吉。

结论

做风险/成长基金的人喜欢嘲笑老虎基金,但是就像很多被嘲笑的东西一样,我认为这种态度更多是源自误解而不是任何其他。投资者要做的应该是尝试更好去了解老虎基金的行为/动机及其对市场的下游效应。回顾一下本篇对老虎基金策略的研究:

1、老虎基金玩的是另一种游戏——老虎确定了风险/成长基金的若干规则/规范/普遍持有的想法已经过时,并制定策略要规模性地利用这一现实。

规范:基金应该按照预先确定的时间表去部署资金,然后努力让MoM最大化。现实:如果执行得当,GP和LP可以无视传统的部署安排,用高速的策略去赚取更多的收益,哪怕这要以牺牲MoM回报最大化为代价。

规范:风投家在投后一般会为初创企业带来增值,而VC的增值是任何一支基金向创始人推销自己的核心部分。现实:VC可能会造成伤害给带来的帮助一样大,在初创企业熬过最早期阶段之后,他们很少能给企业带来什么帮助。因此,跟典型的风投产品相比,不插手的做法往往对创始人更具吸引力,尤其是在跟高估值/低成本资本结合在一起使用时。

规范:如果缺乏深入的尽职调查,哪怕是对成长阶段的初创企业进行投资也会存在太大的风险,冒险尝试这种投资的结局往往很糟糕。现实:像SaaS这类企业的尽职调查其实已经前所未有的商品化,只要确定合适的投资速度,你就可以通过分散投资来减轻个人欺诈/投资组合爆雷的负面影响。

2、老虎基金会继续扩大规模,因为这是一个很好的策略——老虎基金制造的速度 <>更好/更快/更便宜资本的飞轮是真实的,并将继续让老虎基金可以为创始人提供吸引人的低成本资本产品。除非再次出现像网络泡沫那样的崩溃,否则由于这一飞轮,老虎基金会继续创造出可观的现金回报,并随着时间的流逝逐步占据私募风投/成长这一资产类别的全部份额。

3、老虎基金不断崛起的受害者将是陷入到风险/成长基金即将出现的中间挤出效应的类JC Penney型基金——很多基金既提供不了全球最好的风投基金才有的那种信号传递/品牌,也提供不了老虎基金的那种速度和低成本。在过去十年的时间里,这些基金当中的大多数是因为风险/成长市场竞争相对较弱才创造出引人注目的回报,而它们的建设方式其实不足以适应这些新的竞争动态。除非他们对自己的策略、内部流程以及组织结构进行大刀阔斧的改革,否则的话注定会随着时间的流逝而走向衰落,并最终彻底失败。

不过,对于 JC Penney型基金的合伙人还不要太过担心——这场转变是逐渐进行的,在老虎基金等吃光他们的午餐之前,这帮人还可以做出大量能赚钱的投资。他们仍然还可以在塔霍(Tahoe)那里买得起一间漂亮的小屋,不过湖景房大概是买不起了。不过,如果你是某支被夹在中间的基金的准合伙人的话,那你得跑,有多快跑多快,能跑多远跑多远——因为有一场决斗就要打响,而到最后,战利品将归黑水河骑士波隆所有。

雇佣军笑到最后,成为黑水河爵士

译者:boxi。

相关推荐

玩不一样的游戏:老虎基金正在蚕食VC(三)

玩不一样的游戏:老虎基金正在蚕食VC(一)

玩不一样的游戏:老虎基金正在蚕食VC(二)

老虎基金,去年爆赚104亿美金

又一家互联网公司成立VC基金

常青基金的“无限游戏”

假期的游戏陪玩市场,有人挣钱有人被骗

老虎基金入股、估值达1000亿美元,字节跳动或将先快手一步上市?

独家探访:老虎证券进入新加坡的关键365天

老虎基金宣布已成为字节跳动股东,线下市场“市值”已达1000亿美元

网址: 玩不一样的游戏:老虎基金正在蚕食VC(三) http://m.xishuta.com/newsview42938.html