千亿基金掌门人的投资作业本在这,来抄作业吗?

编者按:本文来自微信公众号“节点财富”,作者:阿富,36氪经授权发布。

20万亿!

随着四季报基金规模披露,2021年底的公募基金规模,达到20.16万亿元,刷新历史规模最高纪录。就这,还没有算上年初几天爆卖的基金。恐怕,2021年一月末公募规模公布时,会是一个更惊人的数字。

随规模而来的是,部分主动偏股型基金经理管理基金规模的扩张,主动偏股基金,单个基金经理管理规模,已破千亿元。

如果暂且抛却基金持有上市公司流通股15%的限制想象,以公募持股“双十”限制中“公募基金持有单只股票的市值不得超过基金资产净值的10%”为限,2020年四季度末7位管理规模超过500亿的基金经理可以投资单只股票的基金财产,可超50亿元,这甚至超过部分上市公司市值。

上一段稍显复杂的表述,也可以单纯地理解为:这些手握重金的基金经理,举手投足之间,确实都能对市场带来巨大影响。

公募基金四季报已于1月22日披露完毕,鉴于年初15个交易日中,A股有13天突破万亿,无论怎样的庞然大物都可能悄无声息地翻身,基金四季报中持股信息的参考价值,有可能已经很低。

据了解,作为基金经理的季度“作业本”,四季报中基金经理观点,还稍微新鲜,仍可作为近期基金经理操作思路的参考。

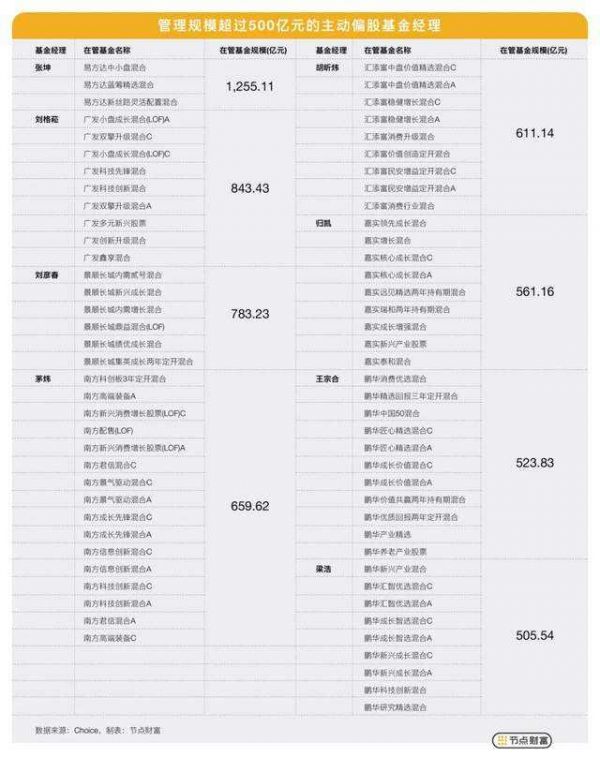

管理规模达到500亿元以上的基金经理,一共有7位,他们有的遗憾没投新能源,有的高喊明年还搞新能源,有的自叹不具备预判能力,有的默默吐槽“为啥我买的股就不涨呢”,还有一位,在重点关注近两年部分行业估值过高的风险,并为为客户避险做准备。

这7位基金经理,合计在管规达5743.06亿元,在他们或内省或抱怨或吐槽的策略描述中,似乎可以管窥2021年的基金市场动态。

千亿的易方达张坤:回顾不是为了预判,是为了提醒自己不具备这个能力

连续多年业绩优异的张坤,在2020年末,在管基金规模达到了惊人的1255.11亿元。与急速膨胀的规模不对等的是,季报策略中,张坤展现的形象,可谓“人间清醒“。

张坤的代表作是易方达中小盘,这只基金在2020年上涨了84.34%,规模从186.45亿元涨至401.11亿元。梳理过往持股数据可以看到,与在管的其他基金增加互联网行业的配置、调出生物医药股不同的是,易方达中小盘在四季度降低了汽车等行业的配置,增加了食品饮料等行业的配置,贵州茅台、五粮液等获得了较大幅度的增持。

在该基金四季报中,张坤表示,该基金在四季度股票仓位基本保持稳定,并对结构进行了调整,降低了汽车等行业的配置,增加了食品饮料等行业的配置。个股方面,依然长期持有商业模式出色、行业格局清晰、竞争力强的优质公司。

四季报回顾当年中,张坤有些“文艺“。

张坤表示,回首2020年的股票市场,经历了乐观与悲观间跌宕起伏的变化,在每个时间点市场演绎得都很有逻辑,然而站在当时看未来,却感觉无比模糊。回顾过去,并不是为了能够更好地判断未来的市场走势或者风格,而是再次提醒自己并不具备这个能力。

查阅相关持仓数据,2020年一季度末,易方达中小盘2019年四季度第一大重仓股海尔智家,当季跌去26.15%。2019年四季度到2020年一季度,张坤的十大重仓股均未变化,除了增持上海机场,其他均有所减持。二季度,重仓股里多了通策医疗,海尔智家彻底不见。

三季度四季度,张坤的十大重仓股基本未出现变动。三季度,除泸州老窖有所减持,其他九大重仓股全面增持。四季度,则是减持洋河股份和泸州老窖,贵州茅台跃升至其第一大重仓股。

一年中,张坤的持仓变化很小。2020年大涨的白酒股和医药股,他在2019年末都有买。2020年的操作中,医药股涨的时候加了医药,白酒股涨的时候也提前买好了酒,年84.34%的收益率,虽然不是“夜空中最亮的那颗星”,确实都踏在了点上。

四季报中张坤认为,投资是在纷繁的因素中找到少数重要且自己能把握的因素,利用大数定律,不断积累收益,收益的分布不是均匀的,“市场先生”的短期情绪也不稳定,然而长期来看,“市场先生”能基本准确的反映一个企业的价值。不论宏观环境如何变化,优质企业通常具备良好的应对能力,以本次疫情为例,不少优质企业都应对得当,通过提升市占率对冲疫情对行业的负面冲击。

四季报中,张坤对于中国资本市场的长期前景是乐观的,相信会有一批优质的企业不断长大、稳住并且长寿。未来将坚持深度研究,希望能选出一些高质量企业,长期陪伴并分享这些优秀公司的经营成果。

张坤这样的语境下,四季度末对洋河股份和泸州老窖的减持和对贵州茅台的加仓,是否折射了他对这些企业质量的看法?

八百亿的广发刘格菘:强者恒强,科技虽然波动大,但还是看好它

2019年的业绩冠军广发刘格菘,在2021年业绩表现仍较为优秀。在策略分享中,刘格菘表示仍然看好未来的科技股。

刘格菘的代表基金广发双引擎四季报中,他总结,2020 年四季度,市场仍然维持强者恒强的格局,产业长期发展趋势明确,可选消费品涨幅较多。

2020 年四季度,市场风格出现明显变化,市场对全球经济复苏给予了高度重视,该基金重点配置了半导体、新能源、医疗服务等成长行业。刘格菘认为,随着海外疫情缓解,全球陆续复工复产,顺周期行业仍值得重点关注。同时,光伏行业全面进入平价时代,海外需求明显恢复,行业已经进入快行道,长期空间广阔。

虽然科技行业出现波动,但是刘格菘表示依然看好行业的长期发展空间。

回看2020年刘格菘的操作,紧跟着2020年基金抱团、也是业绩的主线:电子、医药,每个季度,具体持股都有所调整。

以他的代表作广发双引擎为例,全年四个季度,泰康生物、亿纬锂能、健帆生物、盛邦股份打满全场,连续持有超过四个季度。一年四个季度中,刘格菘每个季度调仓1到3个重仓股,但基本都限于电子科技、医药行业的龙头。2019年四季度末重仓的京东方A,在2020年四季度末又回到了刘格菘的重仓股范围内。

2020年,刘格菘的广发双引擎升级混合上涨了58.26%,涨幅在偏股混合型基金中排名靠前。

四季度末,刘格菘跳脱了此前科技和生物的窠臼,新进荣盛石化这样的化纤概念股,不知是否基于“海外需求明显恢复”的判断。

七百亿的景顺长城刘彦春:部分高附加值领域已经处于爆发前夜

2017年凭借重仓医药白酒冲入业绩前列,在管基金规模逾七百亿元的景顺长城刘彦春,认为当下部分行业已经在爆发前夜。

景顺长城新兴成长混合四季报中,刘彦春表示,疫情退散、经济复苏、通胀上行、刺激政策退出已经成为市场共识,预期未来政策制定更加强调风险防范。货币供应量、赤字率等一系列货币和财政指标逐步回归常态,信贷延期还款、利息减免等临时性政策也将到期退出。要想实现宏观杠杆率稳定,发展速度和效率都需要做出调整。从近期出台的金融、地产相关政策看,可以进一步确认政府调整经济增长方式的决心,降低增速权重,重视经济运行效率和增长质量。

刘彦春认为,权益投资应该顺应经济发展潮流,刘彦春更愿意在符合产业趋势、效率持续提升的领域寻找投资机会。中国在众多高附加值领域的全球竞争力也在不断提升,部分行业已经处于爆发前夜,未来值得跟踪关注的细节很多,例如国内信用紧缩力度、美国地产周期强度等等,但就大局而言,发展潜力十足。

查阅数据,景顺长城新兴成长2020年上涨了76.27%,业绩持续靠前,这与2020年他重仓大量白酒、消费密不可分。

刘彦春重仓贵州茅台、泸州老窖多年,2020年也没有将其调出。2020年一季度,刘彦春拿出了几乎全员白酒、消费的阵仗,仅有三一重工一只机械制造业股,恒瑞医药这一只医药股。

随后,在持续重仓贵州茅台、五粮液等白酒股之外,刘彦春在2020年的三四季度重仓了大牛股中国中免,在下半年这只大牛股也获得了亮眼的成绩。

四季度末,刘彦春重仓股中,海大集团和古井贡酒属于新进,但在此前几个季度中,他对这2只个股都有持有,不知他所说的爆发前夜领域,是否在白酒或饲料股中。但值得注意的是,景顺长城新兴混合四季度,仍然大幅加仓了中国中免,持股规模增加了335.86万股。

六百亿的南方基金茅炜力挺新能源,六百亿的汇添富胡昕炜:“没投新能源,我很遗憾”

管理基金规模659.62亿元的南方基金茅炜,在策略中明确表示看好新能源。

茅炜在其在管基金策略中表示,在宽货币向宽信用转换过程中,叠加疫情后内需与外向型行业的景气度恢复,对市场充满信心。

版块方面,茅炜看好新能源、消费电子、光伏、互联网等行业。本产品在四季度投资策略和运作方面,坚持从长期价值和产业趋势出发,更加坚定持有能够抵御经济周期波动的龙头公司,以更长的视角去进行投资的判断与决策。

从仍在减仓的茅炜在管基金南方景气度混合的四季报看,他持有五粮液、贵州茅台、泸州老窖等白酒股较多,此外持有港股腾讯控股和美团。

同样在管规模在600亿元到700亿元区间,胡昕炜却在遗憾没能力布局新能源光伏和高端制造。

汇添富胡昕炜在管规模611.14亿元,他所管理的规模最大的一只基金,是汇添富中盘价值精选混合,成立于2020年7月份,规模238.14亿元,净值已上涨了28.95%。

胡昕炜较为坦诚地表示,重点在消费与服务、互联网、医药与医疗、科技与高端制造业等方向增加优质公司的仓位。在新能源汽车、光伏等高端制造方向,胡昕炜形容自己“布局力度有限,比较遗憾。”

与多位基金经理的表达一致,胡昕炜也表示相信中国经济蕴藏的巨大潜力不会发生任何改变,将寻找受益于中国经济增长、受益于产业发展趋势的优质公司,淡化短期波动,着眼于中长期,投资质地优秀、管理层卓越的优质中盘公司。

有趣的是,四季度末,汇添富中盘价值精选混合和南方景气度混合的持股非常相似,白酒+腾讯美团成了一致的持股清单,但与另一位六百亿基金经理不同的是,胡昕炜还持有了宁波银行这样的银行股。

五百亿区间:有人敷衍,有人感叹要避险,有人感叹为啥自己买的股那么好还是跌

在管基金500亿+规模的基金经理有3位,分别是嘉实基金归凯、鹏华基金王宗合和鹏华基金梁浩。

老牌明星基金经理归凯管理在基金季报中写的比较简单,简单总结四季度国内市场投资环境总体稳定。嘉实核心成长混合A四季度仍处于建仓期,基金大类板块占比依次为科技、制造、医药健康、消费。而他的另外一只规模较大的基金嘉实新兴产业股票,也只是说明该基金四季度在持仓结构上做了优化,制造业、医药健康行业占比有所上升,消费占比有所下降。

从持股来看,归凯一整年的重仓基金变动较小,仅在四季度末新进了基金抱团度较低的我武生物。

鹏华基金王宗合,则已经开始强调为投资者避险。

在管基金规模523.83亿元的王宗合,在季报策略中,在关注市场近两年来估值不断提升带来的潜在风险。王宗合称仍将以深度的产业研究、个股研究为基点来应对市场未来可能出现的各种变化。目前来看,深度个股研究,对于规避市场上的一些风险,是较为有效的。

四季度末,鹏华王宗合管理实践较长的鹏华产业精选新进了腾讯控股,增持了药明生物,广联达从他的十大重仓股中消失。

同属鹏华基金的梁浩,四季报显得有些难过,但对未来充满信心。

梁浩在管规模505.54亿元,他管理的基金中,规模最大的,是他已任职9年的鹏华新兴产业混合。

鹏华新兴产业混合四季报中,梁浩称,四季度,尤其是 11 月份以后,组合表现几乎是成立以来最差的一段时间。市场沿着周期、白酒和新能源展开上涨,而他所重仓的公司多数处于下跌状态,且多数公司经营良好、估值合理。四季度梁浩从经营和估值角度考虑,陆续在医药、TMT 等领域增加了一些新的持仓,在一些涨幅较大,市场预期较高的公司上做了部分减持。至年末,梁浩相信组合仍是一个盈利增速和估值相对匹配的状态,且在部分领域做了前瞻性布局。

四季度,鹏华新兴产业混合大幅新进了医药股华海药业和卫宁健康,增持了电商概念股壹网壹创。

图注:鹏华新兴产业混合四季度末重仓股

版权声明:本文版权归节点财富所有,未经允许任何单位或个人不得转载,侵权必究。

节点财富声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财富不对因使用本文章所采取的任何行动承担任何责任。

相关推荐

千亿基金掌门人的投资作业本在这,来抄作业吗?

亚马逊花式“抄”淘宝作业,商家销售额一夜翻10倍

科技神回复丨武汉街头现手机无线充电路灯,各地快来抄作业

巨亏170亿美元,孙正义大溃败:千亿美元愿景基金或成绝唱

36氪新风向 | 矿区无人化运输的“千亿级”市场,能诞生百亿级自动驾驶公司吗?

作业帮的隐忧

拆解高瓴千亿资金投资逻辑:重仓中国,押注医药赛道

WeWork中止IPO,孙正义的千亿“愿景”能如愿吗?

美国老爸辅导作业气到飙中文?三大教育科技模式来帮你

千亿美金是如何投(huā)出去的?揭秘软银愿景基金决策机制

网址: 千亿基金掌门人的投资作业本在这,来抄作业吗? http://m.xishuta.com/newsview37820.html