李氏大药厂分拆兆科眼科赴港IPO,眼科赛道真的遍地黄金?

编者按:本文来自微信公众号“格隆汇新股”(ID:ipopress),作者:Leo,36氪经授权发布。

2021年初,眼科赛道便风起云涌,赛道龙头爱尔眼科受负面影响,开年第一天就触及跌停。但是,在一部分投资者因为负面舆情纷纷抛售的同时,不少投资者却选择杀入抄底,当日爱尔眼科成交额高达上百亿。

此后两日,爱尔眼科快速止跌,连续两日上涨,一场风波就此平息,充分展现了投资者对眼科这一黄金赛道的偏爱。与之同时,港股市场李氏大药厂分拆兆科眼科已经递表。兆科眼科同为眼科赛道。

欧康维视生物-B高达152.387%的首日涨幅还历历在目。兆科眼科能成为下一支大肉签吗?

创新药+仿制药两条管线稍显特别

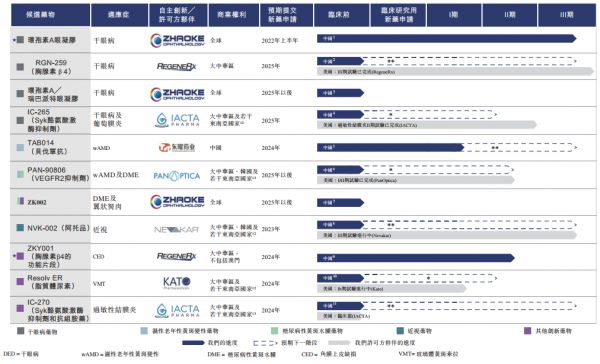

兆科眼科由李氏大药厂分拆上市,是一家处于临床阶段的未盈利生物眼科制药公司。其产品管线包含23种候选药物,涵盖影响眼前节及眼后节的多数主要眼科疾病及症状。

公司的产品包含创新药和仿制药,目前进入临床阶段的创新药产品包含3款,环孢素A眼凝胶进度最快,已经进入临床Ⅲ期,ZKY001(胸腺素β4的功能片段)和TAB014(贝伐单抗)分别处于临床Ⅱ期和Ⅰ期。

图表一:兆科眼科创新药产品管线

数据来源:招股书,格隆汇整理

仿制药方面,兆科眼科的管线产品的竞争力较为可观,比马前列素、比马前列素噻吗洛尔、曲伏前列素噻吗洛尔、盐酸左倍他洛尔、盐酸依匹斯汀、荧光素钠均有可能成为各自对应的适应症的国内首仿药。但是大部分产品均要等到2023年才可获批,不确定性较强。

图表二:兆科眼科仿制药产品管线

数据来源:招股书,格隆汇整理

兆科眼科创新药+仿制药两条管线的模式,在近期上市港股的为盈利生物制药公司中稍显特别。但是,从财务状况来看,兆科眼科和其他Biotech公司一样是持续处于亏损状态,因此要判断其价值,依旧得将眼光放在具体药物上来。

核心产品效易用性强,但竞争已趋于白热化

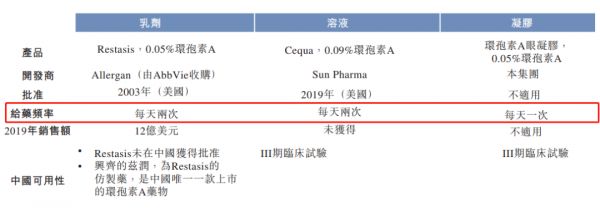

先看看兆科眼科的创新药,最具价值的产品是环孢素A眼凝胶,在美国是干眼症领域Top1畅销药品。兆科眼科的产品是一种用于干眼症的潜在同类最佳眼凝胶。据招股书披露,兆科眼科的产品与美国批准的第一种环孢素A眼药Restasis(为油基环孢素A乳剂)相比,能够更快在眼表扩散并停留更长时间,表现出远高于Restasis的局部生物利用度。

在一项针对中重度干眼病患者的II期探索性研究中,与Restasis及在研的Cequa每天两次给药相比,兆科眼科的环孢素A眼凝胶用量更少,仅需每天一次给药,疗效及安全性却与Restasis相似。因此,可以看出兆科眼科的环孢素A眼凝胶在药物效能和易用性方面具有一定优势。

图表三:环孢素A眼凝胶竞品对比

数据来源:招股书,格隆汇整理

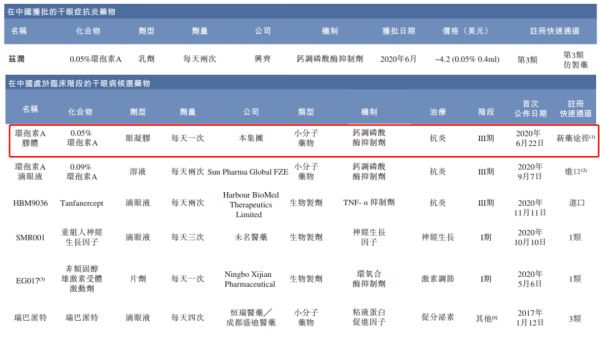

但是,就行业竞争来看,国内已经在国家药监局登记的干眼病药物已经达到7种,兴齐眼科的产品已经获批上市,同处于临床Ⅲ期的产品也达到了三种,可见兆科眼科未来面临市场竞争时不会很轻松。

图表四:国家药监局登记的干眼病药物

数据来源:招股书,格隆汇整理

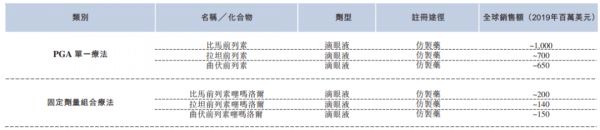

仿制药方面,兆科眼科的比马前列素进度最快,主要针对青光眼。青光眼是广泛的眼科疾病所面临的基本病症,据灼识报告的数据,中国青光眼患者的数量2015年为1340万人,2019年为1530万人,预计将在2030年进一步增至2000万人。并且,青光眼的诊断率预期将由2019年的20.0%大幅上升至2030年的60.6%,市场空间足够大。

可是在大多数情况下,青光眼一般不能由任何单一疗法随时间控制,需要联合使用不同作用机制的多种药物。如果一种单一疗法未能完全达到预期治疗效果,青光眼患者通常会开多种青光眼药物。

因此,公司开发了7种综合性青光眼产品,包括三种PGA、一种左旋β受体阻滞剂及三种固定剂量组合滴眼液,涵盖眼压降低机制(即增加房水流出、减少房水产生)并对开角型和闭角型青光眼有效。

图表五:公司的其他青光眼候选药物

数据来源:招股书,格隆汇整理

虽然产品数量够多,铺开的范围也够广,可是行业的竞争格局和公司创新药一样并不乐观。目前多家厂商已经形成差异化的方案针对市场上的各种治疗需求,兆科眼科依旧在研的产品能否顺利抢占这些国际大厂的市场还是个未知数。

图表六:中国青光眼药物对比

数据来源:招股书,格隆汇整理

此外,截至2019年,用于治疗湿性老年性黄斑变性及糖尿病性黄斑水肿的所有三种获批准抗血管内皮生长因子药物以及比马前列素、拉坦前列素、曲伏前列素及许多其他青光眼药物已获纳入国家医保目录。若该药品未来进入集采,即使兆科眼科的产品成功获批上市,利润空间也十分有限。

高瓴资本、爱尔眼科为其股东

作为一家Biotech公司,知名机构的投资及产业资本必然是少不了的。据招股书披露,兆科眼科已经完成了2轮融资,除了吸引了高瓴、TPG、正心谷资本、奥博资本以及方源资本等众多医药领域的明星风投入股,长牛股爱尔眼科也位列兆科眼科股东之中。

图表七:公司股权架构

数据来源:招股书,格隆汇整理

李氏大药厂作为兆科眼科的母公司,通过李氏大药厂国际直接控制33.6%的股份,并且通过Lee's Pharm Healthcare Fund L.P. 持有的2,187,600股股份,持股比例刚刚超过三分之一。

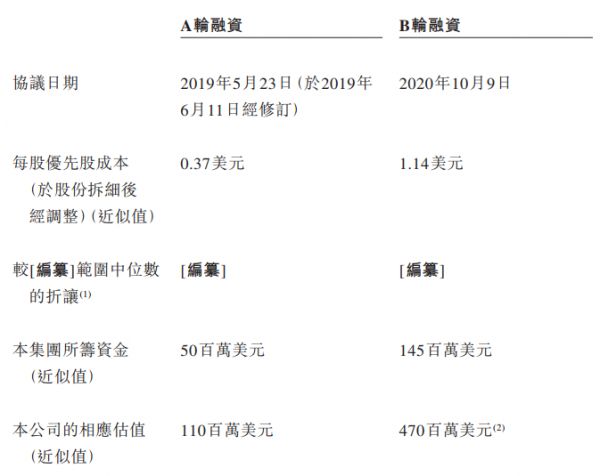

此外,从历史融资来看,兆科眼科的B轮投后估值已经达到了4.7亿美元,约36.46亿港元。此前的A轮融资估值为1.1亿美元,约8.83亿港元。从A轮到B轮间隔了16个月,估值提升了约412.91%,市值成长速度非常快。

图表八:兆科眼科历史融资

数据来源:招股书,格隆汇整理

小结

眼科赛道是一条黄金赛道,但是并不代表每一家赛道上的公司都能在行业发展的风口上起飞。兆科眼科源自李氏大药厂,并且获得了高瓴资本在内的一系列明显资本加持,甚至行业内颇具地位的爱尔眼科也参股其中。

但是截至2021年1月6日收盘,李氏大药厂总市值也仅仅27.88亿港元。在行业竞争已经进入白热化的现在,兆科眼科能否凭借现有的几款创新药以及处于医药鄙视链下游的仿制药,撑起36.46亿港元亦或是上市后更高的市值,恐怕要打一个问号。

相关推荐

李氏大药厂分拆兆科眼科赴港IPO,眼科赛道真的遍地黄金?

爱尔眼科一家独大,刚申请IPO的三家眼科连锁如何进行区域突围?

手术1.4万元起,这家德国眼科诊所香港IPO,市值超35亿港元

2万家民营医院,为何眼科成了最靓的仔?疫情都挡不住其上升势头

抓住眼科进口替代机遇,「爱博诺德」成为首家科创板IPO的眼科医械企业

36氪独家|眼科市场激增,眼科新药研发企业「拨云生物」获1.8亿元融资,一村资本领投

爱尔眼科到底有没有坑艾芬医生?

起底“医疗风波”中的爱尔眼科:两个湖南人的“莆田式”发家史

推进中国眼科创新疗法,「极目生物」完成3200万美元A轮融资

锁定眼科产业投资机会,“数字眼视光”正在破晓时分 | 前沿课堂

网址: 李氏大药厂分拆兆科眼科赴港IPO,眼科赛道真的遍地黄金? http://m.xishuta.com/newsview36843.html