产业观察 | 毛利超90%的医美玻尿酸蓝海,正在遇见第二家700亿市值的华熙生物

无论是对爱美人士还是对资本市场,医美玻尿酸总是那么引人注目。

“年轻态、除皱纹、塑面形”,玻尿酸注射给皮肤带来“迅速喝饱水”的效果,这让它成为很多爱美人士的首选,在众多医美项目中处于高点击率,根据新氧大数据预测,玻尿酸注射在注射类医美项目中以66%的占比高居榜首。

在立竿见影的美容效果背后,产品普遍超过80%甚至90%的毛利润,以及不断扩大的市场需求,也强烈吸引着资本的目光。

2019年底,被称作“玻尿酸第一股”的华熙生物登陆股市,一度引发玻尿酸概念股集体走高,在不到一年时间内市值超过700亿元。几乎在同时期,一年生产百万支产品、玻尿酸行业的另一头部企业昊海生科也获批上市。

玻尿酸行业的资本热度一直在持续。9月28日,手握五款经过三类器械认证的透明质酸(玻尿酸)填充剂产品的头部企业爱美客,也正式步入股市。而且在资本市场的表现亮眼,上市7个交易日涨超48%,总市值超过500亿元。

令人好奇的是,热火朝天的玻尿酸行业,还会出现第二个接近华熙生物的国内企业吗?36氪试图拆解行业竞争状况来解答这个疑惑。

如何拿到入场券

事实上,相比于终端高价销售带来的“暴利”生意,玻尿酸原料生产和产品制造的利润率,处于整个产业链的相对低位。

我们把玻尿酸的产业链分成这几个环节:上游企业生产玻尿酸原料和制剂,产品需要获批医疗器械资质,对生产环境和技术具有医疗要求,以华熙生物、昊海生科、爱美客为典型代表的玻尿酸上市企业,正是处于产业链上游;

产业链下游是直接面向C端用户的美容医院、民营诊所、公立医院美容科室等等。连接产业上下游的则是获客渠道,传统获客方式主要是线下广告、百度竞价等,获客成本高达5000-7000元/人。新兴的互联网医美平台,正在成为医美机构降低销售开支的关键。新氧《白皮书》显示,2018年医美机构在新氧平台的获客成本低于每人400元,营销成本可降低90%。

可以看出,对于面向客户的中下游而言,获客费用占据了关键。在高获客成本的背景下,医美机构常用的策略是抬高终端售价,从而获取利润空间。

但是,由于下游竞争壁垒相对较低,玩家集中度低,竞争尤其激烈,一方面有大量新玩家涌入,另一方面又有大量玩家持续亏损,导致2018-2019年大陆地区医美机构净利率出现亏损且亏损面出现扩大。

图片来源于视觉中国

对于上游玻尿酸制剂生产商而言,则是一个完全不同的逻辑。

注射型的玻尿酸产品属于医疗器械范畴,处于严格的监管之下,产品需要经过临床试验而获批医疗器械资质,对生产环境也有严格要求。进入行业的入场券受到严格管控,门槛自然也提高了。

不仅资质壁垒高,玩家们也通过研发核心技术形成护城河。在玻尿酸行业,企业着重研发交联技术,申请专利从而形成技术优势,例如华熙生物的“梯度3D交联技术”。

严格管控的入场券,加之专利技术形成的高壁垒,使得上游产业集中度较高。

从2018年全球玻尿酸原料销量占比看,排名前五的企业分别是华熙生物(36%)、焦点生物(12%)、阜丰生物(10%)、东辰生物(8%)和安华生物(7%),前五家企业已经占据了全球73%的市场份额(数据来源于Frost & Sullivan)。

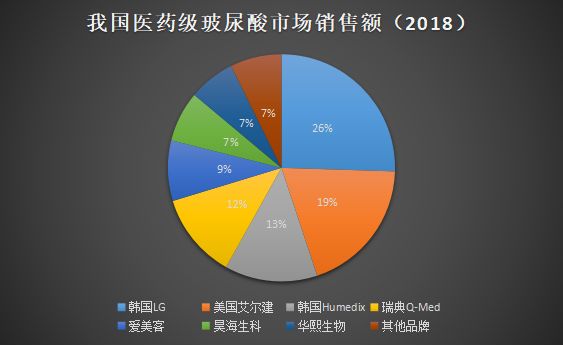

至于国内医药级玻尿酸市场,华熙生物、昊海生科、爱美客三家企业共占据22.4%的市场空间,加之海外品牌韩国LG、美国艾尔建、韩国Humedix、瑞典Q-Med,上述7家头部企业共占据92.7%的国内市场空间,给其他品牌留下的机会寥寥。

我们来看国内品牌的盈利情况,凭借玻尿酸原料的优势,华熙生物的净利率保持在30%-35%水平;昊海生科净利率在25-30%,由于研发费用、销售费用和管理费用的提升,净利率趋于下滑;爱美客的净利率最高,从2017年的34%提高到2019年的53%。

由此看来,“七家割据”的局面已经出现,产业集中度高,使得头部企业的利润仍是很可观的。

国内品牌的追逐战

那么,热火朝天的玻尿酸行业,还会出现第二个接近华熙生物市占率和市值的国内企业吗?

华熙生物作为“玻尿酸第一股”,在上市之时引发不小的热度,当时一批玻尿酸概念股随之集体走高,公司在不到一年时间内市值超过657亿元。

在强烈的市场焦点之下,我们应当看到,其实包括华熙生物在内的国产品牌,市占率仍然低于进口品牌,国内玻尿酸市场仍然由进口品牌主导。

数据来源:Frost & Sullivan,制图:36氪

根据Frost & Sullivan,2018年我国医药级玻尿酸市场竞争之中,销售额排序分别是韩国LG(25.5%)、美国艾尔建(19.4%)、韩国Humedix(13.2%)、瑞典Q-Med(12.2%)、爱美客(8.6%)、昊海生科(7.2%)、华熙生物(6.6%)。位列榜首的韩国LG,销售额甚至超过了国内“玻尿酸三巨头”的总和。

可以看出,整体市场中进口品牌更有话语权,占据主导地位,国产品牌仍然处于突围追逐之中。

令人欣喜的是,国产品牌在追逐战中动力强劲,发展迅猛。数据显示,2014-2018年,中国美容注射类产品中国内品牌销售额CAGR达到32.2%,增速超过进口品牌的18.7%。

在国产品牌快速追击势头下,加之今年疫情对跨境贸易的调整,有理由相信国内玩家可以争抢到进口品牌的蛋糕。国产品牌正在崛起之中,想要成为“第二个华熙生物”,确实可以采取从进口品牌手里争夺市场的策略。

玻尿酸的N种突围方法

为了争夺市场盘面,各家战略差异相当大。

华熙生物在竞争中的重大优势,来自于其玻尿酸原料业务的高覆盖,全球市场中36%的玻尿酸原料来自于华熙生物,包括应用于医美行业的医药级HA原料、化妆品HA原料和食品级HA原料。由此,华熙生物掌握着从玻尿酸原料到产品的完整链条,原料成本低,这是竞品昊海生科和爱美客还不具备的。

除此之外,华熙生物已经拓展了业务线,除了玻尿酸这张王牌,华熙生物还开拓了肉毒素、水光针、动能素等医美产品,以及覆盖到骨科、眼科产品和功能性护肤品。

对于爱美客而言,这家公司的突围战略则是在产品技术方面打差异化。举例来说,爱美客具备国内市场目前唯一获批的用于颈纹修复的三类医疗器械产品,以及唯一获批的面部埋植线产品。这两项独特的产品,使得爱美客在市场上有充足的议价能力。

昊海生科则并不只专注于医美,眼科是该公司占比最大的业务板块,占据国内人工晶状体30%的市场份额,另外还覆盖骨科及外科产品。

专利的技术优势、差异化的业务组合,是玩家们突围的方式。而从整体市场来看,国人对医美逐渐接受、渗透率提高的趋势也在助力国产品牌。

潮流、时尚、爱美、明星,这些关键词组成了人们眼中的医疗美容行业。在90后逐渐成为医美消费主力军的今天,医美不再是以往羞于开口的话题。

统计数据显示,2019年中国医疗美容市场规模达到1769亿元,2012年市场体量仅有29.8亿元,2012-2019年CAGR为29%,已经跃升成为全球第二大医美市场。

医美浪潮已来,扩张中的市场盘面、调整中的进口国产竞争格局,正在给予国产品牌崛起的机会。产业中出现“第二个华熙生物”,应当是有足够的市场空间的。

基于产业集中度高的大背景,冠军争夺战大概率会在现有巨头之间展开。

相关推荐

产业观察 | 毛利超90%的医美玻尿酸蓝海,正在遇见第二家700亿市值的华熙生物

扫描“玻尿酸第一股”华熙生物财报:靠线上卖护肤品撑“门面”?

科创板的“玻尿酸”比港股贵三倍,生物医药公司扎堆回归

“玻尿酸女王”成科创板女首富:身家力压雷军,华熙生物毛利率直追茅台

IPO观察|玻尿酸龙头华熙生物冲刺科创板:研发投入不足5%,核心技术系花45万收购

暴利玻尿酸:成本19元,打到脸上3800元

“玻尿酸大王”的自我修养

比茅台还暴利,玻尿酸巨头爱美客上市了

真实数据告诉你:医美行业有多暴利?

通过并购公司带来超40%营收,「昊海生科」的业绩不太稳

网址: 产业观察 | 毛利超90%的医美玻尿酸蓝海,正在遇见第二家700亿市值的华熙生物 http://m.xishuta.com/newsview32541.html