投资者该如何理解微软:它到底是成长股还是防御股?

编者按:本文来自微信公众号“财经涂鸦”(ID:caijingtuya),作者:涂鸦君,36氪经授权发布。

风险规避型投资者往往认为微软估值偏高而不去投资这只股票,或者去投资传统意义上的防御型股票、基金。本文编译自Seeking Alpha,将从不同角度审视微软。很多特征都表明,投资者不应仅以成长股的评价方法去看微软(MSFT.O)。

具有长远眼光的投资者通常会控制风险,即使以牺牲高收益为代价。就股票而言,防御性标的和防御性投资组合可以保证长期的投资回报。微软似乎也表现出防御型股票的特征,正是这些特征证明了其高股价的合理性。

相比微软,市场更可能将其他公司视为防御性投资。先看下指数Invesco Defensive Equity ETF (DEF)、iSharesRussell 1000 Value ETF (IWD)以及FlexShares QualityDividend Defensive Index Fund (QDEF),这三只基金均针对风险控制型(主要投资于防御型公司)的投资者。过去几年中,微软表现远远超过了这三只。

来源:YCharts

当然,这并不一定表示微软是一项防御型投资。但是,我认为微软在这些基金中应该占有(或占更大的)仓位。

无论整体市场状况如何,防御类标的都能持续提供股息和稳定收益。正由于市场对其产品有持续配置需求,防御型股票在市场周期的各阶段可以保持稳定。

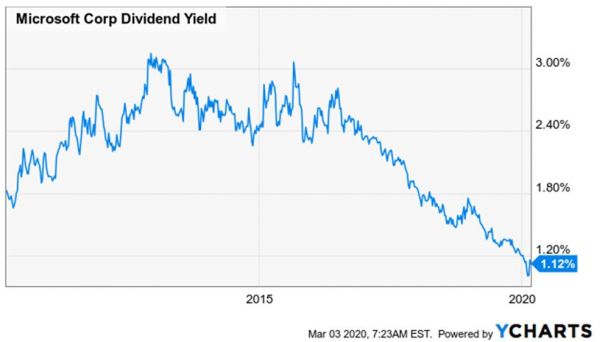

微软股价一直不低。有人可能会说,要是以公司的市盈率、股息收益率等对比基本面,股价偏高了。当前的市盈率超过30,微软似乎应被归类为成长股而非防御股。历史低位的股息收益率似乎也说明了这一点。

来源:YCharts

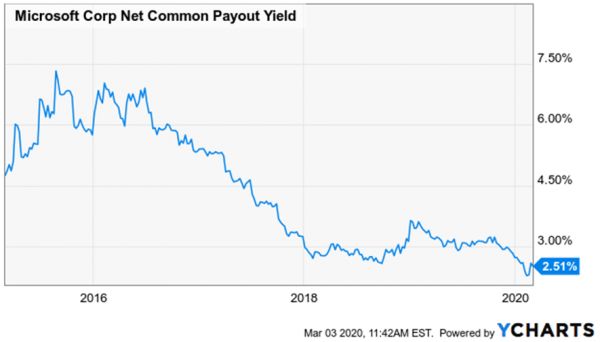

净普通股派息率也处于历史低位,也表明可能被高估了。

来源:YCharts

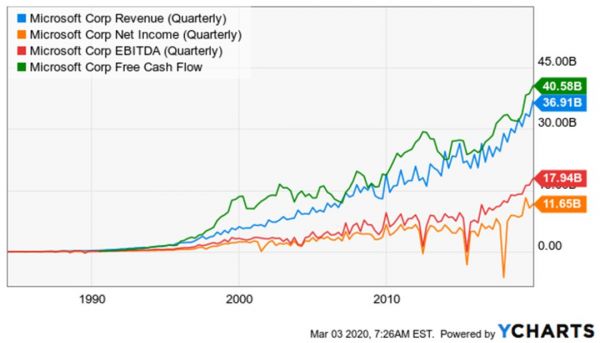

尽管通常认为成长股的估值通常要高于被归类为防御型股票的公司,但微软也符合所有成长股的标准。因此,微软股票一定的溢价至少可以部分归因于微软数十年来一直保持着持续加快的增长:

来源:YCharts

因此毫无疑问,该公司应因其过去以及当前的增长而获得溢价。但是事实是,并非所有强劲增长的公司都会自动被视为防御性公司。毕竟,仅有增长本身并不能告诉我们公司在市场危机或衰退中的表现。

微软的高股价并不只是因它的增速来定义,还应来源于公司的防御性机会。除了经营业绩持续增长,我们还看到16年来,公司每年都在提高股息,增幅并不小。即使在即使在2008年和2009年的重大经济危机时期,它也增加了股息,已经反映出防御股的韧性:

来源:Seeking Alpha

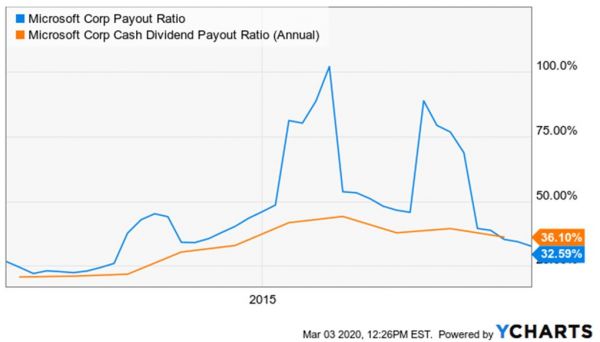

即使股息率降至历史低位(如上图),但公司同期的派息率依然较低(如下图),足以确保接下来几年的两位数增速增长。

来源:YCharts

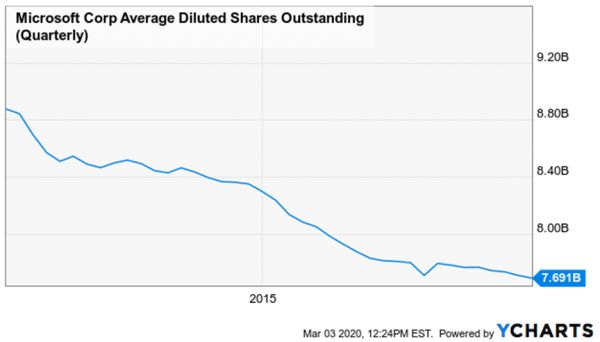

微软还一直回购其股票。这也为长期投资者创造了价值,利润和股息被更少的股票分配。

来源:YCharts

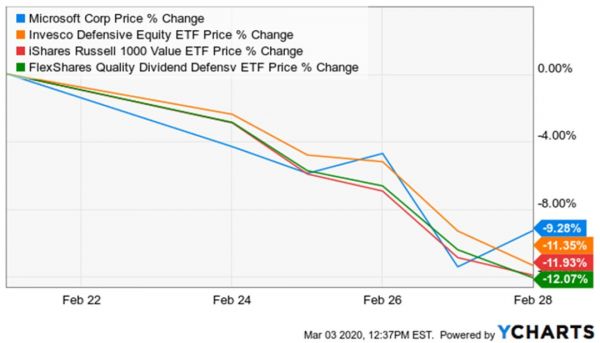

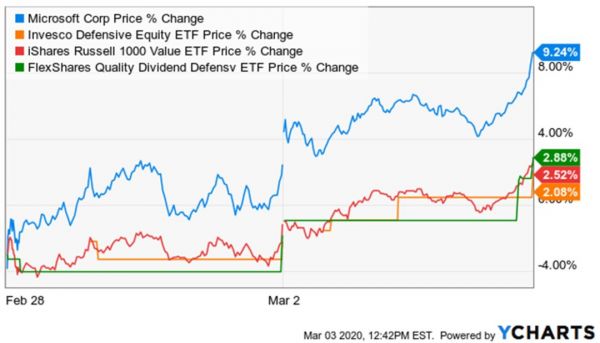

同样,微软似乎越来越倾向于在宏观经济周期的各个阶段保持稳定。尤其上周市场下跌幅度超过金融危机以来的任何时候。与前文三个基金相比,微软市场下跌的几天损失的市值更少,并且在周一(市场反弹)回调得更多。

来源:YCharts

来源:YCharts

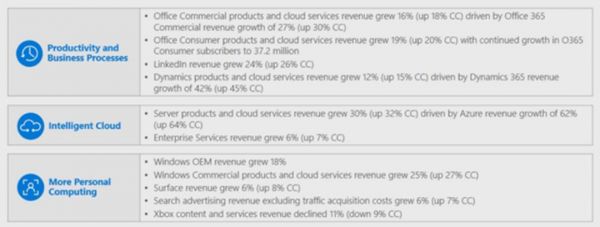

当然,在市场动荡的时候这些短期的走势不能得出确定的结论,但是微软的业务基本面并不会被市场情绪影响,它的产品需求是稳定的,人们始终会依赖微软的产品,危机时刻,公司的销售额也不会被担忧。

来源:二季度业绩摘要

由于防御型股票可以对抗市场危机,多次小额投资微软比较可取,摊平成本;或者在股价回落时买入也是合理的选择。

相关推荐

投资者该如何理解微软:它到底是成长股还是防御股?

熔断潮起冷门中概股集体疯狂 短暂狂欢后该如何立足?

深陷“流动性陷阱”,中概股们该如何破局?

科创板云计算第一股启动申购:该如何对IaaS公司进行估值

终于,A股市场把阿里巴巴也颠覆了

巴菲特重押科技股,股神嗅到新机会? | 超级观点

用户、营收增长放缓,京东该如何重获投资者的信心?

并购市场挥别“成长的烦恼”:巨头收网,A股可期

美股市场如何讲好一个故事?

消费行业的“核心资产”股,估值太贵了吗?

网址: 投资者该如何理解微软:它到底是成长股还是防御股? http://m.xishuta.com/newsview18919.html