著名分析师:苹果资本支出下降,与硬件产品的部署周期有关

编者按:在大步转型期间,苹果的资本支出出现了下降。与此同时,亚马逊、Alphabet、微软和 Facebook 各自的资本支出都在显著增长。这背后反映出什么问题?近日,著名苹果分析师Neil Cybart在博客上发表文章对这一趋势进行了分析,他指出这背后与苹果硬件产品的部署周期有关,在可预见的未来,苹果很可能会继续保持其显著的自由现金流优势。文章原题为Apple's Declining Capex。

在苹果最近递交的10-Q(季报)和10-K(年报)文件中,最反常的状况与资本支出(capex)有关。

苹果预计,新财年的资本支出将出现下降,这是苹果16年财年以来的首次下降。考虑到亚马逊、Alphabet、微软和 Facebook 各自的资本支出都在显著增长,苹果公司的资本支出的下降,就显得更加耐人寻味了。

通过分析苹果的资本支出及其下降的潜在原因,我们可以看到这家公司的管理策略,以及与其他华尔街科技巨头公司相比,苹果是多么的独特。

资本支出,是指公司为了提高现金流、生产率和最终的价值而购买或升级长期资产所花费的现金。这些支出包括购买有形和无形的商品。

根据财务备案文件,苹果的资本支出包括:

产品工装和制造工艺设备

数据中心。

企业设施和基础设施——包括信息系统硬件、软件——改进。

零售商店。

其他资本支出项目,包括获得专利等知识产权。

区分资本支出和常规运营成本(opex)的一种方法是,资本支出对公司带来的好处超出了发生费用的当前财年。

常规运营支出在发生时被扣除,资本支出则是资产负债表上的一次性成本,支出分散在资产的整个生命周期。用于未被证明具有商业可行性的资产的现金支出属于研发支出,并在发生时记作费用。

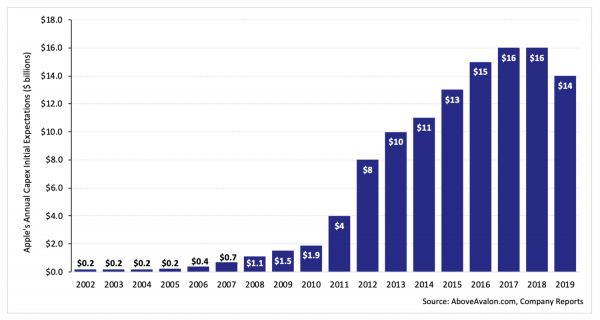

在每个财年结束的时候,苹果都会提供对来年资本支出的预期。如图表1所示,苹果公司预计2019财年的资本支出将出现2016年来的首次同比下降。

苹果初步预计,2019年的资本支出为140亿美元,低于2018年预计的160亿美元。

图表1:苹果对资本支出的预期(年度)

由于各种各样的原因,包括估算资本支出的困难,苹果公司最终的资本支出总额往往与一开始预期的不同。

图表2展示了苹果公司在每个财年末报告的最终资本支出。除去2018财年的资本支出高于最初预期的之外,苹果的资本支出的趋势是低于最初预期。

这就是为什么在苹果最近的10-Q 报告中看到管理层进一步降低2019年资本支出预期并不太令人惊讶的原因。

苹果现在预计2019年的资本支出为120亿美元,根据这一修正后的估计,苹果可能最终的资本支出可能会同比下降近30% 。

图表2:苹果报告的资本支出(年度)

在任何一个财年,苹果公司的资本支出都可能与公布的总额有所不同。公司通过现金流量表使用项目财产、厂房和设备(PP&E)披露资本支出的现金额。

图表3反映了苹果在过去10年中在PP&E上的现金支出。苹果公司公布的PP&E同比下降并非没有先例。然而,这并不意味着苹果公司预计2019财年的资本支出会出现罕见的下降。

图表3:苹果财产、厂房和设备(PP&E)支出

为什么下降?

苹果对2019财年的资本支出预期,下降近30% ,这背后的原因是什么?

这背后有许多似是而非的原因。

1、苹果正在减少加工和制造机械的购买。上世纪90年代末,苹果开始将产品生产外包给第三方代工制造商。此举旨在改善该公司的资产负债表,创建一个更精简、更灵活的供应链。

考虑到苹果公司对代工制造商的依赖,这家公司在世界各地并没有复杂的工厂网络。 然而,苹果公司确实拥有这些工厂中的大部分专用工具和机械。

2、苹果放慢了开设零售店的步伐。苹果可能会减少其实体零售商店的支出。 在中国实施积极开店战略之后,苹果削减了其零售业务的扩张,转而专注于开设更少、更高调的店铺。

3、设施支出上升带来的资本支出逆风正在逐渐减弱。资本支出的下降,可能是由于苹果公司已经在各种资本投资上投入了大量资金,包括新的数据中心、土地购买和一个50亿美元的新总部。

4、苹果的预期最终将被证明是错误的。苹果对2019年资本支出下降的预期可能只是保守的。

虽然上面的每一个原因都有一些逻辑,但有些原因比其他原因有更多的漏洞。考虑以下几点:

零售店改造。只看到不断下降的开店数量,却忽略了大量的资源被投入到世界各地的商店改造上。

期望值降低。管理层已经将2019年的资本支出预期从140亿美元降至120亿美元。苹果不太可能会简单地按照保守的资本支出预期运行,并最终报告超过2018财年167亿美元的资本支出。

最合乎逻辑的解释

就前面提到的所有原因来看,有两个是最具逻辑性的。

如图表4所示,尽管可穿戴设备销量激增,但由于iPhone销量下滑,制造的设备总数基本保持不变。这将表明,苹果不会有额外的设备增长带来重大的资本支出增长。

此外,苹果刚刚结束了与 OLED 和 Face ID 相关的 iPhone 大规模投资周期。iPhoneX标志着 iPhone 业务的一个转折点,这种动态可能导致近年来资本支出增加,但在2019年略有降温。

与此同时,苹果管理层对2019年的资本支出预期,也可能预示着与一个主要新产品类别相关的工装和制造设备的增长很少。

苹果的2019财年将于9月结束,最新的传言称,到2020财年,苹果眼镜的大批量生产,才是重头戏。

图表4:苹果设备的销售情况。注意:“其他”包括 Apple Pencil、Apple TV、HomePod等。可穿戴设备包括 Apple Watch、 AirPods 等。

资本支出下降,背后的另一个影响因素是,苹果公司可能会发现,由于多年来基础设施的显著增长,它面临的资本支出会有所减少。

正如在苹果最近的10-K 中披露的那样,这家公司近年来积累了大量的办公空间和用地。

截至2018年9月29日,苹果拥有1650万平方英尺的建筑面积,并租赁了2430万平方英尺的建筑面积,比上一年增长了12% 。此外,苹果在2018年获得了2448英亩的土地,总共拥有7376英亩的土地,主要在美国。

因此,这家公司在企业设施的资本支出方面可能会暂时缓一缓。

友商怎么样?

苹果公司资本支出的下降,也可以与科技巨头(微软、苹果、亚马逊、 Alphabet 和 Facebook)之间显著的资本支出变化进行对比。

图表5显示了从2016财年到2018财年五大巨头PP&E的变化。

2016年,苹果以近130亿美元的PP&E位居榜首。 最接近的友商是 Alphabet,100亿美元。两年后,景象已经完全改变了。

图表5:财产、厂房和设备的支付(PP&E)

2018年Alphabet在PP&E上的支出为250亿美元,几乎是排名第二的Facebook140亿美元的两倍。

根据苹果管理层的资本支出预期,苹果很可能在2019年的PP&E上被微软和亚马逊超越。

这意味着在短短两年内,在五大巨头中,苹果公司将从资本支出最多的变成最少的。

综合来看,2016财年至2018财年期间,Alphabet、Facebook、亚马逊和微软报告的PP&E增长320亿美元,是苹果PP&E的56倍。

2016财年至2018财年PP&E变化

Alphabet:150亿美元

Facebook:90亿美元

亚马逊:50亿美元

微软:30亿美元

苹果:10亿美元(四舍五入)

商业模式

依赖于收集尽可能多的数据的商业模式,需要以前所未有的速度增加投资。

这可以解释Alphabet (谷歌)和Facebook的PP&E为什么会大幅增长。

它们都是都是服务公司,致力于为尽可能多的人提供免费的数据获取服务。它们的商业模式,依赖于规模化,来获取尽可能多的数据。

亚马逊是一个零售平台公司,致力于让你随着时间的推移购买和消费更多的产品。为了使现金流/再投资周期继续下去,需要规模更大的购买量。

考虑到亚马逊需要进行其他的长期投资以支持其云业务发展,通过PP&E增长来观察其数据获取方面的投资有点困难。

苹果是一家设计公司,专注于销售能够培养优质体验的工具。苹果公司出售人们想要并愿意付费的工具,而不是追求数据的商业化或者使用的规模化。对苹果来说,规模是商业模式正常运营的副产品。

仅仅一年的资本支出下降,并不一定能够反映出苹果管理层对其业务投资不足。相反,正如上面所讨论的,这种下降是由于苹果利用其现有的固定资产产生了强劲的自由现金流。

本质上,苹果的商业模式决定了资本支出较轻。

最终,苹果的商业模式使公司倾向于创造更高的自由现金流。这家公司能够比任何公司更有效地将优质体验商业化。

自由现金流是在考虑资本支出和与经营业务相关的其他成本后,产生多少现金的一个衡量标准。

苹果公司12个月的自由现金流为620亿美元,比 Alphabet、 Facebook 和亚马逊在同一时期的自由现金流总和还要多60亿美元。

鉴于这些数据获取公司需要在资本支出上投入越来越多的资金,苹果很可能在可预见的未来保持其显著的自由现金流优势。

原文链接:https://www.aboveavalon.com/notes/2019/3/12/apples-declining-capex

编译组出品。

相关推荐

著名分析师:苹果资本支出下降,与硬件产品的部署周期有关

著名分析师解读苹果发布会:创新与野心在于“iPhone即服务”

著名分析师解读苹果WWDC:苹果更有信心,更大胆了

著名分析师复盘I/O大会:谷歌的承诺与陷阱

著名分析师:为什么你的苹果设备用着越来越不舒服了?

著名分析师:从“Day 1”到“Day 2”的亚马逊

著名分析师Ben Thompson:解读苹果春季发布会及其服务战略

著名分析师:苹果有十亿付费用户,这是什么概念?

著名分析师:愿景基金可能混淆了“巨大的资本需求”和“巨大的机遇”

著名分析师:企业级市场上,微软、Slack、Zoom的优势与缺陷

网址: 著名分析师:苹果资本支出下降,与硬件产品的部署周期有关 http://m.xishuta.com/newsview1791.html