研发投入低于5%、规模不足竞品一半 ,拆解「嘉元科技」的高利润秘密

嘉元科技于2019年7月22日上市,作为首批上市科创板的企业之一,在近期公布的第三季度财报中,公司2019年1-9月实现营业收入11.73亿元,同比增长48.52%;实现归母净利润2.68亿元,同比增长152.39%。截至2019年10月30日15时,公司股价47.06元。

我们在查看完嘉元科技的招股书后,发现了一些很好奇的点,比如,与体量更大的同行竞品相比,嘉元科技研发占比持续走低,但业绩大增;虽落后于竞品的4μm,但利润率却远优于竞品;虽然利润及增速优于竞品,但现金流仍有压力。

因此,我们试着从业务的角度入手,拆解嘉元科技,并尝试解决这些疑问。

嘉元科技是一家什么样的公司

嘉元科技成立于2001年,公司主要从事各类高性能电解铜箔的研究、生产和销售,主要产品为超薄锂电铜箔和极薄锂电铜箔,主要用于锂离子电池的负极集流体,是锂离子电池行业重要基础材料。公司直接下游客户为锂电池生厂商,主要包括宁德新能源、东莞新能源、宁德时代、比亚迪等知名锂离子电池制造商,终端客户为新能源汽车及消费电子市场。

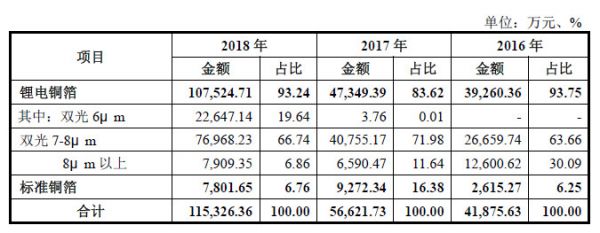

根据招股书,2016-2018年,嘉元科技年营收分别为4.2亿元、5.7亿元、11.5亿元,年均增长率约70%。其中,主营业务占总营收比重100%;锂电铜箔营收占主营业务收入比重超90%。

总营收

主营业务收入

目前,新能源汽车产业依旧处在高增长状态,3C数码产品增速虽然放缓,但智能产品的增长也在拉动新需求。未来几年,全球锂电铜箔市场将继续快速增长,GGII预计未来四年产量CAGR将达24%,到2020年产量将突破20万吨。

嘉元科技与竞品对比

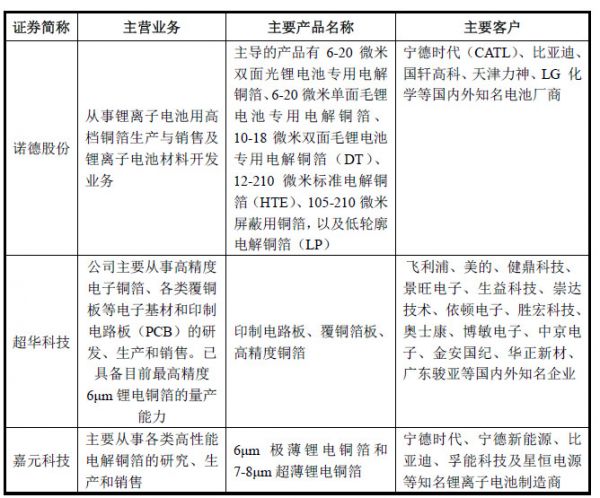

嘉元科技目前对标上市公司主要有两家,诺德股份和超华科技。诺德股份(600110)成立于1997年并于同年上市,其在国内动力锂电铜箔领域的市场占有率超过30%,稳居国内市场第一。超华科技(002288)成立于1999年并于2009年上市,除生产电解铜箔外,还生产印制电路板及覆铜箔板。可以看出,这两家公司的产品结构更加多元化,这也使得其收入规模比嘉元科技大,具体对比如下文。

业务对比

与体量更大的同行竞品相比,嘉元科技研发占比持续走低,但业绩大增;虽落后于竞品的4μm,但利润率却远优于竞品。

与诺德股份和超华科技相比,2016-2018年,嘉元科技的营收于这两家相比还有2-4倍的差距。主要原因在于诺德股份和超华科技成立较早,在行业内已经积累了明显的技术、客户优势,并且产品结构多元化,覆盖行业多。此外,诺德股份此前也通过并购的方式,扩大了自己的体量。

在研发投入上,公司的研发投入占营收比重出现下降趋势,2018年低于竞争对手诺德股份和超华科技。根据招股书,2016-2018年,嘉元科技研发投入金额分别为2,421.57万元、2,383.12万元和3,826.67万元,分别占主营业务收入比重为5.78%、4.21%和3.32%。可以看出,公司研发投入逐年增长但所占营收比重降低。对此,嘉元科技的解释是主要是由研发投入增长幅度低于公司营业收入增长幅度导致。

相比于竞品,嘉元科技虽落后于诺德股份的4μm,但利润率却远优于竞品。以2018年为例,嘉元科技净利润是诺德股份的将近3倍,超华科技的6倍;毛利率上与诺德股份差距不大,但是高于超华科技10个百分点。

利润率对比

毛利率方面,2016-2018年,公司略高于诺德股份,原因除了嘉元科技的收入结构、主要产品细分及产品的主要应用领域、最终客户与诺德股份不同外,嘉元科技的生产区域集中,生产成本较低。与超华科技相比,嘉元电子的主要产品以毛利率较高的双光6μm极薄锂电铜箔和双光7-8μm超薄锂电铜箔为主,此类产品附加值高;而超华科技主要产品为印刷线路板,该行业竞争激烈,产品附加值较低,因此其毛利率低于嘉元科技和诺德股份。

净利率方面,2016-2018年,嘉元科技的销售、管理费用低于行业水平。原因在于,一方面公司营收增长迅速,2017年、2018年营业收入增长比例分别为35.21%、103.68%;另一方面,公司客户结构稳定,其中近距离(福建、广东、江西)的客户贡献收入比例约占总营收80%,并且公司专注于电解铜箔相关业务;而诺德及超华业务较多元化且行业分散,管理半径大,因此嘉元科技的销售、管理费用较低。

销售及管理费用对比

嘉元科技的未来

从发展潜力上来看,嘉元科技当前也面临一些潜在的风险点。

从技术上看,嘉元科技的技术在国内处于行业上游但相比头部企业仍有差距。锂电铜箔作为锂离子电池的负极集流体,其厚度、性能对电池的重量以及能量密度有较大影响。随着新能源汽车领域对动力电池性能的要求不断提高,锂电铜箔也在朝高密度、低轮廓、超轻薄化、高抗拉强度、高延伸率等方向发展,目前国内只有少数厂家研发出6μm高性能极薄锂电铜箔。公司主流产品已从12μm锂电铜箔逐步拓展到6μm锂电铜箔,并且开发出5μm和4.5μm极薄铜箔,然而目前国内的诺德股份已经可以做到4μm的厚度。

从全球锂电铜箔发明专利申请企业来看,排名前五的都是日韩企业。日本早在2005年前就已实现3μm和5μm电解铜箔生产,近年来,部分日韩企业已经实现了1.5μm铜箔的生产。古河电气、LS美创和三井矿业主要集中在极薄铜箔领域,核心技术指标优势是厚度更薄;JX日矿的产品更偏重于高耐热、高柔韧度和高强度等性能;嘉元科技高性能铜箔厚度较境外先进企业更厚,同等厚度的铜箔单位面积质量、抗拉强度和延伸率等技术指标较境外先进企业相比存在一定差距。

从客户上来看,目前严重依赖宁德时代也存在风险。根据招股书,嘉元科技的双光6μm极薄锂电铜箔主要在2018年实现了规模化销售,其中面向宁德时代的销售金额占同类产品销售金额达到92.29%,并且双光6μm占宁德时代同类产品采购约45-50%

从现金流上看,最近三年公司经营活动现金流量净额呈波动状况,应收账款和存货余额较高,三年经营活动现金流量总和低于同期净利润,面临一定的流动性风险。

根据招股书,2016-2018年,公司经营活动产生的现金流量净额分别为10,224.32万元、1,656.91万元、13,492.49万元,合计为25,373.72万元,净利润合计为32,384.34万元。主要原因是由于公司2017、2018年产销量大增导致经营性应收项目增加、存货增加。

现金流量情况

基于市场需求扩张和技术创新的要求,嘉元科技计划募资9.6亿元,主要用于技术升级、提高产能。

募资计划

事实上,嘉元科技的募资也在提交招股书后被质疑。根据梅州生态环境局数据,《嘉元科技1.5万吨年新能源动力电池用高性能铜箔技术改造及企业技术中心升级技术改造项目环境影响报告书》中的“1.5 万吨/年新能源动力电池用高性能铜箔技术改造项目”的三期工程投资额为2.6亿元。这与招股书中的3.7亿元募集总额相差1.1亿元。

相关推荐

研发投入低于5%、规模不足竞品一半 ,拆解「嘉元科技」的高利润秘密

创投日报 | 编程猫完成4亿元 C 轮融资;速溶即饮0卡0脂茶、“IP+AR”沉浸式社交以及今天值得关注的个早期项目

良品铺子IPO过会:毛利率低于同行,上市后股价或将承压

IPO观察|玻尿酸龙头华熙生物冲刺科创板:研发投入不足5%,核心技术系花45万收购

阿里财报的秘密:勒紧腰带挤利润,抓住下沉红利

拆解「小白心里软」,成立两年如何做到年销售额 4 亿元

国内半导体公司的研发投入如何?

从「狼人杀」到「手游」,「美嘉科技」瞄准应用软件「社交属性」

舒华体育IPO:增收不增利、研发投入不足3%,数字化转型后劲不足

中芯国际在科创板正式挂牌:研发投入高,芯片制造“烧”设备

网址: 研发投入低于5%、规模不足竞品一半 ,拆解「嘉元科技」的高利润秘密 http://m.xishuta.com/newsview12279.html