半导体巨头财报,释放什么信号?

在全球半导体行业经历了新一轮的周期动荡后,回暖复苏正在成为业界共同期盼的信号。

而所谓春江水暖鸭先知,作为产业链上游的设备和晶圆代工行业,巨头的业绩则能敏锐地反映出产业复苏的程度和节奏。

近日,EUV设备巨头ASML和晶圆代工霸主台积电,以及车用芯片大厂恩智浦(NXP)披露了最新季度财报,透露出多个市场信号,预示着半导体行业正迎来新的周期。本文将从两大巨头财报的亮点、行业趋势、未来展望以及市场反应等多个维度进行分析,一窥当前产业发展现状与未来走势。

一、ASML财报:喜忧参半

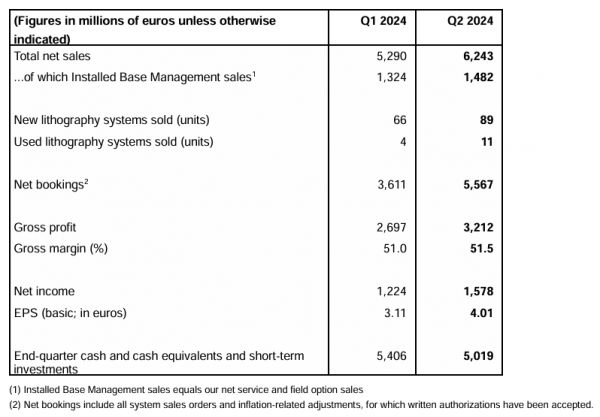

7月17日,ASML发布了2024年第二季度财报。财报披露,2024年第二季度,ASML实现净销售额62.4亿欧元,同比下滑10%,环比增长18%;毛利率为51.5%,实现同比/环比双增长;净利润达15.8亿欧元,同比下滑19%,环比增长29%。

ASML Q2业绩数据(图源:ASML财报)

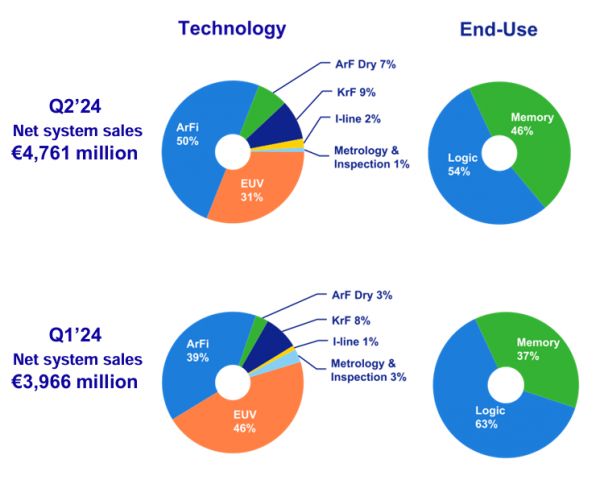

其中,ASML Q2的净系统销售额为48亿欧元,其中EUV销售额为15亿欧元,非EUV销售额为33亿欧元;逻辑业务贡献了净系统销售额的54%,剩余的46%来自存储业务。

图源:ASML财报

ASML总裁兼首席执行官Christophe Fouquet表示,第二季度的总净销售额和毛利率高于预期,这主要得益于沉浸式系统销售的增加。与前几个季度一样,整体半导体库存水平继续改善,我们还看到逻辑和内存客户的光刻工具利用率进一步提高。尽管市场仍存在不确定性,主要是受宏观环境的影响,但我们预计行业复苏将在下半年持续。

中国大陆市场持续霸榜

从地区市场来看,中国大陆市场销售占比与上一季度持平,光刻营收占比49%,连续4个季度成为ASML最大客户地区,且占比都在40%或以上。相比之下,中国台湾、韩国、日本,以及其余亚洲地区销售额占比均呈上升趋势;美国、EMEA地区出现下滑。

虽然受管制的影响,但中国大陆地区的收入占比仍然维持在第一位,

中国大陆在先进制程受阻的背景下,一方面是客户的囤货动机;另一方面对于成熟制程芯片生产设备的需求强劲,持续扩产成熟芯片,提升了对ArFi和ArF Dry的拉货。韩国客户拉货逐渐回归常态。

SEMI报告中指出,中国大陆持续强劲的设备支出以及对DRAM和HBM的大量投资推动了需求快速提升,中国大陆芯片制造商预计将保持两位数的产能增长,在2024年增长15%至885万(wpm)后,2025年将继续增长14%至1010万(wpm),几乎占行业总产能的三分之一。

在此增长趋势下,将有力推动包括ASML在内的国内外半导体设备制造商的增长。尽管ASML将2024年视为经济复苏的过渡时期,但中国大陆客户继续表现出强有力的支持。

相似情况,也出现在其它半导体设备巨头财报中。

笔者曾在其他文章中有过梳理:今年第一季度,中国大陆为应用材料贡献了43%的收入,同比增长22%;泛林集团在中国大陆的销售占比为42%,同比提升20%。

EUV光刻机占比降低,高NA EUV光刻机需求显现

从光刻机类型来看,第二季度ASML一共发售了89台全新光刻机和11台二手光刻机,在全新系统中,其中8台为EUV,相比上一季度的11台有所减少,但是ArFi、ArF、KrF三类光刻机发售数量均有增加。

在低NA EUV系统上,随着ASML继续提升产量,在Q2季度出货了更多的0.33 NA NXE:3800E系统。随着客户向逻辑和内存的高级节点过渡,ASML预计下半年的大部分出货量将是NXE:3800E系统。

这次ASML还提到了其先进且昂贵的高数值孔径EUV光刻机,在0.55高数值孔径(High NA)EUV光刻系统方面,在第二季度向客户发运了第二台设备。第一台设备正在客户工厂里进行晶圆的合格性测试。第二台设备目前正在组装中,进展颇为顺利。

在无法对中国销售先进光刻机的情况下,0.55 NA的EUV设备如果能继续出货,对于ASML营收增长会是一个很大的利好。不过,这估计还需要等一段不短的时间。

因为可能购买这款光刻机的三大客户态度各有不同,Intel无疑是最积极的,还在美国的压力下,ASML将今年量产的10台2纳米EUV光刻机中的6台交给了Intel。

三星和台积电则态度颇为微妙,台积电的态度最不积极,据悉,继台积电宣布N2节点不使用High NA EUV后,上财季又宣布2026年量产的A16节点仍不使用High NA EUV。

如果台积电不采购2纳米EUV光刻机,那么三星可能也不会跟进,因为三星在量产3纳米工艺之后面临无客户采用的尴尬,三星无法继续大举投资与台积电比拼先进工艺了。

不过,ASML对此也有自己的考量。ASML认为,高数值孔径EUV光刻机是未来先进制程的必要设备,其进一步指出,未来许多公司将采用Hyper-NA EUV,以降低多重图形化制程的风险。

AI、存储市场开启扩张周期

存储芯片与逻辑芯片市场的需求变化,反映了在AI浪潮之下全球HBM严重供不应求,主要内存制造商正持续增加资本投资,扩产HBM的火热态势。

正如ASML首席执行官Christophe Fouquet指出,2024年来自逻辑芯片领域的收入将略低于2023年,因为客户们仍在消化2023年的新增产能;而在存储芯片领域,2024年的营收预计将高于去年,这主要是由于DRAM技术制程节点的转变所驱动,以支持如DDR5和HBM等先进存储技术。

从终端应用市场来看,存储芯片市场占比从上一季度的37%上升至本季度的46%。

AI的强劲发展正成为半导体行业复苏和增长的强大推动力,领先于其他细分市场领域。半导体行业的整体库存水平将持续改善,当前逻辑芯片和存储芯片客户的光刻设备利用率都在进一步提高。尽管以宏观环境为主的不确定性仍然存在,预计2024年下半年半导体行业将持续复苏。

2025年将进入上升周期

ASML预计,2024年第三季度总净销售额在67亿欧元至73亿欧元之间,毛利率在50%至51%之间。

展望2024年,ASML对全年的展望保持不变。认为2024年是一个过渡年,预计2024年总净销售额将与2023年持平,这得益于下半年强劲的业绩,将继续在产能提升和技术方面进行投资。与2023年相比,预计2024年的全年毛利率会略有下降,因为High NA EUV的成本增加将降低毛利率。

长期来看,ASML预计2025年半导体行业将进入上行周期。全球范围内将有诸多正在兴建的晶圆厂投入使用,需要为此做好准备,因为他们都计划采购ASML的系统。到2025年ASML的净销售额预计将为300亿到400亿欧元,到2030年将达到440亿到600亿欧元。

综合来看,ASML作为全球前道光刻设备的垄断者,其营收、出货数据和市场预期反映了全球半导体晶圆厂的产能扩张情况,进而也反映了全球半导体市场的景气度。

二、台积电财报,传递哪些信号?

台积电第二财季交出了相当不错的业绩。

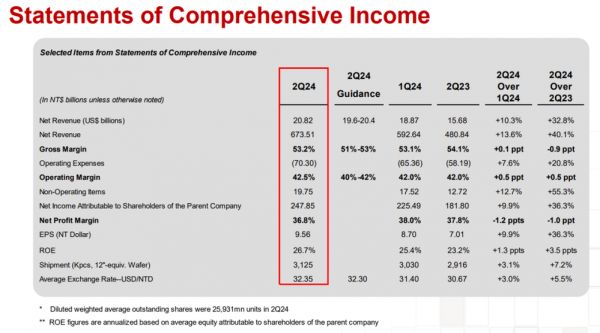

第二季度,台积电实现营收6735.1亿元新台币,同比增长40.1%,环比增长13.6%;净利润2478.5亿元新台币,同比增长36.3%,环比增长9.9%;以美元计,第二季度营收为208.2亿美元,同比增长32.8%,较上一季度增长10.3%。

台积电第二季度财报数据(图源:台积电财报)

同时,台积电第二季度毛利率为53.2%,比第一季度高0.1个百分点,主要反映出成本改善和更有利的汇率,但部分被N3工艺带来的利润稀释抵消。第二季度库存天数减少7天至83天,主要原因是N3晶圆出货量增加。

但总体来看,台积电该季度核心财务指标实现同环比双增。

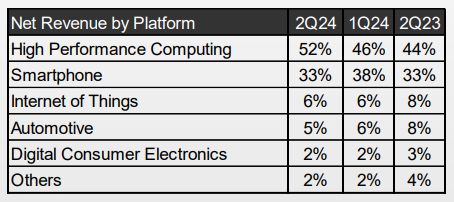

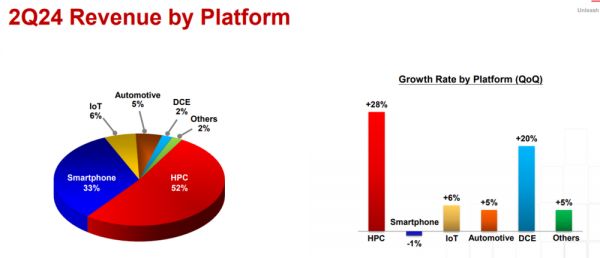

HPC成绝对核心,手机市场还在下滑

按平台收入贡献划分,HPC季度环比增长28%,占第二季度总收入的52%,首次超过50%;智能手机收入下降1%,占33%;loT收入增长6%,占6%;汽车收入增长5%,占5%;DCE数字消费电子收入增长20%,占2%。

图源:台积电财报

能看到,HPC高性能计算已稳定成为台积电业绩核心。

进入2024年第三季度,台积电预计前沿工艺技术业务将受到智能手机和AI相关需求的强劲支持,预计3纳米和5纳米工艺技术的整体产能利用率在2024年下半年有所提高。展望2024年全年,预计2024年收入以美元计将略增长20%左右。

对于台积电HPC营收大幅上涨一事,行业知名分析师陆行之推测表示,台积电HPC营收在第二季度季增28%,但英伟达/AMD大量采用的4/5nm产品营收只季增8%,而英伟达/AMD还没用到的3nm芯片却季增89%。台积电的3nm芯片主要是手机客户苹果、高通、联发科在用,但手机整体营收季减1%。

因此推测有可能是中国大陆数字货币矿机厂商比特大陆下单所致,因为台积电中国大陆客户占比在第二季度突然增加到16%,营收季增102%,应该就是比特大陆的3nm出量了。

业界消息称,地缘政治使得中国大陆厂商积极提前进行预防性下单囤货,特别是5nm以下先进制程。中国大陆各厂在人工智能领域积极发展,也正积极囤积芯片、设备。

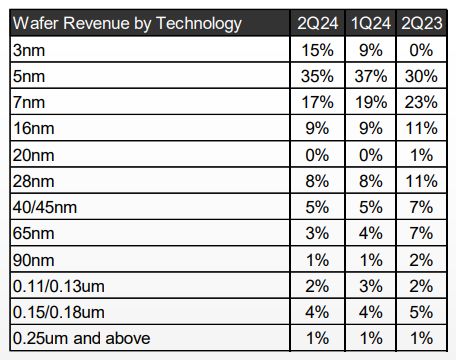

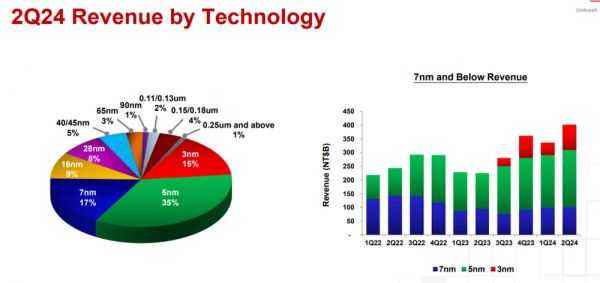

先进制程显露高成长性

具体来看,第二季度,台积电3纳米出货量占总晶圆营收的15%;5纳米占总晶圆营收的35%;7纳米占总晶圆营收的17%。7纳米及以下先进制程技术贡献了67%的晶圆收入。

图源:台积电财报

随着苹果、安卓新机搭载3纳米芯片的大规模上市,台积电的这一先进制程技术正式进入落地之年,提升了公司的产能利用率和盈利水平。

但台积电也在财报中特别提到,3纳米制程技术的普及应用,也成为拖累公司毛利率的重要因素之一。

今年6月,台积电宣布对旗下代工服务进行涨价,主要针对先进制程工艺,特别是3纳米和5纳米。这一策略得到了大客户力挺,包括苹果、英伟达等在内的多家公司均同意上调代工价格以换取可靠的芯片供应。涨价不仅有助于改善台积电的毛利率,也进一步巩固了其在全球半导体代工市场的地位。

台积电表示,3nm制程需求非常强劲,不排除将更多5nm制程转换为3nm。据悉,N5和N3制程之间的工具通用性超过90%,且这两个节点都在中国台湾台南,晶圆厂紧密相邻,因此转换较为容易。另外值得注意的是,ASML在法说会上也指出,主要用于3nm、2nm制程以下的半导体芯片的EUV光刻机Twinscan NXE:3800E系统在下半年会大量交付。据悉台积电在此中占据多数订单。

另外,关于台积电接下来的先进工艺进展,主要集中在N2和A16方面。

据介绍,与N3E相比,N2将提供完整节点性能和功耗优势,在相同功耗下速度提高10%至15%,或者在相同速度下功耗降低25%至30%,芯片密度提高15%以上。N2技术开发进展顺利,器件性能和产量均符合计划。N2将于2025年开始批量生产,产量增长曲线与N3相似,收入贡献爬坡与毛利率爬坡比N3更快。

随着战略不断推进,台积电还推出了N2P,作为N2家族的延伸。N2P在N2的基础上进一步提高了5%的性能,在相同的功率下,在相同的速度下,性能提高了5%至10%。N2P将支持智能手机和高性能计算应用程序,批量生产计划于2026年下半年开始。

而更为长远的先进制程节点则是2027年以后的A16。据悉,台积电的A16将成为首个“埃级”工艺节点,首次引入背面供电网络技术(BSPDN),同时结合GAAFET纳米片晶体管,标志着半导体制造进入一个新的时代。

与N2P相比,A16在相同功率下进一步提高了8%至10%的速度,或在相同速度下提高了15%至20%的功率,并增加了7%至10%的芯片密度增益。

A16最适合于具有复杂信号路由和密集功率传输网络的特定高性能计算产品,批量生产计划于2026年下半年。

台积电表示,N2、N2P、A16及其衍生产品将进一步扩大台积电在技术上的领先地位,并使台积电能够捕捉到未来的成长机会。

晶圆代工2.0,台积电的新机会?

台积电还将原先对晶圆代工业的定义扩展到代工2.0。台积电董事长兼总裁魏哲家指出,“晶圆代工2.0”不仅包括传统的晶圆制造,还涵盖了封装、测试、光罩(掩膜)制作等环节,以及IDM(不包括存储芯片)。

根据这一新定义,2023年晶圆制造行业的规模将接近2500亿美元,而根据之前的定义,这一数字为1500亿美元。在新定义下,台积电预测2024年晶圆制造行业的年增长率将接近10%。

台积电财务长黄仁昭进一步解释称,“晶圆制造2.0”的提出是为了适应IDM厂商介入代工市场的趋势,晶圆代工的界线逐渐模糊,因此扩大了定义。但台积电将专注于最先进后段封测技术,以帮助客户制造前瞻性产品。

从数据分析来看,台积电2023年晶圆代工业务市占率只有28%,但台积电在2023年已经拿下全球芯片代工市场55%的份额,稳居全球第一。到2024年第一季度,其更是占据了全球晶圆代工市场61.7%市场份额。因此可以理解为,按“晶圆代工2.0”定义,市场规模的扩大为台积电的营收成长扩充了非常多的空间。

先进封装,台积电新“杀手锏”

受益于AI相关的先进封装需求旺盛,行业中大多数AI芯片都在使用台积电的CoWoS先进封装技术,产能供不应求。魏哲家表示,当前产能很难满足客户需求,原先预计今年产能翻倍,但现在不止翻倍,甚至到明年估计也会翻倍不止,预计2026年供需会逐渐平衡。

台积电在法说会上表示,先进封装毛利率过去远低于公司平均水平,现在已经接近公司平均水平。台积电强调未来只会专注在最先进的后道封测技术,主要服务于客户前沿产品。

对于台积电在CoWoS以外的其他先进封装技术布局,魏哲家表示,台积电持续研发扇出型面板级封装(FOPLP)技术,预期3年后技术可成熟,届时台积电可准备就绪。

业绩说明会中,台积电公布今年资本支出估计落在300亿美元至320亿美元,较4月中旬法说会预期280亿美元至320亿美元区间,小幅上调。台积电财务长暨发言人黄仁昭资深副总经理重申,台积电每年资本支出规划,均以客户未来数年需求及市场成长为考量,今年客户对人工智能AI需求持续强劲,估计今年资本支出约70%至80%用在先进制程技术,10%至20%用在特殊制程技术,10%用在先进封装测试和光罩生产等。

可以理解为,台积电计划把更多资源继续向需求旺盛的先进制程产能和AI用产品倾斜。

调高2024年市场预期

台积电的业绩增长得益于全球科技行业的持续复苏以及对高性能计算、5G通讯、人工智能和汽车电子等新兴市场的强劲需求。

台积电给出了积极的业绩展望,以及高于市场预期的资本开支计划——台积电董事长兼总裁魏哲家表示,台积电将2024年按美元计销售额增速指引上调至高于20%区间中段;预计第三季度销售额224亿美元至232亿美元;毛利率53.5%至55.5%,市场预估52.5%;营业利润率在42.5%至44.5%之间。

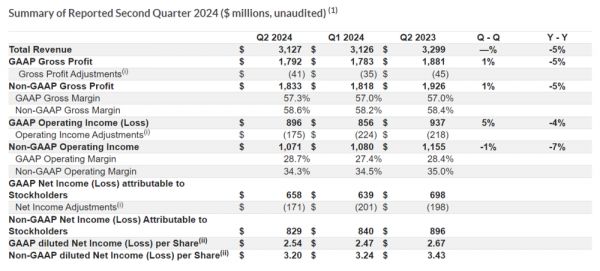

三、恩智浦:汽车芯片营收下滑7%

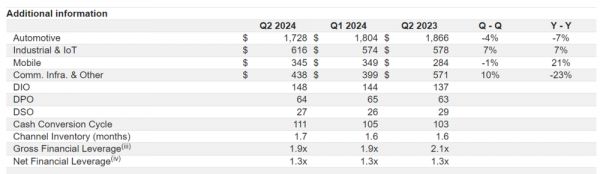

日前,车用芯片大厂恩智浦半导体(NXP)公布了2024会计年度第二季(截至2024年6月30日止)财报,营收同比减少5%至31.27亿美元。

图源:NXP财报

从第二季度各项业务表现来看,恩智浦车用芯片营收年减7%(季减4%)至17.28亿美元;工业与物联网芯片营收年增7%(季增7%)至6.16亿美元;移动芯片营收年增21%(季减1%)至3.45亿美元;通讯基础设施与其他产品营收年减23%(季增10%)至4.38亿美元。

图源:NXP财报

LSEG数据显示,恩智浦第二季车用芯片营收的减幅为近三年来最大,主要因为主力客户的汽车产业因应需求疲软而延后下单,以待降息后景气好转。

同时,由于第三季财测不及预期,再加上主营业务汽车芯片营收大幅下滑,以及中国与美、欧贸易关系紧张的影响,导致外界纷纷看衰恩智浦后续表现。

据报道,因应对中出口限制趋严,中国企业正在大举投资扩产传统芯片,竞争加剧可能伤及恩智浦在中国的销售。中国市场占恩智浦2023年总营收的比例达33%。

因此不难理解,虽然业绩符合预期,但对于本季的财测目标低于分析师的预期,叠加来自车用客户的需求持续疲软,以及地缘政治风险带来的不确定性,恩智浦盘后股价大跌近8%。

四、写在最后

综上所述,ASML、台积电、恩智浦等行业巨头发布的第二季度财报不仅是一份自身业务发展的成绩单,更是半导体行业现状和未来发展的一个缩影。

当前,全球半导体市场的整体需求正陆续走出低谷,缓慢恢复,半导体市场在需求恢复上呈现分化趋势。

现阶段这一波的增长主要还是来自生成式AI爆发带来的机遇,其中以算力市场抢购的AI芯片和服务器需求最为旺盛,而传统的智能手机与PC市场仍没有明显的上涨迹象,需求依旧低迷。

在此趋势下,通过不断的技术创新和产能扩张,或许是应对当前市场困境并抓住机遇,并赢得了众多大客户的信任和支持的关键所在。对于投资者而言,关注半导体龙头企业的动态也将是一个明智的选择。

参考链接

1. ASML财报、台积电财报、NXP财报

2. 观察者网:中国大陆发力成熟芯片,连续占据光刻机巨头ASML半数营收

3. 界面新闻:台积电发布超预期财报,AI芯片涨价仍然供不应求

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:L晨光

相关推荐

全球芯片巨头扎堆亮相进博会,释放什么信号?

从半导体巨头最新财报看产业未来

汇金增持四大行释放什么信号?

高管密集来华 外资投入猛增 释放什么信号?

净利下降25%,百度新一季财报释放了什么信号?

收官之战,半导体2021全年财报大盘点

大并购落地,沃尔玛财报传递出什么信号?

看了TOP 10半导体公司Q3 财报,AI 依旧是财富密码

财报季迎小高潮,下周美股应该关注什么?

京东等中概股寻求回归,释放什么信号?

网址: 半导体巨头财报,释放什么信号? http://m.xishuta.com/newsview122778.html