中国CMOS图像传感器如何突围?

编者按:本文来自微信公众号“半导体行业观察”(ID:icbank),作者 蒋思莹,36氪经授权发布。

在影像需求日益强劲的今天,图像传感器作为这其中的重要元件,也受到市场众多企业的重视。在最初的数码相机上,图像传感器得到了发展,而后逐渐延伸到了手机、安防、汽车等众多领域。在这个过程中,促生了一批致力于CMOS图像传感器的厂商,并形成了一些CIS巨头。

在这种情况下,本土CIS厂商的发展情况如何?

日韩掌控下的图像传感器市场

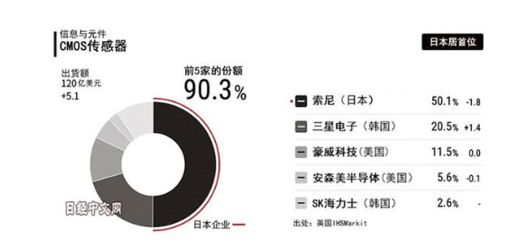

据美国集成电路研究调查公司统计显示,CMOS图像传感器的市场最近6年保持年均10%以上增长。另据IC Insights 预期,2019 年CIS销售额将成长 9%,达到 155 亿美元的历史新高水平,随后在 2020 年预期成长 4%,达到 161 亿美元。预测在 2018 至 2023 年期间,CIS的销售额复合年成长率(CAGR) 将达到达 8.7%。

从全球CIS市场份额来看,日韩在该领域上掌握着绝大部分的市场份额。近日,日经中文援引iHSMarket的数据称,目前全球CMOS图像传感器价值已达120亿美元,同比增长5.1%。其中索尼的市场份额达到了50.1%,尽管同比下滑了1.8%,但依然控制了全球一半的市场份额。排在第2位的韩国三星电子(20.5%)与索尼之间的差距依然巨大。 据EEimes的报道显示,索尼在图像传感器市场的成就来自于2010年,索尼做出的一个决定——2010年9月,索尼宣布计划在索尼半导体九州公司的熊本技术中心投入400亿日元,为“Exmor”和“Exmor R”CMOS图像传感器扩增产量。同年年底,索尼宣布在长崎技术中心投入1000亿日元扩产。

据EEimes的报道显示,索尼在图像传感器市场的成就来自于2010年,索尼做出的一个决定——2010年9月,索尼宣布计划在索尼半导体九州公司的熊本技术中心投入400亿日元,为“Exmor”和“Exmor R”CMOS图像传感器扩增产量。同年年底,索尼宣布在长崎技术中心投入1000亿日元扩产。这项计划包括投入到,从东芝收购的半导体制造设备,以及将部分设备翻新为新的晶圆产线,借由“专利技术实现索尼CMOS图像传感器的差异化竞争”。按照这个发展路线图,索尼在2011年就受到了苹果的青睐,并一直保持至今。2015年,索尼以1.55亿美元收购东芝图像传感器业务,至此,索尼在CIS的霸主地位就成型了,并涉及了汽车、安防、工业等众多高端领域应用。

近两年来,在半导体领域格外活跃的三星,也开始试图抢占索尼占有的CIS市场份额。而这主要体现其CIS在消费电子市场的表现,据韩媒报道,近日,三星宣布,将打破“1亿像素”的壁垒,批量生产1.08亿像素的移动式图像传感器“ISOCELL Bright HMX”。自今年5月推出6400万像素产品后,短短3个月,再次将像素数增至1.6倍以上。在早些时间,三星还与小米进行了合作,试图在相机上发力。

目前,在CMOS图像传感器领域排名第三位的是我国本土CIS企业豪威科技,豪威科技十分注重车载CMOS传感器应用领域,据相关数据显示,在车载图像传感器领域,其市占率高于索尼。

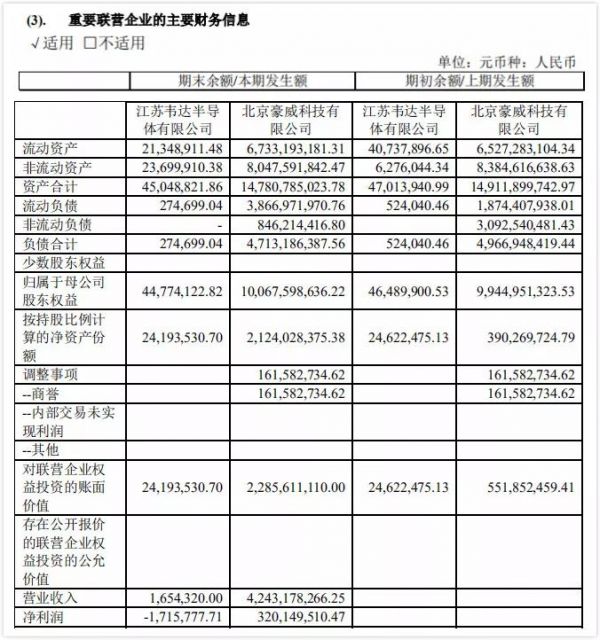

目前,在CMOS图像传感器领域排名第三位的是我国本土CIS企业豪威科技,豪威科技十分注重车载CMOS传感器应用领域,据相关数据显示,在车载图像传感器领域,其市占率高于索尼。根据魏少军教授在第三届“芯动北京”中关村IC产业论坛高峰论坛中发布的数据显示,豪威科技在2018年的营收已达100亿元。同时,据公开资料显示,韦尔股份(603501)并购豪威科技已于2019年6月过会。在韦尔股份于今年8月30日发布的中报数据显示,豪威科技在2019年上半年度(1—6月),营收为42亿元。

由上述消息来看,除索尼CIS涉及的领域较广以外,其他厂商都有他们专注的特定领域。由此,也不难看出这些厂商试图通过特定市场的发展,来抢占现有或未来的市场份额。

由上述消息来看,除索尼CIS涉及的领域较广以外,其他厂商都有他们专注的特定领域。由此,也不难看出这些厂商试图通过特定市场的发展,来抢占现有或未来的市场份额。反观我国,在早期的发展,我们错过了CCD的机会,而CMOS图像传感器也是从近几年才开始得到发展。因而,在技术积累上,本土CIS厂商并不占优势。但是,通过近两年来相关政策对半导体行业的支持,使得CIS也得到了发展,并出现了一些后起之秀。

除上文提到的豪威科技以外,本土CIS厂商还包括了,营收仅次于豪威科技、出货量领先的老牌本土CIS厂商格科微;有着以低照全彩的安防应用和背照式全局曝光进入CIS市场的思特威;也包含了在安防领域表现优异的思比科;还有在智能穿戴及低像素市场成绩斐然的比亚迪微电子。

结合上述国内外的发展情况来看,CIS厂商都针对自身优势,在某个领域上取得了成绩。那么,将目光放长远些,又有哪些市场领域,将带给CIS明日之光?

图像传感器的破局点

通过近几年来,CIS的表现来看,CIS在众多特定的市场领域上迸发了活力。其中,手机市场也是促使CIS快速发展的市场之一。加之近些年来伴随着手机摄像头数目的增加,使得CIS热度不减。据麦姆斯咨询介绍,2017年图像传感器的主要发力点在于手机领域迅速采用双摄像头。另外,手机前置双摄像头也有进展,主要应用是生物识别,人脸识别和虹膜识别。

同时,在手机继续向前发展的过程中,我们也不难发现,手机摄像头的增多和越来越丰富的生物识别技术正在被应用到我们的手机当中,甚至可以作为手机的特色来面向广大消费者。由此可见,手机厂商之间的竞争和差异化与CMOS图像传感器密切相关。

从手机方面来看,据MEMS的报道显示,手机摄像头中的CMOS图像传感器芯片一直由日本在引领市场,但是在2018年,格科微电子在此取得了重大突破,成功量产1.12um大底1300万像素图像传感器,打破日本多年的技术封锁。

有相关统计显示,2014年,格科微CMOS Image Sensor IC的出货量超过9.4亿颗芯片,LCD 驱动芯片的出货量超过1亿颗,全年销售总额突破3.5亿美金,在国内CMOS图像传感器芯片的出货量市场占有率排名第一,全球市场占有率排名第二。据悉,目前,格科微的营收早已突破10亿人民币,但由于非上市公司,目前笔者没有查阅到更精确的公开营收数字。

(据据旭日大数据监测,2019年6月TOP5摄像头芯片企业出货总量为293.8KK。其中,格科微位居榜首。)

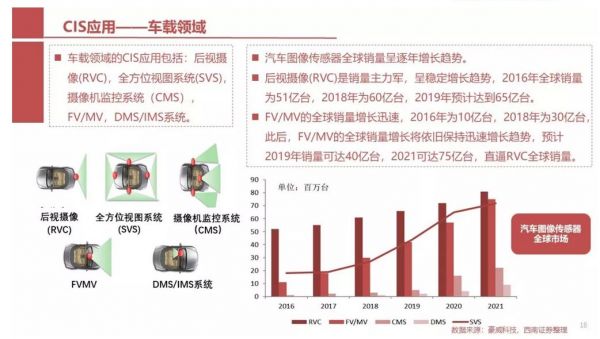

除手机市场外,据IC Insights最新的报告中称,在CIS市场,在未来五年内,汽车系统应用市场预期将快速成长,至 2023 年,汽车系统应用市场销售额的 CAGR 将达到 29.7% 至 32 亿美元,占总销售额的 15%。而 PC 和平板计算机中CIS的销售额 CAGR 将为 5.6%,达到 9.9 亿美元。

而这一观点也得到了众多CIS厂商的认可。思特威认为,目前中国的图像传感器市场,以索尼、三星为首的日韩力量尤为强劲,尤其是移动领域,日韩力量仍然保持着统治地位。但在安防、汽车、手机等其他细分应用领域,中国厂商的表现则更为亮眼。

以安防方面为例,据中国产业信息的统计显示,在国内,安防市场具体到市场结构层面,安防工程(57%)、安防产品(35%)占比最大,安防运营服务占比仅为8%,从应用场景来看,视频监控占比近 50%,为最核心安防应用。同时在这份报告中还提到,视频监控作为国内安防市场占比最高的细分行业,一直保持着高增长姿态,高清摄像头成为市场增长的爆发点,也带动了相关CIS市场的成长。

根据Techno Systems Research最新报告显示,本土CIS厂商思特威科技在安防领域自2017年起已经连续两年蝉联市占率第一。对于未来CIS在安防领域的发展,思特威也发表了自己的看法,公司认为,随着中国城市化进程的发展,以及智能城市发展的趋势,中国安防市场规模迅速扩大,也为CMOS图像传感器创造了一个潜力巨大的市场。随着安防摄像头应用场景的拓展,安防摄像头对于低光照、宽动态范围等性能的需求逐渐提升。就此趋势,思特威通过全彩夜视技术、近红外增强技术等创新技术,解决了客户的痛点,从而获得了中国乃至全球安防市场的认可。

(图片来源:Techno Systems Research)

(图片来源:Techno Systems Research) 另外,就目前汽车市场来看,汽车图像传感器全球销售量呈逐年上涨的趋势。据西南证券的陈航消息显示,目前,汽车领域的CIS应用包括:后视摄像头(RVC)、全方位视图系统(SVS)、摄像机监视系统(CMS)、FV/MV、DMS/IMS系统。其中,后视摄像头是销售主力,2016年后视摄像头的销售量达51亿台,预计2019年将达65亿台。除此以外,FV/MV的全球销售量也蕴藏着巨大的潜力,预计2019年其销量将达40亿台,2021年直达75亿台,直逼后视摄像头销量。

(来源:西南证券)

而提到汽车领域,比亚迪本身作为汽车厂商,不仅在新能源汽车上掌握了大量核心技术,比亚迪微电子在CIS上也取得了一些令人瞩目的成绩。公司认为,得益于智能手机、汽车自动驾驶、人脸识别监控以及工业自动化、无人机、机器人等行业市场的快速发展,CIS市场规模近年来也迎来了持续稳定的增长,位居国内销量前三。同时,比亚迪于去年推出了一款车载专用背照式图像传感器,并在比亚迪全新一代唐上装车,出货量已超过百万颗,但是在高端汽车CIS市场仍然是国外厂商为主。

中国厂商如何突破?

在与本土CIS厂商的接触中,我们不难发现,他们都很看好手机、安防和汽车的发展。同时,我们也都知道,现在,这三个新兴领域的发展都向AI靠拢。在AI的发展过程中,让机器“看的见”又是一个重要的研究方向。而CIS芯片作为图像识别的关键部件,自然也与AI紧密相连。在这种因果之下,使得CIS得以在 自动驾驶 、 人脸识别 、 机器视觉 等应用领域被广泛应用。

近年来,中国在人工智能上的发展迅速,并由此也带动一系列产业的升级发展。新兴领域市场的应用场景不断丰富并得以持续演进,也正是思特威发力的地方。思特威认为,新兴领域市场为本土CIS厂商带来了发展机会——在类似移动设备等传统领域,本土CIS厂商很难撼动国际巨头的地位,但是随着安防、汽车(特别是自动驾驶应用)、机器视觉等应用领域的兴起,面对全新的应用市场,国内企业能够和国际巨头站在同一个起跑线上。

针对汽车领域,比亚迪微电子认为,车载摄像头在汽车辅助驾驶、自动驾驶技术的应用中起着举足轻重的地位,目前国内车规级CMOS图像传感器芯片大部分依赖于进口,其中的绝大部分采用美国的CMOS图像传感器芯片。在这种情况下,比亚迪微电子成功开发出了车规级CMOS图像传感器芯片,解决了车规级CMOS图像传感器芯片被外国厂商垄断货源的问题。同时,比亚迪微电子还表示,公司会将继续在手机、车载、安防、工业及医疗领域市场加大投入。

在这一片“叫好”声中,本土CIS厂商也应该认清自身与国际巨头之间的差距,才更有利本土CIS厂商的发展。

正确地认识差距是前提

在半导体行业观察与CIS厂商的接触中,这些厂商都表达了一个相似的看法,即这些差距主要体现在了技术和应用上。

在早前接受半导体行业观察之前采访的时候,格科微指出,目前国内的大部分CIS传感器公司,和国际厂商之间依然存在较大的差距,主要是因为后者在对工艺的理解上,对电路设计的完美度上,都有较长时间的积淀。

例如索尼,很早就在工艺上做CCD出身;安森美之前有美光的工厂。而三星和海力士都有自己的Fab,工艺研发的掌控度高,成本结构优势巨大。格科的成功是因为很早就跟中芯国际有密切的合作,而中国其他一些小的设计公司,在资金的投入和规模上,都不足够去撑起它的工艺研发。工艺研发和电路研发都需要巨大的投入,国内的厂商想要追赶都很不容易,大家的首要问题都是“活下来”,要思考差异化盈利模式。

除此技术积累以及研发能力之外,思特威认为,与国外厂商相比,国内厂商还在人才吸引能力等方面仍然存在一些劣势,但公司指出了这种差距正在逐渐缩小。公司认为,随着国内加大了对于半导体人才培养的扶持力度,每年都有大量半导体人才自全国的各大高校中诞生,同时也有大量海外归国人才进行补充,国内企业在人才获取上的情况已逐渐好转。

另外,比亚迪微电子认为,国内传感器厂商对图像传感器的机理、新的前沿技术等这类需要大投入的研究未能进行深入、持续的研究,但正是这类研究一旦突破出成果,会形成行业方向的变化,谁先突破谁就能拔得头筹。因此国内传感器的产品只能进行跟随,无法抓取高毛利,产品始终处于中、低端市场,对市场的话语权较低。

综合以上观点来看,我们应该清醒地意识到,中国拥有着巨大的CIS市场,也有一部分厂商已经向CIS中高端市场迈进,但整体看来,我国本土CIS与国际巨头相比仍然存在着一些差距。但是,本土CIS厂商可以利用新兴领域市场在中国的发展热潮,来抢占未来CIS的发展机会。相关推荐

中国CMOS图像传感器如何突围?

三组数据看懂CMOS图像传感器市场

5年内手机将用上量子点图像传感器,CMOS或将成为历史

潮科技 | CMOS图像传感器正逐渐引入DRAM制造工艺,DRAM相关厂商或有弯道超车机会

潮科技 | 面向工业条形码阅读器应用的低成本高性能图像传感器

索尼第三财季营收下跌两成,将在图像传感器部门加大投入

三星的1.5亿像素CMOS会有多强?

潮科技 | 佳能开发出全球首款100万像素SPAD图像传感器,适用XR、自动驾驶汽车等3D环境感知应用

潮科技 | 索尼发布全球首款具有AI处理功能的智能视觉传感器

5G激发摄像头需求,索尼投资9亿美元扩产图像传感器

网址: 中国CMOS图像传感器如何突围? http://m.xishuta.com/newsview10814.html