四问新东方:逆势增长,但还有未来吗?

出品 | 虎嗅投研

作者 | 丁萍

4月21日,新东方(NYSE: EDU)发布了2020财年Q3(截至2020年2月29日)的未经审计的业绩数据。在报告期内,新东方实现营业收入9.23亿美元,同比增长15.9%;归母净利润为1.38亿美元,同比增长41.4%。

疫情之下,新东方交出了一份还算亮眼的成绩,其背后的原因是什么?业绩高增长态势是否有望延续?

疫情当前,线上和线下教育冰火两重天:一面是线下教培机构几近停摆,线下业务遭受重大冲击,结束了业绩高速增长的高光时刻;另一面是在“停课不停学”的号召下,使深陷“获客成本高、难以盈利”泥淖的线上教育承接了大量的流量,但该流量未来能否有效留存和转化,还要考验教培机构的运营能力和产品能力。以及疫情对线上的利好能否平滑掉对线下业务的重击?

一、新东方的收入来源是什么?

线下业务停摆,以线上代替线下。

从细分业务看,新东方是综合性教育集团,旗下业务涵盖K12业务、留学考试、留学中介、在线教育等。公司主要业务包括K12课后辅导(优能中学、泡泡少儿)、留学业务(留学考试、留学中介)、在线教育(新东方在线)、成人英语培训、私立中小学、教材研发出版等。(注:虽然新东方在线已经分拆并在香港上市,依然被并表)

2019财年年报数据显示,新东方的K12业务收入占比65%,同比增加7个百分点,是公司最主要的营收源;其次是留学业务占比22%,同比增加3个百分点;而在线教育业务仅占4%,与2018财年数据持平。

数据来源:公司公告

线下业务既是新东方的收入大头,也是盈利核心。但疫情之下,新东方从线下模式全面向线上模式转移。

在此次疫情的影响下,新东方表示,从1月底开始,就停止了全国所有学习中心的运营,全面收缩线下业务,向线上业务转移。新东方通过自主开发的OMO系统,将线下课程转移到了线上的小班直播,以此来降低疫情对新东方业绩的影响。

二、新东方的成长能力如何?

新东方靠消耗前期资源获得业绩暂时增长,但此次疫情将成为业绩发展的拐点。

由于教培行业业绩具有明显的周期性,新东方第一财季包含暑假6、7、8月份,属于业绩“旺季”,而紧随其后的第二财季(9、10、11月份)属于业绩“淡季”。

新东方财报披露的是美元,但考虑到公司入账的是人民币,我们换算成人民币来考量新东方的业绩变化。

从年度数据看,新东方的营收规模从2015财年的76.30亿元扩大至2019财年的213.63亿元,其同比增速在2015财年和2018财年期间分别为27.47%/26.99%/27.11%/36.08%,呈现持续加快的态势。主要是公司自2015财年主攻K12业务,K12业务一直处于高增长阶段,维持40%左右的同比增速。

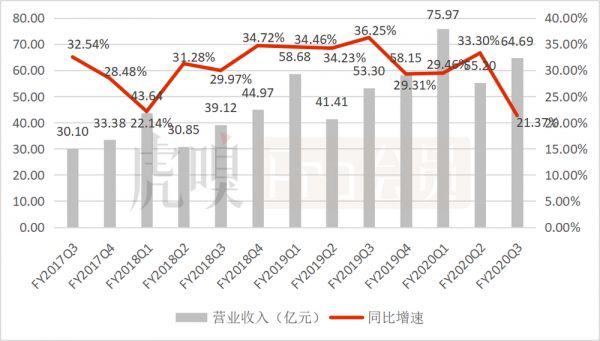

从季度数据看,新东方的营收增速基本维持在30%以上,高增长已成常态化,但此次疫情将成为新东方业绩拐点,使收入持续高增长的态势发生反转。

2020财年三季度(2019年12月1日至2020年2月29日),新东方实现营收64.69亿元,同比增速为21.37%,无论同比还是环比均处于放缓态势,创最近十个季度最低。

在疫情期间,新东方停止了线下运营,还能录得20%以上的营收增速,这主要是消耗了前期的资源,把线下的课程转移到线上,递延收入得到确认,但资源消耗完之后,下一个季度的业绩疲态将尽显。

数据来源:Wind(注:新东方财年为自6月1日至次年5月31日止)

疫情导致线下业务停滞,注册人数明显缩减。

2020财年Q3,新东方依然延续了线下积极扩张的策略,线下网点达到了1416家,环比增加112个。

数据来源:雪球(注:新东方网点仅计入线下教学中学,不包含学校、书店等)

虽然线下网点扩张,但疫情当前,新东方从1月底开始停止了全国所有学习中心的运营,线下业务完全被收缩,伴随而来的是注册人数锐减。

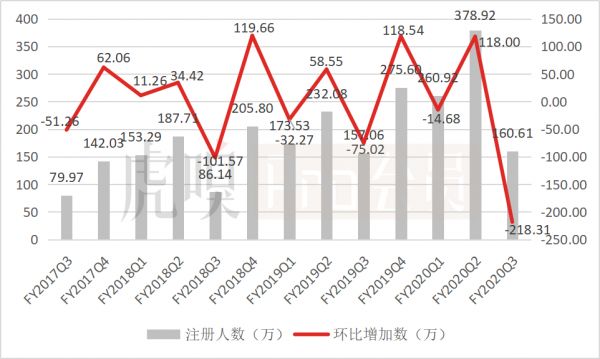

以下数据反映出新东方注册人数的周期性:Q3-Q2-Q1-Q4的注册人数越来越高,四季度是“波峰”,三季度是“波谷”。

2017财年Q3、2018财年Q3和2019财年Q3的注册人数分别为79.97万、86.14万和157.06万,分别同比增加4.97万、6.17万和70.92万,逐年递增。而2020财年Q3的注册人数骤减至160.61,与去年同期基本持平,但环比减少218.31万,这直接导致新东方营收“减速”。

数据来源:雪球

三、新东方的盈利能力如何?

营收增长受限,难以降本提效,盈利空间提升的可能性不大。

受收入周期性影响,新东方的利润也呈现周期性,在财年一季度是利润“旺季”,财年二季度是利润“淡季”。其归母净利润遵循Q2-Q4-Q3-Q1依次提升的趋势。

新东方在2017财年Q3、2018财年Q3和2019财年Q3的归母净利润分别为4.65亿元、4.33亿元和6.52亿元。在2020财年Q3,新东方实现归母净利润9.65亿元,同比增速为48.01%,高于营收增速,但低于去年同期的数据。

数据来源:Wind

2020财年Q3,新东方的归母净利润增速高于营收增速,而净利润增速与营收增速持平,主要是参股企业处于亏损中,少数股东为负。其归母净利润增速略低于去年同期数据,一是当期增加了一些IT成本,以支持线下课程迁移到线上,导致毛利率同比下降0.82个百分点;二是销售费用率和管理费用率同比提升1.92个百分点。

数据来源:Wind

新东方的利润空间是否还有提升的可能?

利润空间取决于两个方面:一是营收增长空间;二是成本和费用的压缩程度。

此次疫情导致新东方的营收增长受限,在此背景下,新东方的利润空间能否提升主要取决于降提效得程度。

首先,新东方的营业成本主要是教师薪酬、教室租金和教材成本,2017财年Q3、2018财年Q3、2019财年Q3和2020财年Q3的毛利率分别是58.09%、56.51%、57.64%和56.82%,呈现下滑趋势,意味着新东方很难通过压缩成本提升利润率。

其次,新东方的经营费用主要来自销售费用和管理费用(包含研发费用)。从上图可以看出,对新东方业绩拖累最大的是管理费用,其管理费用率高企不下,严重压缩了利润空间。在最新季度管理费用率达到了31.32%,同比微升。

而在营收规模相差不大的情况下(2019财年,新东方营收规模30.96亿美元,好未来25.63亿美元,好未来营收规模相当于83%左右),好未来2019财年的管理费用率仅有新东方的一半左右。

但由于新东方的品牌效应,导致较小的宣传投入也能带来较大幅度的营收增长。其销售费用率低于好未来,好未来2019财年的销售费用率达到了18.88%,比新东方2019财年的销售费用率高出1/3。(注:新东方2019财年划分为2018年6月1日-2019年5月31日,好未来2019财年划分为2018年3月1日-2019年2月28日)

所以,能否有效控制管理费用成为提升新东方盈利能力的关键。但新东方的管理基因决定了其管理弊端将持续凸显,行政费用很难被优化。

四、新东方潜在的风险点是什么?

(1)政策监管趋严,限制营收增长空间

教培行业近年来逐渐纳入监管之中,政策规定趋严。例如,2018年以来,无论线上还是线下的教培机构整治方案中,都对预收款期限、教师资格、上课时间等做出了更严格的限制。这将影响教培机构的递延收入,导致营收规模收缩。从此趋势来看,教培行业监管政策面临更加严厉的可能,这将进一步限制新东方的营收增长。

(2)获客成本高企,业绩承压

教培行业严峻的同质化竞争决定了其高昂的获客成本。随着教培机构加大营销进行生源抢夺,将推高获客成本。而新东方为获取流量不得不投入更多的市场费用,进一步侵蚀当期净利润,削弱其盈利能力,业绩承压。且用户留存存在不确定性,如果用户留存率较低,那么此次通过过度营销获客的行为就不可持续。

(3)核心教师流失风险

对于线下教培机构而言,除了品牌,提供好的教学内容和服务是该行业的一大竞争壁垒,核心是优质师源。所以教培行业本身存在发展限制,一是以各家机构实施“抢人”大战,必须提供有竞争力的薪资以吸引和留住合格的教师,一旦核心教师流失,必然会带来生源的流失;二是对于优秀的教师来说,单独创立企业的门槛较低,他们可以凭借自己的IP成立教培机构,抢夺生源。因此导致该行业集中度极低,发展空间极受限制。

(4)业务需求降低,陷入现金流紧张地困境

新东方将面临这英语需求骤减的风险,一方面是随着翻译水平的提高,大家对英语辅导的需求降低;二是疫情带来的出国难,导致海外考试和出国留学自学业务也随之萎缩。而且停课期间,可能会遭遇大规模退费。如果此次疫情持续,新东方业绩将持续低迷,且会陷入现金流紧张地困境。

即使新东方未来将重心转移到线上,但由于新东方在线业务的收入贡献比较低,在2018财年和2019财年仅有4%,也就是说,此次疫情对在线业务的利好难以对冲掉对线下业务的重击。

在逆势中,虽然新东方交出了一份还算亮眼的成绩,但是隐忧重重,未来将陷入业绩增长颓势的困境。总之,靠消耗资源来实现短暂增长并不可持续,新东方下一个季度的业绩不会乐观,未来业绩低迷也将成为常态。

#关注“虎嗅Pro会员”公众号,虎嗅投研将持续为你解读新经济公司财报,第一时间抓出财报背后“潜台词”。更多公司价值拆解,可于虎嗅App-Pro会员页面-公司价值版块查看。

相关推荐

四问新东方:逆势增长,但还有未来吗?

新东方在线连续三日创新高,K12在线教育增长空间还有多大?

上市巨亏,人员换血70%,新东方在线还有好未来吗?

新东方回到香港,下一步终结“线下培训”旧时代

新东方二次上市:它讲述的“增长故事”,与未提及的竞争、衰减与错失

营收超预期,扭亏为盈的新东方解决了中年危机吗?

财报解读:好未来单季营收首次超越新东方,净利润不及新东方

新东方、好未来、精锐是这么考虑品牌的

没有奥赛的“大语文”,能走出新东方、好未来吗?

利润增长69.6%,新东方的中年危机过去了吗?

网址: 四问新东方:逆势增长,但还有未来吗? http://m.xishuta.com/zhidaoview9004.html