房地产开发商金辉集团拟赴港上市,募资规模至少5亿美元

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者:Uncle C,36氪经授权发布。

据IPO早知道消息,大型房地产开发企业金辉集团近期已与投行密切接触,预计于2020年在港交所主板上市,预计募资规模至少为5亿美元。

公开资料显示,金辉集团于1996年在福建福州成立,3年后完成第一个商业项目“福州·金辉大厦”并开始销售第一个住宅项目“福州·锦江花园”。

截至目前,金辉集团的主营业务包括房地产开发、物业管理、物业租赁等,现已覆盖全国30个城市,开发项目超百个,累计开发规模逾2000万平方米,土地储备未售货值约为2800亿元。

其中,金辉集团主要在环渤海区域、西北区域、长三角区域、西南区域和华南区域等地进行房地产开发,住宅业务的代表产品包括面向城市主力中青年客群的“优步系”产品、面向城市高净值人群的“铭著系”高端住宅等。

而商业地产的三大产品线则分为写字楼、区域型商业和邻里型商业,具体则可包括写字楼、购物中心、街区商业、底商及酒店等,已进驻北京、上海、福州、重庆、西安、苏州等城市,譬如北京金辉大厦、西安金辉环球广场、重庆金辉铜元道、苏州浅湾商业等。

物业管理则是金辉集团较晚成立的业务部门之一,于2002年8月成立北京金辉锦江物业服务有限公司,至今也已形成集商业、写字楼、城市综合体、别墅、中高端住宅等业态于一体的综合性专业管理公司,管理面积逾2000万平米。

此外,金辉集团的物业租赁业务主要是自持物业租赁,即自持的用于租赁的物业均为自行开发的商业地产项目,包括MALL、高端写字楼等业态。

值得一提的是,2019年8月27日,金辉集团曾于上交所发布的公司债券2019年半年度报告详细披露了财务数据。

2019年上半年,金辉集团的营业收入为102.41亿元人民币,同比增长95.44%;净利润为12.64亿元,同比增长125.49%。

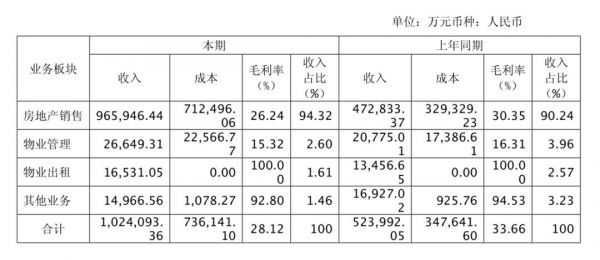

从收入结构来看,房地产销售为金辉集团最主要的收入来源,在2019年上半年的收入占比为94.32%,较2018年同期的90.24%进一步增加;相应的,物业管理、物业出租和其他业务的收入占比均同比下降。

鉴于房地产行业与宏观经济之间存在较大的关联性,而金辉集团的主要收入又来源于房地产开发,因此金辉集团在“风险提示”一栏中即表示——“能否针对行业的周期转换及时采取有效的经营策略,并针对宏观经济与行业发展周期各个阶段的特点相应调整公司的经营策略和投资行为,将在相当程度上影响着公司的业绩。”

另外,金辉集团主要销售客户和主要供应商的情况则大相径庭。

其中,金辉集团2019年上半年向前五名客户的销售额为3.52亿元,占报告期内销售总额的3.64%;而向前五名供应商的采购额则为52.5亿元元,占报告期内采购总额的59.07%;

这一现象主要由于金辉集团的采购以工程承包为主,其通常选择资质优良且历史合作关系较好的建筑工程公司承接公司的建筑工程项目,因此前五大供应商的结算金额占比较大。

因此,一旦不再与上述供应商继续合作,金辉集团能否在市场上较快寻找到相关合作方予以替代,或许也会被打上一个不小的问号。

在中国房地产产业协会发布的《2019中国房地产开发企业500强》榜单中,金辉集团位居第37位。

相关推荐

房地产开发商金辉集团拟赴港上市,募资规模至少5亿美元

诺辉健康考虑赴港上市募资1.5亿美元,专注癌症早期筛查与检测

京东赴港上市选定主承销商,募资额都还没确定

旷视科技近期将申请赴港上市,募资最多10亿美元

74家内地企业赴港上市:四成江浙沪,房产物业领跑;思考乐涨幅200%成最大黑马

煜盛文化赴港上市募资1.5亿美元,素人综艺毛利率较高

疫情之下欲赴港IPO,诺辉健康能否博得资本“喜爱”?

新东方据悉将寻求在港二次上市 募资至少10亿美元

赴港二次上市,华住怎么就“遇冷”了?

服务九成百强房企,房地产SaaS服务商明源云要赴港上市了

网址: 房地产开发商金辉集团拟赴港上市,募资规模至少5亿美元 http://m.xishuta.com/zhidaoview7672.html