25年前的今天:中国证券业史上最黑暗的一天

编者按:本文来自微信公众号“吴晓波频道”(ID:wuxiaobopd),作者:巴九灵,36氪经授权发布。

球类比赛上,偶尔会出现这样的情况:比赛临近结束,但比分依然胶着。千钧一发之际,某队压哨得分,实现逆转。

不过令人意外的是,赛后这一扭转局面的“压哨”球却最终被裁定犯规无效,形势再度逆转。

25年前的今天,1995年2月23日,上海证券交易所(下称上交所)就上演了这样一场反转再反转的对决,史称“327国债期货事件”,又称中国资本市场第一江湖大案。

大案之下必有大变,除了场面魔幻,它还对中国的金融市场,带来了深刻的影响:

当时中国第一大证券公司万国证券濒临破产。

作为改革开放后中国第一个自主创新的金融产品,国债期货就此早夭,享年3岁。

事件之后,证监会正式接管市场监管权,各地交易所不再拥有“裁判权”,很长一段时间仅提供交易场地和服务。

资金实力雄厚的大户交易自此遭到严格监控。

人们对于该事件的评价,引用最多的是来自英国《金融时报》的评价:这是“中国大陆证券业史上最黑暗的一天”。

今天,就让我们把镜头拉回到25年前。

1995年,327国债值多少钱?

“影片”的开头,从一场争论开始,争论的焦点是:

1995年的327国债,到底值多少钱?

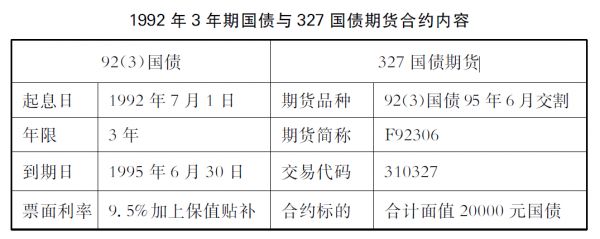

“327”是1992年发行的3年期国债的代号,将于1995年6月连本带息完成兑付。

原本,这账也不难算。

若根据票面利率的9.5%,再加上国家规定的保值补贴:面值100元的327国债价值约为132元。

然而,大部分人却对这个价格并不感冒。

原因还得从两个字里面找:“保值”。

纵观国债的历史,就是一部“保值史”。国债就是政府向老百姓打的3年期或5年期借条,卖的就是政府信用,而上个世纪80年代,中国的家庭理财基本以国债为主。

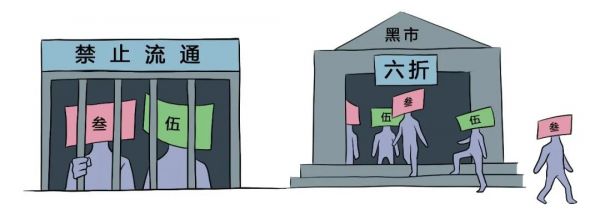

在经历了一段时间的禁止流通和黑市交易后,1987年,国债被允许自由流通。

很快,国债交易就在全国流行开来,仅上海一地,日交易量就增长了18倍。国债成为中国证券市场上最重要的交易品种。1990-1991年,上交所的市场总成交金额为46亿元,其中国债的总成交额就高达32亿元。

很快,国债交易就在全国流行开来,仅上海一地,日交易量就增长了18倍。国债成为中国证券市场上最重要的交易品种。1990-1991年,上交所的市场总成交金额为46亿元,其中国债的总成交额就高达32亿元。

但红了没几年,国债就“过气”了。

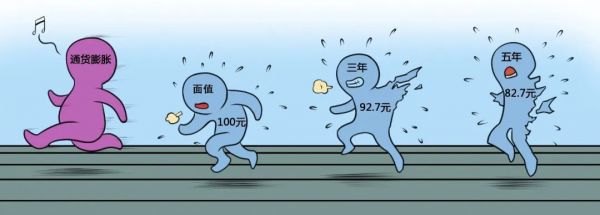

制造麻烦的,就是那个永远都跑不赢的通货膨胀。

我们来看这么一组数据:

国家统计局显示,1993年,全国35个大中城市居民生活费用价格同比上涨了19%,全国平均上涨了14.7%。而同一年发行的3年和5年期国债票面利率,分别只有12.52%和14.06%。

若再以327国债代表的1992年3年期国债为例,到了1993年7月,它的价值已经从票面的100元贬值到了92.7元,5年期更惨,只值83.3元。

投资者连本金都保不住,更别提投资收益了。

1993年7月,负责发行国债的财政部下发文件,承诺对国债进行保值。

具体的措施,就是通过提高票面利率+用来弥补通胀的保值补贴来让国债稳住其“投资价值”。

不过,咱们327国债,也就是1992年这一届国债却遇到一丢丢尴尬。

根据文件,财政部明确表示要给1993年的国债提高利率的同时给补贴,但对已经发行一年多的1992年国债,到底提不提高票面利率,文件里语焉不详。

所以,我们再回到1995年就会发现,对于327国债的到期价格,除了132元这个可能性以外,另一种可能性是,如果财政部决定提高它的票面利率,那么参考对1993年期国债的处理,最终327国债将以至少148元左右的价格兑付。

于是,对于327国债到底值多少钱的问题,最终转化成了:

“财政部究竟会不会贴息?”

当空头遇上多多多多多头

光打嘴仗不够,人们纷纷选择用钱投票,战场就是以327国债为标的物的期货市场。

那时候,中国金融市场改革刚开始试水,不是任何标的物都能拿来做期货交易。

而有固定的利率空间又有国家信用背书的国债,则成了国选之子,成为改革开放以来第一个自主创新的金融产品。

国债期货市场始于1992年年底,到1995年已经顺利运行了3年,而投资者最爱交易的,就是像327国债这样充满不确定性的品种。

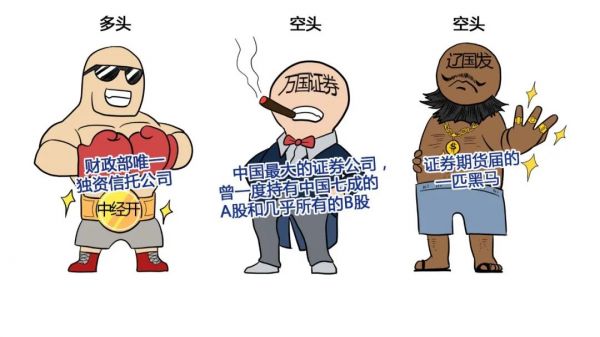

在1995年的这场对决中,实力最雄厚的,是作为多方的中国经济开发信托投资公司(以下简称中经开),以及作为空方的万国证券和辽宁国发集团股份有限公司(以下简称辽国发)。

多方的看法是,既然国家承诺了要保值,那么一定会对327国债进行贴息保值。

多方的看法是,既然国家承诺了要保值,那么一定会对327国债进行贴息保值。

空方则认为,1995年通货膨胀的形势已经趋缓,财政部没必要再贴息。

在2月23日以前,多空双方,都已经大范围站队布局,只等一战。

回头看,当时的形势显然对多头有利。

2月22日晚,一则传闻“刷爆朋友圈”:

2月22日晚,一则传闻“刷爆朋友圈”:

财政部已决定对327国债实行为时两年、每年2.74%的贴息,据此推断,加上保值补贴,327国债的价格至少比22日收盘的价格148.21元上涨5.48元,即153元左右。

传言真实性未卜,但相信大家是信了的。

2月23日,市场比22日的收盘价高了0.5元开盘,然后一路扶摇直上。

随后,空头95%的时间就是被多头摁在地上反复摩擦。

随后,空头95%的时间就是被多头摁在地上反复摩擦。

但实际上,这段时间里,空头从未停止过挣扎。

自2月22日晚上开始,万国证券就知道自己大势已去。

且不管那个听起来十分真的市场传言,让万国证券最不淡定的,是自己的仓位。

自1月开始到现在,它的总持空仓量已达144万口。

这个持仓量是什么概念?它意味着,每当327国债期货合约价上涨1元,万国证券就要赔进去几个亿,而它1994年的净利润也就5.5亿。

这是一个一旦方向选错,就必死无疑的仓位。

一开始,队友辽国发助攻了一把:它直接向多方发难,开仓200万口意图打压价格。

但这是违规的。

当时上交所规定,盘口交易的规定限额为40万口,辽国发一下子多下了4倍的剂量。

当然,这并没有浇灭多头的热情,但却给了万国证券一个契机。

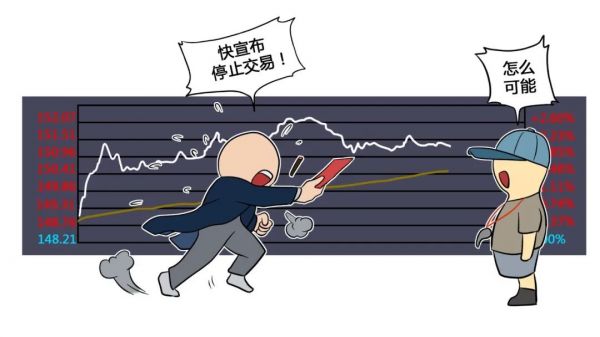

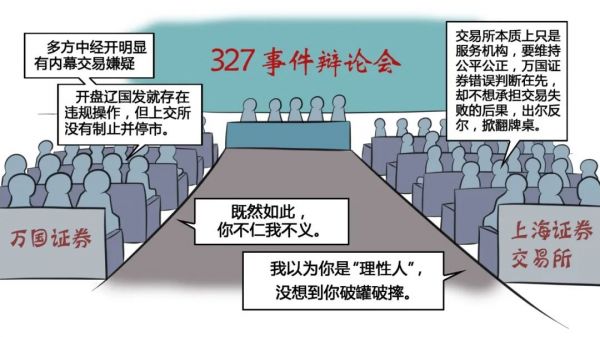

午间收盘时,他们紧急约见“裁判”上交所表示:

由于上午已经出现了违规交易(明明是自己人干的),因此强烈要求上交所按照国际证券交易对于异常状况的处理惯例,宣布当日国债期货交易存在异常,并从下午开始停市。

比赛到一半,球队塞给裁判一张红牌要求停赛的,听起来简直匪夷所思。

同样感到匪夷所思的上交所表示:辽国发违规归违规,但万国证券你得管好你自己。

同样感到匪夷所思的上交所表示:辽国发违规归违规,但万国证券你得管好你自己。

意思是:赶紧止损或者补上保证金,愿赌服输,来日再战。

怕是上交所也没想到,自己这个看似合情合理的建议,却无形中帮万国证券下定了“背水一战”的决心。

最黑暗的8分钟

万国证券回到自己的“牌桌”,经历了最艰难的抉择:要不要认输。

而队友辽国发,上半场刚送来“理由”,下半场就送来了催化剂——背叛。

下午开盘一分钟,辽国发反手做多,愣是将327国债价格上拔了2元,市场其他投资者跟风,10分钟后,将合约价格推到当日最高价,151.98元。到此时,从开盘148.78元,空头已经失去了近3元的阵地。

我们刚才说过每上涨1元,万国证券就要搭进去一年的净利润。

由此,等到下午4点半收盘,万国证券巨亏乃至濒临破产的命运,已经没有悬念。

无力回天的万国证券,却冒出了一个想法:

时间虽然剩下不多,但只要在最后的关头,倾其所有将价格打压到148元以下,就能改写历史,而多头也没有任何时间可以反扑。

此时此刻,在万国证券眼里,自己破产的倒计时已经成为了绝杀的倒计时。

这个心高气傲,一心想做中国版高盛、摩根士丹利的全国第一大券商做出了一个决定:往死里打压价格!

若干个月后,政协委员、经济学家戴圆晨提到万国证券这一行为时,措辞激烈地说道:

一个企业操作1400亿人民币的国债这种疯狂的炒作,只能用“可怕”两个字来形容。

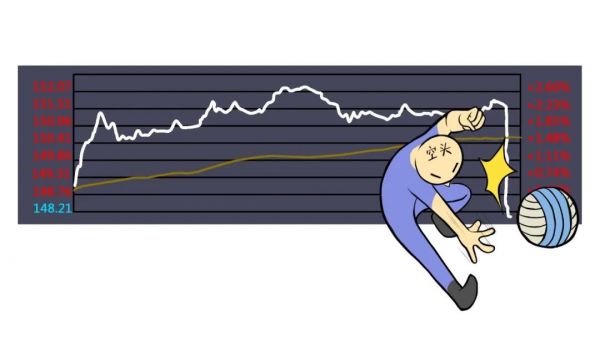

1995年,2月23日,16:22:13。

上了头的万国证券,孤注一掷地上演了一场绝地扣杀,327国债期货合约价格从151.3元,断崖式下跌至147.5元。

当然,和前任队友辽国发一样,万国证券也违规。

据统计,最后8分钟,万国证券做空2070万口,是限额规定的40万口的50多倍。

时隔25年的教训

最先反应过来的是上交所。

违规交易警告!又一次违规交易!

对此,处理办法本来并不难,正如万国证券在此前建议的一样:

认定违规,取消交易结果。

但做出这一决定,却并不容易。

首当其冲的麻烦,就是万国证券破产后会引发的连锁反应。

作为全国最大的券商,万国证券里有大中小散户40余万人,存放的证券交易保证金高达30多亿元。一旦万国破产,难免会出现投资者挤兑风潮,而恐慌会传染,怕是整个市场都岌岌可危。

第二,是其他空头的利益。

当时参与国债期货交易的,只有16%是机构,其余都是散户,这一决定意味着他们的账面盈利也将化为灰烬,不知多少人会因此破产。

然而,若是只考虑万国“大而不能倒”而置市场公平于不顾,对未来交易将带来极其恶劣的影响,为此,上交所还是决定“两害相权取其轻”。

1995年2月23日晚上11点,上交所宣布:

1995年2月23日晚上11点,上交所宣布:

1995年2月23日16时22分13秒之后的所有交易是异常的、无效的,经调整,当日“327”品种的收盘价为违规前最后签订的一笔交易价格151.30元,结算价为150.58元。

这一决定,使万国证券的尾盘操作收获瞬间化为泡影。据万国自己核算,它在327国债期货上的总亏损最后确定为14.24亿元,而公司1994年末公司净资产仅为18.78亿元。

另一边,2月23日,多头们则经历了从人间到地狱又回到人间的魔幻过程。

一位刚因为暴亏而醉得不省人事的多头,对着电话那头传来该消息的人吼道:“别乱说,瞎安慰我!”

此外,正如上交所预料的,投资者开始担心自己放在万国证券的保证金。

此外,正如上交所预料的,投资者开始担心自己放在万国证券的保证金。

2月24日,“327国债期货事件”发生后的第二天,万国证券在上海的营业网点,陆陆续续出现了排队提取客户保证金的现象。

2月27日,越来越多的投资者排队等待在各地的万国证券营业部门口。

然而,当大门口的卷帘门拉起时,他们惊讶地发现,里面齐齐整整地堆着将近一米高,一捆捆整整齐齐的人民币。

取10万,取100万,都没有问题,一场挤兑风波,就这样平息。

人们不知道的是,就在2月25-26日这两天,万国证券抵押了其全部的20亿优质资产,从工商银行紧急贷款10亿元。

人们不知道的是,就在2月25-26日这两天,万国证券抵押了其全部的20亿优质资产,从工商银行紧急贷款10亿元。

10个月后,风雨飘摇的万国拖着残躯,同申银证券合并,也就是现在的申银万国。

国债期货更是连1995年都没挨过,5月17日,国债期货市场被叫停,距离它重回市场,还要再等18年。

上交所了结了327国债的余波后,被剥夺了“裁判”资格,监管职责正式上交给了证监会。

讽刺的是,1995年2月25日,财政部公布对1992年3年期国债票面利率,从9.5%贴息至12.24%,与22日的坊间传言几乎一模一样。

所以,没有一片雪花是……

所有历史都是当代史,一个金融市场走向成熟理性没有捷径,只有教训。

让我们记住25年前的这一次教训。

资料参考:

1.《无常的博弈》陆一

2.《大败局》吴晓波

本篇作者 | 月半 当值编辑 | 杨帅

责任编辑 何梦飞 | 主编 郑媛眉 | 制图 曼像科技

相关推荐

25年前的今天:中国证券业史上最黑暗的一天

原油史上“最黑暗时期”:海岸漂满油轮,企业接连破产

日本明治史上最大笔收购押注中国乳业,18亿拿下澳亚25%股权

柳传志进军证券业,联想拉卡拉与港资一起做券商

一条鲶鱼搅动证券业,“小证券”暗藏大野心

马云一天跑三个非洲国家:非洲年轻人像20年前的自己

权游乱入漫威宇宙?让我们开一个史上最值钱的脑洞

中国芯片突围战,是科技史上最悲壮的长征

黑暗模式背后,有这些你不知道的“黑历史”

群雄围攻阿里:电商新时代的黑暗森林法则

网址: 25年前的今天:中国证券业史上最黑暗的一天 http://m.xishuta.com/zhidaoview6876.html