开年融资超百亿,“坐四望三”的融创钱从哪来?

编者按:本文来自微信公众号:锋面News,(ID:fengmiannews),作者:王柔金,36氪经授权转载

继多家房企开年发布美元债融资计划后,年内第一单房企配股融资也随后上演。

1月10日,融创中国公告,以每股42.8港元配售1.8692亿股配售股份,配售将为融创募得资金80亿港元,这也创下近一年来房企配股融资最高金额纪录。

本次配股也是融创进入2020年后进行的第二次融资。

此前的1月8日,融创中国公告,计划发行2025年到期的5.4亿美元6.5%优先票据。

据此计算,这两笔融资将让融创一开年便获得约15.6亿美元的资金,折合人民币超百亿元。

在2019年持续“买买买”之后,融创“钱从哪里来”的问题,是业界一大"迷思"。

并购王的规模 “荷包”

刚刚过去的2019年,融创中国以全年销售5562.1亿元继续位列中国房地产销售排行榜第四名,同比增长21%。

同期,位列第三名的中国恒大全年实现销售额6010.6亿元,同比增长9%。第四名融创与第三名恒大之间的差距进一步缩小至448.5亿元。

销售端持续发力,投资端同样动作频频。

克而瑞数据显示,2019年,融创中国以1541.1亿元代价新增土地建面5066.8万平方米,新增土地货值7349.7亿元,位列新增货值排行榜第2名。

同期,中国恒大以515.4亿元代价新增土地建面2327.9万平方米,新增土地货值2383.1亿元,位列新增货值排行榜第11名。

一进一退之间,融创“坐四望三”在2020年似乎可以想象。但在展露规模野心之时,钱从哪里来是所有开发商投资都要解决的问题。更何况是,并购王本王了。

2019年初,融创先是以33.4亿元接盘杭州美浓小镇开篇,后又以125.53亿元收购泛海北京、上海项目100%权益;年中,融创又宣布,以67亿元收购新湖中宝长三角20宗地;至年尾,融创再度以152.69亿元收购云南城投集团持有的环球世纪、时代环球各51%股权。

在融创并购环球会展的发布会上,孙宏斌回应了钱从哪里来的问题,“融创的钱是卖出来的,都是销售出来的,每个月有五、六百亿的现金,拿出100亿是很容易的。” “融创截止2019年上半年底的现金余额为1380亿元,收购不会对公司现金流造成任何压力。”

不过,2019年,中国房地产市场及土地市场同步呈现先扬后抑的趋势,但融创无论是销售节奏还是拿地节奏是反其道而行,呈现的是上半程平稳、下半程发力的态势。

融创中报显示,截止2019年6月30日,融创借贷总额达3020.76亿元,较2018年底增长31.68%;资产负债率90.84%,净资产负债率205.88%。

与此同时,截止2019年6月30日,融创账面现金余额达1380亿元,一年内到期债务总额为1213亿元。

2019年下半年,融创仅公开发行两笔共计9.3亿美元的美元债,上半年为4笔共计27.5亿美元。

配股融资,成为房企拿到资金,同时不增加负债压力的一种选择。

华创证券在研报中指出,1月10日融创以每股42.8港元进行的配售,能进一步扩大公司股东的权益基础,并优化公司资本结构。同时,该笔配售将降低融创的净负债率,从2019年上半年的205.9%降低至180.9%,较2019年上半年降低25个百分点。

近四年配股融资4次

配股融资被公认是房企较少采用的融资手段。

锋面News不完全统计显示,包括万科、碧桂园、恒大、华润等房企,配股融资的次数屈指可数。

2013年以来,融创已进行过5次配股操作,募集资金达到246.55亿港元,并购活跃的近四年有4次。

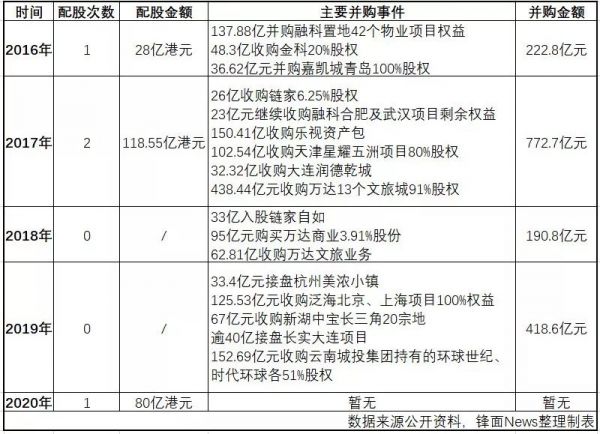

梳理可见,融创配股融资的时间点,与大的并购动作有对应。

融创近年主要并购及配股融资概况

2016年9月26日,融创向大股东孙宏斌配售4.53亿股,每股配售价为6.18港元,公司融资28亿港元。

在此番配股的8天前,融创宣布,以137.88亿元代价并购联想集团旗下融科置地公司42个物业项目权益,获取超1800万平建面土储。

2017年,融创先后实施了两次配股。

其中,7月,融创以折让8.8%价格配股2.2亿股,集资40.3亿港元,当时每股配售价为18.33港元。同年12月,融创以每股31.1港元(折让11.9%)配售2.515亿股,融资78.22亿港元。两次配股融创募得资金共计118.5亿港元。

这两次配股操作发生的2017年,是融创的并购大年。

据锋面News不完全统计,2017年,融创先后实施的大额并购(20亿以上)达到6单:包括26亿收购链家6.25%股权,23亿元继续收购融科合肥及武汉项目剩余权益,150.41亿收购乐视资产包,102.54亿收购天津星耀五洲项目80%股权,32.32亿收购大连润德乾城,438.44亿元收购万达13个文旅城91%股权。当年并购总额达到772.7亿元。

不过,不会增添负债水平,同时也无需承担融资成本的股权融资也并非一劳永逸的选择。

一方面,配股融资一般会造成股价当时下跌。截止1月10日收盘,融创股价报收44.6港元/股,下跌4.39%;另一方面,配股融资将摊薄现有股东的持股比例。

以大股东孙宏斌为例,在此次配股之后,孙宏斌及其家族信托所持有融创的股份占总股本的比重将由47.2%摊薄至45.3%,但仍拥有对融创的绝对控制权。

与此同时,房企的配股“抽水潮”也引发了资本市场的焦虑。当天,内房股股价几乎全线回吐。富瑞发布报告指出,市场对内房股配股反应偏向负面,忧虑会有更多公司配股,相信高负债比率及现金流紧张的公司最受影响。

实际上,开年通常是房企融资时刻。统计数据显示,2020年1月以来,已有超15家房企对外披露融资计划,融资总额近600亿元。其中,仅1月8日一天,就有6家房企公布海外融资计划,总金额达26.8亿美元,折合人民币186亿元。今日,有报道称新城发展拟配股融资,融资规模约3亿美元。

相关推荐

开年融资超百亿,“坐四望三”的融创钱从哪来?

公司的“铁军”从哪来?

十位顶级投资人发出“开年利是”:机会从来没有消失

融创中国走到了十字路口

融创当了这么多年“白衣骑士”,这次孙宏斌是在救自己

投资行业首封开年利是:一线投资人告诉你,2020哪些行业还有投资机会

“赔钱”的独角兽:融最多的资,烧最快的钱

从金融科技独角兽沦为“催收公司”,点融做错了什么

20亿美金,OYO融到了续命钱?

腾讯十年游戏投资路:狠砸超百亿美元,“全球游戏帝国”已现雏形

网址: 开年融资超百亿,“坐四望三”的融创钱从哪来? http://m.xishuta.com/zhidaoview5929.html