背靠红杉、复星,摩贝赴美IPO是“明星”还是“陷阱”?

图片来源@Unsplash

文 | 节点财经,作者 | 三条

近日,产业互联网上市阵营中或将迎来一位新成员——化工领域电商平台MOLBASE(简称摩贝)。

节点财经获悉,摩贝已于美东时间12月6日正式向美国证券交易委员会(SEC)递交了F-1招股文件,计划以“MKD”为证券代码在纳斯达克挂牌上市,AMTD尚乘集团、复星恒利以及宝德证券担任此次IPO的联席承销商。

随着“工业4.0”成为产业互联网技术赋能的新窗口,聚焦产业服务升级的独角兽迅速崛起。作为国内化工领域的头号电商平台,摩贝计划乘风“产业互联网”浪潮,向“工业互联网美股第一股”的目标发起冲锋。

有媒体称,摩贝融合“京东+知乎”模式于一体,不仅有化学品垂直电商服务平台,还有化学知识搜索引擎MOLBASA百科全书。并且,摩贝还吸引了多家国内一线投资机构,其中就包括红杉、复星和天风。

那么,摩贝近几年的业绩表现如何呢?

四年烧掉6.1亿,直营模式难言盈利

摩贝成立于2011年3月,最初是服务于企业内部的研究型数据平台。经过几轮迭代,摩贝建成电子商务服务平台,通过molbase.com 和molbase.cn网站为国内外提供服务。

摩贝以化学百科知识为搜索引擎入口,通过摩库数据微信订阅号、化工圈App及商务小秘书微信小程序等搭建互联网营销矩阵;基于核心知识储备、人工智能、SaaS软件的辅助连接产业上下游,提供电子商务、金融服务、仓储物流等多种解决方案。

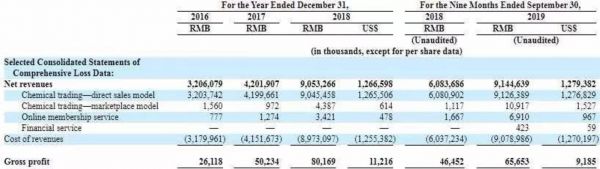

据招股书显示,摩贝在2016年、2017年、2018年的营业收入分别为32.06亿、42.02亿、90.53亿;截至2019年9月30日,摩贝未经审计的营业收入为91.45亿,上年同期为60.84亿增长50.3%。

图片来源:摩贝招股书

在垂直电商发展的早期,以“市场换利润”的方式迅速做大规模的案例并不在少数,京东就是这样发展起来的范例。然而,报告期内,摩贝已累计亏损6.1亿。

据招股书显示,摩贝在2016年、2017年、2018年的净亏损分别为1.14亿、1.08亿、2.55亿;2019年前九个月,摩贝的净亏损为1.33亿元,较上年同期增长51.1%,出现了亏损扩大的迹象。

从主营业务构成来看,截至2019年9月30日,摩贝的化学品直营销售占整体收入的比重高达99.8%。其中,直营模式GMV为91亿人民币,撮合交易GMV仅为1760万,第三方撮合交易的产能并未得到有效释放。

值得注意的是,在直营销售模式下,摩贝的毛利率一直处于低位。据招股书显示,2016年、2017年、2018年及截至2019年9月30日,摩贝的毛利率为0.8%、1.2%,0.9%及0.72%;净利率分别为-3.55%、-2.57%、-2.81%及-1.46%。

由此可见,摩贝的盈利高度依赖直营销售模式,而其直营销售模式几乎毫无利润可言。

摩贝汇集了京东的“自营+撮合”和知乎的“知识百科搜索”两大经营优势,有媒体的声音称其为“京东+知乎”模式,但从摩贝亏损经营的现状而言,真正实现这一商业模式的盈利变现还为时尚早。

五轮融资“补血”,仍资不抵债

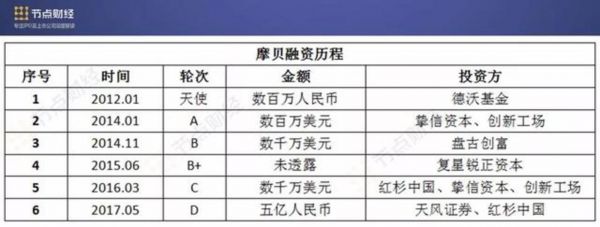

摩贝在其招股书中援引弗若斯特沙利文报告称,按照2017年至2018年的交易额统计,摩贝是中国最大的化学品电商平台。发展至今,摩贝共获得五轮融资,总金额超过7.8亿元。

资料来源:摩贝招股书及公开资料,节点财经整理

值得一提的是,摩贝的机构投资者中包含多家国内一线投资机构。其中,挚信资本是摩贝最大的机构投资方,持股17%;红杉资本持股15.9%,复星锐正持股14.1%,盘古创富持股12.5%,创新工场持股11.7%,天风证券持股8%。

但是,在一众明星资本机构的加持下,摩贝获得7.8亿的补血却仍没有改善其亏损经营的状态。

据招股书披露,截至2019年9月30日,摩贝的营业成本为90.79亿,较上年同期的60.84亿增长49.2%。一边是亏损加剧,一边是成本高企,摩贝的盈利前景似乎并不清晰。

数据来源:摩贝招股书,节点财经制图

无法忽视的,还有摩贝“资产负债率超143%”这一隐患。

据招股书披露,摩贝早在2017年的资产负债率就已达到98.45%,出现资不抵债的状况。在2018年,这一比率上升至116.58%。截至2019年9月30日,摩贝的资产负债率又进一步增长为143.06%,进一步降低了摩贝的偿债能力。

通过对摩贝经营成本和资产负债率的复盘,我们看到了摩贝赴美IPO补血自救的紧迫性。

据招股书披露,摩贝本次预计募集的7000万美元中,35%将用于物流仓储的建设,20%将用于技术和人才的吸引,30%将用于战略并购及日常运营等方面。由此可见,在经营方面摩贝仍旧会在物流仓储板块分配更多的资源,如果募资成功,这部分资金将在一定程度上缓解摩贝的经营压力。

事实上,物流仓储环节仍是电商平台最大的痛点与准入门槛。

虽然自营物流积累的重资产筑高了行业壁垒,但其高成本的自营也给企业带来了资金压力与亏损风险。电商平台在物流仓储方面的布局终究是一场持久战,需要企业打好“投入与产出”的组合拳。

行业渗透率低,安全问题藏隐忧

据摩贝招股书披露,2018年国内化学品消费市场规模占全球的41.0%,预示着国内化工电商平台市场地位逐步提升。但是,2018年国内化工电商的行业渗透率只有0.8%。

化学品作为工业领域最基础、最重要的行业之一,其主要交易场景还处于线下交易时代,其供应链相对固定的市场现状也是不争的事实。

在产业互联网赋能的趋势下,多家巨头也看中了线上市场的潜力。如,阿里巴巴(9988.HK)旗下的B2B综合类电商平台1688、慧聪集团(2280.HK)旗下的买化塑平台、卓尔智联(2098.HK)旗下的化塑汇,都在通过自身的技术实力向产业链进行延伸。

随着互联网行业进入下半场,其实B2B的业务模式对于平台的技术要求也在逐步提高,摩贝要想获得企业主的认可,其技术实力、运营效率也是与友商拉开距离的重要因素。

摩贝作为专业的化工垂直电商平台,其管理团队在业内根基颇深。随着摩贝服务的深入,摩贝在外贸相关认证、报关、收据结汇、退税等方面的服务,正在逐渐打通化学品线上交易、线上支付、线下物流和仓储的各个环节,用产业互联网打造新的化工服务生态。未来,如何在这些解决方案上进一步深化,提高能效也是摩贝获得市场认可的关键。

然而,化工行业潜藏的安全风险,也如达摩克利斯之剑一样,时刻悬在市场参与者的头顶。

据中国应急管理报2019年9月20日消息,广州市增城区慧谷公司发生危险化学品爆燃事故,造成2人死亡。这一重大化学品爆燃事故的发生后,立刻引发了全行业对化工企业安全整治的反思,也为整个化工行业的安全管理敲响了警钟。

由于危险化学品都具有易燃、易爆、有毒、有害或者有腐蚀性等危险特性,因此从它的生产到使用、存储、运输和经营等过程中,都必须切实做到“加强安全管理”,避免其可能带来的对生命、财产、安全及环境的伤害和损失。在日常的经营管理中,无论是线上还是线下平台,都必须压实责任、强化安全操作规范,确保员工与生产线的安全。

结 语

未来是我国化工B2B平台创新发展的十年,如何在保证安全性的同时抢占更多的市场份额,将成为摩贝最为迫切的任务。

站在“产业互联网”大潮的新窗口,摩贝预期在美国公开市场寻求资金的帮助来缓解自身的经营压力。但在以“业绩为王”的美股资本市场中,摩贝能否讲好“工业互联网美股第一股”的故事,仍是个未知数。

相关推荐

摩贝四年亏6.1亿、负债率143%,背靠红杉、复星,赴美IPO是“明星”还是“陷阱”

背靠红杉、复星,摩贝赴美IPO是“明星”还是“陷阱”?

化学品电商平台摩贝赴美IPO,红杉中国、复星锐正、创新工场持股均超10%

化学品电商平台摩贝旗下「摩库数据」登陆纳斯达克,市值超6亿美元

化学品电商平台摩贝正式在纳斯达克挂牌上市,首日涨幅一度突破100%

Update | 复星押注小米生态链品牌,「贝医生」获数千万元A轮融资

2019年港股IPO教育行业复盘:长风破浪会有时

瑞幸咖啡拟赴美IPO募资1亿美元 29亿美元估值不高

背靠阿里影业,李安再上赌桌

背靠蔡崇信老东家,这个欧洲PE豪门要IPO了

网址: 背靠红杉、复星,摩贝赴美IPO是“明星”还是“陷阱”? http://m.xishuta.com/zhidaoview5324.html