SaaS科技板块的寒冬,已经过去了?

图片来源@全景视觉

文丨必贝好奇社,作者丨BBAE必贝好奇社研究员 佟金泽

目前在美股市场,SaaS 行业是最具有成长性的板块之一。

SaaS(Software-as-a-Service),意为”软件即服务”,就是说,通过网络提供软件服务,客户不再需要一次性采购昂贵的软件,只需较少的初始投入便可以享受原有的软件服务。针对B端的企业级SaaS服务公司,最早出现于90年代末的美国,历经二十年的发展,行业步入稳定发展期,细分领域众多。龙头企业呈现两种类型,一类是转云大获成功的传统软件公司,微软市值已逾万亿美元;另一方面,成立于SaaS元年的原生SaaS 龙头企业代表—— Salesforce ,市值也超过了1400亿美元。

( SaaS行业龙头企业 数据来源:wind )

龙头之下,还有数十家市值上百亿美元的新兴SaaS公司在各自专注的2B服务领域脱颖而出,满足企业用户在CRM、ERP、人力资源管理、市场营销、安全、企业通讯等不同方面的需求。

( 部分细分赛道的独角兽公司 数据来源:wind )

这些初创型企业级SaaS供应商是当前各主要细分市场的领头羊,又或者说,SaaS众多的细分领域为各类型公司都提供了生存空间。可见一方面,SaaS行业集中度较低,市场份额较为分散。微软、Adobe等传统转云类头部公司也仅在工具类SaaS软件服务领域市占率较高,新涌现的众多细分SaaS领域仍然处于高速增长;二来,SaaS行业规模不断扩大,随着物联网技术的落地和数据资产化的进程,客户需求将不断升级。行业整体成长有望带动新兴SaaS供应商集体进步,在服务成熟度方面趋向完善。

行业前景可期,那么这些新兴SaaS独角兽们的股价表现怎么样呢?

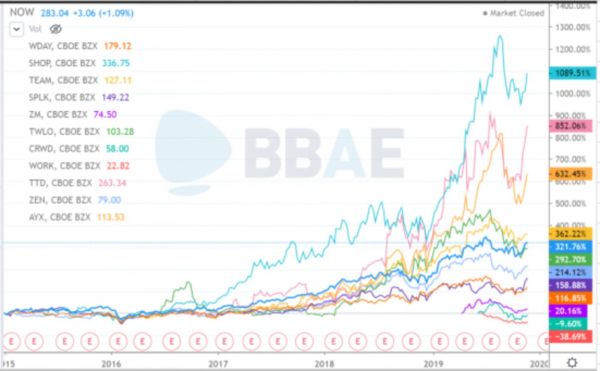

截止2019.11.30,SaaS行业独角兽5年股价涨跌幅

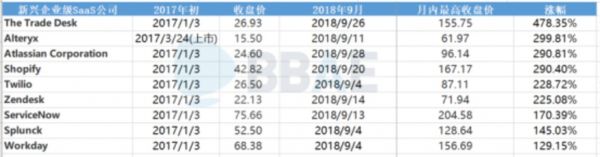

可以发现,·除2019年新上市的Zoom ,CrowdStrike和Slack,其余新兴SaaS公司的股价大多都在2017年初到2018年9月期间经历了不止一倍的增长,Alteryx(AYX),Atlassian(TEAM),Shopify(SHOP)涨幅近300%,The Trade Desk(TTD)涨逾450%。

股价大涨背后的逻辑,是Facebook、谷歌、微软、IBM等主要云厂商资本性支出的增加,使得云计算行业迎来发展热潮。2016Q3~2018Q2期间,全球云计算巨头进入激进规模化扩张阶段,资本性支出capex逐季抬升明显,云计算市场规模高速增长。随后受IDC机房库存囤积影响,云计算厂商投入有所放缓,SaaS行业回调。

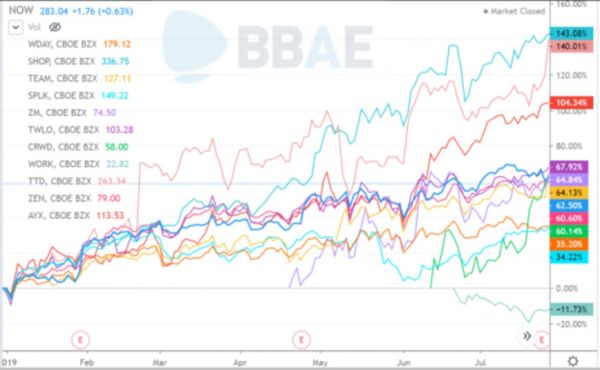

但在今年二季度,云计算行业需求回暖,部分厂商capex恢复环比上升、同比增速由负转正。相应地,我们看到SaaS独角兽公司股价再度飙升。

(2019.01.03-2019-07.24)

除6月20日在纽交所直接上市(DPO)的商务通信服务商Slack(WORK)遭疑估值过高,股价一落再落之外,截止7月24日,新兴SaaS公司股价都可谓“涨势喜人”。

(2019.01.03-2019-07.24)

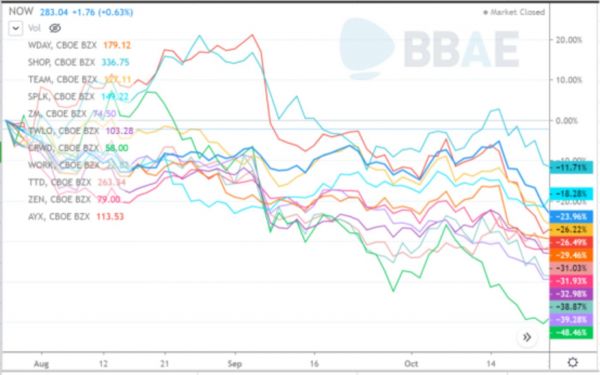

2019年下半场,云巨头资本性支出回暖趋势得以延续,北美五大云计算厂商(亚马逊、谷歌、Facebook、IBM、微软)capex合计190亿美元,同比增长15.5%,环比增长5.5%。然而,独角兽们的股价却从7月下旬开始跪了。

这是为什么呢?

(2019.07.26-2019.10.23)

(2019.07.26-2019.10.23)

我们从以下几个角度分析。

1.估值过高

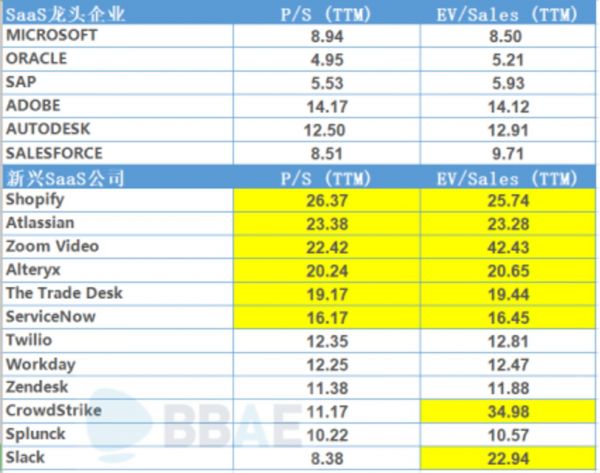

由于SaaS企业往往会提供免费的产品服务抢占市场,净利润往往为负,市销率(P/S)估值法以及和它相类似的EV/Sales估值法是现今SaaS行业最常用估值方法。

目前,45家新兴SaaS厂商的平均市销率P/S值(相对于2018年收入)为15.4倍,远高于传统转云SaaS巨头以及SaaS鼻祖Salesforce的P/S水平,且Shopify,Atlassian,Zoom Video,Alteryx,The Trade Desk,ServiceNow的市销率更处于初创型公司P/S平均值之上,CrowdStrike与Slack也交易于过高的EV/Sales倍数区间。

过高的估值会产生过高的预期。一旦SaaS公司的增速达不到投资者想象中的那么完美,投资者就会马上通过股价释放出不满的信号,压迫股价下行。

2.外部遇冷,指引调整

美丽的预期好像阳光下的泡沫,然而很快,不知何方吹来一波冷气。

随着全球经济增长放缓和中美经贸摩擦升级,惨淡出炉的经济数据,几度倒挂的国债收益率曲线,引发投资者对美国经济衰退的担忧,市场避险情绪升温。投资者或是选择逃离股票、原油等风险资产,或是选择从以科技股为代表的成长股转向防御板块。

美股整体调整的系统性风险之下,即使SaaS新秀们再抗压,也不可避免的要减个肥。

公司方面,贸易紧张态势升级会损害供应链,增加成本,强美元也让企业的账面盈利看上去逊色不少。此时谁也没有这个胆,再去承诺继续保持以往的增长率,因而不少SaaS厂商下调了未来业绩指引(如Atlassian),加深了市场忧虑。这就解释了在确实没有其他明显的负面因素的情况下,为何财报亮眼,股价却扎心。

3.市场敏感,短期抛售

如果说是高增长科技股的高估值导致了SaaS股的抛售,那么随后,投资者对云空间疲软的担忧进一步扩大了抛售。市场过于敏感,投资者短线获利后迅速撤走,一些基金投资者也进行了减持或清仓。

8月16日,美国各大基金第二季度13F持仓报告出炉。

报告显示,巴菲特罕见地没有在二季度新建仓任何一只美股,只是小幅加仓金融板块,总仓位变化不大;

索罗斯则积极调仓换股,加仓非必需消费品、金融、医疗保健板块,减仓科技、通讯板块。非必需消费品、金融、医疗保健板块的仓位比上一季度各增加超过2%;在科技、通讯板块的仓位比上一季度分别减少7.2%、5.5%,清仓康卡斯特、ABODE、奈飞,以及SaaS龙头赛富时(Salesforce)等个股。

其次,一系列引发投资者兴奋情绪的IPO可能促使一些基金经理出售其投资组合中的高价股,以筹集资金参与新股IPO。SaaS独角兽们可能是短期抛售的受害者之一。

回调告一段落,春天要到来了吗?

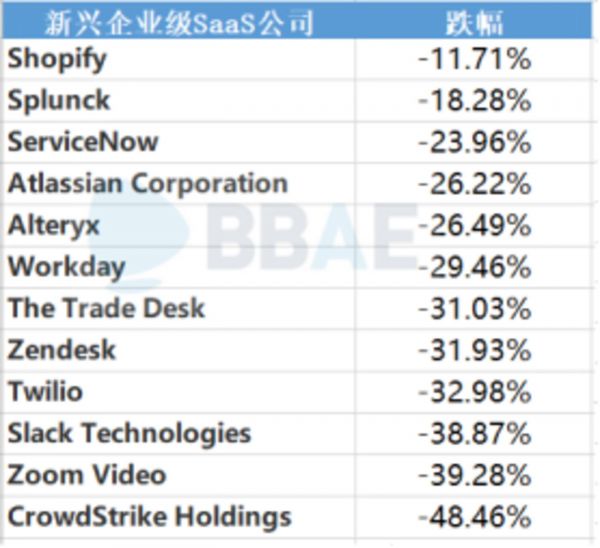

经过了7月下旬到10月下旬的一轮调整过后,SaaS独角兽巨头的股票市值大幅缩水,但这似乎并不意味着市场对SaaS的青睐程度有所下降,从下图中我们可以看到,截止11月30日的短短一个月时间,独角兽们的股价再度抬头冲高。

结合第三季度业绩报告来看,除Shopify亏损持续扩大外,Workday单季亏损缩减,Atlassian成功扭亏,Zoom Video净利为正,Alteryx营业利润率扭亏,The Trade Desk净利润率11.84%,ServiceNow2019财年前三财季盈利2797.4万美元,实现扭亏。我们观察到,新兴SaaS厂商中,不乏表现令人欣慰的公司。

缺少基本面支撑的高成长性股票难以长期享有高估值。新兴SaaS厂商平均15.4倍的P/S估值能保持多久,终究还是要拿业绩说话。值得注意的是,从亏损的新兴公司走向盈利固然值得欣喜,但随着时间的推移,公司增长势头趋缓,市场对其估值方法或出现变化。转型成功后,用传统PE的眼光看,这样的估值或将难以为继。

相关推荐

SaaS科技板块的寒冬,已经过去了?

SaaS公司做PaaS:过去了就厉害,过不去就会死

高光之下,SaaS真迎来利好了吗?

疫情下的企业众生相:谁坠入寒冬?谁逆势发展?

手机靠颜值或噱头取胜?这个时代已经过去了

戈壁创投科技投资 OPEN DAY:产业互联网时代已经到来

疫情下SaaS行业的“危”与“机”

腾讯财报前瞻:寒冬是否已过?

中国之后,东南亚和印度也将迎来“资本寒冬”?

林宁:单靠投得进去和过得了证监会就能赚大钱的时代已经过去了 | B计划学习季昆仲论道

网址: SaaS科技板块的寒冬,已经过去了? http://m.xishuta.com/zhidaoview4993.html