什么样的基金适合定投?五个问题帮你选

编者按:本文来自微信公众号“人神共奋”(ID:tongyipaocha),作者人神共奋,36氪经授权发布。

问题一:选主动型基金、还是被动型指数型基金

有一次,一个朋友问我,他定投了一个基金,前两年收益还不错,但从第三年开始,收益一直跑输大盘,这到底是怎么回事?

我看了一下基金的资料,基本明白了——因为基金经理换人了,通常会带来半年左右的业绩低迷期。

之前写了三期关于基金定投的文章,讲的是如何买和如何卖的问题,而上面的朋友涉及的,是“投什么”的问题。因为现在可买的基金有几千只,“选基”的难度并不亚于“选股”。

不过也没那么难,几千只股票有几千个基本面,而几千只基金无非就是几种类型,所以,只要做好几个选择题就行了,比如上面朋友的问题,其实就是——

选择题一:到底买主动型基金、还是被动指数型基金

我的答案是,定投更适合指数型基金。

主动型基金就是由基金经理有权选择“买什么股票,什么时候买卖”,基金的业绩大部分取决于该基金经理的能力。

被动指数型基金就是基金经理没有选择权,只能买事先定好的某个指数的成份股,而且比例基本相同,所以,锚定同一个指数型的大部分基金,业绩都差不多,基本取决于该指数的走势。

在美国,指数型基金的收益好于主动型基金的平均收益,所以巴菲特认为,小白理财就是指数基金定投了。但在中国,就目前而言,主动型基金的平均业绩好于指数型,其中的原因很多,以后有机会再展开说。

所以很多人冲到高收益去定投主动型基金。但是,如果这笔钱是“整投”,主动型基金更适合,如果定投,还是指数型基金为上,为什么呢?

首先,选主动型基金本质上是选基金经理,大部分投资者其实都是两眼一抹黑的。事实上,由于基金行业飞速发展,很多基金经理只有两三年的工作经验,连一个完整的牛熊周期都没有走过,主动型基金的业绩是由少数优秀的基金经理支撑起来的,这些优秀的基金很多处于封闭状态,更别说是定投了。

其次,很多人喜欢根据过去一年的业绩选基金,却不知道基金行业有一个“赢家的诅咒”,在前一年的业绩冠军,第二年大概率会排名靠后。因为每一个人都是有风格的,有人擅长把握成长股,有人擅长把握价值股,有人偏进攻,有人偏防守,有人在盘整期业绩最好,有人在大盘下跌时最抗跌,总是一段时间风光,一段时间低迷。

最后一点,就算你根据长期业绩选出好基金,又刚好开了定投,但中国的公募基金有个坏毛病——基金经理经常变,平均任期就是一两年。你刚刚定投了一年,才投下去一两万块,人就换了,人一换,整个投资风格就全变了,就好像你借给张三一笔钱,肯定是因为他人品好、会赚钱,可过了几年,你发现悄悄地变成了李四在用。

我在第一篇说过,定投要投得好,持续的时间越长越好。所以不太会变化的指数基金才是定投的第一选择。

问题二:选中证500、沪深300ETF还是上证50?

刚刚开始指数基金定投,接触到的一般都是这三类基金,想知道哪一个更适合自己,首先要搞清楚上证50、沪深300、中证500这三个指数的区别。

上证50的50支股票,都是上海证券市场上市值或成交量最大的50支股票,每一家都是如雷贯耳的大行业的巨头,比如茅台、平安、伊利、各大银行、上汽、国航南航、中石油中石化等等。

而中证500是除了沪深300之外,两市总市值和成交排名前500的公司,这些公司也很有特点,都是各细分行业的龙头,行业内的名气很响,行业外的人一般都不熟悉,所以这个指数往往代表了中国最具成长性的中型企业。

长期而言,它们代表了中国经济增长的两股力量:上证50和沪深300代表央企和大型行业龙头企业,中证500代表各行业更具活力的中型企业和细分行业龙头。

这么说吧,小企业成大了就可以上市,上市公司做到细分行业前三就可进中证500,再成长成行业龙头就可以进沪深300,再变大就进上证50(沪市的),再变大……,就实现共产主义了。

从长期回报上看,应该都差不多,但中证500的波动性要大于上证50。

之前的文章说过,波动性强的品种,更适合定投,因为向下的波动可以提供低成本买入的机会,向上的波动性可以提供超额利润卖出的机会。

但对于只是偶尔看两眼基金市值的投资者而言,过高的波动性会造成不必要的心跳加剧、沮丧、盲目乐观等等症状,还不如稳稳当当的好。

所以,如果你的风格更稳健更偏价值,那应该选上证50,如果你的风格更偏成长,对市场波动的心态更好,那应该投中证500。

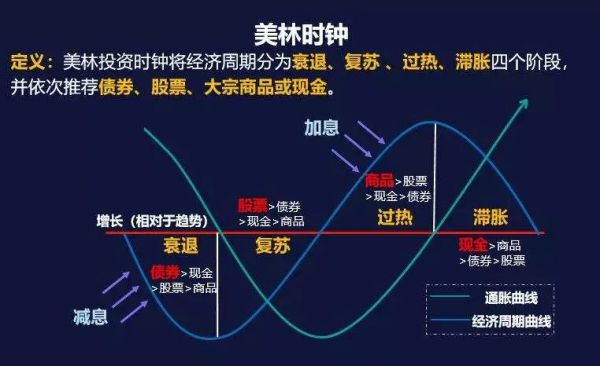

还有,不同经济周期的表现也是不同的,上证50更适合在经济周期的下行期投,因为可以收割竞争对手的份额;中证500更适合在经济周期的上行期投,因为中小型企业机制灵活,容易把握市场机会。

那么沪深300ETF呢?

沪深300是上海和深圳市值或成交量最大的300支股票,同样都是大型企业,只是它多包括了深圳的一些大蓝筹,比如美的、格力、万科、五粮液等等,跟上证50是差不多的。

如果你特别看好茅台、平安、招行这三家公司,看好央企、股份制银行,那就应该选上证50,因为它们占的权重更大;如果你喜欢格力、美的这两支家电股,或者更喜欢从中小企业成长为大企业的一些高端制造民营企业,那要选沪深300。

选择三:选标准指数基金,还是增强型指数基金

当你选择了某一个指数,比如沪深300为定投目标后,你会发现,盯着这个指数的基金中有一些名字或介绍中有“增强”这两个字,这就叫“指数增强型基金”。

这个问题我在《升级版基金定投:年轻人的简单理财方法》中略有提及,你理解了上面我讲的主动型基金和被动型指数基金的区别就会明白,增强型指数基金就是比指数型基金更“主动”一些。

比如上证50和中证500的成份股中,有一些是靠游资爆炒的高换手率选上去的,明显被高估,基金经理可以将其剔除或降权。

目前大部分的增强型基金都是跑赢标准型基金的,所以如果该指数型基金有增强型的,还是建议定投后者。

当然如果你想挑战更高的收益,还有更合适的指数基金,就是行业型指数基金和风格主题策略性指数基金。

选择四:选宽基指数、行业主题指数,还是风格策略类指数基金?

前面说的上证50、沪深300、中证500都是宽基指数。所谓宽基指数的“宽”,是指股票入选指数的因素,只考虑市值、交易量等指标,所以行业跨度很大。

行业指数基金是说,该指数只选择某一个行业的全部或代表型公司,比如中证行业指数,就将全部上市公司分为能源、可选消费、医药卫生、金融地产等等 10个行业指数中。

行业指数的投资价值是什么呢?两个字:轮动。

经济是有周期的,在周期的不同阶段,行业并不是齐涨齐跌,而是冷暖不均的,比如2003-05年,表现最好的是钢铁、电力和汽车等“五朵金花”;05-07年,表现最好的是银行、房地产、大宗商品;09-12年,消费股表现最好;13-15年,科技股出现疯涨。

16年初至今,是一轮消费股的慢牛行情,上证指数下跌了17%,而各行业前所未有的分化,以食品饮料白酒为核心的“中证主要消费指数”,持续上涨超过100%,而“中证影视”指数,一路跌掉了63%。

优秀基金经理获得超过大盘收益的方法之一,就是把握行业轮动的机会,但这真是非常困难,只是少数基金经理能做到。

对于基民而言就更难了,因为定投是一个长期的过程,既要抄“微笑曲线”的底,又要把握“行业轮动”的机会,你就要在行业最惨淡的时候,坚持定投,至少一年以上,忍受收益率大幅落后于其他人的苦闷,每天念叨“天将降大任于斯,必先苦其心志……”

而且,不是所有轮动的行业都有成长性,像大宗商品一类的周期性行业,通常是终点又回到起点,投了十年你才发觉。

此外,行业指数更适合一笔钱整投两到三年的完整景气周期,前提是你要对经济周期的理解非常到位。

高收益不容易,相比而言,风格策略主题类指数基金就好把握一些,实际上是对宽基指数基金的一些“增强和优化”。

比如风格型,“沪深300成长指数”是用“成长因子”(主要财务指标的增长率),在300个股票中选出前100名组合一个新指数;“沪深300价值指数”,就是用“价值因子”(股息率、市净率、市盈率等)选出前100名。

比如策略型主题型:“中证红利指数”是选现金股息率高、分红比较稳定的前100只股票;“基本面50指数”是从“营业收入、现金流、净资产、分红”四个指标选出规模最大的50家公司;“中证养老指数”是从酒店旅游、文化传媒、医药卫生、人寿保险等养老相关行业各选一家龙头公司组合成指数……

这些指数都是在沪深300、中证500的基础上,利用财务指标和其他指标,自动选出一些股票,组合成一个指数,相当于一个“指数增强基金”,它投资难度在宽基指数定投和行业定投之间,收益也在两者之间。

如果你特别看好某一个主题,或某一类增长模型,就可以选这类指数对应的基金。

附加题:如果我想投收益更高的主动型基金,该怎么选?

选择主动型基金做定投,主要是看基金经理。

一看这个基金经理的从业经验。

投资这个行业,年龄是个宝,经过一轮七八年的牛熊周期,你才知道有哪些必踩的坑;经过两轮牛熊周期,你的投资经验才能升华。很多年轻的基金经理收益很高,那是因为他没踩过坑。而投资这件事,该踩的坑,一个都不会少,晚踩不如早踩。除非你想陪他一起踩。

二看这个经理管理的基金数量,如果一个管理的太多那就有问题。

三看该基金历史上在极端行情中的表现。

主要看下跌的时候他是否有足够的抗跌性,如果有的话,说明该基金经理的风险意识很强,非常适合长期投资。相反,很多基金经理的的业绩很好,是因为在牛市中采取了非常激进的做法。

划重点,抄作业

最后用一个比方来总结一下这几类股票型基金:买基金就好像找辅导机构给你开小灶。

主动型基金就好像是某辅导机构自己出的辅导材料,100个辅导机构,有100种辅导材料;指数型基金就好像是一个出版社出版的各种权威的辅导书,可以用于所有的辅导机构。

宽基指数基金就是全科通用辅导书,行业指数基金就是语文、数学、英语等专科辅导书。

指数增强型基金就是辅导机构的老师拿到辅导书之后,再在上面添一些自己出的题,去掉一些太老的题目。

上证50和沪深300就是名师编的《五年高考三年模拟》一类通用权威教辅,中证500就是偏重冷门题难题怪题或猜题押题的教辅。

风格主题策略型基金就好像是针对某一个专项,比如阅读理解背单词应用题等专项辅导材料。

很多读者可能要说了,说了这么多我还是不知道怎么选,要不你直接给我代码得了。

之前不愿意直接给代码,因为公众号推荐基金,不合规。不过现在可以了,我正在跟“雪球”联合做一个指数基金定投的组合,(划重点)每期可以直接给代码。

这个组合跟你自己定投有点不一样,每期定投金额相同,但标的定期会变,原理就是我前面说的“行业轮动”的理念,在几个有成长性的行业被低估的时候,多买,回避一些非常热门的,被高估的行业。

更重要的是,到了整体高估换基金的时候,我也会通知大家。

而且,我会和大家一起投出真金白银,以免有人说我给基金公司打广告。

具体怎么合作,细节还在讨论中,总体上,我的目标,是带着大家一起赚钱,让大家在投资中学会投资。

相关推荐

什么样的基金适合定投?五个问题帮你选

知识的诅咒:为什么你知道的很多,表达得无力?

特斯拉终被纳入标普500指数,这五个问题你不能不知道

被吐槽拍照丑?Adobe黑科技用AI帮你选滤镜,手机拍出梦幻大片

36氪独家丨1000亿规模“超级母基金”开选首批子基金,它在寻找什么样的GP?

大寒之年,LP如何选GP?中国的母基金该如何突围?|2019中国基金合伙人未来峰会

超500万人买蚂蚁战配基金 在线理财平台正在崛起

大赚之后,2020年的公募基金该如何买?

春光里创始人杨守彬:投资就是投未来,只有五类基金才能更好地活下来

第一波创业的90后,今天变成了什么样?

网址: 什么样的基金适合定投?五个问题帮你选 http://m.xishuta.com/zhidaoview4086.html