573亿市值超百丽私有化成本,滔搏上市背后的四点观察

编者按:本文来自微信公众号“懒熊体育”(ID:lanxiongsports),作者 刘南琦,36氪经授权发布。

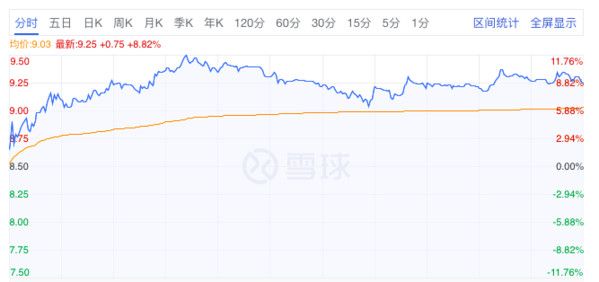

10月10日,国内最大的体育用品经销商滔搏国际控股有限公司(交易代码:06110.HK)正式在港股上市。此次IPO发行约9.3亿股,配售价为每股8.5港元,筹集资金76.22亿港元。在开盘后,滔博就迎来了良好的增长态势,截止收盘,报收9.25港元,涨幅8.82%,市值573.61亿港元。

▲上市当天滔搏股价走势。

滔搏的上市,是当下国内运动用品零售市场蓬勃发展的结果和证明。该公司自1999年起开始与国际运动品牌合作,是耐克和阿迪达斯在中国最大的零售合作伙伴及客户。它也是国内最大的鞋类零售运营商百丽的子公司,可以视作百丽国际的运动业务线。此次滔搏上市,是百丽国际在2017年被高瓴等机构以当时港股“史上最大私有化交易”退市之后,吹响的回归资本市场的号角。

数据解读:中间商龙头

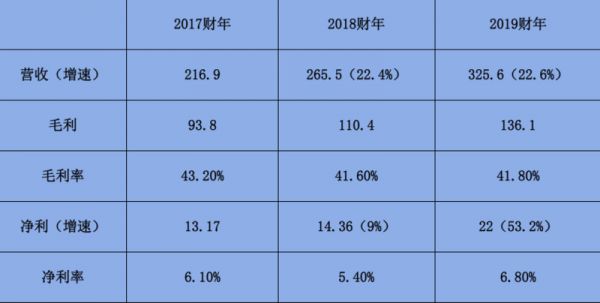

先来看几个核心数据:

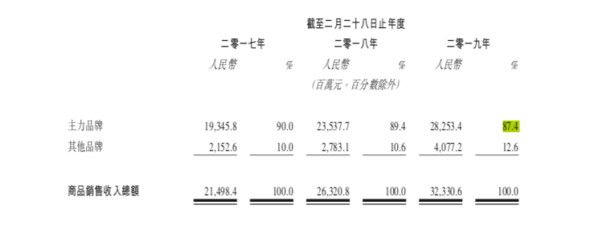

▲滔搏近三个财年核心数据,单位:亿人民币(每个财年截止当年2月28日)

·截至2019年2月28日,在中国的门店网络包含8343家直营门店,1880家下游零售商经营的门店。2018年直营门店平均零售额为370万。

·2017、2018、2019财年,销售两个主力品牌产品(耐克和阿迪达斯)的收入分别占销售货品总收入的90.0%、89.4 %及87.4%。

·进货金额而言,滔搏是耐克及阿迪达斯在中国最大的零售合作伙伴及客户。

·除了耐克和阿迪达斯,滔搏还有与彪马、匡威、Vans、The North Face、添柏岚、亚瑟士、鬼冢虎、锐步、斯凯奇等品牌合作。

·2017、2018、2019财年,库存结余分别占总资产的约34.1%、32.2%及37.9%。截至2017年、2018年和2019年财年,库存周转天数分别为103.6天、103.2天及 103.5天。

·2018年在中国运动鞋服零售市场的市场份额为15.9%。2018年的零售额达到375亿元人民币,比第二名高超过30%。

·主力品牌的产品平均售价在人民币600元至人民币900元之间,而中国整体运动鞋服市场的品牌产品总体平均售价在人民币100元至人民币300元之间。

(上述数据和信息均来自滔搏招股书)

以滔搏为代表的分销商,本质上做的是“中间商”生意,需要从品牌处购入大量货品,转而卖到销售终端,赚钱其中的差价,所以毛利空间和话语权相对较小。

所有分销商的核心竞争力都是能够与国际品牌建立长期合作关系,以及零售运营网络的覆盖面和零售运营能力。从上述数据来看,滔搏是国内运动鞋服分销商当之无愧的龙头。

估值:为什么可以比宝胜国际高440亿港币?

和滔搏业务模式基本一样的宝胜国际,2008年就在港股上市,当年大跌近70%。近几年,伴随着运动风的兴起,宝胜国际也获得了一些关注和增长。截止今天(10月10日)收盘,宝胜国际的市值是132亿港元。而滔搏则有573亿港元,二者相差超过了440亿港元。这巨大的差距又因何产生?

首先是规模。

根据滔搏招股书引用的弗若斯特沙利文报告,在中国全部市场参与者中,就零售额而言,其2018年在中国运动鞋服零售市场排名第一,估计零售等效销售额达到人民币375亿元,比第二名高超30%。滔搏市场占有率为15.9%。而第二名,零售等效销售额为273亿元,市场占有率为11.6%。

尽管滔搏以“公司A”称呼第二名,但作为中国市场最大的两个运动品牌分销商,第二名指的是宝胜国际是没有疑问的。

在2018年,宝胜国际的营收为226.8亿人民币,增速20.4%,毛利率33.5%,净利5.4亿人民币,净利率2.4%。在2019财年(2018.3.1-2019.2.28),滔搏营收325.6亿人民币,增速22.6%,毛利率41.8%,净利22.4亿人民币,净利率6.8%。从规模体量上,滔搏国际的实力更加突出,估值上的龙头效应也更加显著。

弗若斯特沙利文报告的报告还显示,在中国运动鞋服零售市场,第三名的市场占有率为1.4%,这证明了当前市场的高度分散性。一定程度上,对产业龙头来说,是核心竞争力和护城河的表现,也是后续发展整合的潜力和机会。

其次是运营效率的优势。

零售能力的核心,就是运营效率。滔搏从毛利率、净利率上均高于宝胜国际,且毛利率8.3个百分点、净利率4.4个百分点的领先优势可以说是巨大的。

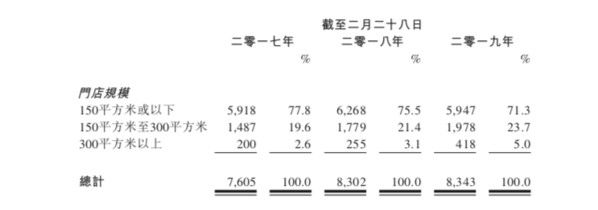

这主要是因为滔搏在直营门店数量上的优势,8343家直营门店远多于宝胜国际的5648家。宝胜国际的3551家非直营门店则接近滔搏1880家的两倍。

在直营门店上看,滔搏国际直营单店零售额为370万元人民币,第二名为330万元人民币,第三名为280万元人民币。由于直营门店需要大量的资金用于支付门店租金和员工人力成本,所以只要在行政、营销、销售成本上没有太大变化,短期内运营效率上较难被赶超。

并且,宝胜国际的存货周转天数始终高于滔搏大约50天——2018年宝胜国际存货周转天数为149天,而滔搏仅为103天。存货周转天数越少,说明商品卖得越快,越能证明公司对于货品的销售能力。

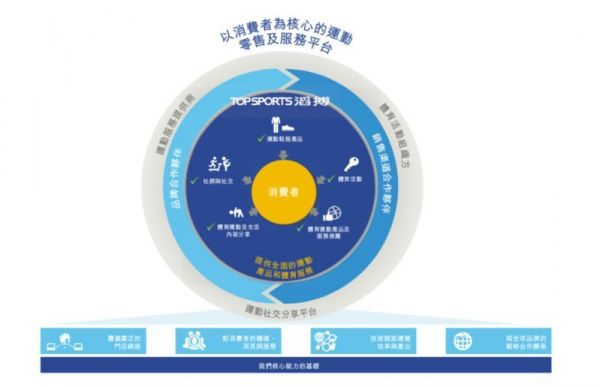

同时,数字化也是滔博在招股书中强调的重点。当前,中国的零售市场已经从“两线(线上和线下)融合”进入到“智慧零售”阶段。目前,滔搏拥有超过2030万注册会员,并且正在进一步往产业链上的活动、营销、内容上有所突破。

除了业务规模和运营效率本身,当下这个上市时间点也对滔博的股价和估值有所帮助。

“对于滔搏国际来说,目前就是比较好的上市时机,是有利于公司健康发展的。”纺织服装品牌管理专家、上海良栖品牌管理有限公司总经理程伟雄曾表示。

近两年,专业运动、运动休闲、运动时尚是中国乃至全球消费市场的热门词,运动鞋服是公认的高速发展行业。在港股中,安踏、李宁近年来增长态势显著,是令人瞩目的明星股。从全球来看,耐克、阿迪达斯业绩增长依然瞩目,lululemon为首新势力也在蓬勃发展。滔搏作为产业链中经销商这一重要环节的龙头,当下自然也能享受到一些行业红利和短期内较为乐观的情绪提振。

不过,按照目前市值来看,宝胜国际当前的市盈率约为13.61、市净率约为1.62,而刚上市的滔搏市盈率为17.21,市净率为5.27,这是投资者需要考虑的风险之一。

最大赢家:投资方高瓴

2017年4月28日,由高瓴资本、鼎晖投资及百丽执行董事于武和盛放组成的财团,向百丽国际提出私有化要约,以每股6.3港元收购其所有已发行股份。百丽国际以估值约为531.35亿港元这一“史上最大私有化交易”从港交所退市。

私有化交易完成之后,高瓴资本拥有百丽国际56.81%股份,鼎晖投资持有12.06%的股份。高瓴资本成为百丽最大股东,在当时被视作一场豪赌,也被视作高瓴从创投延展到并购基金、从线上互联网延伸到线下零售的标志。

高瓴资本创始人张磊曾在百丽中高层战略会议上表示,“最有机会打造C2M的公司就是百丽。百丽做的事情,很多高科技公司都做不了......百丽的直营门店每日进店人数有600多万,按照互联网的概念,就是600万的DAU(日活跃用户),现在线上流量获取成本越来越贵,流量入口正从线上向线下转移,百丽2万家直营店的线下流量入口尤为可贵。”

其实,早在2017年私有化时,百丽在运动鞋服板块就已经有一些布局——当时百丽创始人、董事长和首席执行官均抛售股份退出,而百丽执行董事及体育部总裁于武、执行董事及新业务事业部总裁盛放,都参与了百丽国际的私有化进程,其中前者持股2.2%,后者持股0.46%。

百丽国际私有化前的财报显示,相较于连年亏损的传统鞋类业务,其运动部门持续增长。根据2017年财报,百丽国际的运动业务销售规模同比增长15.4%,占据总销售额的比例从48.3%上升到54.5%,已经成为当时公司的第一大业务。

早在当年,就有财经机构推测,在私有化之后百丽可能采取的投资/管理策略有两种,一是改造百丽女鞋业务,二是分拆运动业务。目前来看,这两种方案都在施行,而分拆运动鞋服业务比改造百丽女鞋业务更先一步显示出成功。

截止10月10日收盘,滔搏的市值已经超过了2017年私有化时整个百丽的估值。以高瓴资本为首的机构,在两年之后就证明了自己投资的成功,自然也能获得丰厚的回报。

警惕:高负债、关店和品牌依赖

此次滔搏IPO所得款项净额用途主要是:45%将用于偿还应付百丽国际及同系附属公司的未偿还款项;约26.8%将用于偿还该公司的短期银行贷款;约10%将用于该公司的营运资金及其他一般公司用途;约8.5%将用于结算该公司的应付股息;9.7%将用于投资业务的科技创新。

也就是说,滔博募得的超过70%的资金用于偿还债务。根据招股书,该公司资产负债率从2016年的59.8%增加到2019年的88%,主要是因为短期借款大幅增加。截至2019年9月,滔博的短期借款已经增加到20亿元人民币左右,加权平均年利率为4.5%。虽然2020财年一季度其资产负债率降低至84.2%,但仍处于较高的负债水平,也事关未来的健康。

此外,根据招股书数据,2019财年,滔搏新开门店1415家,关闭门店1374家,相当于每天关闭3.76家门店,净增门店只有41家。

截至2019年5月31日的三个月(2020财年第一季度),滔搏关闭门店268家,新开门店仅有139家,导致净增门店数量为减少129家。其所有的直营门店也从去年同期的8589家下滑至8214家。

关闭低效门店是目前各个运动品牌的趋势之一,开更大的、效率更高的门店是未来方向。关闭门店本身没有大问题,问题是当门店新开和净增的速度放缓,甚至出现天花板,就会给单店的运营效率提出更大挑战,需要更多挖掘单店销售潜力,才能维持住增长的速度。这对滔搏是一个不小的考验。

而作为“中间商”,不可避免的需要面临依赖品牌方的风险。在“一荣俱荣一损俱损”的合作关系里,滔博除了自身的运营能力,还需要看合作品牌的发展态势以及双方合作的稳定性。

任何一个公司主营业务近90%和两个合作伙伴息息相关,都需要面临合作一旦出现波动和问题后的风险。如果失去耐克和阿迪达斯的合作关系,对滔搏的影响,用“毁灭性”来形容也并不夸张。滔搏国际在招股书中也提到,其零售协议的期限通常为1-5年,若未能与品牌合作伙伴保持良好关系或未能续签零售协议,滔搏国际自身的盈利能力及业务前景可能会受到重大不利影响。

相关推荐

573亿市值超百丽私有化成本,滔搏上市背后的四点观察

智氪分析 | 私有化百丽后,滔搏IPO成为高瓴兑现高额回报的关键一步

百丽老矣,旗下滔搏运动尚能饭否?

入局蓝月亮、百丽国际、格力电器,高瓴资本的三大“实体战役”

36氪专访 | “鞋王”百丽转型的600天

滔搏国际将于9月24日公开招股,预计10月10日正式登陆港交所,靠卖耐克阿迪年入超300亿

滔博体育将于本周进行港交所上市聆讯,高瓴资本操盘募资10亿美元

麦肯锡:PE亟需身份转换,从“投资者”到“企业家”参与价值生产丨FOF Global

74家内地企业赴港上市:四成江浙沪,房产物业领跑;思考乐涨幅200%成最大黑马

米加科技启动国内上市计划:中概股回归A股最新样本,前身为斯凯网络

网址: 573亿市值超百丽私有化成本,滔搏上市背后的四点观察 http://m.xishuta.com/zhidaoview3459.html