2019 年有 1/3 的投资机构名存实亡?

图片来源@视觉中国

文|三言财经,作者|DorAemon

时间飞逝,2019年的冬天即将降临。

今日业界流传着这样的段子:据说现在有超过三分之一的投资机构都已经名存实亡,前些年靠运气赚的钱,今年都凭本事亏完了。

有创业者透露,找投资人的时候,直接被电话里告知“现在机构都没钱了”;还有创业者表示,今年都很难,机构的钱是LP的,LP都很谨慎。

2019年对于投资机构和投资者来说真的很难吗?2019年融资事件数量有多少、有什么变化?

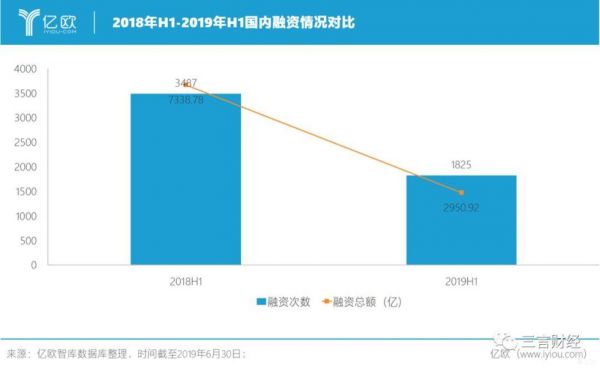

资本寒冬到来?2019年融资数量同比下跌48% ,融资总额同比下跌60%

根据亿欧发布的《2019H1中国创投报告》,2019年行业整体融资事件和融资金额同比均出现较大幅度下跌。

截止至2019年6月30日,上半年全行业共发生融资事件1825起,融资总额约为2950.92亿元。相比2018年同期,2019年上半年融资数量同比下降47.66%;融资总额同比下降59.79%。

同比下跌近一半,这个数据足以说明2019年行业融资情况不容乐观。

细分来看,融资数量方面,2019年上半年泛科技领域以378次保持领先,融资总额为372.7亿元;融资总额方面,2019年上半年汽车行业融资总额排名第一,约为585.04亿元。但是,相比2018年同期,这两项数据均大幅度下跌。

2018年上半年,2018年上半年泛科技领域在融资次数方面领先,达到560次;而融资总额方面则是金融领域拔得头筹,达到1577.47亿元。

整体而言,2019年上半年和2018年上半年无论是融资次数还是总额均大幅度缩水。

2018年上半年行业中发生不少大额融资,而2019年同期融资额度相对较低。比如2018年上半年,金融行业蚂蚁金服获得140亿美元融资;房地产行业万达地产获得435亿元融资,自如获40亿元融资;科技领域中芯南方获得32.9亿美元融资等。

而2019年上半年,大额融资排名第一位的系阿里本地生活服务,融资额为30亿美元;汽车行业车好多获15亿美元D轮融资,以及蔚来汽车100亿元战略投资。

2019年上半年,零售行业是融资总额保持稳中增长的唯一行业。2019年上半年,零售行业发生融资210起,2018年同期发生融资300起,同比下降30%;2019年上半年零售行业融资总额464.32亿元,同比增长7.68%。

细分来看,在零售领域,2019年上半年投资方向主要集中于生鲜、百货零售和电子烟等赛道。其中百货零售和跨境电商发展较为成熟,多以中后期以及战略投资为主。电子烟则是近期成为热门的投资方向,上半年发生融资事件22起,仅次于生鲜食品。

亿欧的数据较为细化的反应了2019年和2018年上半年行业融资情况。如果不考虑细分领域的融资情况,仅从融资额度和融资次数对比,截止至目前,2019年市场情况甚至不如2014年。

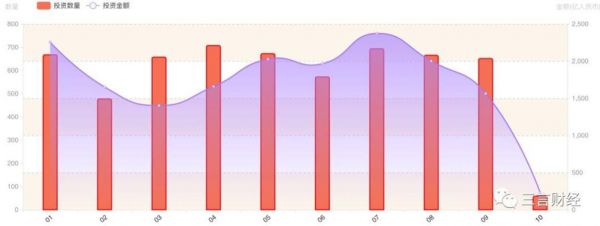

2019年1月至10月融资事件表

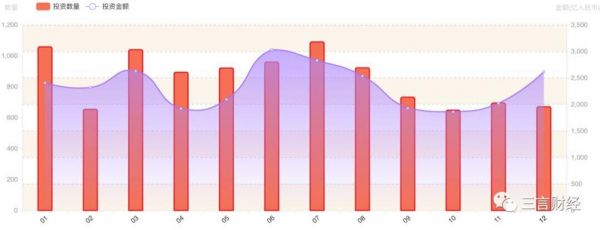

2018年全年融资事件表

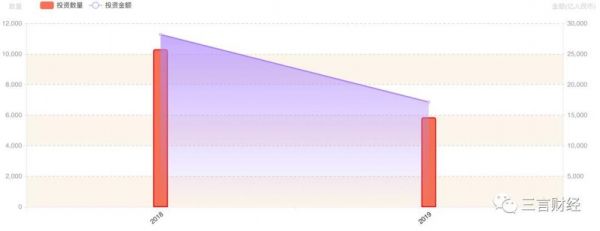

2018年和2019年融资事件对比

根据it桔子提供的数据可以看出,无论是融资数量还是融资额度,2019年均比2018年全年要低出很多。

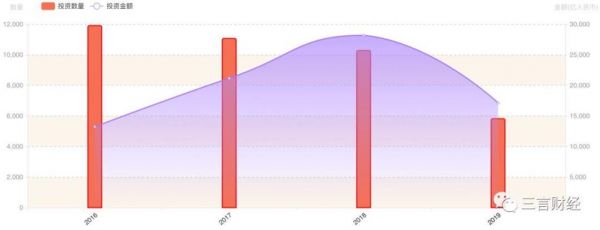

2016年至2019年融资事件对比

如果将时间跨度追溯至2016年,那么可以看出从2016年起至2018年,融资数量逐年减少,但是融资总额从2016年起攀升,直至2018年达到最高值,但在2019年又再次下跌。

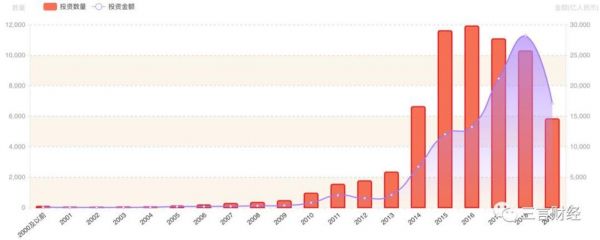

2000年至2019年融资事件对比

如果再追溯至2000年,那么可以看出融资次数在2014年开始有起势,之后逐渐升高,并于2016年达到最高值;融资额度同样在2014年起大幅度升高,在2018年达到最高点。但是这两项指标均在2019年开始下降,并且2019年融资次数甚至不及2014年水平。

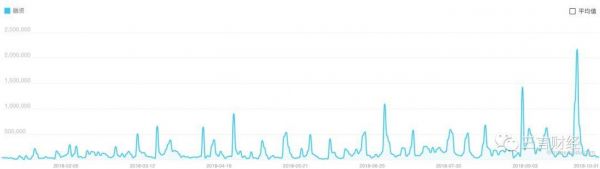

另一方面,从百度资讯指数中,也能从侧面证明2019年融资情况。

2019年1月至10月融资百度资讯指数

2018年1月至10月融资百度资讯指数

以上两张表分别是2019年1月至10月和2018年同期融资的百度资讯指数趋势图。从两幅图对比可以看出,2018年融资的资讯指数明显高于2019年。一定程度说明2019年融资情况有所减少。

上述数据足以说明2019年融资环境冷酷,尤其对于个人创业者来说,融资环境差意味着项目可能连活下去都成问题。

不过,数据终究是冷冰冰的客观事实,2019年的行业情况,个中冷暖,恐怕只有投资人和创业者们自己感触最深。

投资人:可能不止三分之一投资机构死掉,但春天也不会远

针对2019年融资环境问题,三言财经采访了几名投资人。几名受访投资人的观点首先对2019年投资环境不好表示肯定,今年的确对于投资机构来说大环境挑战颇多。但是所有投资人并不感到“绝望”,有投资人表示,任何行业都有周期性,冬天来了春天自然不会远。

以下是采访实录:

投资人 A问:1、据说1/3的投资机构已死掉或名存实亡了,很多投资机构前两年赚的钱 这两年赔光了,您是否了解?

答:根据我自己了解的情况,不止三分之一的投资机构死亡,实际上可能更多。因为目前很多机构已经募不到新的资金了,很多知名基金都筹不到钱。募不到钱的原因主要因为受大环境影响,现在大家都缺钱,很多平台“暴雷”什么的进一步加剧这种情况。我认为LP模式在中国还是很受挑战的。

问:作为投资机构 今年投资策略和以往有什么不同,为什么?

答:今年的主要投资方向是新消费,比如电子烟这类。

问:作为投资机构 今年投资项目比以前数量多还是少?

答:相比去年都差不多。

祥峰投资合伙人赵楠问:据说1/3的投资机构已死掉或名存实亡了,很多投资机构前两年赚的钱 这两年赔光了,您是否了解?

答:我认为投资机构目前受到的负面影响主要来自5个方面:

1、市场上的人民币资金紧缺,影响人民币基金的募资;

2、IPO市场表现不如预期,可能和过去几年一级市场项目估值被催高有关,导致PE/VC的业绩承压;

3、最近一两年一级市场的优势项目较少,缺少优质赛道和主题概念,这也与市场缺少红利性机遇有关;

4、2014-2015年,VC机构的数量经历一轮扩张,不少新机构涌现,而优质项目相对缺失,导致市场供需失衡,竞争从而激烈;

5、红杉等顶级机构在募资额度上进行扩张,市场资金向顶级基金聚集,再加上大的募资环境呈紧缩,导致VC/PE市场呈现一定的马太效应,缺少差异化特色的新兴的小基金持续多轮募资的生存压力更大。

6、美元基金相比人民币基金募资压力稍微小一些,主要是人民币资金市场上紧缺的原因,但美元基金投资也会受到一些宏观未知因素的影响。不过从长远来看,中国市场的机会还是世界领先的,中国的科技创新,比如5G、iOT也走在世界前列并受政府大力支持,中国的供应链优势也很大,热钱不流入中国也很难找到比中国更好的代替选择。

问:作为投资机构,今年投资策略和以往有什么不同,为什么?

答:我认为今年的投资策略主要表现在如下几个方面:

1、科技/技术类,由于国际关系改变,导致该方向出现了“国产替代”的投资热潮,比如:芯片领域、安全、高端医疗技术等;

2、新兴消费品牌,新的人群、新的品类、新的渠道带来的投资机会;

3、线下连锁+私域流量和社群裂变的结合,尤其是在下沉市场,线下业态仍是主流消费场景,基于此展开私域流量和社群裂变能加速效率;

4、微信生态的服务业机会,此前主要是社交电商冒出来了,但服务业如果能基于微信生态更高效的触达用户,通过去中心化的流量裂变方式,则服务业会被激发出来;

5、永远关注巨头的弱点或者巨头获得垄断溢价利益之后,客户的反应和拐点,这往往也能产生新玩家的机会;

6、产业互联网,通过互联网平台去切供应链,用saas服务来赋能上下游客户并沉淀数据,以C2B集单的方式来提升产业链流通效率的机会;

7、iOT/智能硬件的场景应用

盛景嘉成母基金创始合伙人 昊飞问:据说1/3的投资机构已死掉或名存实亡了,很多投资机构前两年赚的钱 这两年赔光了,您是否了解?

答:我觉得从去年下半年到现在,是否有三分之一的机构投资机构死亡不一定要有一个精确数值。实际上这个情况和冬天的时候温度本来就会降低,夏天的时候温度也会升高是一个道理。投资行业,在赚钱的时候,就有更多的人参与进来。这便会带来各种热潮。包括政策推动、资金推动等。热潮也会带来质量不高的投资,等退潮的时候,泡沫褪去的时候,这些不是很高质量的投资就会给行业带来低潮甚至衰退。

2017年时,行业里投资机构数量就已经有很多,数量已经超过万家。并且整个市场里的资金增量也同样非常高。这在一定程度上会出现“市场饱和”的情况,实际上很多行业都会有同样的问题。

并不是一个创业项目拿到的钱越多,这个行业就有更多机会。本质上,是创业项目的质量决定其背后的投资人能够赚多少钱。

这对每一个赛道来说都是如此,比如很多行业,在风口的时候会出现很多项目,但是并不是所有的项目都会走到最后。那么没走到最后的项目,就相当于赛道上的“陪跑”。那么这些“陪跑”项目背后的投资机构,以及他们投进去的钱,实际上就是无效的。所以很多投资机构都是专注于投资优质项目,尽可能少投资“陪跑”项目。

因此,对于投资机构或者说这个行业衰退、退潮,实际上就是周期性表现。这是很正常的,任何一个行业其实都有这样的周期变化,比如库存周期、金融资本投资周期,或者像房地产周期等,其实都是一样的。

所以投资机构一般都要做好预判,判断好未来市场周期。就好像夏天是很热,但一定会变凉;冬天来了春天也不会远。

写在最后

市场调查数据只是行业情况的表征,其所表达的情况未必能反应市场真实情况。正如投资人们所言,2019年融资事件相比往年有所减少,投资机构可能也的确有死亡的情况。但是这并不意味着一切的结束,任何行业都存在优胜劣汰,数量高低并不是决定性标准。

机会和挑战往往并存,虽然整体上融资数量和额度有所下降,但是今年资本聚集在很多新的领域,比如人工智能、下沉市场、5G以及物联网等。

2019年还有不到三个月就结束了,随着行业发展,新的市场被开拓,机会也会随之而来,所谓“行业寒冬”也终将会迎来春天。

相关推荐

2019 年有 1/3 的投资机构名存实亡?

1/3投资机构名存实亡?这里有份融资数据和投资人说法

2019,我离开老东家,3个月募到20亿

被红杉中国投资 3 次以上,这 49 家公司都有怎样的后来

百度和联想旗下投资机构跻身全球企业风投机构前5强

唯有变化永恒不变:MCN机构的2019

河南第二大 K12 机构「大山教育」拟赴港上市,并获 SCGC 资本投资 708 万美元

36氪重磅推出「融资合伙人」计划,联手百家顶级投资机构,助力 1% 创新者

从 Giga 1 到 Giga 3,特斯拉超级工厂的高速迭代

张勇:阿里巴巴未来5年有11大重要战略机遇

网址: 2019 年有 1/3 的投资机构名存实亡? http://m.xishuta.com/zhidaoview3405.html