消费金融市场:开始更多向个人成长、自我提升的领域延伸

编者按:本文来自微信公众号“来咖智库”(ID:laikazk),作者G3007,36氪经授权发布。

近几年,我国消费金融规模快速增长、信贷结构也得到了一定优化,并且形成了以商业银行、持牌消费金融公司和互联网金融平台为主的面向不同群体的多层次消费金融服务体系。

消费金融行业的快速发展在满足消费者金融需求、促进消费升级的同时,也产生新的风险和问题。

具体而言主要包括以下四个问题:

“ 一是消费金融领域的结构性失衡依然存在,我国的消费金融总体覆盖率远低于发达国家,并且长尾客户覆盖力度依然不足;

二是传统商业银行的信贷模式因授信成本过高、征信缺失制约了消费金融的发展;

三是由于征信体系不完善以及竞争的加剧,多头信贷问题依然存在;并且近几年消费金融违规挪至房市等投资渠道的现象也较为突出;

四是消费者保护有待加强。”

对此,国家金融和发展实验室发布了《2019 中国消费金融发展报告》(下称“报告”),就当前我国消费金融发展现状、对社会发展的价值以及未来发展作出了详细分析。

我国消费金融的发展现状

消费金融,或消费信贷,是指由商业银行、消费金融公司、互联网平台等机构向消费者提供资金,用于满足消费需求的一种信贷方式。

我国消费金融业务起步于我国商业银行在上世纪 80 年代开始开办的耐用品消费信贷业务以及信用卡业务。直到 2009 年消费金融公司试点的开启,才真正从政策角度明确了对消费金融行业的支持。

目前,我国消费金融的参与者主要有三类:商业银行、持牌消费金融公司和互联网金融平台。从规模上看,银行依然是消费金融存量的主力,但三大主体开展消费金融都具有各自的特色以及自身相应的优劣势。

商业银行是国内最早提供消费金融的机构,产品种类涵盖住房按揭贷款、汽车贷款、耐 用品贷款、旅游贷款、助学贷款、信用卡、消费信用贷款等,目前个人的消费金融中大部分来自银行的贷款。

其中,信用卡和消费贷是银行消费金融的重要着力点。银行消费金融多以都市白领客户为主,部分银行开始尝试以家庭为单位授信。

在市场竞争的推动下,银行消费金融产品体系快速丰富,许多新兴的消费金融产品不断涌现。如闪电贷、新一贷、兴闪贷等。

消费金融公司是经银保监会批准,定位于不吸收公众存款,以小额、分散为原则,为中国境内居民个人提供以消费为目的的贷款的非银行金融机构。

消费金融公司的市场定位为商业银行的补充,主要针对中低收入及新兴客户群,通过提供宽泛灵活的信贷产品、广泛的地区覆盖和快速的市场来提供金融服务。

当前的消费金融公司商业模式可分为三类。一类是以线下渠道为主,如锦程消费金融、 捷信消费金融等;一类主打 O2O 模式,如海尔消费金融、苏宁消费金融、中邮消费金融; 还有一类将自身定位为互联网金融公司,如招联消费金融、马上消费金融等。

互联网金融的积极参与,是我国消费金融发展中一个非常显著的特点。相关数据显示,从2014年的0.02万亿到2018年的7.8 万亿,互联网消费金融放贷规模增幅近400 倍。

按 2017 年统计口径中,银行业占比 12%为标准,剔除银行业的互联网贷款后,2017 年、2018 年互联网消费金融放贷规模仍达到3.9、6.9万亿,规模仍然不可小觑。

与商业银行和持牌消费金融公司相比,互联网平台的服务对象主要是 35 岁以下的年轻 人以及特定场景(如小额消费、购物、旅游等)的消费群体,其中包括大量从未有信贷行为 的白名单群体,而且单笔贷款金额也要更小,以满足高频、小额的普惠金融需求。

消费金融与经济结构升级

无论基于政策理论,还是国际经验分析,消费金融在一国经济转型过程中具有极重要的作用,在我国经济结构调整与升级过程中,也不例外。

从报告来看,我国消费金融发展的价值主要体现在以下几个方面:

扩大内需,拉动消费

扩大内需包括扩大投资需求和扩大消费需求。在企业杠杆率高企的背景下,扩大投资需求受到越来越多的制约,而扩大消费需求则大有可为。

发达国家发展经验表明,一国经济在走向成熟的过程中,居民消费的数量和质量的提高将成为经济增长和结构升级的重要推动力。世界主要经济体的居民消费对于GDP的贡献长期在 50%以上,美国接近70%。

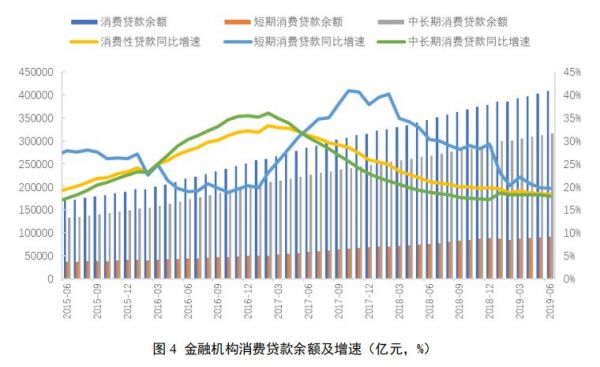

报告显示,适度发展消费金融有助于拉动消费增长。近几年我国消费贷款规模增长迅速,根据人民银行的数据,我国居民消费贷款余额从 2015 年初的 15.7 万亿元增加到2019 年9 月40.8 万亿元,增幅达159.9%。

实证数据显示消费金融与人均消费呈现明显的正相关,可见消费金融的发展可以有力地促进了消费增长,在拉动内需、稳定增长的同时,显著优化了总需求结构。

促进消费升级,带动产业结构调整

对于消费者来说,消费金融能够增加其当前可以使用的资金,使得其面临的流动性约束得以缓解,进而促进消费者增加消费。

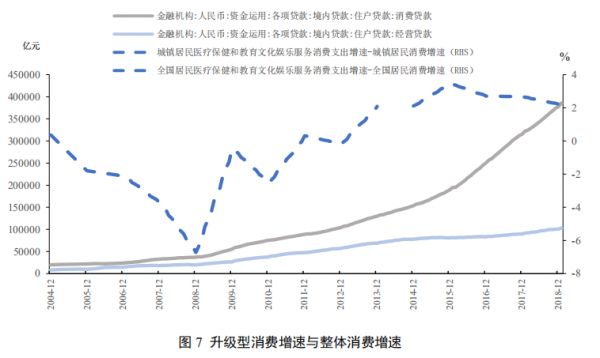

从中国的实际情况看,相关数据显示,消费金融不仅增加了消费者对耐用消费品的消费,近年来还开始更多向个人成长、自我提升的领域延伸,与健康、养老、教育、旅游等“非传统”商品相关的消费金融规模不断扩大。

报告显示,在推动消费升级的过程中,消费金融通过增加消费者对于高附加值产品的需求,促进高附加值产业的发展,从而进一步淘汰低端落后产能,带动产业结构调整。尤其是在投资和进出口贸易对于经济增长的贡献出现乏力的情况下,推动我国经济高质量发展,推动我国产业结构向中高端迈进。

践行普惠金融,实现共享发展

随着金融业的快速发展,很多机构和个人都已获得了充分、甚至过度的金融服务。但是,仍有相当数量的普通居民和弱势领域(如小微企业、民营企业和“三农”领域)难以获得有效、充分的金融支持,有些甚至还面临着金融服务的空白。

报告表示,消费金融是普惠金融的重要组成部分。一方面,消费金融通过释放长尾群体的消费能力,为经济稳增长提供了有力的支持;另一方面则大大促进了消费平权,将共享发展理念落到了实处。

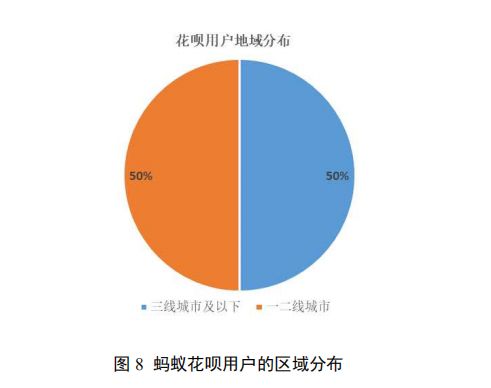

比如,2015 年至今,蚂蚁金服向数亿用户推出两款消费金融产品,即花呗和借呗,主要服务我国消费金融相对不足和缺乏人群。目前花呗用户量超过 1 亿。在消费金融方面,蚂蚁金服与主要服务我国 4.8亿有信贷记录人群的商业银行形成分层次、错位发展的互补态势。

助力征信体系建设,完善金融基础设施

央行权威数据显示,截至目前,人民银行银行征信系统已采集 9.9 亿人信息。但这一数据同时也显示,我国仍有 4.6 亿自然人没有信贷记录。

报告显示,目前,消费金融尤其是互联网消费金融的发展,凭借其触及长尾群体的优势,利用高频的、线上的交易,借助大数据、云计算等技术,产生、沉淀和储存了许多“信用白户”的个人金融及相关数据,充分填补了征信空白,完善了我国个人征信体系。

结语

从行业整体发展空间角度,报告还预计我国消费金融行业整体仍会有五年以上的高速成长期,表内消费金融占总信贷规模有可能突破25%以上。

尽管现在消费金融行业还存在这样那样的问题,但是在金融供给侧结构性改革的大背景下,监管环境将日趋严格,整个消费金融行业的运营会越来越规范。在这个过程中,合规经营的消费金融机构的优势会愈发明显,其体现出社会价值也会越来越大。

相关推荐

消费金融市场:开始更多向个人成长、自我提升的领域延伸

巨头纷纷涌入万亿消费金融市场沸腾

平安消金牌照下发,巨头分羹,消费金融市场迎来新变局?

当代职人“求生欲图鉴”:职场社交不再只是“搞关系”,热衷于提升个人形象

加华资本宋向前:消费企业转型的关键节点,在于创始人的自我“刷新 ”

Z世代消费:年轻人还需要信用卡么?

36氪首发 | 社群电商「万物心选」获2000万美元B轮融资,想做家庭和儿童消费领域的“头条”

从AMD到百度,金融市场总是慢半拍

VC的自我革命

美团加入消费金融战场,胜算究竟几何?

网址: 消费金融市场:开始更多向个人成长、自我提升的领域延伸 http://m.xishuta.com/zhidaoview3348.html