港交所366亿美元“求婚”伦交所:不是敌意收购,将是世纪联姻

港交所行政总裁李小加

全球市值规模排名第五的港交所和第七的伦交所有可能合并。

9月11日港股收盘后,香港交易所发布公告表示已向伦敦证券交易所集团的董事会提议,将香港交易所及伦敦证券交易所集团两间公司合并。

根据条款,伦交所股东持有的每股股份将收到2045便士现金及2.495股新发行的港交所股份,这将反应伦交所集团的全部已发行及将发行的普通股本价值为约296亿英镑(约合366亿美元)。

以此计算,每股伦交所股份相较9月10日收拾价溢价22.9%。港交所还表示,在交易完成时,港交所将在伦交所二度上市,以显示港交所对英国的信心。

港交所行政总裁李小加形容此次交易为“伦港世纪联姻”,是“千载难逢的跨国联姻”,称港交所与伦敦证交所的合并将会为往后数十年全球金融市场的发展重新定调。

但对于这份“联姻”邀请,伦交所方面似乎实现并不知情。据彭博社报道,伦交所方面表示,港交所的提议是主动的、初步的且“高度有条件的方案”,伦交所会考虑港交所的提议,后续会发布进一步的公告。

实际上,全球交易所的合并并非孤立,港交所也不是第一次出手,2012年港交所出资13.88亿英镑(166.73亿港元)全面收购了伦敦金属交易所(LME)。

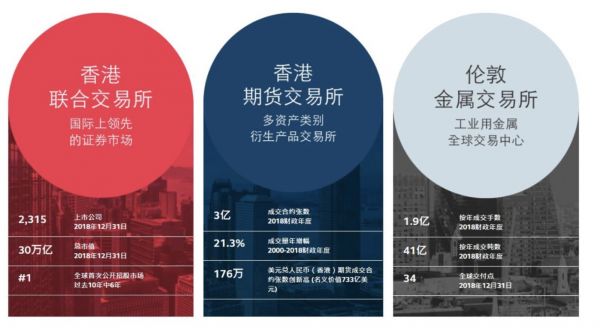

港交所主要子公司概况

“世纪联姻”背后

每一个交易所都有扩充自身版图的雄心。

对于稳坐亚洲最大IPO集资市场的港交所而言,并购伦交所后,其可升级为一个全球布局、覆盖亚欧美三大时区市值超过700亿美元(交易所本身的市值)的交易所集团。

伦交所是世界四大证券交易所之一,是欧洲最大的证券交易所,受理超过2/3的国际股票承销业务。港交所是亚洲第三大证券交易所,也是全球最活跃、流动性最高的交易市场之一。

李小加发文指出了一连串“求婚”伦交所的背后原因:

首先,港交所与伦交所均为全球最重要市场的金融基础设施,如能成功结合,将创造一个全球布局、世界领先、覆盖亚欧美三大时区、同时为美元、欧元和人民币等主要货币提供国际化的金融交易服务合计市值有望超过700亿美金的交易所集团,向全世界市场参与者及投资者提供前所未有的、适应未来市场需求的全球市场互联互通平台。

其次,这次“联姻”对于全球金融市场具有重要意义。两者强强联手将创造一个真正横贯东西、连接全球的金融基础设施及交易所集团,成为美元、欧元、人民币等主要货币计价的金融资产的领先的国际交易平台;为全球上市公司和投资者提供全资产、全方位、全产品服务;并成为全球东西资本自由流动与市场融合至关重要的投资交易及风险管理金融基础设施。

此外,“联姻”还可向亚洲投资者提供广泛全面的全球金融服务与产品。中国庞大的中产阶级人口与财富积累和还没完全开放及实现国际配置的规模巨大的内地金融资本,以及正希望通过全球配置来提升产业效率与促进经济转型的内地产业资本,将为欧美成熟资本市场的发展带来源源不断且富有活力的长期资本来源。

最后,“联姻”有助于加深中英经贸金融合作,对香港、中国内地和英国三方均有益处——香港在全球金融体系中得以重新定位:不再仅仅是外资进出中国市场的门户,也成为新的国际金融格局下举足轻重的国际金融市场平台;对中国内地而言,交易可为股票、债券、指数、其他金融产品等方面的互联互通提供新的路径与通道。

港交所方面还着重强调,这不是一个“敌意收购”,“我们其实考虑收购很久了,只是提出晚了。如果设身处地替对方想一想,他们对我们的提议感到很意外。但是我们不想再晚了。”

同时港交所还强调,这笔交易的提交和香港目前的情况以及香港政府没有任何关系,纯粹是在英国法律框架下公司股东之间的交易。

收购背后挑战重重

事实上,三年前港交所就与伦交所传出过“绯闻”,——当时有英国媒体曝光,港交所和卡塔尔证交所都可能是伦敦证券交易所的潜在买家,并预料这两家交易所将提出20%至30%的溢价,但此事最终无疾而终。

彼时,香港资深投资银行家温天纳就表示,港交所收购伦交所的战略意义较大,但难度较收购LME亦大很多,未必能够收购成功。

温天纳分析称,港交所的溢价未必能吸引伦交所,同时欧盟出于对区内金融安全和政治考虑因素也有很大机会不会同意。此外,港交所并购伦交所的协同效应不大。全球交易所的并购潮在金融海啸前后出现,但近年来较少可见,原因就是并购产生的协同效应不大。

但这一次,似乎李小加的信心更大了,他在网志中写到,“没有人能保证成功,但不尝试,就绝对不可能成功。香港交易所2012年收购LME的经验就证明了这一点……摆在面前的现实是时不我待。”

当下英国处在“脱欧”阶段,3年前,温天纳分析的欧盟会对英国证券市场产生的阻力也有所降低。但新形势是,英国政局较为动荡,脱欧迟迟未能解决,以英镑计价的资产势必存在风险。

此外,先从财务角度来看,这笔收购并不便宜。

对于本次交易的作价,港交所建议每股伦交所集团股份,给予20.45英镑现金及2.495 股新发行的港交所股份,交易总估值为296亿英镑(366亿美元)。此报价比伦交所9月10日的股价溢价22.9%。

2019年上半年港交所的业绩报告显示,虽然LME的日均成交量按年增加21%,但因为短中期交易的收费下调,因此交易费减少了3600万元。因此收购伦敦证券交易所后,港交所也将背负起不小的业绩压力。

同时,跨国交易所之间的并购往往涉及国家金融安全问题,并非都一帆风顺。此前新加坡并购澳洲交易所就曾被拒绝。

2010年10月,新加坡证券交易所拟以超过80亿美元收购澳大利亚证券交易所。然而,在2011年4月,澳大利亚最终拒绝了新加坡证券交易所的并购澳洲证券交易所的提案。

时任澳大利亚国库部长斯旺彼时解释称,“如果失去对澳大利亚证券交易所的主权控制,澳大利亚会面临极大的金融监管风险,尤其是丧失金融和结算系统控制权的风险大大增加。”

(本文首发钛媒体,作者/蔡鹏程)

相关推荐

港交所366亿美元“求婚”伦交所:不是敌意收购,将是世纪联姻

港交所要花366亿美元与伦交所“世纪联姻”

世纪联姻未成,港交所放弃收购伦交所

焦点分析 | 港交所“碰瓷式”并购伦交所,也是为了大家好

获港交所溢价超20%收购要约,超200年的伦交所魅力何在?

李小加史美伦“姐弟”野心:伦港交所合并谋划一年,被拒后或成持久战

最前线 | 港交所想要并购伦交所,若成功其规模将仅次于纽交所和纳斯达克

伦交所:拒绝港交所的收购提议

李小加谈港交所洽购伦交所被拒:我们来晚了一点

港交所28年“归队”往事

网址: 港交所366亿美元“求婚”伦交所:不是敌意收购,将是世纪联姻 http://m.xishuta.com/zhidaoview2898.html