实控人“埋雷”,内控漏洞频出,锦艺新材科创板上市藏隐忧|IPO观察

2022年12月30日递交招股书后,苏州锦艺新材料科技股份有限公司(以下简称“锦艺新材”)科创板IPO在近期进入了问询阶段。

钛媒体APP注意到,虽然锦艺新材营收利润快速增长,但应收账款及存货攀升,现金流持续为负。基于业务发展需要,锦艺新材的银行借款不断增长,债务攀升的同时,实控人陈锦魁高达3.87亿元的个人负债也亟待锦艺新材给予更充分的说明。

事实上,陈锦魁面临的不仅仅是个人负债问题。2019年至2021年,其为公司代付的员工薪酬高达千万。此外,关联方资金拆借及票据转让等问题也严重凸显了锦艺新材财务内控方面的瑕疵。

实控人及公司债务“压身”

锦艺新材前身锦艺有限设立于2017年2月9日,由重庆市锦艺硅材料开发有限公司(以下简称“重庆锦艺”)投资设立,注册资本为1亿元。2021年12月1日整体变更为股份有限公司。

为解决同业竞争、整合业务资源,成立仅一年的锦艺有限通过资产重组将重庆锦艺的全部业务注入自身。2018年12月25日,重庆锦艺将全资子公司云阳锦艺的100%股权以原始出资额作价转让给锦艺有限。同月,重庆锦艺与锦艺有限签订《资产转让协议》,将其苏州分公司名下的设备、车辆等经营性资产以1477.84万元的价格出售给锦艺有限。前述资产重组完成后,重庆锦艺已无实际业务并于2022年12月1日完成注销。

2018年底,锦艺有限进行了相应的股东变更。重庆锦艺将其持有的锦艺有限73.22%股权以5125万元转让给广州锦族,14.64%股权以1025万元转让给陈锦魁,剩余12.14%股权则以850万元转让给郑州锦谋。

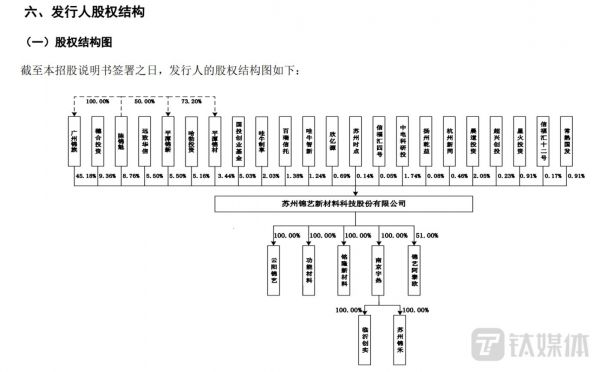

截止目前,锦艺新材实控人为陈锦魁,其个人独资的广州锦族持有锦艺新材45.18%的股权,为公司控股股东。此外,陈锦魁还直接持有锦艺新材8.76%的股权。因此,通过直接及间接持有的方式,陈锦魁合计控制锦艺新材53.94%的股权。

不过,“统揽大局”的同时,陈锦魁却给锦艺新材埋下了一颗“定时炸弹”。招股书显示,陈锦魁个人存在尚未到期的累计大额负债3.87亿元,主要用于个人及其控制的其他企业的对外投资。陈锦魁与相关债权人通过借款协议约定了借款期限、借款利率等条款。借款协议约定的借款利率为月息1%,负债到期时间为2025年12月至2028年12月不等。按还款期限推算,陈锦魁至少将偿还本息约5.26亿元。

锦艺新材表示,目前陈锦魁不存在因个人负债而涉及诉讼或借贷纠纷。上述个人负债到期日尚有较长期间且实际控制人具有足够的偿债能力,此外,公司及控股子公司未作为上述对外负债的担保方,且不存在陈锦魁以其持有的公司股份进行质押为上述负债提供担保的情形。问题是,陈锦魁的偿债能力如何体现?偿还资金从何而来?巨额债务又是否会影响其控制权?

其实,实控人负债影响上市进程已有前车之鉴。泰凌微电子(上海)股份有限公司近日首发即遭到暂缓审议,发审会议上科创板上市委要求IPO保荐代表人说明实控人王维航5.17亿元个人未清偿债务及偿还能力情况,并说明相关信息披露及风险揭示是否准确、充分。同样的,锦艺新材实控人债务问题是否会成为上市“绊脚石”?

实控人债务“压身”,锦艺新材也难言轻松。2019年至2021年及2022年上半年(以下简称“报告期内”),锦艺新材负债合计分别约为2.49亿元、1.94亿元、2.16亿元、2.15亿元。其中,短期借款分别为1498.87万元、3712.17万元、1524.22 万元、1213.86万元,均为银行借款。由于生产经营规模扩大,基于营运资金周转需要,2020年锦艺新材新增短期银行借款2213.3万元。

相对于短期借款,锦艺新材长期债务压力更明显。报告期内,长期借款分别为2493.96万元、4781.43万元、6814.73万元及6613.92万元。由于非金属矿超细粉末二期加工工程项目建设所需,其部分资金通过长期银行贷款方式筹集。截至2022年6月30日,锦艺新材向中国银行、中国农业银行取得的长期借款中尚未偿还的本金余额分别为2347.37万元、6259.45万元。

现金流净额持续为负

锦艺新材专业从事先进无机非金属粉体材料研发、生产和销售,目前主要产品包括电子信息功能材料、导热散热功能材料、涂料功能材料和其他新兴功能材料四大类。产品面向的下游和终端市场为覆铜板/PCB 市场、导热界面材料市场、新型涂料市场以及新能源锂电池、工程塑料等市场。

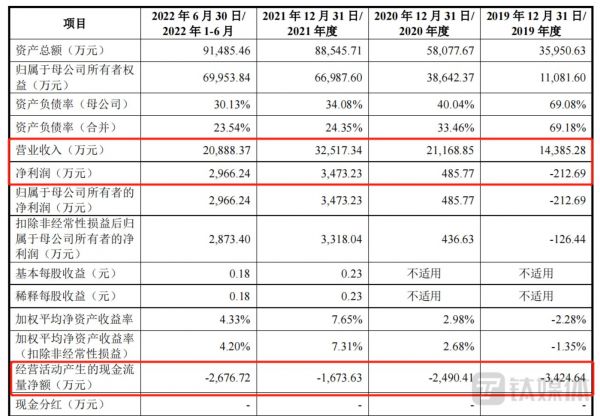

报告期内,锦艺新材分别实现营收约1.44亿元、2.12亿元、3.25亿元、2.09亿元,同期实现净利润-212.69万元、485.77万元、3473.23万元、2966.24万元。

虽然利润逐年增长,但是收益质量却堪忧。报告期内,锦艺新材经营活动现金流量净额分别为-3424.64万元、-2490.41万元、-1673.63万元、-2676.72万元。对于经营性现金流持续为负,锦艺新材表示,一方面系公司销售收款与采购付款存在时间差,另一方面系公司业务快速发展,营运资金需求较大且备货规模相应扩大。究其原因,还是与应收账款及存货攀升大有关系。

报告期内,锦艺新材应收账款余额分别为6628.63万元、8819.18万元、1.27亿元和1.35亿元,主要为应收客户货款。报告期各期末,账龄在6个月以内的应收账款余额占比分别为 96.54%、98.50%、98.78%和 98.75%,是应收账款的主要组成部分。

另一方面,存货的增长也造成大量现金的占用。报告期内,锦艺新材存货余额分别为4604.01万元、8370.21万元、1.28亿元和1.74亿元,占流动资产的比例为33.40%、26.44%、25.97%和37.24%。一方面系公司主要客户为下游领域知名龙头企业,采购规模较大,公司通常会结合主要客户的年度采购计划保持0.5-3个月的安全备货量;另一方面系公司产品体系丰富,部分产品单笔订单销售规模较小,为达到一定的规模生产经济性,公司采用批量生产的方式,并将结余的库存商品留待后续出售,而库存消化客观上需要一定时间周期,锦艺新材解释称。

财务内控薄弱

从披露的招股书来看,锦艺新材财务内控方面也存在诸多不规范行为,其中最“吸睛”的莫过于实控人代付员工千万薪酬。

2019年至2021年,陈锦魁以其个人使用的银行账户为锦艺新材代为支付部分员工薪酬,金额分别为363.44万元、330.73万元和348.36万元,合计1042.53万元。锦艺新材表示,此举是出于薪酬保密管理需求,对员工的工资和奖金采用密薪制,为平衡不同工作年限、不同部门员工待遇上的诉求,维护公司整体人员稳定。

目前,锦艺新材已向陈锦魁归还相关代垫款项。用实控人的个人银行账户代付薪酬是基于什么原因?是否有其他更为稳妥的选择?钛媒体APP向锦艺新材发去调研函,但截至发稿,尚未有回复。

除代付薪酬外,锦艺新材还存在关联方资金拆借、关联方票据转让等内控漏洞。2018年12月25日,基于经营周转和项目建设资金需要,锦艺新材向控股股东广州锦族拆入资金,双方签订《借款协议》,并参考银行同期贷款基准利率结算借款利息。2019年及2020年又相继拆入4417万元、2129万元,计提利息800.85万元。截至 2021 年5月19日,上述关联方资金拆借款项及利息均已清偿。

针对以上财务内控不规范行为,锦艺新材表示已通过建立健全内控制度进行了系统整改。但问题在于,是什么原因导致不规范行为屡屡出现?锦艺新材内部制度是否真的完善?(本文首发于钛媒体APP,作者|陆雯燕)

相关推荐

实控人“埋雷”,内控漏洞频出,锦艺新材科创板上市藏隐忧|IPO观察

泽璟生物科创板上市:市值近180亿,实控人盛泽林为外籍

【专精特新周报】北交所首单!因信披违规,生物谷实控人被立案调查;鑫汇科、骏创科技登录北交所;三省市公布“专精特新”企业最新名单

科创板首例IPO注册失败 证监会否决恒安嘉新注册

科创板IPO大狂欢

芯龙技术:主动撤回科创板注册申请,转战创业板前“慷慨”分红 | IPO观察

云从科技通过科创板注册:实控人周曦持股24%,烧钱仍是常态

“IPO收割机”雷军再下一城:金山办公科创板IPO

京东数科科创板IPO审核状态变更为“已问询”

传音即将科创板IPO:市值有望达300亿,创始人身家46亿

网址: 实控人“埋雷”,内控漏洞频出,锦艺新材科创板上市藏隐忧|IPO观察 http://m.xishuta.com/zhidaoview28923.html