市场又要转回大盘股风格了吗?

图片来源@视觉中国

钛媒体注:本文来源于微信公众号思想钢印(ID:sxgy9999),钛媒体经授权发布。

01 辛辛苦苦大半年,一夜回到解放前

近期地产、银行、保险、建筑等等中字头股票不断上涨,改变了从2021年二月以来小盘风格占优的盘面特点:

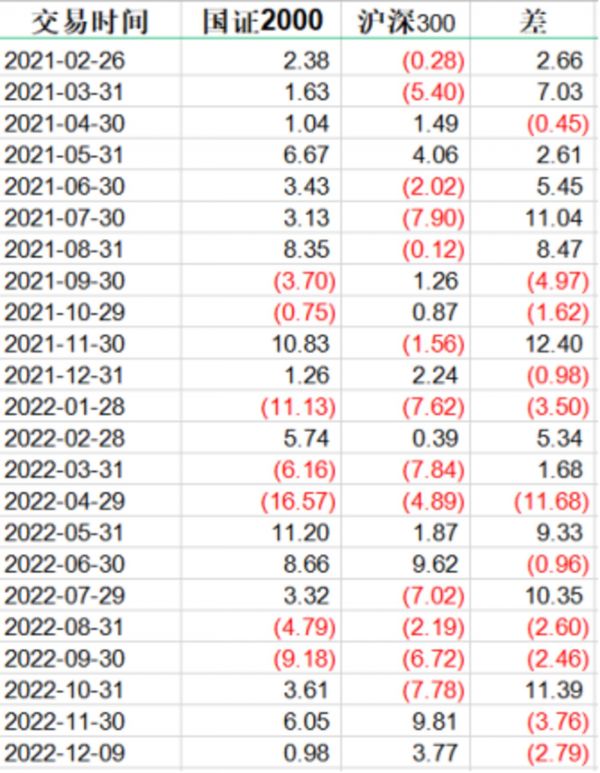

今年前10个月,代表大盘股的上证50跌了-30%,而代表小盘股的国证2000仅跌了-18%,但10月底至今,上证50涨了17.9%,代表小盘股的国证2000仅涨了7.1%。

临近年底,很多老股民都想起了历史上著名的“2014年四季度风格大逆转”行情。

不得不防,这种风格的“180度转变”对账户收益率影响极大,2014年业绩最好的基金大都是前三季落后,第四季度成功逆袭的;

相应的,很多基金经理在前三个季度业绩非常好,但是最后一个季度排名突然下降。这个才真是“辛辛苦苦大半年,一夜回到解放前”。

今年会不会出现这种大小盘风格逆转的行情呢?我大概复盘了一下2014年的交易情况,其中还是有很多值得借鉴的地方。

开头先说结论:风格转变的概率比较大,但属于小周期的反转,不太可能出现2017年“蓝筹股革命”的那种大风格周期的逆转。

02 复盘2014年的风格大逆转

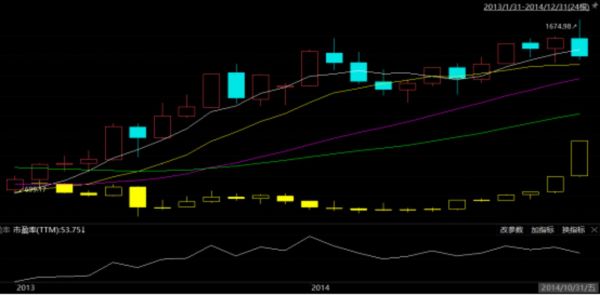

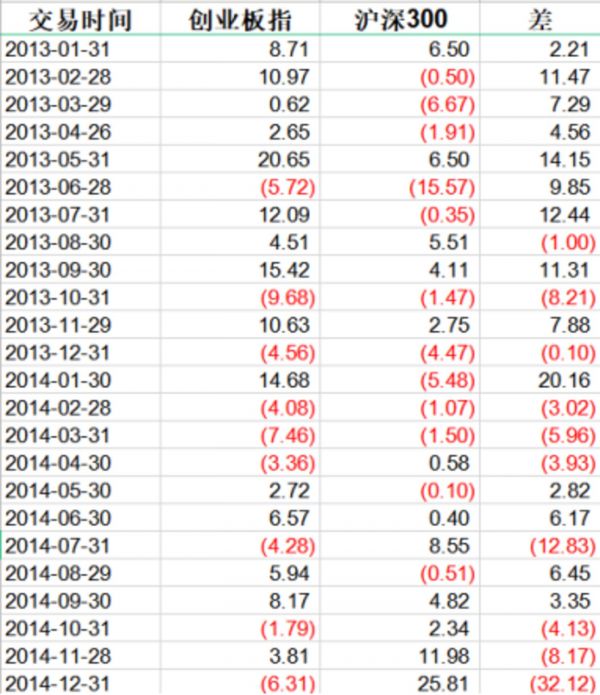

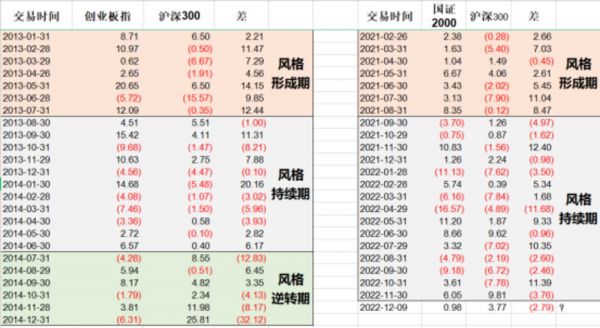

在大逆转的2014年四季度前,市场持续了21个月小盘风格,2013年,沪深300(当时是大盘股的代表指数)下跌了 -7.65%,而创业板指数(当时代表小盘股)当年大涨82%。特别是前七个月,小盘风格连续七个月占优。

可是,风格的确定都是“事后诸葛亮”,在实际操作中,由于“均值回归”的观点深入人心,连续两三个月小盘风格占优,就会有很多投资者想“押大”,结果在5、6、7三个月,遭遇更极端的小盘风格。

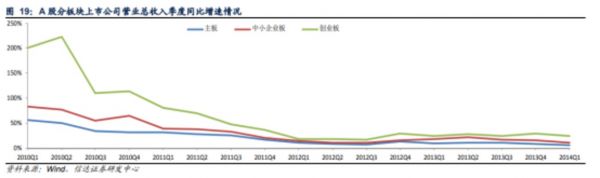

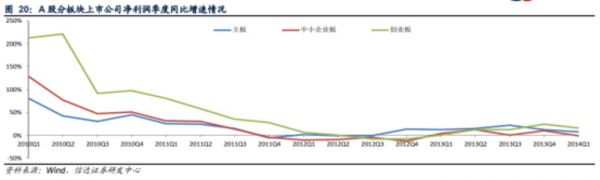

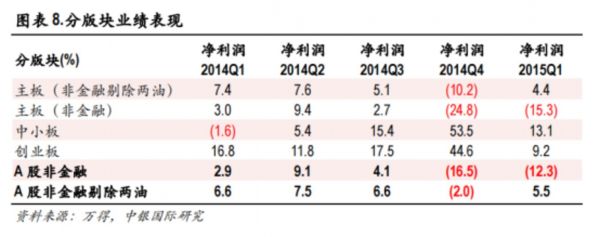

从基本面看,2013-14年涨小盘的理由很充分,创业板上市公司的营收增速始终高于主板,而净利润增速也从2013Q4开始超过主板,这里可以看到市场的价值发现功能,从营收增速的角度,提前三个季度预演了创业板上市公司未来的景气度。

当然,基本面分析也是“事后诸葛亮”,2013年的年报要到次年4月底才出来,在当时,投资者只能看到创业板的业绩平平而估值不断上升,大呼“看不懂”,认为“市场先生”又错了。

直到2014年Q1财报和8月底公布的中报后,投资者才彻底认可了创业板高增速的高景气的现实,彻底接受了小盘风格。所以2014年上半年,市场仍然延续小盘风格,一、二季度,创业板分别上涨1.79%和5.79%,而沪深300为 -7.89%和0.88%,明显落后,大盘股被极度抛弃。

偏偏就在投资者都被市场“打服了”的时候,风向开始悄悄转向。

到了三季度,创业板业绩加速上行时,大小盘风格反而旗鼓相当了,甚至开始攻守易势,7、8、9三个月,创业板分别为-4.28%,5.94%,8.17%,沪深300为8.55%,-0.51%,4.82%。

可真正令人瞠目结舌的变化发生在四季度,第四季度沪深300暴涨44%,创业板则下跌 -4.9%,特别是最后一个月,沪深300竟然获得了32个点的超额收益。

由于2014年最后一个季度或者说是最后一个月的大逆转,当年涨幅最高的六个行业分别为:非银、建筑、钢铁、地产、交运、银行,全部超过60%。而上半年涨幅居前的几个TMT板块,晚节不保,排名落后。

再看看今年以来的行业涨幅,申万一级行业中,前三季度一度涨幅排名垫底的地产已经上升到第4,而身为赛道的电力设备行业,已经下滑到倒数第5,今年接下来的时间,以及明年年初,会不会再出现类似2014年大盘风格逆袭的行情呢?

03 两轮小盘风格形成原因的异同

应该说,纯粹从涨跌幅分布看,2021年2月到2022年9月期间,大小盘风格确实有一点类似2013年年初到2014年6月,风格出现的初期,也有连续七个月中小盘六个月占优的风格,期间也有2021年11月、2022年5、7月这种大幅占优的时期。

但如果细看,这种差异又没有2013-14年那么强烈,没有单月20个点的分化。也没有年度90个百分点的差距。

对于小盘风格的形成,市场主流有三种解释:

一、风格回归

由于2017-2020年的大盘风格过于强化,这四年中,沪深300涨了57%,而国证2000下跌了-20%,差距过大引发了基于均值回归的风格分化,是一种再平衡的风格回归。

二、价值发现

2013-14年的小盘风格,一开始也没得到基本面的支持,等到财报验证时,已是风格的中后期,出现了风格加速。

近一两年的风格,市场一直有一个逻辑:在经济复苏期,小市值公司的增速快于大公司,所以市场一直在预期复苏,只是由于疫情和防疫政策的变化完全不可控,这个过程不断在“期待——证伪——再期待”中循环,但因为复苏是大方向,只会迟到,不会不来,所以市场一直处于小盘“弱占优”风格中。

三、增量资金

增量资金决定市场风格:近两年,公募基金发行不畅,外资今年净流出,导致增量资金中,游资、私募、散户的相对占比上升,市场更偏向于符合这一类资金偏好的小盘风格。

上面的三个解释,2021年的市场风格主要是“解释一”,而今年的风格更符合“解释二”和“解释三”。

关于21-22年的行情,大小盘风格分化不如13-14年,也有两个原因:

一、基本面不支持分化

近两年这种大小盘风格的分化,并没有得到基本面的支持,这一年半的时间,总体上小市值上市公司的盈利能力先上升后下降,与大市值公司并没有明显差别,不足以支持大小盘风格的强烈分化。

二、牛市加剧分化,熊市缩小差异

2013-14年是牛市前期,市场风险偏好上升,其优势风格更容易被演绎,而2021-22年是熊市,市场风险偏好下降,限制了优势风格的发挥,但延长了这种风格的演绎时间。

比较了21-22年与13-14年的异同后,想要判断现在是否到了风格逆转点,还需要从微观的角度,看一看这两轮风格极端分化的过程与节奏。

04 风格分化是如何形成的?

市场是由多个交易主体构成的庞大而复杂的现象体,风格是指这个市场出现了明显的倾向性,足够影响大部分参与者,所以任何一种风格都不会在短短一个月内形成,都需要复杂的演化过程。

我把一轮风格分化的完整过程分为三个阶段:

一、风格形成期

这两次都用了七个月去完成风格形成期,市场出现持续占优风格,特点胜率极高,2013年1到7月,2021年2到8月,小盘风格的胜率分别达到100%和86%。

这一段时间,基于前章所述三大原因的合力,市场出现一边倒的赚钱效应,让投资者从不相信到相信,从“均值回归”到“趋势形成”,最后实现大部分投资者对风格收益的依赖。

二、风格持续期

主导风格经过七个月的充分演绎,并被市场广泛接受后,“风格回归”的因素就消失了,风格能否持续、强度多大、持续多久,完全取决于基本面和增量资金偏好这两个因素。

2013-14年的风格有基本面的支持,所以小盘风格强度更大,2021-22年的基本面不支持,主要靠资金面支持,所以风格较弱但更加持续。

不过,风格持续期,主导风格的胜率可能并不占优,小盘风格这两次分别只有45%和40%的胜率。

当然,尽管主导风格的胜率不占优,常常出现连续两个月波幅跑输,但又经常出现“一涨一跌”同时分化超过10个百分点的差异,去强化这种风格,即“大胜小负”,总体涨幅强度仍然大幅超越。

三、风格逆转期

钟摆从来不会停在6点的位置,任何风格都会被市场极致演绎,也有极致演绎后的逆转,难的是判断逆转何时发生。

为了使大家的讨论在一个频次,我首先需要给“风格逆转”一个严格的定义。

05 风格逆转是如何发生的?

我定义的“风格逆转”:

1、某一个月,劣势风格忽然超过优势风格10个点以上,且涨幅为正

2、之后三个月,总体上是原劣势风格占优

所以“风格逆转”也是一个后验的判断,2014年7月从事后看,是风格逆转的第一个月。

为什么我会这么定义呢?因为风格逆转期需要一次颠覆认知的行情和反复多次的风格纠缠,这段时间先后出现了三个有利于大盘风格的基本面的新因素。

2014年7月,作为这一段风格逆转期的开始,市场出现了一个大盘风格的逆袭主题——“一带一路”,这是大盘风格逆袭的第一个基本面因素。

经过一年多创业板的行情,市场已经把大盘国企股当成落后生产力抛弃了,所以7月份“一带一路”行情炒很多中字头的建筑股时,开始只是部分游资参与的主题行情,大部分投资者都没有反应过来。

但涨幅是实实在在的,而且以“一涨一跌”和12个点的涨幅分化,加上媒体大幅报道和越来越多的研究报告,给投资者的心理冲击非常强,“小盘风格”开始从心理上动摇。

虽然市场的惯性和主题行情的博弈性质,让八、九月份又恢复小盘风格,但部分投资者已经开始注意大盘股的机会,估值低,市场预期这类企业未来有了新的业务增长点,整个建筑都是横盘调整,而不是主题炒作的那种典型的逐级下跌的趋势,显然有大资金开始以配置的心态介入。

有了这样的前奏行情的铺垫,到了四季度,整个大盘股才全面爆发。

大盘股逆袭,基本面的第二个因素是油价暴跌。

包括原油、铁矿石、焦煤在内的大宗商品的暴跌,导致钢铁、化工、一般制造业成本下降带来的盈利预期的边际改善,这些都是大盘股。

大盘股逆袭,基本面的第三个因素是超预期降息。

国际油价暴跌导致PPI 快速下行,宏观经济有陷入衰退和通缩的迹象,央行11月24日宣布降息,点燃了大牛市主升浪的导火索——证券板块。

证券板块也可以说有基本面的支持,2013-2014年是牛市,证券板块之前却一直没有什么表现,所以这段时间补涨,也是宣告了一个全面牛市的主升浪的到来。

总结2014年年末风格大逆转的原因:有风格回归的原因,小盘风格过分演绎;

有基本面的原因,一带一路政策给低估值的国企大盘股带来成长空间(虽然后来被证伪了)。

还有行为金融学的原因,我在《大小盘风格切换时,一个有意思的流动性现象》一文做过一个大小市值公司对流动性的敏感度的分析,结论是小盘股是流动性陷阱,大盘股是流动性杠杆,同样的流动性,进入大盘股对指数的推动作用远强于小盘股,因此,大盘风格的导火索一旦点燃,其爆发力往往非常惊人——最近一次是2021年春节前的行情。

分析完2014年年末风格大逆转的原因,还是要回到开头的问题——现在正在进行的12月,是否会成为“风格逆转”的第一个月?

06 近期正在发生风格逆转吗?

按照“风格逆转”的两个定义,如果答案是肯定的,那么就会产生两个结果:

1、12月沪深300涨幅为正,且超过国证2000指数10个点以上,目前是2.79个点;

2、明年的上半年——至少一季度的春季躁动行情,沪深300涨幅仍然超过国证2000指数。

那会不会出现风格逆转呢?对比2014年的行情,近期有一些类似的变化:

1、从2021年1月底至2022年10月底的21个月内,国证2000涨幅超过沪深300近49个点(14.4%对 -34.4%),构成风格回归的条件;

2、风格持续期已经进行了14个月,因为中途是熊市,所以风格演绎不够极端,但时间已非常长。

3、政策面上有“中国特色的估值体系”,中字头建筑股已经先行演绎了一波;中阿峰会也可能取得类似当年“一带一路”的效果;多个政策面因素叠加,导致11月是大盘风格,沪深300涨幅超过国证2000近4个点,当月最强的地产产业链上,有多个大盘股主导的行业,已经开始动摇市场的“小盘风格偏好”;

4、从增量资金看,债市的牛市可能会结束,会导致一部分资金通过公募基金进股市,再加上个人养老金投资公募的纯增量,以及全面放开后,外资恢复流入,都大大提高了近期公募和外资偏好大盘风格演绎的可能性。

所以先说观点一:未来几个月发生风格逆转的概率很高。

当然,也有一些不支持大盘风格逆转的因素,特别是基本面,如果明年复苏之年,小盘股因为之前业绩受损更严重,业绩增长弹性预期强于大盘股。

但基本面的因素也与前四个因素在时间可能并不冲突,如果经济复苏到了年中才开始演绎,中间就有几个月的时间窗口演绎大盘蓝筹风格。

风格的演绎有大周期与小周期的区别,2014年大盘风格的逆袭只有一个延续了几个月的小周期,并没有改变整个市场风格,到了2015-16年市场又回到了小盘风格,一直到2017年,整个风格才发生了完全的逆转。

再说观点二:大周期仍然在小盘风格

所以目前大盘股的行情可能更类似于2014年七月份的那种试探性的,即使真的会出现四季度那种极端的例子,很可能要到明年上半年。

大盘风格有资金杠杆作用,可以用并不充足的流动性,一举将指数突破强阻力位。

而且,大牛市需要场外资金疯狂入市,而场外资金是看上证指数的,创业板翻了一倍,社会上并不觉得是牛市。所以直到2014年11月大盘股启动,突破了2012年的高点创下三年新高,为12月的行情带来新增资金,在新资金的加持下,再加上大盘股自带杠杆效应,指数一举突破3000点,又突破了2010年的高点,进入媒体头条,正式向场外资金宣告大牛市的到来,这才有了2015年的疯牛行情。

所以严格的说,2013-16年的小盘股风格大周期中,其中的牛市主升浪“点火”环节是由大盘股在2014年下半年完成。

观点三:如果2023年是牛市,上半年出现大盘股风格的概率更大。

07 风格如潮水

这种长达一年多的风格极度分化的行情,对投资方法的影响极大:

2013年,个股研究得再差,只要方向是创业板,收益不会差;个股研究得再好,只要方向是主板,收益也是差强人意。

这种长期风格极度分化的市场,最容易出现超额收益都是风格形成之初,持续几个月的高胜率,所以总是奖励给运气好的人,而不是研究投资能力强的人,不小心站错队会死得很难看。

这种风格极度分化的环境,会给人一个幻觉,赚风格的钱太容易了,特别是今年做得还不错的,很多人会把风格送的钱当成自己的能力。

然而风格如潮水,风格的来回摇摆是不可抗拒的规律,风格的逆转是一件好事,让投资者清醒地认识到自己赚的是什么钱。

相关推荐

大小盘风格切换时,一个有意思的流动性现象

消费行业的“核心资产”股,估值太贵了吗?

“南山区高盛”腾讯的投资风格变了吗?

被称为“南山区高盛”的腾讯,投资风格变了吗?

“91 们”都要消失了吗?

永辉超市Mini大规模闭店,亏损创新业务转回并表

牛市真的来了吗?

运营商“耍流氓”,又要换手机卡了?

消费行业的“核心资产股”,估值太贵了吗?

超音速飞行又要开启新时代了吗?

网址: 市场又要转回大盘股风格了吗? http://m.xishuta.com/zhidaoview28232.html