踩雷恒大巨亏20亿,全筑股份甩卖核心资产遭问询

图片来源@视觉中国

因为踩雷恒大持续巨亏,这家曾经的上海装饰龙头正岌岌可危。

11月10日晚,全筑股份发布了对上交所《关于上海全筑控股集团股份有限公司重大资产出售暨关联交易预案的问询函》部分回复的公告。透过这份公告,钛媒体App观察到,上市公司看似在努力剥离债务、减轻经营压力,实际上,上市公司与标的公司之间存在的资金占用、互为担保、权属不清等问题,都给交易的顺利完成带来极大不确定性。

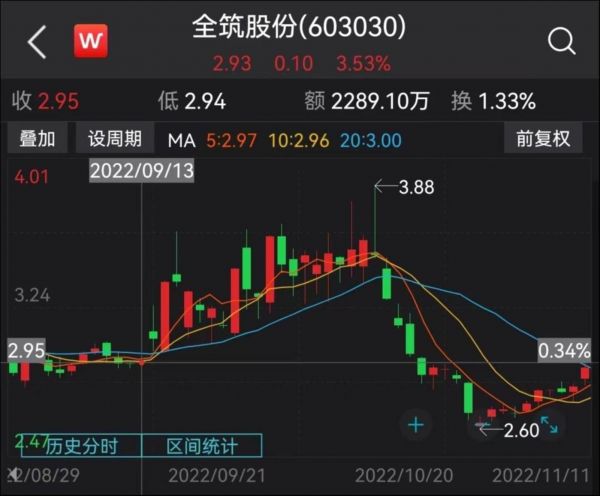

此外,钛媒体App还注意到,自全筑股份9月13日披露重大资产出售公告以来,公司股价节节攀升,截至10月17日,股价累计涨幅超22%。在此期间,公司董事长朱斌减持股份1280万股,套现3033.6万元;公司总经理陈文减持406万股,合计套现约1334.49万元。

全筑股份股价,来源:Wind

踩雷恒大巨亏,欲低价转让核心资产

9月13日,全筑股份公告称,拟向丛中笑出售控股子公司全筑建筑装饰工程有限公司(简称:全筑装饰)81.5%股权,交易完成后,公司将不再持有其股权。本次交易方式为协议转让,丛中笑以现金方式支付全部交易对价。全筑股份表示,本次交易实施完成后,上市公司将实现全筑装饰的出表,降低上市公司的经营压力,提升上市公司的持续经营能力。

资料显示,全筑股份于2015年在上交所挂牌,成为上海市装饰行业第一家沪市主板上市公司。全筑装饰成立于2017年4月21日,由全筑股份持股81.5%,上海国盛海通股权投资基金合伙企业(有限合伙)(简称:国盛海通)持股18.5%。据悉,全筑装饰是全筑股份最重要的子公司,2021年其营收占上市公司总营收的比重为70%。

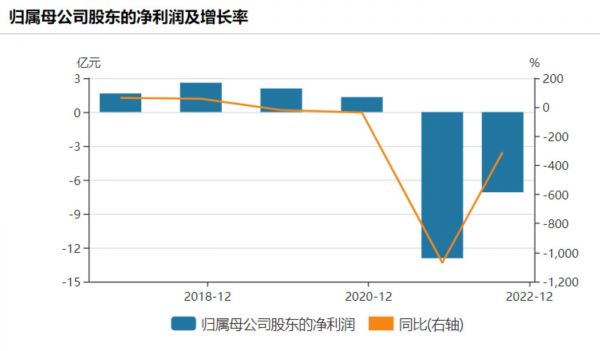

值得一提的是,自上市以来,中国恒大一直为全筑股份第一大客户。但受到恒大系债务爆雷影响,全筑股份近年来遭遇回款困难、坏账激增、商票逾期,大额资产减值令其业绩持续亏损。财报显示,2021年全筑股份净利润亏损12.93亿元;今年以来亏损势头不减,前三季度公司净利润已亏损7.1亿元。

全筑股份净利润,来源:Wind

相关公告显示,截至2022年6月末,上市公司应收票据净额为96,163.10万元,应收票据坏账准备期末余额为59,316.56万元,其中恒大集团及其子公司承兑的商票的坏账准备期末余额为54,764.23万元;截至2022年6月末,上市公司应收账款余额为222,483.51万元,应收账款坏账准备为88,915.14万元,其中恒大集团及其关联公司的坏账准备为58,626.25万元。

作为上市公司与恒大集团等业务往来的承接主体,全筑装饰受上述资产减值影响,资产情况逐期恶化。截至2022年6月30日,全筑装饰账面净资产为-2.75亿元,已出现资不抵债的情况。

尽管最终交易金额尚未确定,但本次资产出售行为已引起监管警惕。上交所已于9月22日下发问询函,要求全筑股份说明上市公司实控人朱斌与本次交易对手方丛中笑是否存在共同投资或合作、资金往来、债权债务等经济利益关系。

全筑股份在回函中否认二者存在特殊利益关系,表示:“上市公司本次出售全筑装饰股权的最终作价,将参考全筑装饰账面净资产情况以及资产评估报告结果综合确定,预计最终作价金额将较低。”

另据资料显示,本次交易对手方丛中笑,作为上市公司联合创始人,曾担任上市公司第一届至第四届董事会董事。全筑股份在回函中特别提及:“丛中笑先生考虑到承接后其个人不会有重大资金损失,因此,其愿意承接上市公司所持有的全筑装饰股权并承担后续存在的各种可能性。”

钛媒体App注意到,自全筑股份9月13日披露重大资产出售公告以来,公司股价节节攀升。截至10月17日,股价累计涨幅超22%;而当日盘后公司披露交易进展,并表示《问询函》涉及的内容仍需进一步查证、核实,此后公司股价开始急速下跌,至10月31日三季报披露止跌反弹。而在9月下旬公司股价上涨的这段时间,公司董事长朱斌减持股份1280万股,套现3033.6万元;公司总经理陈文减持406万股,合计套现约1334.49万元。

接盘侠笃定,但交易仍存不确定性

上市公司努力剥离债务、降低经营风险,而买家也甘当接盘侠,看起来是一笔你情我愿的交易。但实际上,这项“便宜买卖”能否顺利完成还是个未知数。

首先,由于内部资金往来,标的公司全筑装饰对上市公司存在一定规模的应付资金款项。一旦交易完成后将构成资金占用,损害上市公司利益的同时,也不符合相关重组规定。

全筑股份在给上交所的回复中透露,全筑装饰目前依靠上市公司的担保,尽可能地维持银行贷款现有的信用额度,其主要有价值的资产基本已用于银行借款的抵押物或者银行承兑汇票的质押物,部分银行存款因诉讼也被冻结。截至2022年6月30日全筑装饰可动用的货币资金余额为0.35亿元,冻结资金0.72亿元,总负债45.66亿元,为失信被执行人,其今后的偿付债务情况很大程度上取决于第一大客户恒大的还款进度。鉴于恒大未在2022年7月底披露其债务还款计划或重组计划,且上市公司对上述债权没有抵押物或优先偿还级,所以后续存在较大的大额坏债风险。

截至2022年6月30日,因内部资金往来,全筑装饰对上市公司的应付款项净额达到2.86亿元,可能因本次交易形成资金占用。总而言之,“全筑装饰目前处于较为严重的流动性困境,自身不具备偿还前述资金占用的能力。”

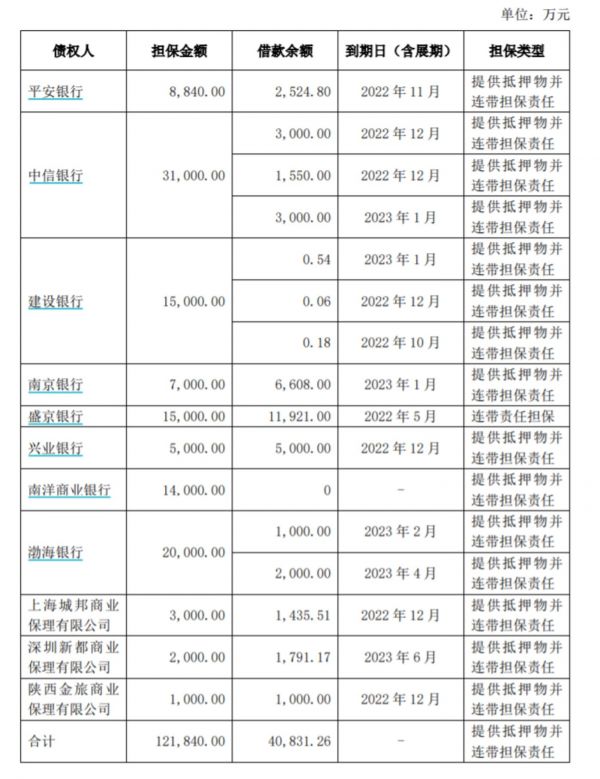

其次,由于上市公司对全筑装饰存在巨额担保行为,可能因承担担保责任,导致对全筑装饰新增债权。

相关临时公告显示,截至2022年9月19日,公司及子公司为全筑装饰提供的担保余额约12.18亿元。截至2022年9月30日,上市公司对全筑装饰存在4.08亿元担保余额。全筑股份对此表示,因全筑装饰目前处于较为严重的流动性困境,且外部金融机构目前对担保的解除存在较大异议。而全筑装饰暂时无法对上述担保作出比较妥善的安排。

上市公司对全筑装饰的实际担保余额,来源:问询函回复公告

第三,交易标的还存在权属风险。预案显示,全筑股份目前为失信被执行人,一旦全筑装饰的股权被冻结,则本次交易存在无法交割标的资产的风险。

截至2022年10月31日,标的公司与上市公司最近十二个月作为共同被告/被申请人累计的未决诉讼、仲裁案件约有33起,原告/申请人的起诉/申请金额合计约5,540.13万元,其中主要分为票据追索权纠纷(16起)、买卖合同纠纷(5起)、建设工程合同纠纷(8起)、劳动争议(1起)、其他纠纷(3起)。

除此之外,本次股权转让还存在交易审批上的风险。预案显示,本次交易尚需全筑股份其他股东国盛海通放弃优先购买权。不过到目前为止,上市公司尚未取得国盛海通方面出具的关于放弃优先购买权的同意文件。

据此前公告显示,因全筑装饰未实现业绩承诺,国盛海通已于2020年6月与全筑股份签订股权转让协议,拟向公司转让其所持全筑装饰18.5%的股权,转让总价款3.28亿元,截至目前相关股权尚未完成过户。目前,全筑股份已向国盛海通支付股权收购款项24,972.50万元,剩余未支付股权收购款本金5,027.50万元,另外尚未支付对应的利息与罚息。

综上,全筑股份若想顺利剥离全筑装饰,不仅要先解决好标的资产与上市公司之间的资金占用和担保问题,还要取得金融债权人的相关事前认可文件。不过,在此之前,很难保证标的公司全筑装饰不会新增债权并被冻结资产。

不过更加令人费解的是,如此千疮百孔的烂摊子竟然有人愿意接盘。

全筑股份在回复中表示,上市公司已对受让对象丛中笑充分披露了上市公司及标的公司当前的负债情况、资产冻结、涉诉纠纷,以及可能导致的资产减值情况等等。而丛中笑也表示,同意按照现状承接标的资产,不会因标的资产存在瑕疵、问题等,单方面拒绝签署本次交易相关协议或要求终止本次交易。

对于本次交易能否顺利进行,上市公司能否完成对不良资产的剥离,钛媒体App将持续关注。(本文首发钛媒体App,作者 | 马琼,编辑 | 孙骋)

相关推荐

华帝股份前三季业绩增长背后,业绩波动较大,曾“踩雷”恒大 | 看财报

A股公司老板遭刑拘发酵:诺亚财富涉34亿踩雷后抓紧“自保”

新筑股份扣非连亏10年,二度转型有戏吗?| 看财报

海航投资再遭问询,已有两个问询函未回复,有何隐情?

橡树资本对折甩卖恒大香港「凡尔赛宫」

恒大烧钱造车,半年巨亏20亿,地产跨界新能源汽车胜算多少?

遭凯雷减持阅文集团近10亿港元股份 股价大跌逾11%

中国版ZARA:业绩爆雷,老板爆仓,高盛暴亏2亿

诺亚踩雷承兴事件“罗生门” 京东是否卷入其中?

曾投资《流浪地球》《战狼2》,如今巨亏20亿:揭秘北京文化的“神操作”

网址: 踩雷恒大巨亏20亿,全筑股份甩卖核心资产遭问询 http://m.xishuta.com/zhidaoview27871.html