宁王也在扮猪吃老虎

文 | 20社

和其他茅系大佬一样,宁德时代今年没能稳住自己的股价。去年年底,宁王的股价曾站上近 700 元的高位,近期一直徘徊在这个价格的半山腰。

不过,宁王的赚钱能力以及在产业中的话语权,并没有打折扣。

今年第一季度,受到原材料涨价影响,宁德时代业绩增收不增利,尽管营业收入 486.78 亿元,同比大涨 153.97%,但扣非后净利润为 9.77 亿元,同比下降 41.57%。

最新发布的 2022 年第三季度财报,一扫年初的阴霾,无论是收入还是利润,都大幅增长。营业收入为 973.69 亿元,同比增长 232.47%;毛利率为 19.3%,虽然相比第二季度的 21.85% 小幅下降,不过据宁德时代在业绩会上称,第一季度部分电池已经上调价格,到第二季度客户补交了这部分价格差额,使得二季度毛利率较高。

在这个成绩背后,宁德时代打赢了与客户的话语权争夺战,将上游的涨价压力成功传递到下游,成功保护了自己的利润。

这一轮涨价让利润落袋为安,代价也同样惨重。曾经的大客户小鹏汽车,如今一只脚已经迈出宁王的朋友圈。竞争对手当然也顺势大打价格战,争夺用户。而有些暂时无法离开宁王阵营的用户,也在想着,“等明年市场产能充裕,就换一家供应商”。

宁王到底还行不行,不能只看利润率和营业收入。

如果我们借管理用的杜邦分析法,将宁德时代的营业资产和资金使用情况分开来看,就会发现,这家公司有着飞起来的营业资产周转率和极低的金融杠杆率,甚至金融杠杆率为负。

也就是说,宁德时代的资金远比表面想让我们看到的要多,而对行业的话语权远比我们想象的要大。

从这个角度来看,这半年通过涨价将成本压力传递给蔚小理,显得有点“为富不仁”。不过如果我们把镜头拉远,看向正在剧烈变动的整个新能源产业图景,宁王做了最坏的打算。

话语权越来越强

这个 Q4,原本将是国家新能源汽车补贴的倒计时季度,政策最新延迟到明 年 12 月 31 日之后上牌的车辆不再给予补贴。年底国内新能源车的渗透率刚刚突破 30%。车企们此前预测短时间内最大的赛点来临,新能源车的需求和产能将迎来一波集中释放。

宁德时代毫无异议是吃到产业扶持政策最大红利的中国电池厂商。而随着中国新能源产业逐渐壮大,产业链各个环节生长出一批有竞争力的厂商,国家之手即将全面让位于市场之手。那么,当前的竞争格局会发生什么样的演变呢?

据高工锂电的数据,2022 年前 3 季度宁德时代的国内装机量达到 86.46GWh,较去年同期翻倍。但在追赶者的迅猛攻势下,宁德时代的市占率反而掉了 0.1%。宁德时代财报中的产能规划已有 900GWh。蜂巢能源、中创新航、欣旺达 2025 年的产能规划目标分别是 600GWh、500GWh、500GWh。竞争的激烈程度只会更甚。

一个行业的龙头,往往帮助人们定义这一个赛道。动力电池行业是资本密集的科技制造行业,参考芯片代工厂行业,资金和生产制造能够形成壁垒。

扒开宁德时代的财报和会计数据,我们可以发现几个关键词——飞起来的营业资产周转,激进的折旧,极低的资金利用率。而这一切组合起来,可以更清楚地看到宁德时代在资金和产能上的运营思路。

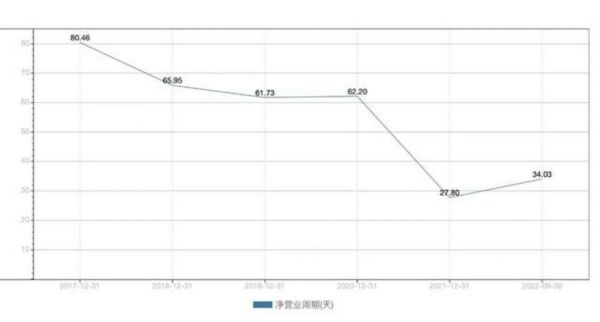

以下这两张图可以形象地看到,宁德时代的规模优势、生产效率优势、经营优势正在逐渐显现出来。一般而言,营运资本周转率越高,说明每1元营运资本所带来的销售收入越多,企业营运资本的运用效率越高。净营业周期用于衡量研产销一体化企业的营运能力,周期越短,也表示公司运营效率越高。

而营运资产周转率大幅增长的关键原因,就在于宁德时代的话语权非常强势,从它对产业链资金占用能力纬度看,甚至越来越强了。

宁德时代 Q3 的应付票据及应付账款创纪录地达到了 2100 亿,应收票据及营收账款也上升到了 561.9 亿,应付和应收差额达到了 1538.1 亿元。要知道,Q1 应付应收差额刚刚超过千亿,宁德时代的资金沉淀效应今年正急剧增加。用产业链的钱,办自己的事。

宁王也可以打价格战,如果需要

而与之相对的,是宁德时代对自己账本上躺着的资金利用效率的低下。

据鹏风价值研究所用改进后杜邦分析法,将运营资产和金融资产分离来分析,2017-2019 年宁德时代营业资产的周转率大幅提升,从 101.48% 上升至 219.31%;而金融资产的杠杆收益率却是负数,这意味着,宁德时代没有把账上的资金一股脑全投出去扩大产能,而是在准备着,等待着时机。

就在账上还躺着 684 亿元货币资金完全不差钱,(截至 2020 年底)已建成的 69.1GWh 产能利用率仅有 75% 时,宁德时代去年又抛出了 582 亿元定增预案,最终敲定募得 450 亿元。甚至监管机构都发来询问,质疑是否存在过度融资。

据 Wind 数据,宁德时代上市以来累计募资 1550 亿元。收拢一切可以拿到的钱是宁德时代的核心宗旨,什么时候用,则要看它自己的心情。这不,6 月 27 日宁德时代公告称,拟使用不超过 230 亿元闲置募集资金购买理财产品。

在三元锂、磷酸铁锂技术路线又再次重排位次,技术还需要快速迭代,克制一些不独自下注,是可以理解的。

而当被视为宁德时代里程碑产品的麒麟电池发布,又与特斯拉、福特等车企签下长期大单,确定性增强后,宁德时代的在建工程骤然增加。宁德时代坐拥最高的装机量,是踩着刹车,而不是踩着油门上产能。

再来说,宁德时代采用了比较激进的折旧策略。

比如电池厂商最重要的、比重最大的固定资产“机器设备”,宁德时代折旧方案是 3-10 年计提完,国轩高科 8-15 年计提完,亿纬锂能 10 年计提完。在 2019 年,宁德时代还进行了一次会计变更,加速了早期设备的折旧,“由于新能源汽车技术加速迭代,动力电池产线设备的技术要求发生较大变化,部分基于早期技术开发的动力电池生产设备难以适应新产品生产……折旧年限由 5 年变更为 4 年。”

简单推算,2019 年宁德时代的机器设备折旧年限 4.9 年、综合折旧年限是 6.28 年,亿纬锂能综合折旧年限是 16.56 年。而到了 2021 年,大概率因早期设备已折旧记提完毕,宁德时代的机器设备折旧年限开始拉长靠近业界水平,为 8.3 年。更激进的折旧,让宁德时代账面上的利润,远少于实际上的经营所得。

那么宁德时代激进折旧,提前折旧(藏)了多少利润呢?2021 年,宁德时代的递延所得税资产达到了 55.4 亿,这意味着宁德时代提前多缴税费 55 亿,这笔资产未来可以用于抵税。要知道,宁德时代 2021 年的净利润体量也不过是 159 亿。

参照同样采用激进折旧的台积电,设备折旧年限为 5 年,通常当台积电的先进制程技术设备折旧率先计提完,设备还在使用之中,台积电可以利用成本上的优势大打价格战阻挡追赶者,维持领先优势。

也就是说,如果需要,宁王随时可以开打一场价格战。

新朋友圈

锂价飙涨,而资源价格波动从源头传递到终端需要时间,这个击鼓传花的过程中,谁的阻力更小,意味着谁在产业链上的话语权更强。

除了宁德时代,比亚迪、国轩高科、孚能科技、鹏辉能源等动力电池生产企业也都上调了产品价格。锂价是一面镜子。

车企们有的选择寻求加价幅度更小的供应商,有的则在随后逐步接受了宁德时代的涨价。中信建投研报指出,宁德时代 Q2 逐步与下游客户达成新一轮涨价,大部分订单谈判敲定的价格环比涨幅在 20% 以上。

在这种锂资源供需错配下,终端整车厂发现,动力电池成本已经占到了整车成本的 40%-60%,广汽集团董事长曾庆洪不久前甚至当面呛声宁德时代高管,“那我不是在给宁德时代打工吗?”但大家都知道,利润的最大头是被最上游的矿业公司拿走了。

宁德时代一季度利润率突然砸坑,似乎只是一个小插曲。

让我们回到问题的本质,假使锂价不高到离谱,电池厂商的竞争格局会是怎样?

一个大趋势是,电池这一中间环节的价格被不断削平。宁德时代在补贴退坡前动力电池出货价格超过 2000元/kWh,此后逐年快速回落,2018 年为 1100元/kWh,到 2021 年已经降到 784元/kWh。宁德时代的动力电池毛利润也从 2016 年的 921元/kWh,降低到 2021 年的 172元/kWh。

因为押注三元锂路线,受益于此前国家政策对高能量密度的扶持,宁德时代 2016 年后一路起飞,手握着大笔订单寻求 IPO,在 2018 年仅 24 天就闪电过会。长时间积累下来规模以及 know how,得以让宁德时代不断降低单位能量生产成本。

宁德时代以往最大的优势在于成熟的产能,以及稀缺性。

但整车厂商混战,无论是出于对价格、产能还是供应链安全的需求,给二三线电池厂商带来了巨大的生长机遇。宁德时代不再那么稀缺。如中创新航,与宁德成长的故事如出一辙,实力整车厂给出几百上千页材料,提供资金,提供研发资源,大单锁定,新厂上位。

而不久前拆分融资的欣旺达电池业务,获得了小鹏汽车、理想汽车、蔚来汽车、广汽资本、东风资产等多家车企投资,更是体现了终端厂商对多元电池产能的迫切需求。一位电池行业投资人对媒体形容这次投资:一种新型的产能共建。

问题在于,当产能不那么稀缺,甚至过剩时,宁德时代是否还有竞争力?短期来看,宁德时代在涨价的同时,也在更新自己的朋友圈,与那些愿意支付高价的客户达成更紧密的合作。

2022 年 4 月,宁德时代在年报里,梳理了自己的核心竞争力。除了研发实力领先,制造水平先进,以及向上游投资的纵向一体化,第四条就是“构建客户生态,协同行业发展”。

宁德时代一直拥有行业最顶级客户生态,在年报中,宁德时代提到多家全球战略合作客户,包括特斯拉、现代、福特、戴姆勒、长城汽车、理想、蔚来等。对比一下此前两年宁德时代 TOP 10 客户名单中,宁德时代提到的战略合作伙伴没有此前装机排名第三的小鹏,而现代、福特等此前并非 TOP 客户。

宁德时代在 4 月初发布的年报中提到,2021 年深化了与特斯拉等全球客户的长期战略合作。其中与特斯拉的供货协议签到了 2025 年。同时,宁德时代还有多个长订单包括:浙江远景不低于 57GWh 产品订单、美国 Fisker 公司 3 年 15GWh 订单、金康新能源 5 年订单、奔驰商用车 7 年订单、一汽解放 5 年订单,以及加大供货宝马、大众、现代、劳斯莱斯等。

在今年 9 月的股东大会上,宁德时代则重点介绍了海外市场的进展。宁德时代从 2021 年,开始大规模出货给欧洲的主流车厂包括造车新势力。乘用车企的定点合同一般是 5-6 年,在这一轮长期订单争夺中,宁德时代会有极大的份额在海外。

know how会成为长期壁垒吗?

不过,当市场上有足够的产能,深度合作的客户,也会有自己的第二第三选择。

据《中国企业家》,同时和多家电池公司合作的一位车企人员称,宁德时代有些被神化了,其实技术差距没有那么大。

尤其是当这些二供、三供能够报出远低于宁德时代的价格。中创新航 2019 年至 2021 年的动力电池均价依次是 870元/KWh、640元/KWh、650元/KWh,远低于宁德时代的同期价格。

从结果来看,短期内的电池厂商格局,很快被这种不计成本的价格战打乱了。中创新航迅速崛起成为装机量第三位的厂商。

在电池技术路线仍存在变局的情况下,一二三线厂商都有各自的研发路线和拳头产品:中创新航的高锰铁锂电池,蜂巢能源的 20Ah 级硫系全固态原型电芯,蔚蓝新能源的半固态电池,巨湾技研 6C 极速快充电池,孚能发布 SPS 电池等等。

在短期博弈中,宁德时代的 know how 似乎也不构成壁垒,正在被跃跃欲试地突破。

宁德对于竞争对手的专利诉讼、竞业诉讼,一定程度上反映出它的恐慌。宁德时代对中创新航专利案索赔额从 1.85 亿元又追加到了 5.18 亿元。局面无可阻挡进入多元化竞争状态。

2020 年,曾有投资者问宁德时代,为什么从来没有通过收购来获得生产线?

宁德时代当时的回答是,由于各家电池厂商的工艺技术有差异,自己的的产线凝结了众多独有的 Know-how 可以有效确保高效输出高品质电池产品,所以公司以自建产线为主。

实际上,用收购来获得产能的逻辑是资金换时间,而宁德时代显然认为, Know-how 带来的时间优势更大。

从某种意义上来说,这个说法可以成立。例如,我用来写这个稿子的苹果笔记本,空格键有时会按不下去,这时我一般会把它竖起来按几下,基本上就可以恢复正常使用。这就是我这台笔记本的 Know-how。如果换一个人来解决这个问题,可能会用半天时间去维修。

另一个来自汽车行业的著名案例是,宝钢在 1990 年代做汽车面板时,曾有 5 年时间良品率就是上不来,后来一个工人偶然看到运来的钢卷两端有些废屑,就拿了把刷子,把两边给刷干净了。结果这一批钢卷的良品率出奇的高,找到这个方法后,整个产线的良品率很快从 20% 提升到近 70%。

“制造业,我有时候觉得有点玄学在里面。”一位芯片制造公司的工程师说,同样的设备,不同人操作,最后流片良品率可能不一样。简单的说,就是在复杂产品的制造中,需要注意的环节非常多。经验丰富的人知道,每一步的正确操作是什么。

据宁德时代对外宣称的“灯塔工厂”标准,其利用人工智能、先进分析和边缘/云计算等技术,实现了每组电池 1.7 秒的生产速度,将缺陷率从 PPM(百万分之一)级别降低到 PPB(十亿分之一)级别。

对于宁德时代而言,产能规模越来越大,生产工艺趋于成熟,莱特定律正在生效——累积产量翻倍,单位成本下降固定百分比。长期来看,制造能力本身就是科技,正如芯片行业的台积电。

但宁德时代能否重复台积电的打怪升级路线?虽无法完全类比,但已经有很强的参考性,上游资源、产能扩充和不断完善服务体系等要素都相对容易复制。在对台积电案例研究中,全球首席策略分析师张忆东认为,持续的高额资本投资是竞争力形成的关键,而技术和生产工艺的保持领先才是最难复制的竞争优势,其中的生产工艺更多是 Know-how 经验。

宁王要继续称王,那么最要警惕的就是从旁刺来的技术之刃。

相关推荐

宁王也在扮猪吃老虎

大佬们的掌上明“猪”

等等,那头猪还不想被吃:这个系统能读懂猪的6种情绪,成功率85%

猪也能有读心术?马斯克在猪身上演示脑机接口技术

孙一宁开直播一晚收入70万,吃瓜围观的秀场模式还能火多久?

谁要害宁王?

包凡对话王宁:解构潮玩“真相”

丁磊养的猪现在怎么样了

对话王宁:泡泡玛特就是代沟本身

净利下滑超90%,拯救中国真皮鞋王的,难道只有狂犬疫苗?

网址: 宁王也在扮猪吃老虎 http://m.xishuta.com/zhidaoview27781.html