资本玩家蕉下,滞留港股IPO

图片来源@视觉中国

文|来咖智库

今年夏天,当华为的任正非说出“活下来,把寒气传递给每一个人 ”的时候,很多人都认为他过于悲观了。

最近一家位于深圳,取名自“芭蕉叶下”以城市户外防晒为起点的公司——蕉下,应该感受到了来自资本市场的阵阵寒意。10月10日,这家公司更新了招股书。

蕉下是一家野心勃勃的公司。从它的发展沿革看,蕉下成立于2013年,在发展初期就获得了来自红杉等知名大资金的投资。发展至2021年,蕉下以总零售额及线上零售额市占率分别为 5.0%及 12.9%(其中,线上零售额为第二大品牌的5倍)的傲人数据,成为了中国本土第一大防晒服饰品牌。

虽然热衷于户外运动的很多男性用户压根没有听说过这个品牌,但并不妨碍都市爱美女性在各大直播间对蕉下的购买热情。来自招股书的数据显示,从2019-2021年,公司分别实现营收3.85亿元、7.94亿元、24.07亿元,截至今年上半年,蕉下总营收22.1亿元,同比增长81.3%,净利润4.9亿元,业绩实现爆发式增长。

今年上半年因为疫情和宏观环境不确定性的影响,消费领域的各家公司其实情况都不太好。当看到蕉下招股书中亮眼的数据,很多人不禁想问一句:这家公司是不是开挂了?

任何品牌的竞争,背后都是研发和产品力的竞争。通过阅读这份公开的文件,我们提出了几个问题,并试图回答。

1、2021年蕉下完成C轮融资,融资后的估值为30亿美金,这也是上市后的最后一轮融资。这轮融资是如何实现的,是否合理?

2、公司主要用户是集中在一二线城市的白领精英女性,这部分人群追求生活品质,注重健康的生活方式,愿意花钱在户外防晒的产品上。但防晒品的购买毕竟不是高频的需求,未来市场空间的增长是否可持续?

3、之前市场中对新消费公司在营销上的投入有诸多的讨论。同样的命题放在蕉下身上同样需要验证:公司如果缩减高额的营销费用的投入,对业绩会有怎样的影响?

01 风口已过?

在风云突变的资本市场上,运气和时间窗口是老天爷给的“红利”。

今年4月上旬向港交所首度提交招股书的蕉下,不得不在10月更新了一版招股书。因为根据港交所上市规则的具体要求,拟上市公司若6个月内未能通过聆讯或上市流程,则IPO申请状态会转为“失效”。

在如今“天寒地冻”的港股市场,多家发行困难的拟上市公司都在递交招股书6个月后,通过更新招股书的方式,以求得交易所延缓审核状态,例如前段时间在上市首日就破发、股价几个交易日就已腰斩的零跑汽车,此前也为了进一步延缓审核状态,向港交所更新招股书,以避免IPO失效。

蕉下无疑是一家很能发现用户需求,快速推出产品,以及利用互联网流量营销赚钱的公司。这一点有极为强劲的销售数据作为验证。根据魔镜市场情报的618预售榜单(5.31累计),蕉下凭借2275.8万的预售额、6万+的预售量,在这个重要的消费节点远超其他对手,一举拔得女性消费市场这个庞大的头筹。

2013年3月,马龙与林泽共同创立蕉下。他们从女士传统笨重的防晒伞中发现了需求, 并成功以“小黑伞”打开了市场。

作为蕉下的创始人,33岁的马龙目前担任公司董事会主席 、执行董事兼首席执行官。马龙2011年7月从华东理工大学取得高分子材料与工程学士学位。天眼查显示,2014年至2015年,马龙还先后创立了个人健康美容护理品牌唯物倍佳(WaveBetter)、智能厨电品牌可拉(Kloom),以及饭来(Fanlai)美食平台等。

如果放在两年前,蕉下所在的新消费赛道对资本而言还会是个很好的故事赛道。但事易时移,2022年整个二级市场对消费的投资热情降到冰点,尤其是对一级市场吹起来的估值和大手笔投入的营销费用更是充满了警惕——除了持续肉眼可见的利润增长,二级市场不相信故事。

02 上市前估值暴涨

价格,是一切交易的核心。从二级市场看蕉下IPO,公司的估值是极为重要的因素。

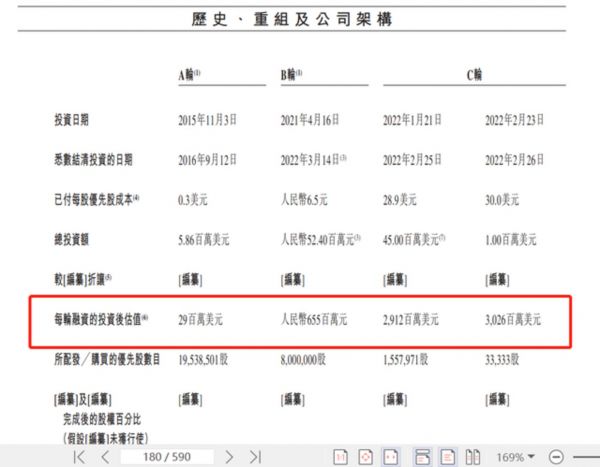

翻阅蕉下的招股书可以发现,这家公司此前一共经历了三次融资。A轮融资后的投后估值为2900万美元,B轮融资后投后估值为6.55亿人民币,而最后一次融资后公司估值暴涨为30.26亿美元,这也是公司在提交招股书之前的最后一轮融资。

在公司融资初期,蕉下获得了大资本的认可。2015年11月,红杉资本以586万美元参与了蕉下的A轮融资。

根据36氪的公开报道,红杉进入后,基石资本也同时投资了1500万元,获得约7.87%股权,但这笔投资签订了对赌协议。后来因为蕉下没有完成2016年业绩承诺,所以又转让了17%左右股权给基石资本。

此后,基石资本将这笔26.8%的股权转让给了蜂巧资本。2017年公司以B轮估值(人民币6.55亿人民币)向蜂巧资本回购18.8%的股权,此时峰巧资本剩余持有8.0%减字集团股权。2022年,华兴资本与宏祺控股投分别以4500万美元与100万美元参与C轮投资,投后估值为30亿美元。

从时间维度上看,A轮融资在2015年11月,C轮融资在2022年2月,期间年估值一共增长超过了100倍,在考虑复利的情况下,若A轮与C轮之间间隔6.25年计算,估值年增长率约为110%。(注1)

尤其值得注意的是,C轮融资离B轮融资的时间不足一年,但是估值从6.5亿人民币膨胀到29.12亿美金,上涨了近32倍(注2)。对比一下同期公司的销售收入,2019、2020、2021年、2022上半年分别为3.85亿、7.94亿、21.07亿、22.11亿,虽然收入也有较大幅度的增长,但远达不到估值的增速。尤其是最后一轮融资发生在2022年2月,此后仅仅过了两个月蕉下就正式向港交所提交了招股书拟公开上市,最后一轮融资是否是为了上市故意拉高估值?难免引人猜测。

同时,最后一轮融资中的两家投资机构角色也耐人寻味。一家华兴资本,一家宏祺控股。华兴资本在本次IPO中担任了独家财务顾问的角色,跟公司是利益关联方,而宏祺控股是一家注册在英属维尔京群岛的公司。根据36氪此前的公开报道,宏祺控股由李文楣全资拥有。李文楣为迈瑞医疗(300760.SZ)董秘,并担任迈瑞医疗国际有限公司的首席投资官及投资者关系总监。最后一轮投资只投了100万美元,更多是个人行为,不具代表性。

按照正常的逻辑,蕉下上市之后,前面的投资人想要获利退出,则该公司的价格不能低于此前30亿美金的估值。但在二级市场投资人眼中,如果未来希望能够维持这个估值,就需要观察今年盈利的后续增长情况。

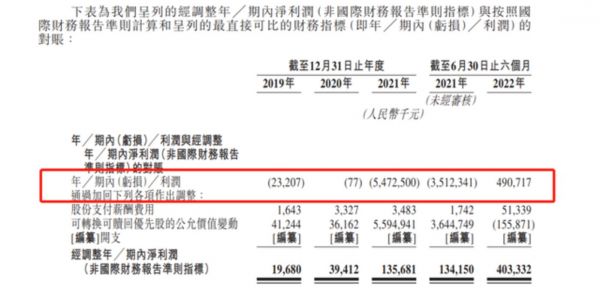

根据最新的招股书,公司上半年盈利4.9亿元,其中可转换可赎回优先股的公允价值变动收益是1.56亿元,剔除这一影响后公司净利润下降为3.34亿元,公司的盈利能力并没有表现出来多好。

受到疫情、宏观经济下滑、地缘政治等多方面的影响,港股市场一直较为低迷。截至9月30日,年内恒生指数已下跌26.39%,科技股代表性指数中证港股通科技指数下跌38.26%。中证港股通科技指数PE估值从年初的68倍以上,下降到目前的30倍的水平,已经腰斩。再看港股市场上的纺织服装板块,尤其是运动服饰以及纺织制造行业,整体上半年因受疫情影响,盈利预期以及估值也双双向下调整。

有市场人士预测,相较于C轮30亿美金的估值,蕉下恐怕需要下调估值以实现IPO,或者缩减其融资规模。然而对拟上市公司来说,恐怕是个两难的困境。如果IPO估值下调,则事实上形成了一二级市场的估值倒挂,最后一轮投资人投了个寂寞;如果坚持较高的价格上市,很可能二级市场不认可,即便缩减规模发行成功,后续股价的表现也会不尽人意。

03 高估值的代价

估值涨的过快也并非全然是好事。

2019年、2020年、2021年,公司净亏损人民币2320万元、人民币7.7万元、54.72亿元。而造成巨额净亏损的原因在于,公司在2019年、2020年、2021年公司分别录得可转换可赎回优先股的公允价值变动亏损4120万元、3620万元和人民币55.94亿元。

关于此处的“可转换可赎回优先股”,其实是公司低成本融资的一种方式对投资人而言,自己真金白银投入的资金可以享有选择权:在未来行权时既可以选择以债权融资即“本金+利息”的方式获得收益,也可以选择以相应的对价持有公司股权,当选择股权的时候往往公司的估值较高。按照会计要求,可转换可赎回优先股与估值有关,公司估值越高,计入公司资产负债表中的“负债”越多,产生的“亏损”也越多,反之则反——即高估值,是以公司巨额的或有“负债”为代价的,如果一切顺利就可以更高的估值登陆二级市场,用二级市场的钱为之前的高估值买单。

如果剔除了可转换可赎回优先股这一因素,即扣除这个因素影响,蕉下过去三年的经营利润为正。2019年到2021年分别盈利0.22亿元、0.45亿元和1.47亿元。

04 年轻女性能否持续支撑业绩增长

蕉下的业务,开始于满足年轻女性的户外防晒需求,而公司的主要用户也是集中在一二线城市的白领女性。这部分人群追求生活品质,注重健康的生活方式,愿意花钱在户外防晒产品上。

关于用户增长的问题,蕉下在最新一版招股书中表示,在天猫旗舰店的期内付费用户总数由2019年的100万人增至2020年的300万人,并进一步增加到2021年的750万人。天猫付费用户总数由截至2021年6月30日止6个月的450万人增加到了截至2022年6月30日止的6个月的550万人。在2019年、2020年和2021年,天猫旗舰店的复购率分别为18.2%、32.9%和46.5%。但事实上,蕉下的用户主要集中在女性群体,并且是以年轻女性为主的。

根据国家统计局在2021年12月21日公布的《中国妇女发展纲要(2011—2020年)》终期统计监测报告显示,:“《纲要》实施以来,就业政策和创业扶持政策逐步完善,妇女就业渠道不断拓宽,女性就业人数稳步增长。2020年,城镇单位女性就业人员为6779.4万人,比2010年增加1917.9万人,增长39.5%。”(注2)

也就是说,截至2020年,全国城镇单位女性就业人员为6779.4万人,具体到一二线城市的年轻女性,恐怕人数规模将更小。如果蕉下不能将核心用户的年龄段进行拓宽,未来比较难以看到持续不断的增长。

05 下半年营销投入将继续攀升

作为一个新品牌,为了能够迅速推广产品占领市场,蕉下在营销上也是不断加大投入,被外界质疑过度“烧钱营销”。

2019-2021年,蕉下的分销和销售费用(包括广告及营销开支、电商平台服务费等组成)分别为1.25亿元、3.23亿元、11.04亿元,分别占营收的32.45%、40.7%和45.9%,呈逐年升高的状态。其中在广告及营销的开支方面,蕉下也分别达到0.369亿元、1.19亿元、5.8636亿元,占比为9.6%、15%、24.4%。

近几年,不仅蕉下的营销费用大幅攀升,而且相比于同期营收的增长,营销增幅甚至更快。招股书显示,蕉下2020年、2021年的营收同比增长为106%、203%,但广告及营销开支的增速则分别高达222%、392%,挣钱速度赶不上花钱速度。

蕉下在招股书中表示,其成功依赖于第三方社交媒体、内容平台、关键意见领袖和名人代言,利用线上曝光触及新消费者。同时,其风险提示中也披露,随着社交媒体及内容平台快速发展,需继续在各类平台维持曝光度,并在全新或新兴热门社交媒体及内容平台上确立曝光度。但流量获取的成本随着竞争加剧及边际效用递减,存在着广告效用降低。而为了保持曝光度,投入还不得不持续增加。

今年上半年,蕉下的分销及销售开支同比增长37.6%达到7.25亿元,占到总营收的32.8%。其中仅上半年,蕉下就与1577个KOL达成了合作,在数量上已经超过过去三年的总和,但KOL数量的增加,却并没有带来显著的业绩增长。

根据招股书披露的数据,相比于2021年597个KOL能够带来2.16亿的直接收入,蕉下今年上半年1577个KOL所带来的收入仅为2.05亿元,营销投入逐渐加大,而效率和效果则大幅降低。

蕉下的招股书中还显示,其经营业绩在一年当中往往是季节性的,由于要加大投资销售及营销工作(如双十一以及12月的圣诞、新年促销季),以提高品牌知名度及推高销量,下半年的分销及销售开支(特别是广告及营销开支)通常高于上半年的有关开支。预期2022年下半年的业务、财务状况、经营业绩及前景将受到季节性影响,特别是产品销售以及广告及营销开支。

结 语

不断推出经典品,从另一个维度来说,就是没有经典品。

通过蕉下的招股书仔细分析背后的数据,蕉下所秉承的不断推出经典品的策略、几乎全部来自线上的销售额、没有自建产品线全部采用代工的生产方式,以及比销售额增速还快的营销投入,都让“城市户外”这一概念成为了一个看似为了营销噱头而创造出的需求。在部分二级市场投资人眼中,这种模式的可持续性存在较大问题。

冬天就要来了,以城市户外和防晒销售卖点的蕉下,在销售业绩上可能也会随着季节更替出现波动。困于港股IPO的蕉下,该如何度过自己的冬天?

注1:算法:29*(1+X)6.25=3026)

注2: 1美元 ≈ 7.191人民币 以银行柜台成交价为准 更新时间2022-10-16

注3:数据来源国家统计局网站

相关推荐

资本玩家蕉下,滞留港股IPO

蕉下IPO:功能鞋服的极致单品启示

IPO观察|靠一把“小黑伞”走红的蕉下要IPO了,能否跳出“过度营销不赚钱”怪圈?

焦下赴港IPO,「新消费」标签反而成为绊脚石?

新中产钱包缩水,谁来圆蕉下的lulu梦?

用中产交的智商税上市,蕉下是下一个完美日记吗?

中国最贵的伞,马上要IPO了

“YY第一公会”港股IPO,直播公会资本化迎来春天?

听说港股现在流行“丐版IPO”

2019年上半年港股IPO回顾:热潮消减,红利仍存

网址: 资本玩家蕉下,滞留港股IPO http://m.xishuta.com/zhidaoview27428.html