联想“逆水行舟”:营收接近零增长,新业务没一个能打?

图片来源@视觉中国

文 | 价值研究所

营收增长停滞、主营PC业务受困于大环境遇冷,刚刚发布财报的联想烦心事不少。

数据显示,联想的营收同比增速已经连续四个季度下滑,从去年同期的27%跌至如今的0.2%,毛利率也较上一季度有所回落。从营收结构来看,智能设备业务集团的收入和溢利同比分别下降了3%和2%,PC这只现金牛变得有些虚弱。

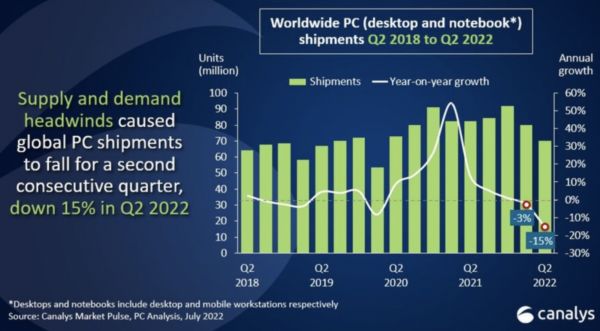

增速下滑的背后,PC市场整体萧条固然是一个重要因素。Canalys统计的数据显示今年前两个季度全球PC产品均出现负增长,包括联想在内市占率前五的厂商出货量全部同比下滑。

当PC市场萎缩成为一个不可逆的趋势,联想也是时候向市场讲点新故事。

然而,过去一直被寄予厚望的基础设施方案业务和方案服务业务表现并不争气,本季度营收、经营溢利同比增速均较去年同期出现下滑。

在此背景下,联想将智能教育大屏业务推向了舞台中心。只不过,面对科大讯飞、新东方、华为等强敌,联想有没有胜算?

Q2营收仅微增0.2%,联想驶进减速带

8月10日,联想公布2022/23财年第一财季(截止2022年6月,下文简称Q2)财报。尽管外界早已意识到疫情、通货膨胀、全球经济下行和供应链危机等诸多不利因素短时间内不会完全消失,投行和分析师也主动调低预期,但联想交出的最终成绩单还是多少有些令人失望。

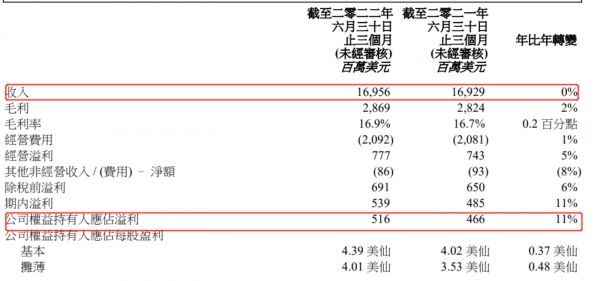

财报显示,联想Q2总营收为169.56亿美元,同比增长0.2%,排除汇率波动影响的同比增幅为5%;净利润录得5.16亿美元,同比增长11%;毛利润录得28.69亿美元,同比增长2%。对于这个成绩,联想董事长兼CEO杨元庆表示满意。

“尽管业务因市场变化而面临挑战,但联想上季度在PC市场的份额依旧处于高位,新的增长曲线也在形成。”

(图片来自联想财报)

杨元庆的底气,或许来自联想营收、净利润连续九个季度实现双增的成绩。在上面提到的众多不利因素影响下能拿到这份成绩,也的确相当不易。但细看毛利、成本等分项数据以及具体营收结构就能发现,联想的问题绝不止营收增长停滞那么简单。

一方面,营收和净利润的增速在过去几个季度持续下滑,甚至毛利率、净利润率等数据都出现了不同程度的退步。

历史数据显示,在此前四个季度总营收同比增速分别为27%、23%、17%和7%,一直走在下降曲线上。从营收结构来看,主营的智能设备业务集团本季度收入下滑是拖累集团总营收的主要原因。毕竟从营收占比来看,PC业务仍是联想最重要的现金牛,其地位远非基础设施方案业务集团和方案服务业务集团可比。

利润端也有类似的状况。今年Q2,联想除税后溢利为同比增幅仅为11.13%,去年同期这个数字可是高达96.36%,哪怕算上淡季的数据,上一财年全年也录得63.37%的同比增长。与此同时,联想Q2毛利率也跌至16.9%,较上一季度下滑0.3%。毛利率走低,可以间接揭示联想在过去一个季度遭遇的成本压力。

数据显示,Q2联想销售及分销费用、研发费用分别录得8.79亿美元和5.11亿美元,均出现同比增长,唯有行政费用录得下滑,长期以来饱受质疑的重营销策略仍在延续。

另一方面,正如前文所说,主营PC业务的增长瓶颈尤为明显。

本季度,联想智能设备业务集团的收入和溢利同比分别下降了3%和2%,跌幅乍一看并不大。但如果你能认识到智能设备业务集团,有其是PC产品对联想的重要性,就应该明白该业务的退步意味着什么。

数据显示,Q2智能设备业务集团营收为142.73亿美元,营收占比高达89%;基础设置方案业务集团和方案服务业务集团分别为20.86亿美元和14.55亿美元,体量和营收贡献率依旧相当有限。而在联想的智能设备业务集团中,PC产品销售收入占比又高达78%,依旧以一己之力撑起集团的营收。

同样对比历史数据,此前四个季度智能设备业务集团的收入分别录得28%、24%、16%和18%,上一财年(截止2022年3月31日的12个月)还刚刚创造了623亿美元的营收纪录,如今却已跌入谷底。

一代PC霸主跌落王座,究竟是自身产品不争气,还是市场大环境实在太糟糕?

价值研究所就认为,这两种说法都有一定道理,但后者明显对联想Q2业绩影响更大。

PC市场不争气,霸主联想徒叹息

在疫情之后,PC市场曾迎来一波难得的增长潮。从2020年二季度到2021年四季度,全球PC市场连续七个季度录得正增长,一扫此前多年的颓势。然而,进入2022年之后,增长势头戛然而止,联想等PC厂商也再次感受到阵阵寒意。

Canalys统计的数据显示,今年前两个季度全球PC产品(包括台式机、笔记本和工作站)总出货量分别下降51.%和15%,中国市场也分别下降了1%和3%。

(图片来自Canalys)

除此之外,供应链危机和芯片荒也还在延续,对PC生产和交付带来了一定影响。

在去年三季度,摩根士丹利曾在一份研报中指出PC市场的芯片荒有所缓解,并下调了部分PC芯片公司的投资评级。根据大摩在当时的预测,笔记本的芯片供应问题将最快得到解决,游戏主机的供应链危机则可能要延续更长时间。

然而,由于去年下半年PC市场景气程度超出华尔街预期,摩根士丹利这份研报的论点和预期都被推翻。错估形势、备货计划跟不上市场需求的半导体公司和PC厂商则压力激增,惠普CEO Antonio Neri则直言芯片供应问题会在2022年上半年变得严重起来。

虽然不能把今年前两个季度PC出货量下滑的原因全部推给供应链危机,但也无法否认这一不利因素让PC行业雪上加霜的事实。

平心而论,在如此糟糕的大环境下,联想市场份额依旧有很大领先优势,为何保持这个成绩联想也已经做了不少努力。

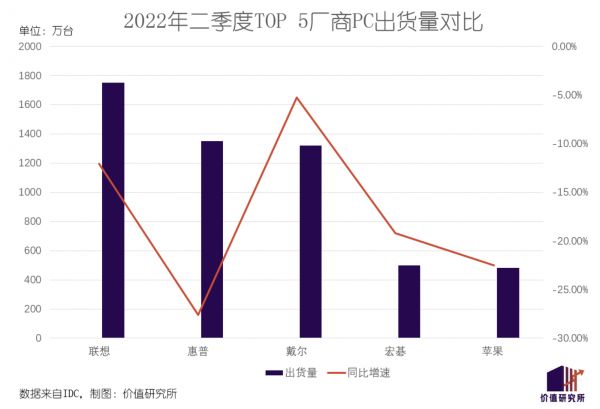

来自IDC的数据显示,今年二季度联想PC出货量1750万台,虽然出现了12.1%的同比下滑,但还是以24.6%的市占率高居榜首,市场份额甚至比去年同期还高了接近一个百分点。

根据Q2财报里透露的数据,高端产品收入同比增长8%,是其PC业务中最大的亮点。能取得这样的成绩,也得益于及时推出的高端新品,尤其是产品线主要覆盖7000-10000元区间的拯救者系列游戏本。

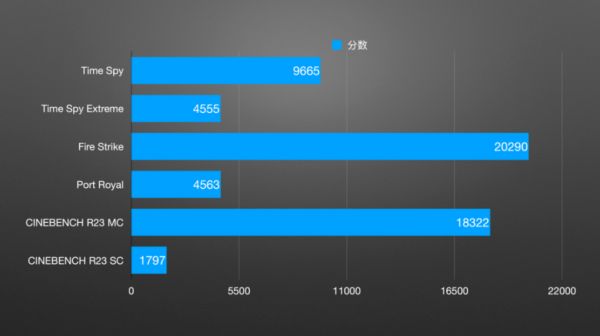

赶在一季度末,联想发布了全新拯救者Y9000P 2022款游戏笔记本。根据雷科技的详细测评,这款新品的配置和性能在同级别竞品中已经达到顶尖水准。

配备140W满功耗RTX3060 6GB的显卡,17-12700H的内存支持,还有2560×1600分辨率165Hz高刷屏和通过HDR400认证的500nits亮度对于游戏玩家来说相当良心。在跨平台测试软件Crossmark上,Y9000P也拿到1771的中锋,无论生产率、创造性还是反应能力都远超同等价位的M1 iPad Pro。

然而,联想再努力也无法抵御PC寒冬。

只要翻看惠普、戴尔等竞争对手的成绩就能发现,出货量和销售额齐跌已经成为头部厂商的共同宿命。同样来自IDC的数据显示,今年二季度市占率排名前五的厂商单季出货量全部出现同比下滑,除了排名第三的戴尔之外其他厂商的跌幅都要高于联想。

这些竞争对手的处境,有一个算一个,都比联想更加艰难。据外媒报道,戴尔将三季度显示器和笔记本面板订单砍掉了50%。在今年6月份的股东大会上,宏碁董事长陈俊圣更是直接表示PC市场的“反转”已经到来。

“宏碁的库存周转天数已经从疫情前的7.8周延长到现在的8周,整个PC市场都呈现出供大于求的趋势。”

当PC市场萎缩成为一个不可逆的趋势,联想也是时候向市场讲点新故事了。不过是选择继续相信基础设施方案业务和方案服务业务,还是寻找另一条出路,联想也需要做出抉择。

押宝智慧教育大屏,联想再寻新出路

谈到联想的多元化转型,一直备受关注的基础设施方案业务和方案服务业务肯定是两个绕不开的关键词。

但客观来说,这两项业务的表现真的达到联想和市场的预期了吗?答案恐怕没有那么乐观。

数据显示,Q2基础设施方案业务集团船下水21亿美元的收入纪录,但14%的营收同比增速和去年同期基本持平,增长已经出现放缓迹象。方案服务业务集团也有类似的情况。本季度,该业务集团营收及经营溢利同比分别增长了23%和25%,远低于去年同期的38%和51%,后者更是直接腰斩。

而且和PC业务不一样的是,基础设施方案业务集团和方案服务业务集团主攻的云服务、IT基础设施和新IT服务等赛道目前正处在增长期。换句话说,这两块业务增速回落主要不是怪市场大环境不行,而是联想自己不争气。

以IT基础设施市场为例。根据Gartner统计的数据,截止2021年中国IT基础设施市场规模超过4000亿元,且过去五年始终保持同比增长。但在市场占有率上,华为、阿里巴巴和腾讯牢牢占据第一梯队,联想是望尘莫及。

老路走不通,联想当然不会停止找新出路。在过去一个季度,联想的动作也不少:发布边缘服务器SE550V2切入边缘人工智能和边缘云等赛道,招聘汽车研发人才试图加入造车大军……

不过在Q2财报中,被联想拿来重点宣传、分担火力的则是另一个此前并没有引起广泛关注的业务:智能教育大屏。根据财报透露的信息,起步仅仅一年的联想智能教育大屏已经成为业内TOP 3级别的品牌,进步可谓神速。

今年6月23日,联想智慧教育也举办了2022新品发布会,一口气推出智慧教育大屏M1 Pro Gen2、教师机2.0等硬件产品,以及云互动平台、备授课5.0等软件服务。加上6月份发布的一系列新产品和服务,联想的智慧教育业务已经可以基本覆盖教师备课、授课和课后互动的各个环节,产品矩阵初显雏形。

在这场发布会上,联想中国区大客户业务群智慧教育事业部总经理金鑫向媒体表示,国内有82.3%的教师有意愿使用创新教学方式,但有80%还没有实现梦想——这就意味着,智慧教育市场大有可为,潜力还远远没有完全释放。

对于金鑫的说法,价值研究所认为也不无道理。

最新发布的《教育部2022年工作要点》中提到,有关部门将实施教育数字化战略行动,积极发展“互联网+教育”模式,丰富数字教学资源和服务。在国家政策的扶持下,传统课堂向数字课堂升级的趋势愈发明显,相应的硬件产品需求自然水涨船高。

艾瑞咨询统计的数据显示,教育智能硬件市场整体规模过去几年一直在提升,且智慧教育大屏等创新产品的增速一直高于传统硬件。2021年,教育智能硬件市场规模达到了453亿元,同比增长32%,新兴品类智能教育硬件出货量则同比暴涨82%,远超传统品牌的15%。

不过眼看市场在爆发,有心染指的又岂止联想一家。

早在2020年便发布第一代智慧教育大屏的科大讯飞,就是这条赛道上的领头羊。过去两个财年,科大讯飞智慧教育业务营收同比分别增长70%和49%,是该集团增速最快的业务之一。

虽然财报中没有列出各类产品、服务的营收占比,但从公开曝光的采购信息和官方宣传来看,包括智慧大屏在内的教育硬件产品贡献肯定不会少。公开资料显示,仅仅今年一季度,科大讯飞就相继在福建三明市、四川绵阳市拿到总值1.75亿元的智慧教育产品采购订单。

今年5月份,新东方旗下的OK智慧教育也发布了新一代教育大屏,由OK教育创始人贾云海亲自站台带货。紧随其后的还有华为等巨头。可以断定,智慧教育大屏市场很快也会卷起来,联想这条新出路绝不会平坦。

写在最后

在2017年5月份回巢之后,执行副总裁刘军一直被视为联想转型大计中的重要人物。而针对联想的转型方向,刘军有过犹豫和挣扎,但最终还是意识到一个事实:联想的长处在硬件,任何转型计划都不应该脱离这个基本盘。

在回归后首次接受公开采访时,他就向外界说出了著名的“一个轴心、两个轮子”理论。

“一个轴心是以用户需求为中心,两个轮子分别是内部研发、外部投资合作,联想甚至会考虑推出新的品牌。”

在智能硬件领域积累的技术、客户资源,让联想在短短一年内成为智能教育大屏市场的TOP 3厂商,成绩固然值得称道。但杀入深水区之后,想往前行进每一步,都要付出比以往更大的代价。

相关推荐

营收接近零增长,联想智能化转型急需加速

Q2财报营收增速放缓 联想如何撕开下一个营收突破口?

联想推动「新引擎」:PC占营收七成 探索元宇宙

一季度SSG营收占比7%,能否充当联想“新触角”?

营收利润创新高,联想智能化转型战略成效显现

业绩快报 | 联想营收突破500亿美元,但手机业务还在亏损

会员数和长视频广告收入“零增长”,腾讯视频该何去何从?

联想:保守与进击的对抗赛

联想19/20财年第三财季:营收993亿元 净利实现11%增长

联想「抵御」逆境 :PC业务疲软,曲线进场造车

网址: 联想“逆水行舟”:营收接近零增长,新业务没一个能打? http://m.xishuta.com/zhidaoview26573.html