靠云业务独撑收入增长大梁,微软仍然被高估?

图片来源@视觉中国

文|美股研究社

美东时间7月26日美股盘后,微软公布了2022财年第四季度财报,当季营收519亿美元,同比增长12%,净利润167亿美元,同比增长2%。

值得关注的是,营收和净利润均创近两年以来最低增速。早在6月时,微软就因汇率波动下调业绩指引,财报发布后营收和净利润依旧不及下调后的业绩指引。

由于投资者预期业绩减速,微软当日股价收跌2.68%,报251.9美元。财报发布后,在盘后交易中,微软股价却转涨超4%。

财报成绩单不理想,微软为何能扭转二级市场行情?微软给出的2023财年业绩指引哪些业务值得关注?

云业务独撑增长大梁,PC消费端尽显疲态

从业务看,微软三大业务板块:生产力和业务流程业务、云业务、更多个人计算业务收入增速均较上一季度放缓。

具体来看,首先,增长最快也指引最好的仍然是云业务。微软的云业务,包括Azure公共云、GitHub和Windows server等服务器产品,实现收入209.1亿美元,同比增长20%,但略低于华尔街预测的211亿美元。

云业务收入

究其原因,是Azure的增速开始下降。Azure及相关云服务收入本季度同比增长40%,分析师预计的平均增速为43%,而上一季度该部门同比增46%。

然而,增速略微放缓的云业务却可能是微软股价由跌转涨的重要原因,仍然保持着40%水平增速的Azure显然超出了投资者悲观预期。微软董事长兼首席执行官Satya Nadella也在财报电话会议中给出了积极的观点。

他指出:“在这种(不利的)宏观经济环境下,微软云的季度收入首次超过250亿美元,我们的数据中心区域比任何其他提供商都多,我们将在明年推出10个区域。就在上周,我们宣布了一项新服务,以加速在Azure上采用Oracle工作负载,我们也是唯一一个可以简化直接访问Oracle数据库的公共云。”

值得一提的是,Azure虚拟桌面月度活跃使用量同比增长近60%,且一个月前推出的另一个新服务GitHub Copilot已有超过40万人订阅。这说明新的服务正在加速受到认可,微软云业务有望在创新中保持一定高增长。

其次,生产力和业务流程业务表现略差。第四财季,该业务收入为166亿美元,同比增长13%,而上一季度同比增17%。

生产力和业务流程业务收入

其中,Office 365商业产品及云服务收入增长9%,主要受Office 365商业产品收入增长15%推动;Office Consumer产品及云服务收入增长9%;LinkedIn收入增长26%;Dynamic产品和云服务收入增长19%,主要受Dynamic 365收入增长31%的推动。

这些数字里唯一的亮点是,Microsoft 365收入增长较快且消费者用户增长至5970万。根据执行官Satya Nadella的说法:“在这种经济环境下,每个组织都希望支持员工的灵活性并提高生产力。随着我们创建一个新的员工体验类别,我们还与Microsoft Veeva一起构建了一个全新的套件。这项创新正在推动整个Microsoft 365的收入增长。”

最后,本季度表现最差的是更多个人计算业务。该业务包括Windows操作系统、广告、设备和游戏,在第四财季收入为143.6亿美元,同比上升2%,而上一季度同比增长11%。

更多个人计算机业务收入

导致该业务增长近乎停滞的原因有很多,但最突出的是PC市场消费端的疲软。

目前,全球PC市场都在经历“寒潮”,使各厂商库存压力急剧上升,降价、砍单下收入进一步减少。根据Gartner数据,2022年第二季度,全球PC发货总量为7200万台,比上年同期下降了12.6%,创9年来最大跌幅。

对于微软来说,PC市场恶化造成Windows OEM收入减少了超3亿美元。

此外,由于欧美经济环境不佳,线上广告支出减少导致领英、搜索和新闻广告等收入减少超1亿美元。

总之,目前一个显著的趋势是,随着个人电脑业务收入占比越来越低,微软的收入支柱正在逐步从终端转向云端。财报发布后微软股价拉升的重要原因或许是仍然保持高位增长的云业务,但微软面临的一些挑战却难以忽视。

宏观阴云久未散去,盈利难升致估值虚高

微软的业务发展虽说有不少亮点,但增收不增利的问题却很明显。

本季度,微软收入增长12%但净利润却仅上升了2%,导致微软稀释后每股收益(EPS)只有2.23美元,同比增长3%,低于分析师此前预期的2.29美元。根据美国消费者新闻与商业频道,这是微软每股收益自2016年以来首次低于市场预期。

事实上,大约一个月前,微软就发布了盈利预警。对于下降的盈利能力,微软指出,第一个原因是美元走强,这意味着该公司在海外的销售利润降低。

根据财报,第四财季不利的汇率变动(美元走强)分别对整体收入和摊薄每股收益产生了5.95亿美元和0.04美元的负面影响。

另一方面,宏观环境持续恶化,微软预防危机导致的运营成本上升也影响了利润增长。

微软在第四财季经历了俄乌冲突和不断加剧的加息威胁,该公司和大部分科技巨头一样通过退出俄罗斯市场、裁员和暂缓招聘来预防危机。

根据财报,作为微软业务集团战略重组、降本增效的一部分,不包括俄罗斯地区的员工遣散费花了1.13亿美元;为了收缩俄罗斯业务,还产生了坏账费用、资产减值和遣散费共计约1.26亿美元。

总之,成本上升对盈利带来一定的压力。微软第四财季总营收成本为164.29亿美元,相比之下去年同期为139.91亿美元。

除了增收不增利,微软还面临估值偏高的问题,换句话说,它仍然有下跌空间。

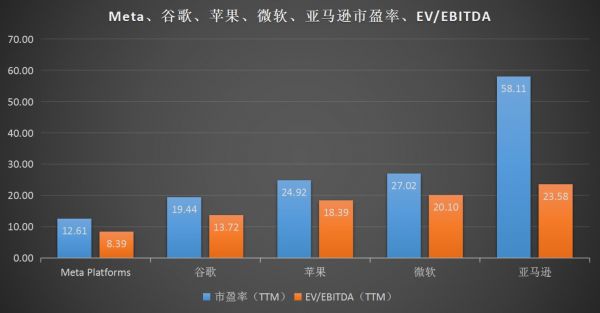

如下图所示,在公认会计原则下,微软的市盈率(TTM)为27.02,EV/EBITDA(TTM)为20.10。微软两项指标高于Meta、谷歌、苹果,仅低于亚马逊,在几家科技股巨头之间估值属于较高的一家。

在相对估值下,使用SA上分析师对2023财年的普遍预期乘以微软及其竞争对手的EV/Revenue、EV/EBITDA、P/E和P/S的平均估值倍数,在调整净债务后可以计算出210.66美元的目标价。这意味着相对于截至7月27日收盘的每股251.90美元,微软存在16.37%的隐含下跌空间。

再估算绝对估值,基于对微软的自由现金流的共识估计,建立一个DCF模型。在10%的贴现率、4.2%的AAA公司债券收益率及2.5%的终端增长率下,考虑微软未来的自由现金流并调整净债务后,计算出每股232.24美元的公允价值,以目前每股251.90美元来看,这意味着相对于微软存在7.80%的隐含下跌空间。

总之,不管从相对估值还是绝对估值来看,微软当前的价格都可能尚未触底。然而,自4月27日发布第三财季报告至今,微软股价已经累跌10.86%;从2021年11月的高点至今,更是累计下跌26.32%。

股价连续下跌,微软能不能在下一个季度中止住颓势?

回购+股息支撑股价,四大风险或已“明牌”

在宏观环境较差的客观事实面前,“微软第四财季业绩不及预期”这件事本身是意料之中的,所以才会出现财报发布前后先跌再涨的行情。

投资者已经习惯了坏消息。正如高盛策略师Cecilia Mariotti指出的,由于经济活动数据大幅走弱,市场对央行的行动更加乐观,市场也正在恢复到“坏消息就是好消息”的情境之中。

更何况,微软终归还是有不少值得期待的地方。首先,股票回购和股息增长支撑股价。上一财季,微软向股东返还了124亿美元,其中包括78亿美元股票回购和46亿美元股息,同比增长25%。

2021年底的时候,微软宣布了600美元的股票回购计划,至今已回购超过230亿美元股票。下一季度,微软仍然会继续回购股票。

其次,微软也在财报电话会议上提到了未来的增长计划。首席执行官Satya Nadella说:“我们将专注三件事,其中第二件事是投资入股,打造具有长期结构优势的新业务新品类。”

这个新业务显然包括元宇宙,元宇宙是微软未来增长的引擎之一。收购动视暴雪时,微软就曾表示,“此次收购将为微软提供搭建元宇宙的基石”。此外,微软还具备硬件优势,其AR眼镜还拿到了美国政府218.8亿美元的大单。

当然,也不能忽视下一季度中仍然存在的风险因素。

第一,经济衰退可能性仍然存在。

彭博社在一份报告中估计经济衰退的可能性为38%,因为通胀持续、加密市场崩盘和消费者信心处于历史低位。

高盛也在近期的报告中指出,投资者可能低估通胀压力持续的风险,目前的反弹将很难持续,伴随着企业盈利下修,市场可能重回跌势。

第二,监管带来的不确定性。

英国竞争和市场管理局七月初表示,将对微软收购动视暴雪的交易进行调查,以确定这笔交易是否会削弱市场竞争。CMA预计,初步调查将在今年9月1日前完成,届时再决定是否对该交易进行进一步的调查。

另外,包括美国联邦贸易委员会在内的监管机构也在审查这笔交易。

第三,PC销售可能会持续疲软。

管理层在电话会议中指出,趋势将持续到第一季度,PC市场需求和广告支出的持续疲软将影响 Windows OEM、Surface、LinkedIn 以及搜索和新闻广告收入。

最后,裁员消息对股价造成负面影响。

7月以来,科技公司的裁员动作没有停下。先是Meta警告衰退风险,称下半年计划裁员30%;再是微软表示需重新调整业务部门和相关岗位,将进行部分岗位裁员;就在微软发布财报前一天,Shopify宣布裁员约1000人。

微软的新财年从7月1日开始,这通常是裁员和调整招聘的时期,投资者仍然要关注裁员消息对股价造成的波动。

值得一提的是,尽管面临以上风险,微软对2023财年的业绩仍保持乐观预期。

在财报公布后的业绩电话会上,微软管理层称,尽管美元走强可能令全年收入增速下滑4个百分点,令第一财季销售下滑5%,但预计微软将在2023财年实现两位数的营收增长。

微软预计第一财季营收为492.5至502.5亿美元,按中间值497.5亿美元计算,意味着收入增长约10%。其中,Office等生产力和业务流程业务的收入为159.5亿至162.5亿美元,Azure等云业务收入将为203亿至206亿美元。

结语

总之,微软第四财季的业绩不及预期但也不算太差,Azure和Microsoft 365给这份成绩单增添了一些亮点。

这两个业务的高增长说明,通过Azure交付的算力以及Microsoft 365交付的应用,微软逐渐成为云市场的领导者之一。更重要的是,业务收入结构的变化反映出微软不再只以产品为中心,而是逐渐以客户为中心,这个巨人正在灵活地转身。

只要微软不执着于Windows的垄断地位,而是不断拓展云服务、AI、元宇宙等新兴领域市场,建立更广泛的合作关系,它的未来增长仍然值得期待。

正如微软董事长兼首席执行官Satya Nadella所说,在帮助企业进行势在必行的数字化方面,凭借Windows的生态,微软处于比其他所有公司都更有利的地位。

微软过去十年回报高达955.55%,它能否继续成为下一个十年的领跑者之一?时间会给出答案。

相关推荐

金山软件Q3财报解读:云服务同比增长62%,云业务开始“挑大梁”

解读微软财报:营收增长再超市场预期,云计算业务Azure继续立功

微软季度营收增速放缓,智能云业务连续3个季度成最大收入来源

Windows早已不是微软最大收入来源,云才是

微软Q4利润创史上最高,云计算业务增长强劲

市值3000亿美元,Adobe究竟有没有被高估?

吃到了“疫情红利”,但微软云业务增速首次低于50%

云业务成第一业绩引擎!深扒美国三大科技巨头季报,微软增长最猛

微软第一季度收入猛增15%:疫情几无影响,云计算猛增

助贷撑起了渤海银行招股书

网址: 靠云业务独撑收入增长大梁,微软仍然被高估? http://m.xishuta.com/zhidaoview26343.html