毛利率高达80%,医用面膜“第一股”敷尔佳冲刺A股丨IPO速递

图源自视觉中国

7月19日,哈尔滨敷尔佳科技股份有限公司(以下简称“敷尔佳”)创业板上市审核状态变更为“问询”,这是其第二次进入上市问询阶段。

2021年9月,敷尔佳首次向创业板提交上市申请招股书,但递表3个多月后,其因财务资料过期,IPO审核状态变更为“中止”。2022年7月,敷尔佳更新招股书,再度向二级市场发起冲刺,并回复了深交所第二轮审核问询函。

在曾经所谓的“医美面膜”赛道,敷尔佳和创尔生物都曾在2021年向资本市场靠近,但均未能成功。期间,市场风向发生了重要变化:去年11月,国家市场监督管理总局正式发布《医疗美容广告执法指南》,对“医美面膜”辟谣;12月末,《第一类医疗器械产品目录》正式宣告了第一类医用冷敷贴彻底退出市场。

整个行业风声鹤唳,创尔生物、敷尔佳IPO相继按下暂停键。进入2022年,医用敷料赛道又重新振作,在敷尔佳之前,5月5日,巨子生物在港交所递表,主打产品为二类管理的医用皮肤修复敷料医疗器械。

再度冲刺A股,IPO前突击分红10亿

就在敷尔佳打定主意上市之前,这家公司进行了突击现金分红。在2019年和2020年,敷尔佳分别进行了1.2亿元和9.22亿元的现金分红,合计约10亿元,占两年净利润总和的近80%。

那么这些钱进了谁的口袋呢?上市前,敷尔佳董事长张立国持股比例高达93.81%,为公司控股股东及实控人,因此张立国拿到了约9.78亿元的现金分红。

根据招股书,敷尔佳成立于2017年11月,主要从事专业皮肤护理产品的研发、生产和销售,公司在售产品覆盖医疗器械类敷料产品和功能性护肤品,主打敷料和贴、膜类产品,并推出了水、精华及乳液、喷雾、冻干粉等其他形态产品。

弗若斯特沙利文的分析报告显示,2020年,敷尔佳贴片类产品销售额为贴片类专业皮肤护理产品市场第一,占比21.3%;其中医疗器械类敷料贴类产品占比25.9%,市场排名第一;功能性护肤品贴膜类产品占比16.6%,市场排名第二。

通过收购,从代理商转为生产商

相较于普通的妆字号面膜,械字号面膜在轻医美大肆流行的近几年备受市场欢迎,而较高的销售价格也意味着更大利润空间,这就吸引了大批的新入局者,其中就包括销售代理出身的敷尔佳。

哈尔滨敷尔佳科技股份有限公司最早是“敷尔佳”品牌的全国总代理,负责产品的独家销售、推广和品牌运营维护等,而哈三联则是产品独家生产商。在敷尔佳首次递表之前,2021年2月,敷尔佳通过对北星药业的重组,完成了产业链的垂直整合。北星药业是哈三联旗下专门从事第二类医疗器械和化妆品生产及销售业务。

至此,敷尔佳拿下了第二类医疗器械生产许可证、化妆品生产许可证、第二类医疗器械注册证以及化妆品产品备案证等,从一家销售代理公司转型为一家集研发、生产和销售为一体的专业皮肤护理产品公司。

值得注意的是,就在敷尔佳整合北星药业当年,因为享有了生产环节的利润,公司的净利润、毛利润均表现异常突出。

2019年至2021年,其毛利率分别为76.97%、76.47%及81.95%,归母净利润分别为6.61亿元、6.48亿元、8.06亿元。在2021年,其毛利率提升了5.48个百分点,而前一年则是同比下行,也是在2021年,其净利增速为24.38%,而前一年为-1.97%。

就护肤品企业来说,自主生产模式的毛利率会更高,所以,在敷尔佳整合北星药业之后,毛利率增长空间也进一步释放。今年一季度,敷尔佳毛利率83.35%,同比增长6.57个百分点,也是因为去年2月收购北星药业后,其生产环节整合以及产销结合效率提升带来了增长。

不过,这也招致了深交所的关注,在第二轮问询中,要求敷尔佳说明未独立开展产品生产而选择收购主要供应商北星药业的原因和商业合理性,在核心技术和工艺流程、配方、原料、资质和认证等方面,是否存在对哈三联或北星药业的重大依赖,并说明高溢价收购成立时间短、资产规模小的北星药业的合理性。

对此,敷尔佳在回复中表示,其独立开展产品生产需满足生产基地、设备、人员及资质等条件, 耗时较长,而北星药业资产资质健全,具备规模化生产能力,此外,公司与哈三联/北星药业已经建立了长期的合作关系,收购北星药业后,能够实现快速融合,确保公司整体运行。敷尔佳还强调,北星药业虽然成立时间短、资产规模小,但具备稳定的生产及销售盈利能力,发行人收购对价合理。

从销售代理公司进阶为生产销售一体化公司,敷尔佳骨子里的销售基因却还牢牢根植,“重销售、轻研发”的标签也很鲜明。

数据显示,过往三年敷尔佳的研发投入占比分别为0.04%、0.09%、0.32%,这意味着收购北星药业后,研发投入占比有了比较明显的提升。

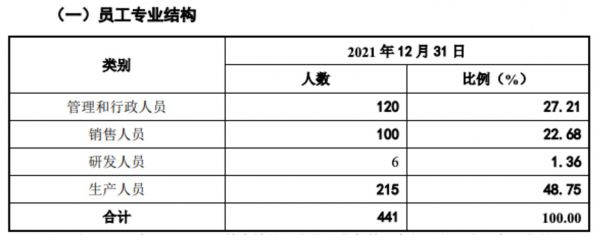

截至2021年末,敷尔佳共有员工441人,其中研发人员仅有6人,占总人数的1.36%,销售人员则多达100名,占比22.68%,生产人员215人,占比48.75%。

图源自招股书

销售投入的增长,一方面在于敷尔佳本身的销售属性,另一方面也在于公司对主要销售渠道的变道。

线下乏力,转战线上

根据招股书,2019年、2020年、2021年,该公司实现营业收入分别是13.42亿元、15.85亿元、16.5亿元,其中,后两个财务年度的营收增速分别为18.1%、4.1%,营收增速下滑明显。

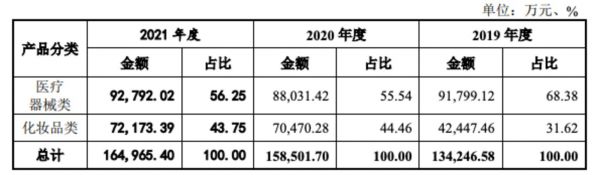

按产品来看,敷尔佳的收入来源主要是医疗器械类产品和化妆品类产品。目前,敷尔佳拥有49种专业皮肤护理产品,其中化妆品类45种,医疗器械类4种,分别为医用透明质酸钠修复贴(白膜)、医用透明质酸钠修复贴(黑膜)、医用透明质酸钠修复液(次抛)、医用透明质酸钠修复液(喷雾)。

上述4款产品适用于轻中度痤疮、促进创面愈合与皮肤修复;对痤疮愈后、皮肤过敏与激光光子治疗术后早期色素沉着和减轻瘢痕形成有辅助治疗作用。

报告期内,医疗器械类销售业务占主营业务收入比例为68.38%、55.54%和56.25%,为敷尔佳收入的主要来源。但是,以功能性护肤品为主的化妆品类产品收入占比正在逐年提升。

图源自招股书

从销售渠道来看,敷尔佳主要通过线上及线下两种渠道销售产品,有直销、经销及代销三种销售模式。线下销售渠道是敷尔佳的主要收入来源。

2019年至2021年,敷尔佳线下收入占比分别为76.93%、70.92%、63.77%,也是因为线下收入占大头,疫情影响被认为是拖累公司整体增长的重要原因。

2022年Q1,敷尔佳营收3.54亿元,同比增长1.99%,归母净利润为1.62亿元,同比下降6.58%。对于净利润的下滑,敷尔佳表示主要因为公司重点布局线上销售,导致平台推广服务费及新媒体营销等宣传推广费用增加,同时期内加大了研发投入。

近年来,越来越多的医美上游企业从幕后走向台前,开始布局线上销售,以此前赴港递表的巨子生物为例,2019年,其线下营收费用占比为26.5%,两年后缩水至6.7%。

敷尔佳自然也不例外,过往三年,其线上收入占比正在逐年增长,分别为23.07%、29.08%、36.23%。2020年开始,敷尔佳的线上布局明显提速。

往前追溯,2018年,敷尔佳旗舰店只在天猫和小红书平台。到了2020年,敷尔佳又落户考拉海购、京东、微信小程序、抖音,2021年,敷尔佳旗下“卉呼吸”品牌在天猫、小红书、京东、微盟、抖音开店,另外,敷尔佳在京东开出美妆店,并进驻快手、拼多多平台。

当然,这也为敷尔佳带去了更大的销售费用负担,2019年至2021年,销售费用分别为1.15亿元、2.65亿元、2.64亿元,销售费用率分别为8.6%、16.75%、16.01%。布局线上之外,其销售费用也有很大一部分用于签约明星进行品牌代言、加大广告投放力度等,其宣传推广费分别为7,031.75万元、1.66亿元及2.36亿元,占主营业务收入的比例分别为5.24%、10.49%及14.29%。

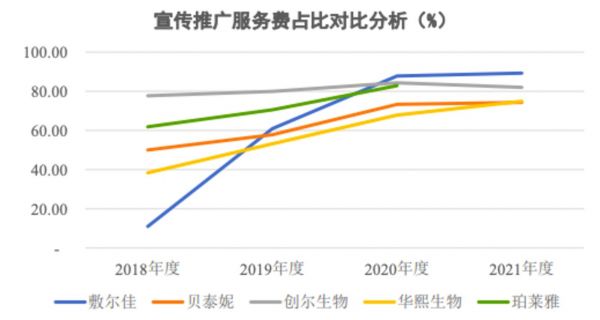

深交所此前还就宣传推广费的持续增长,在问询函中要求敷尔佳说明形象宣传推广费用相关服务商的基本情况。在回复中,敷尔佳列出了与市场其他公司的对比,2020年、2021年,该公司的宣传推广费用占比在业内属于“一骑绝尘”。

图源自公告

目前,除了敷尔佳之外,巨子生物、安德普泰、创尔生物、贝泰妮均是中国贴片类医疗器械类敷料产品的头部企业。敷尔佳实现的销售收入主要来自于旗下“敷尔佳”品牌及子品牌“敷尔佳1美”“敷尔佳花季”产品的销售,2021年下半年推出“卉呼吸”品牌,尚处于品牌培育阶段。

2021年,“卉呼吸”品牌在各平台线上销售收入体量还很小,最多的是天猫旗舰店,有14.14万的收入,抖音平台收入1.47万元,京东、小红书收入千元级别。在可预见的未来,敷尔佳要推广这一新品牌,也就意味着会有更多的销售投入。

(本文首发于钛媒体App 作者丨杨亚茹 编辑丨孙骋)

相关推荐

“可以敷但没必要”的医美面膜,撑起两大公司申请上市

半年了,李佳琦加持的“医美面膜第一股”在等什么?

巨子生物递表港股,“网红”护肤品创造87.2%高毛利率丨IPO速递

“械字号第一股”诞生记

“医美面膜”抢上市:一年净赚8亿,“李佳琦”给我打工

微商排队IPO,面膜进场割韭菜

市前估值暴涨20倍,曾涉嫌传销的医美巨头冲刺港股 | IPO观察

微商不但没死,反而还上市了

这对陕西伉俪,要去IPO敲钟了

今天,男友们又被这个美妆收割了……

网址: 毛利率高达80%,医用面膜“第一股”敷尔佳冲刺A股丨IPO速递 http://m.xishuta.com/zhidaoview26274.html