利润空间被挤压,需求端疲软,消费电子压力不减|看财报

申万消费电子板块、90家公司2021年财报统计显示,超过八成企业实现了营收增长,近六成实现了盈利增长。板块去年整体营收达 9124.64 亿元,剔除新股上市影响后同比增长12.07%,整体归母净利润为 388.39 亿元,剔除新股上市影响后同比增长3.12%。而2021年全年整体营收增速同比有所提升,主要是由于2020 年消费电子营收受疫情影响而基数较低。

就手机市场来看,根据 Counterpoint 的数据统计,2021 年上半年在低基数的基础上,全球智能机销量与上年同期相比有一定增长。但下半年预期的旺季表现却未出现,同比出现下滑,环比增长也不明显,最终全年销量为 13.5 亿,较2020年微增 5.74%。

虽然手机市场不够景气,但2021年VR/AR行业发展却较为迅速。在5G网络加速普及应用的背景下,VR/AR行业在技术研发与市场成长方面都迎来了利好,科技巨头和各国政府对于这一产业的布局也愈发深入。

结合个股业绩表现来看,由于 21 年消费电子需求下滑、部分产品出货递延等因素,立讯精密、蓝思科技等传统苹果供应链企业增长放缓。而AR/VR 龙头歌尔股份业绩表现较为优异,公司 2021 年营收同比增长 35%,净利达到 42.75 亿元,同比实现了 50%的增长,主要得益于其在AR/VR行业的快速成长。

可以说2021年消费电子板块面临诸多挑战,如疫情反复、市场需求下降导致终端厂商出货量不及预期等。同时有多家消费电子企业在年报中表示受原材料价格上涨影响,公司利润空间压缩。

而进入2022年,俄乌冲突背景下上游原材料涨价明显,疫情反复下需求端也进一步承压,并且部分供应链出现卡顿。这均一定程度影响了板块公司的业绩表现。从板块表现来看,申万消费电子板块指数(801085.SI)自2022年1月进入下行通道,目前已从1月高点8497.09点跌至4788.88点,跌幅达43.6%。最近两周板块窄区间横盘震荡,有止跌迹象。

原材料价格上涨,挤压企业利润空间

从电子产品的产业链来看,偏上游和偏下游的企业利润水平要更高一些,中游往往是制造业厂商,靠走量、降低成本的逻辑运营,相对来说利润水平不高。而消费电子就处于电子产品产业链偏中游的位置,需要不断优化成本来提升利润水平。

然而,多家消费电子企业在2021年年报中提到疫情,供应链波动对业务产生了不利影响。经钛媒体APP统计,2021年有近八成的消费电子企业毛利率出现下滑。

在成本方面,以消费电子龙头立讯精密为例,2021年公司因海内外疫情的不断反复,导致产业上游供应链停工和物流受阻,此外还要面临全球大宗原材料价格和物流运输成本上涨。因此受成本上涨等因素影响,立讯精密2021年度毛利率为12.3%,较2020年的18.1%下降了5.8个百分点。

再看同为果链龙头的蓝思科技,毛利率则是由2020年的29.4 %下滑8.5个百分点至2021年的20.9%,同时其归母净利润也下滑57.7%。对此公司解释是由于受人力成本上升、研发项目增加、新园区运营、供应链波动、疫情、限电等综合因素影响导致。

通过观察消费电子几家龙头的客户情况,可发现另一个导致毛利率下降的原因,即原材料的上涨很难转移至下游。

从各家前五大客户来看,这些公司普遍下游集中度偏高。其中,蓝思科技在2021年年报中披露了苹果作为其第一大客户,公司来自苹果的收入就占其总营收的66.5%,并且其前五大客户收入贡献占比高达80.6%。同样,歌尔股份、光弘科技的前五大客户收入占比分别达到86.5%和79.26%。

而这也显示出很多企业对大客户依赖度较高,且面对下游大客户议价能力较低,不具备成本转嫁能力,导致原材料上涨时公司利润空间被两头挤压。而就目前看来,成本上涨问题短期内可能难以缓解。

值得注意的是,疫情除了给上游供应链造成了影响外,也影响了下游需求。据钛媒体APP统计,2021年消费电子板块有74%的企业存货增长率超过10%,然而其中六成的企业存货周转率都有所下滑,并且板块整体存货周转天数为57天,较上年增加8天。说明行业普遍营运能力下降,并且可能一些企业开始出现库存积压情况。

从今年一季度数据来看,消费电子行业的营运情况也并未好转。一季度板块整体存货周转天数进一步增至71天,较2021年同期增加10天。而数据也表明,智能手机等终端市场的需求在显著下降。据中国信通院的数据显示,2022年1月,国内市场手机出货量3302.2万部,同比下降17.7%,而国产品牌手机出货量2565.2万部,同比下降24.0%。5G手机方面,总的出货量为2632.4万部,同比下降3.5%,占同期手机出货量的79.7%。国内市场手机上市新机型30款,同比下降43.4%,其中5G手机15款,同比下降53.1%。

手机市场出货量下滑,消费电子企业纷纷另寻出路

近年来,随着手机市场增量空间逐渐缩小,同时新冠疫情对人们的生活、工作方式产生了深远的影响,全球的消费者对于线上办公、社交娱乐、运动健康等有关的智能设备需求显著提升,以VR虚拟现实、TWS智能无线耳机、智能可穿戴、智能家用电子游戏机等为代表的新兴智能产品市场开始快速增长。

2021年起,各家消费电子企业也走上了多元化布局之路。事实上,消费电子行业特点是其弹性较高。例如,从手机发展时间线来看,2014-2015年手机渗透率快速提升导致消费电子行业出现一波大的行情。2019年,TWS耳机的出现也使得消费电子相关企业迅速成长。可见,一旦有创新电子产品出现,消费电子行业就会迎来一次大的成长。

眼下,AR/VR的零部件应用、智能穿戴设备,智能驾驶运用到的各种设备等都是可以引领下一波消费电子产业热潮的创新点。根据IDC数据,2021年全球VR虚拟现实产品出货量约为936万台,同比增长约68.6%;2021年全年可穿戴设备出货量达到5.33亿台,同比增长20%。

从消费电子企业的采取的策略来看,几家龙头均开始向新领域布局。以歌尔股份为例,原来占大头的智能声学整机(TWS耳机为主)收入占比明显下滑,目前占营收的38.7%,已低于智能硬件业务。可见,当TWS耳机无法带动公司成长时,公司转向了当红的VR代工业务,与Meta、Pico等公司合作,目前VR部分的收入占比已经达到41.9%。

蓝思科技也在年报中表示,对手表、VR/AR等智能穿戴类新产品,中控屏、新型汽车玻璃、充电桩等汽车类新产品的研发投入均有所增加。而立讯精密也开始布局汽车业务,并在今年2月公告与奇瑞合作造车。

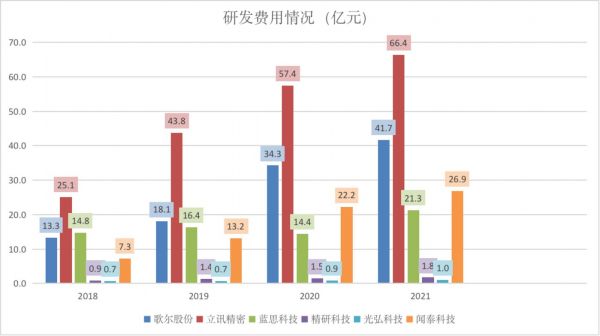

在布局新业务的同时,各公司的研发费用也均出现上涨。其中,歌尔股份加大对AR/VR设备、可穿戴设备及智能家居的研发投入,研发费用同比上升21.7%。蓝思科技则加大对消费电子和新能源汽车等领域的研发,研发费用较2020年增长48.0%,达到21.3亿。

数据来源:Wind、公司公告

就今年一季度业绩来看,消费电子行业面临的各种挑战还未减轻。一季度消费电子板块整体营收为2225.73 亿元,剔除新股上市影响后同比增长 18.08%;归母净利润为 68.55 亿元,同比降低 23.28%,虽然营收有所增长,但利润仍然承压。

民生证券在研报中表示,消费电子板块压力不减,主要原因为行业创新不足,缺芯影响及市场消费低迷等不利影响。当前终端厂商出货量不及预期,需求端依旧疲软。此外,俄乌冲突使上游原材料涨价明显,压缩利润空间;疫情反复下,需求端进一步承压,部分供应链出现卡顿,均一定程度影响了消费电子板块的业绩表现。

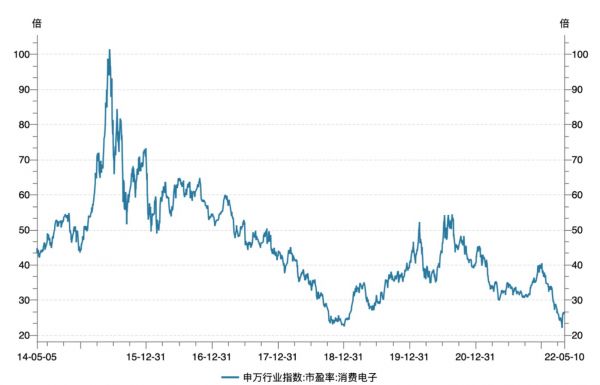

目前消费电子估值水平较低,申万消费电子行业指数市盈率(TTM)从2020年中的前高点54倍降至目前的26倍,当前已接近历史低位。

数据来源:Wind

相关推荐

AWS贡献全部正向利润,亚马逊电商光环逐渐褪色丨看财报

百事可乐一季度营收好于预期,但中国市场利润增长放缓|看财报

港股三大家电巨头财报PK:海信、创维、TCL电子在智能家电“各领风骚”

港股三大家电巨头财报PK:海信、创维、TCL电子在智能家电“各领风骚”

解读爱奇艺Q2财报:长视频未来在哪?|看财报

新年财报“开门红”,谷歌的疫情复苏红利还能吃多久?

疫情笼罩下,最惨财报季要来了吗

名创优品财报业绩背后,开店规模还有扩张空间吗? | 看财报

华米财报:押对了健康赛道,利润跌得有点惨

财报告诉你,百度再创业面临的压力有多大?

网址: 利润空间被挤压,需求端疲软,消费电子压力不减|看财报 http://m.xishuta.com/zhidaoview25296.html