英伟达Q4业绩爆表股价却跌了,都是挖矿遇冷惹的祸?

图片来源@视觉中国

文 | 价值研究所

如果要问如今芯片半导体行业,谁的风头最盛、吸金能力最强,除了晶圆代工巨头台积电之外,相信很多人会第一时间想到另一个名字——英伟达。

根据北京时间2月17日凌晨公布2022财年四季度(截止2022年1月31日)财报,英伟达没有辜负投资者的信任,交出了一份相当不错的成绩单:营收、利润双双超过市场预期,对新财年的业绩预期也超过Refinitiv此前给出的预测。英伟达CEO黄仁勋在业绩说明中自信十足地表示:

“我们看到市场对英伟达计算平台异常旺盛的需求,我们公司正在推动人工智能、数字生物学、气候科学、游戏、自动驾驶等高新技术领域的进步。”

然而,对于这一份亮点满满的财报,资本市场似乎并不买账。数据显示,英伟达股价在美股盘后交易中直线下挫,跌超2%。截止发稿时,其股价依旧未见起色,跌幅一度扩大至逾3%。

当然,英伟达股价承压和美股大盘走低有一定关系。行情数据显示,北京时间17日下午,美股股指期货纷纷走低,纳指期货短线跌0.8%,标普500指数期货跌0.64%,道指期货跌0.58%。

包括俄乌局势、美国通胀升温以及美联储的加息预期等利空消息,都在拖累美股盘前表现。尤其是国际形势方面,根据路透社最新消息,目前已在顿涅茨克机场和东乌克兰村庄听到炮击声,俄乌局势进一步趋紧。

但在这些客观因素和大盘承压之外,我们也不得正视英伟达这份财报里传递的不利信息。

在半导体盛世之下,英伟达头顶的乌云已隐约可见。

吸金凶猛!英伟达四季度净利润直接翻倍

从关键财务数据来看,英伟达四季度表现相当突出,营收、利润双双超过市场预期,同比增速也相当突出。

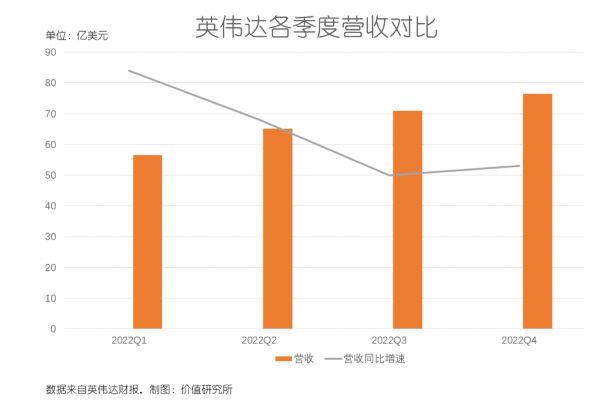

首先,英伟达四季度营收达到76.4亿美元,高于路透此前预期的74亿美元,是连续第七个季度超过市场预期。在四季度强劲业绩的拉动下,英伟达2022财年总营收达到269.1亿美元。更重要的是,无论从同比还是环比的角度看,英伟达营收增速都保持在极高水准。

同比上一财年,英伟达四季度营收增幅为53%,整个2022财年的营收同比增幅更是高达61%。从环比的角度看,英伟达2022财年前三个季度的营收分别为56.6亿、65.1亿和71亿美元,对应的同比增速为84%、68%和50%。对比来看,英伟达四季度营收达到全年峰值,同比增速也较三季度进一步回升,显示了强大的后劲。

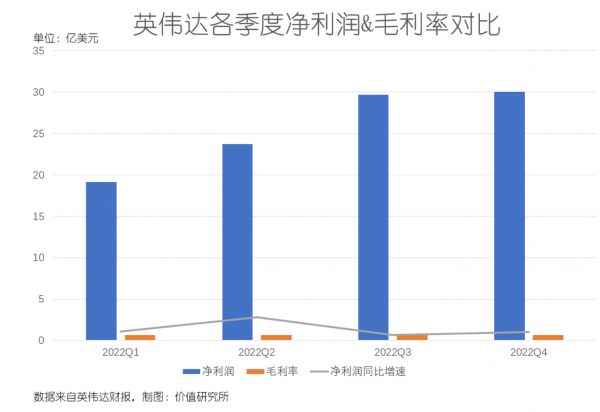

其次,在营收保持强劲增长的同时,英伟达盈利状况同样远超市场预期。数据显示,其四季度净利润录得30.03亿美元,同比增长103%,环比三季度增长22%,且已经连续12个季度超过市场预期。

回顾英伟达过去几个季度的财报,价值研究所留意到,其净利润的同比增速比营收更加恐怖。2022财年前三个季度,其净利润分别录得19.1亿、23.7亿和29.7亿美元,同比分别增长109%、282%和62%。除了三季度稍微逊色之外,过去一年英伟达基本都能实现净利润的同比翻倍,吸金能力相当惊人。

但美中不足的是,过去几个季度,英伟达的毛利率增速有放缓趋势。根据财报数据,英伟达四季度非GAAP毛利率录得67%,和第三季度持平,同比去年四季度微涨1.5%,但不及市场预期的67.1%。

在价值研究所看来,财报公布后英伟达股价应声下跌,毛利率的停滞不前或许是直接原因之一。无论从环比还是同比的角度看,在英伟达这艘开足马力、高速前行的巨轮里,毛利率似乎成为了一个“拖后腿”的环节。数据显示,此前三个季度英伟达毛利率分别为66.2%、66.7%和67%,一直呈龟速增长趋势。

价值研究所认为,从上述数据来看,有两点信息值得留意。

第一,三季度是英伟达业绩低谷,和供应链趋紧、产品交付量下降有很大关系。而随着四季度业绩实现反弹,英伟达应该已经熬过供应链最艰难的日子。第二,便是毛利率增长停滞的隐忧——事实上,只要把时间轴拉长就可以发现,自从2019年将毛利率提升到60%以上的水平线之后,英伟达毛利增长一直相当缓慢。

除了自身增长缓慢之外,更令英伟达头疼还有市场大环境的遇冷:英特尔、高通和联发科等主要竞争对手的毛利率也在承压。在过去一年,供应链吃紧以及竞争加剧带来的销售和研发成本上涨,成为了压在这几家半导体巨头肩上的一块巨石。

数据显示,高通2021财年毛利率为57.4%,联发科为47%,英特尔刚公布的财报显示其四季度毛利率同比收缩4.6%至55.4%。对比之下,英伟达已经算是相当不错。但对于一心冲着半导体市场王座去的英伟达来说,这个成绩肯定是不够的。

那么在未来一年,英伟达该如何突破这个瓶颈?

价值研究所认为,除了压缩行政、销售费用之外,通过扩大业务范围摊薄研发费用率,也是一个重要方式。而这一切,都得回归到英伟达的游戏、数据中心和汽车三大业务板块中寻找答案。

6600亿半导体帝国的隐忧:降温的挖矿潮

翻看英伟达当前营收结构可以发现,游戏、数据中心仍是拉动营收增长的两大支柱,自动驾驶、IP等其他业务整体占比还非常小。

根据财报数据,四季度英伟达数据中心业务营收占比达42.7%,和游戏业务的44.7%已经非常接近。但回顾这两项业务的增长曲线就可以发现,自2019财年第三季度以来,英伟达数据中心业务和游戏业务便发生了命运轮转,前者营收占比直线上升,从24.1%涨至现在的超40%,后者则掉头向下,自55%的巅峰一路下滑。

从增速来看,数据中心业务的表现也要优于游戏业务。第四季度,前者总营收为32.6亿美元,创下历史新高,同比增长71%,增速较三季度提升16个百分点;后者则为34.2亿美元,同样创下历史新高,但42%的同比增速和三季度基本持平,没有太多进步。

换句话说,从数据上看,作为英伟达头号营收支柱的游戏业务增速已经放缓,数据中心业务展现了更大的潜力。

但在现阶段,占比最高的游戏业务增速放缓,对于英伟达来说可能是一个很大的烦恼——尤其是和加密货币挖矿相关的芯片业务所面临的监管、竞争压力,无疑会给英伟达游戏业务蒙上一层厚厚的阴影。

一方面,英伟达自身研发遭遇不少挑战,显卡挖矿限制被破解、缺芯潮蔓延至矿机行业等不利消息接踵而至。

去年3月份,英伟达官方确认,“一个开发驱动程序无意中包含了用于内部开发的代码,能够在配置中删除有关英伟达RTX 3060的哈希限制器。”这样一来,英伟达在2月份对RTX 3060实行的哈希限制就瞬间失效,无异于为竞争对手大开方便之门。与此同时,AMD、英特尔等半导体巨头纷纷瞄准挖矿行业,争抢英伟达的市场份额。

另一方面,过去一年加密货币市场的增长势头也大幅放缓,且正面临越来越严峻的监管压力。

美东时间2月16日,据华尔街日报报道,美国SEC正式开启针对全球最大加密货币交易所币安美国分部(Binance.US)和与币安创始人有关联的两家交易公司Sigma Chain AG及Merit Peak Ltd的调查。据知情人士透露,这两家公司担任Binance.US交易所交易加密货币的做市商。SEC要求Binance.US提供有关这两家实体的信息,并且十分关注Binance.US如何向客户披露其与这些交易公司的联系。

过去一年,类似的调查还有很多,都展现了同一个趋势:监管机构正以实际行动限制加密货币、挖矿行业的无需扩张。

监管机构动作频频,作为挖矿产业链重要受益者的英伟达,自然会受到一定冲击。财报数据显示,英伟达用于加密货币挖矿的CMP芯片四季度销售额仅为2400万美元,环比三季度的1.05亿美元骤降77%,2022财年总销售额为5.5亿美元,这几项关键数据均不及市场预期。

对于当前的困难,英伟达当然也有深刻认识。收购ARM,相信就一度被黄仁勋及其管理层视为破局之道。

众所周知,英伟达的GPU能广泛应用在高性能计算、图形处理、AIoT和云计算等诸多高新技术领域,近年来兴起的AI大潮也是助其实现市值、股价三级跳的重要原因。但问题是,和同时拥有CPU、GPU研发能力的英特尔、AMD相比,英伟达在CPU这一块缺陷非常明显,这会让其错失高端智能手机、PC等市场的客户。

更重要的是,在未来CPU和GPU的结合趋势也非常明显,比如美国E级超算的高性能计算机,就要使用到这两项关键技术。目前,AMD已经拿下两台全栈解决方案超级计算机订单,英特尔也有一单进账,英伟达则一无所获。而AMD的GPU技术,更是已经在全球首台百亿亿级超算上得到应用。

然而,计划赶不上变化。随着收购彻底失败,英伟达也应该好好想想,如何在数据中心甚至智能汽车等业务上多做文章。比如,在潜力巨大的中国市场争夺更多份额。

中国市场能否成为全新增长引擎?

毫无疑问,中国半导体市场规模近年来正逐渐扩大,在全球市场的地位也是直线上升。

根据Frost&Sullivan统计的数据,2016年至今中国半导体市场规模实现五连涨,高端芯片需求增速最为惊人,这和先进制造、人工智能等高新技术产业的崛起有很大关系。数据显示,过去五年中国半导体集成电路市场保持了19.43%的年均复合增长率,2021年底突破万亿,较2017年接近翻倍。

甚至在一些本土企业并不占优势的领域,中国市场的地位也是与日俱增。

以半导体设备为例。根据未来智库统计的数据,2020年和2021年中国大陆半导体设备市场规模分别为181亿美元和168亿美元,同期全球半导体市场规模为689亿和719亿美元,中国市场的占比分别为26%和23%,是全球最大的半导体设备市场。过去一年国内市场的小幅回落和国际局势的演变、供应链趋紧有一定关系。但整体规模依然相当惊人。

(图片来自中商产业研究院)

对于体量如此庞大的中国市场,英伟达自然是不能错过的。但问题恰恰是,因为过去一系列事件,英伟达在中国市场的发展似乎遇上了不少阻力。

一方面,由于此前执意收购ARM一事,英伟达跟中国大陆监管机构、客户的关系变得都有些紧张。

数据显示,ARM约有20%的营收来自中国市场,包括小米、vivo、OPPO在内的几乎所有头部手机厂商都绕不开ARM的架构——最关键的是,作为全球头号手机芯片供应商,高通也离不开ARM。也就是说,要是这桩收购最终成行,半导体芯片行业的“全美化”将成为不可逆的趋势。

有鉴于此,英伟达当初顶着层层压力收购ARM,无疑已经触及了监管层和大多数客户的利益。如今虽然收购以失败告终,修复这些被破坏的关系却还是一个难题。

另一方面,去年下半年以来的涨价潮也削弱了消费者对英伟达的好感度,甚至让后者被扣上“忽视中国大陆市场”的标签。

去年7-8月份期间,英伟达RTX 3060Ti的价格一度跌至3700元左右,不少媒体将其视为英伟达供应链危机缓和,显卡价格回归常态的信号。但随后的事态发展,却不尽如人意。英伟达当时出产的绝大部分芯片主要交付欧美地区代工厂商,国内的厂商能承接到的芯片少得可怜,下游显卡产品依旧是供不应求、价格高企。

由此引发的连锁反应就是,国内销售渠道上,英伟达RTX 3060Ti价格迅速回升至5000元左右。

正如前文所说,随着中国市场的重要性不断上升,英伟达无疑需要倾注更多耐心、精力,修复和有关部门、客户的关系,以及作出更有针对性的部署。

以数字中心业务为例。在国内,AI、云计算相关产业的发展速度是有目共睹的,英伟达数据中心的高性能计算与渲染技术,对于相关企业来说,具备很强的吸引力。虽然在四季度财报中英伟达没有透露数据中心业务的客户资料,但从过往的记录看,阿里巴巴、腾讯、百度等国内云计算巨头都是英伟达的合作伙伴。

需要注意的是,自2020年GPU技术大会上宣布在中国建立研发实验室以来,英伟达就在光子学领域取得了长足进步,通过提升算力性能和采用MAGNet等高速数据传输技术,提升其数据中心业务的竞争力。

在未来一段时间,数据中心和智能汽车这两块业务,或许会逐渐取代游戏,成为英伟达在中国市场的主要发力点。

写在最后

将时间拨回到2018年底,英伟达GPU技术大会(GTC China)召开前一天,英伟达股价先行腰斩,市值蒸发200亿美元。来参加大会的黄仁勋,收起了以往的锋芒,变得相当低调。但在发言中,他依然没有丢掉过往的自信,操作熟悉的“塑料普通话”留下一句金句:“英伟达的GPU已经无处不在”。

这么多年来,黄仁勋的一直没有丢掉身上那份自信和霸气,这也成为了英伟达企业文化和气质的一部分。而英伟达在这之后的逆袭故事,相信大家都不会陌生了。随着AI人工智能、自动驾驶以及近期的元宇宙等产业的兴起,GPU市场迎来爆发,英伟达市值在高峰时期一度逼近万亿大关,成为半导体行业规模最大的企业之一。

只不过在过去几个月股价、市值的大幅回落,以及收购ARM的交易宣告失败之后,英伟达也重新感受到了压力。

好在,英伟达崛起的路上,从来都不缺压力。从初代产品NV1的失败,到开创GPU的先河,再到推出Turing架构抓住AI浪潮,英伟达过去这些年就是不断在层层压力中摸爬滚打,攒出了如今的家底。

如今,半导体行业仍处在黄金时期,英伟达也还是主要受益者之一。在收购ARM失败后,如何通过调整自身战略,抓住当前红利,是黄仁勋接下来需要考虑的问题。

相关推荐

英伟达Q4业绩爆表股价却跌了,都是挖矿遇冷惹的祸?

股价暴跌14% 英伟达人工智能第一股的美梦就要破碎?

英伟达,股价涨得其所

一张华为壁纸惹的祸

最前线 | 搜狗输入法误推送“12级地震”,官方称都是远程办公惹的祸

孙正义为何清空“人工智能第一股”英伟达

英伟达股价太野,强劲的财报竟难以俘获市场芳心

英伟达防“滑”奋战

Q4营收、净利润均超市场预期,英伟达全盘“复活”?

英伟达财报大超预期,为何市场却先跌为敬?

网址: 英伟达Q4业绩爆表股价却跌了,都是挖矿遇冷惹的祸? http://m.xishuta.com/zhidaoview23921.html