今天,手握1090亿美元的全球PE巨头,正式IPO递表了

手握1090亿美元,海外私募股权巨头TPG正式进入上市倒计时。

2021年12月17日凌晨,TPG递交了招股书,拟申请其普通股在纳斯达克上市,股票代码为“TPG”。之前有媒体报道,此次TPG上市的估值可能会达到100亿美元。

TPG成立于1992年,是一家全球领先的另类资产管理公司,旗下管理的资产规模超过1090亿美元。虽然在管理规模上,TPG不敌黑石、KKR、凯雷这三家已上市的资本大鳄,但这并不影响其在业界的领先地位。在全球并购市场上,TPG仍是不可忽视的主角。

TPG对亚洲市场非常看重,成立两年后,即1994年,TPG就建立了亚洲投资业务(新桥资本),是首批在亚洲投资的私募股权投资机构。同年,TPG在上海设立了办公室,也是最早进入中国市场的私募股权机构之一。2017年,私募行业老兵孙强加入TPG,目前主要负责TPG的中国区业务。

在中国,TPG的投资布局也十分广泛,投出了和睦家医疗、联想、中金公司、李宁、中国邮政储蓄银行、深圳发展银行、北京诺富特三元酒店、宜必思北京三元桥酒店、物美、摩拜等不同领域的头部公司。

2021年,堪称海外VC/PE的上市潮。英国私募股权公司Bridgepoint已于2021年7月完成IPO,目前股价比发行价上涨了超40%。另外,PE巨头LVMH的关联机构L Catterton、全球最大的S基金Ardian等也接连传出了上市消息。此番TPG的正式递表,无不意味着,这股热潮开始加速“升温”了。

为LP创造近千亿美元回报,曾超越黑石、KKR创造全球年最大并购交易

提到TPG,可能很多人都会第一个想到被称为“收购艺术家”的大卫·邦德曼。他是TPG的创始人之一,也是华尔街的并购传奇人物。

1966年,大卫·邦德曼从哈佛法学院毕业,随后进入全球知名律所Arnold&Porter担任合伙人。在一次律所办案期间,大卫·邦德曼结识了美国德克萨斯州富豪家族巴斯家族,并被后者聘任为家族投资总监。

初入投资圈的大卫·邦德曼展示了超强的资本运作能力。这个时期,他曾运营了美国储蓄银行(America Savings Bank)与华盛顿共同银行(Washington Mutual)的合并案,此案被称为美国20世纪80年代最著名的两大收购案之一。

1992年,大卫·邦德曼联合Jim Coulter和William S. Price共同创办了TPG,并在旧金山开设了第一个办事处。

TPG成立的第二年,大卫·邦德曼就再现了其惊人的交易水平。1993年,TPG联合加拿大航空、Air Partners 注资4.5亿美元并购大陆航空,这一案子在当时也引起了巨大的市场轰动。更瞩目的是,这场并购后来为TPG带来的利润回报高达950%,可谓是一笔经典的PE操作案例,让TPG一战成名。

此后,TPG在行业内频频创新。比如,在1990年代后期,TPG就成立专业科技和医疗健康团队,这在私募基金行业也是最早之一;1995年,TPG还成立了专门的运营团队,支持被投公司发展,这在当时的私募领域也是创举。

如果对TPG的投资风格做个比喻的话,“锋利的冒险者”无疑是最恰当的形容。比起其他投资者,TPG相对更喜欢冒险,往往会在市场低迷时对那些高风险标的下手。而一旦完成收购,TPG便会为公司引入新的管理团队,待经营好转再高价卖出。

Jim Coulter曾在采访中表示,TPG的核心竞争力主要体现于在不可能之外挖掘潜在交易,然后对其进行拯救或者彻头彻尾地改造。Jim Coulter将此称为“秘密武器”。

TPG的这种气质或许要归因于大卫·邦德曼。据悉,他被周围的朋友和同事盛赞如剃刀般锋利与幽默,快速吸收与掌握关键信息是其最大的优点。例如,在董事会的财务会议上,大卫经常会注意到某页上一个小小的脚注问题,而令董事震惊的是这个问题通常又是财务人员最不希望被指出的。

2002年,TPG又看上了困境之中的汉堡王,并以15亿美元将其收购。在TPG的一系列运作下,汉堡王销售量逐渐上升,业务得到了快速复兴,并于2006年成功上市。

据统计,2006年,TPG共完成了17宗并购交易,总价值超过1010亿美元。而这一年,黑石参与的全球交易价值为930亿美元,贝恩资本(Bain Capital)参与的交易总额为850亿美元,KKR的全球交易为780亿美元,TPG也因此成为了当年全球并购交易最大的PE巨头。

经过30年的发展,如今的TPG已经开发了一个跨平台和产品的洞察、参与和协作的生态系统。至2021年9月30日,TPG旗下有被投企业280多家,这些企业的总部分布于30多个国家和地区。

根据招股书,TPG的投资平台覆盖多种资产类别,包括私募股权(Capital)、成长型投资(Growth)、影响力投资(Impact)、房地产(Real Estate)和市场解决方案(Market Solutions)。截止2021年9月30日,各类别平台管理规模分别为526亿美元、221亿美元、126亿美元、115亿美元及103亿美元,总计1090亿美元。

其中,TPG的私募股权基金已投资了790亿美元,IRR为23%;成长型投资基金投资了近140亿美元,IRR为23%;影响力投资基金投资了30亿美元,IRR为30%;房地产平台投资了60亿美元,IRR为27%。自成立以来,TPG已为LP创造了944亿美元的价值回报。

另外,2021年,TPG宣布收购新程投资(NewQuest Capital Partners)的多数股权。此举意味着TPG和新程资源融合,深耕私募股权二级市场(S基金)投资平台。

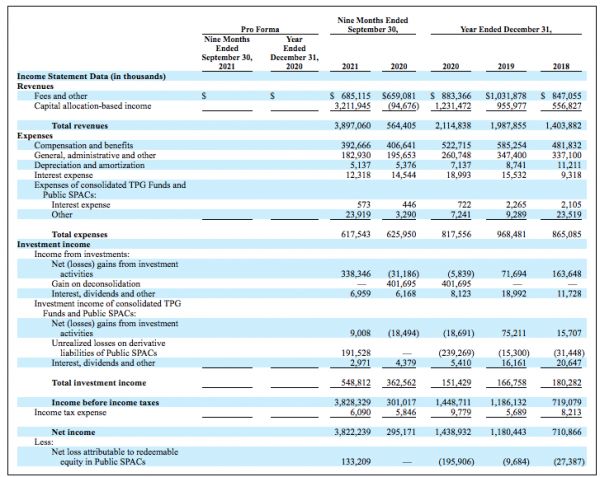

招股书提到,2018年、2019年、2020年及2021年截止9月30日,TPG的总收入分别为14.04亿美元、19.88亿美元、21.15亿美元及38.97亿美元,净利润分别为7.11亿美元、11.80亿美元、14.39亿美元及38.22亿美元。

TPG在中国:开拓影响力投资,已出手4个相关项目

TPG中国区的业务负责人孙强,是中国最早从事私募股权投资的投资人之一,称得上是国内私募股权投资业的一位奠基人和开拓者。

孙强最早进入投资行业是在1989年,其进入纽约华尔街的乐柏克公司Lepercq de Neuflize从事杠杆收购以及直接投资工作。后来,孙强又加入了高盛,协助创建高盛的中国团队。1995年,孙强加入华平,开创了华平的中国业务。2015年,孙强离开华平,创办了一家种植业公司“黑土地”。2017年,孙强又重新进入投资行业,全面掌管TPG的中国区投资业务。

孙强曾表示,TPG吸引他的一个方面是其社会影响力投资。“我希望在TPG这个平台上做些创新的事情。”而创新点之一,就是TPG的影响力投资平台,这也是TPG极为重要的一部分。

2021年7月,TPG全球影响力投资平台上善睿思基金(TPG Rise Fund)旗下的气候基金完成首轮募资,规模达54亿美元。据悉,该基金将投资全球应对气候变化的企业和解决方案,计划最终募集不超过70亿美元,并预计在2021年第四季度完成最后募资。

孙强加入TPG后,主导了TPG在中国区的影响力投资,现已投资了四个项目,包括中和农信、度小满金融、绿客盟、美术宝,并正在气候变化、普惠医疗、普惠金融等领域寻找更多的机会。

与此同时,孙强还发出了“资本向善”的呼吁。在孙强看来,影响力投资正在渐成主流,私募投资与影响力投资非常匹配。“找到既有财务回报潜力,又能够对社会产生正面效应的企业其实不难。希望更多的PE投资人能够把资本投到向善的方向。”

除了气候变化等典型的影响力投资主题外,TPG在中国的医疗健康领域也布局频频,出手了康基医疗、兆科眼科、爱科百发、百心安、叮当快药等企业。TPG在国内最新的一笔医疗行业的融资动作就是对叮当快药的投资——2021年6月8日,叮当快药完成新一轮2.2亿美元融资,TPG作为领投方参与。

本文来自微信公众号“投中网”(ID:China-Venture),作者:马慕杰,36氪经授权发布。

相关推荐

达达集团已向SEC秘密递表,前宝尊电商CFO负责赴美IPO事宜

网易有道赴美上市即将公开递表:募资金额至少3亿美元

手握1.6万亿的PE巨头凯雷,瞄准了中国的这一赛道

传奇生物已向SEC秘密递表,募资3亿美元,最快二季度挂牌上市

京东二次上市已通过保密方式向港交所递表,百度携程紧随其后

背靠蔡崇信老东家,这个欧洲PE豪门要IPO了

全球第一大PE:黑石坐拥46000亿

中国PE最惨痛一页:今天,我们还在为那场疯狂买单

35岁离职创业,她要去IPO敲钟了

2021,VC/PE冲刺赛:再不投,项目就IPO了

网址: 今天,手握1090亿美元的全球PE巨头,正式IPO递表了 http://m.xishuta.com/zhidaoview23112.html