二季报背后,张坤在自责什么?

图片来源@视觉中国

文 | 财经新知,作者 | 白芨,编辑 | 明非

“一个好的投资人应该有哪些品质?至少应该在你的从业历史上,有过两三次敢于对抗全市场,在全场都说不好的时候,你敢于说好。”

这一观点出自传奇基金经理Joel Tillinghast的著作《Big money thinks small》,在一次访谈中,易方达明星基金经理张坤引用了这一观点,用于彰显自己的对抗精神。

张坤回忆,2013年他操盘买入茅台后,面临塑化剂风波下的股价下跌30%,但他坚持逆势加仓。事实证明,这一决策符合市场趋势,白酒作为被低估的“烟蒂”,在短暂调整期后转入全面上行,这也奠定了张坤在投资者心目中“消费天王”的美名。

然而在今年教育股的全线溃退面前,张坤不再有独自对抗整个市场的勇气。

7月20日,张坤发布了其掌管四只基金的二季度报告。其中的最大变化,莫过于在易方达亚洲精选股票中,张坤清仓了此前看好的好未来和新东方,在报告中,张坤这样阐述这一操作:

“二季度,教培企业受政策预期影响股价跌幅较大,对基金净值产生了一定的负面影响,也使我反思长期投资框架中的一些假设,希望能够将其进一步完善。”

这意味着,这位备受投资者追捧的“公募一哥”承认了自己的错误。问题是,张坤反思的“长期投资框架假设”,到底是什么?

高难度动作

答案写在张坤管理基金的二季度报告中。

在报告中,张坤写到:“二季度,虽然偶有疫情,但国内的企业经营活动和居民生活基本恢复正常,同时货币政策保持宽松。全球来看,随着疫苗的接种,各国的企业经营活动也开始缓慢恢复。”

在张坤看来,在一个流动性宽裕、资本焦虑地寻找高回报率领域的环境下,未来几年内的行业竞争将比过去几年更加激烈。对于投资人,判断正确将收获相对平庸的回报率,而一旦错误,将面临30%至50%的投资损失。

后疫情时代,科技、医药、消费、新能源等板块的头部公司均迎来估值的显著提升。这使张坤的投资策略面临两难的抉择,热门行业的热门公司缺乏足够的安全边际,而相对冷门行业又面临更高的不确定性。如何将两类资产进行适当的整合,张坤将此称为“高难度动作”。

从管理各基金的持仓变化看,易方达中小盘混合的股票仓位从一季度末的94.58%降至71.07%,据券商中国报道,由于该基金从今年2月24日暂停申购,降低权益类资产持仓占比或是为了缓解投资者的赎回压力。相较而言,降低股票仓位有助于减少基金净值的波动幅度,使风格趋向稳健。

一些消费股被剔出易方达中小盘混合的持仓名单,如涪陵榨菜、水井坊、天味食品等,作为前一季度的第二大重仓股,五粮液的持仓份额从1080万股降至530万股,贵州茅台从140万股减持至110万股,恒生电子、华兰生物则受到小幅增持。

易方达优质企业三年持有的权益类仓位从94.76%减少至90.66%,张坤降低了计算机等行业的配置,增加了医药、银行等行业的配置。

相比中小盘混合侧重消费板块的风格,易方达优质企业有更多港股互联网公司的持仓,例如腾讯和美团。在反垄断压力下,二季度头部互联网公司出现集体回撤,这对张坤的持仓造成压力。二季度,张坤减持了美团,但增持了腾讯控股。此外,爱尔眼科和平安银行进入前十大重仓股序列,锦欣生殖和华兰生物则从中掉出。

在易方达蓝筹精选中,张坤同样执行了减持美团,增持腾讯的策略,美团的持股数从3,370.43万股降至2800万股,腾讯则从1,610万股增至1810万股。此外,张坤用增持爱尔眼科,替代了美年健康、华兰生物等医疗、医药概念股的份额。

而易方达亚洲精选对教育股的舍弃,则是张坤的一道阴影。在去年年末,新东方曾是易方达亚洲精选的第一大重仓股,占净值比例达到10.73%,持股数为10万股,持仓市值为1.21亿人民币;好未来则是第七大重仓股,占净值比例8.67%,持股21万股,市值为0.97亿元人民币。

今年一季度,张坤显著增加了对教育企业的持仓,其中,好未来增持至75万股,持仓市值增至2.65亿元人民币;新东方美股与港股叠加的总持股数为295万股,合计持仓市值2.67亿元人民币,较上一季度扩大了近三倍。而在二季度中,张坤大幅减持了有关教育行业的股票。

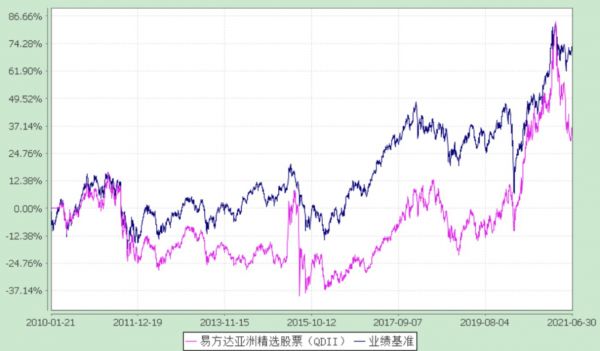

从易方达亚洲精选在今年二季度的走势看,教育股的暴雷大概率拖累了这只基金的业绩。在二季度业绩排名中,相较同类平均5.23%的阶段涨幅,易方达亚洲精选反而回撤9.79%,在同类328只产品中,排名第307位。

除教育股变动外,易方达亚洲精选同时降低了消费股权重,银行、地产行业获得增持,其中,邮储银行、中国海外发展进入前十大重仓股名单。有投资者表示,增持银行和地产是“求稳”的信号,呼应了张坤在报告中后续操作难度高的判断。

张坤在反思什么?

在二季度基金净值滑坡后,易方达亚洲精选被投资者称为“易方达亚洲乱选”,张坤也被斥为“不思变通,硬刚教育股”。投资者开始质疑他的选股能力,有投资者称,张坤的实力仅限于白酒板块。

在易方达亚洲精选2020年三季度报告中,张坤总结了他对疫情的观察:“疫情加速了很多行业本身的发展趋势,将原本可能需要 2-3 年的发展进程缩短到了几个月内,例如电商、本地服务线上化、在线教育等。大部分行业实现了优胜劣汰,集中度进一步提升。移动互联网的时代,信息的传播速度越来越快,头部企业相比于过往获得竞争优势的速度是更快的,程度是更强的。”

这或是张坤表述中“长期投资框架中一些假设”的完整表达。当然,背后也不乏其白酒基本盘的风险增加,随着白酒板块估值的持续走高,张坤或许预判到了2021年年初的抱团股回撤,他需要向更多确定性强的板块进军,分摊投资风险。

从2020年四季度开始,张坤出手大幅增持教育行业,新东方持仓从6.2万股增长至10万股,持仓市值从0.63亿元增长至1.21亿元,接近翻倍;好未来则再度进入易方达亚洲精选的前十大重仓股,持股数从一季度时的10.91万股增长至21万股,持仓市值从0.41亿元增长至0.97亿元,增持比例高达136%。

事实证明,张坤对于教育行业集中度提升的判断并没有错,但低估了隐藏在集中度提升背后的政策风险。

今年4月,教育部发布《关于大力推进幼儿园与小学科学衔接的指导意见》。要求校外培训机构不得对学前儿童违规进行培训;严禁以各类考试、竞赛、培训成绩或证书等作为招生依据;不得设置学前班;不得布置读写算作业等。这意味着K12市场的全面哑火。

6月,新东方、学而思等15家教育机构又因虚假宣传、价格欺诈等行为遭致总计3650万元的顶格罚款。这意味着,教育机构赖以获客的1元试听课被全面封禁。

从今年年初的市值高点至7月20日,好未来股价累计下跌79.01%;新东方股价累计下跌70.33%。加上今年雷霆般的互联网反垄断浪潮,易方达亚洲精选持有的美团、腾讯、阿里巴巴、京东均遭遇了较大幅度的回撤。共同构成了这场属于张坤的败绩。

背后原因,或与张坤的风险偏好有关。

在2020年年度报告中,张坤曾经提及,自己偏爱两类行业,一个是变化最快的行业,另一个是不变的行业。

前者以互联网行业为代表,只要技术有优势,就能迅速碾压对手,抢占到对手的市场份额,形成垄断优势;后者以白酒行业为代表,品牌优势极强,新竞争者难分蛋糕。手握有优势的头部品牌,就有“一招鲜吃遍天”的优势。

回顾张坤的投资历史可以发现,白酒板块的起伏周期与张坤的风格变换息息相关。在2013年白酒全线败退的节点,张坤几乎是“满仓杀入”,结果取得了“捡烟蒂”的极大成功。在去年年末至今年年初,白酒面临估值回撤风险时,张坤果断选择降低白酒持仓,转向风头正盛的教育行业。

这也为张坤带来了“只会白酒”的抨击,对这位坐拥无数粉丝的投资人来说,如何完善自身的长期投资框架,将是下一阶段更重要的事。

相关推荐

二季报背后,张坤在自责什么?

业绩“垫底”,张坤认错

张坤,亏了57亿

张坤,“酒神”狂欢

张坤究竟行不行

“公募一哥”张坤反思:有过不少错判,预期回报率下降难以避免

“坤坤”跌落神坛?易方达亚洲精选年内业绩排名倒数第二

“张坤,你会不会炒股?”

刘彦春,张坤之后第二个千亿经理,一个月赚了71亿

张坤跌下神坛,巴菲特黯然失色,投资界注定不相信眼泪

网址: 二季报背后,张坤在自责什么? http://m.xishuta.com/zhidaoview20885.html