免税赛道的投资逻辑

图片来源@视觉中国

文 | 苏宁金融研究院,作者 | 顾慧君

过去10年,哪个行业是A股表现最牛的行业?在金融、周期、消费、科技这四个大类中,消费拔得头筹。申万28个一级行业中,2010-2020年涨幅排名前4的行业都属于大消费,排名第一的是食品饮料,第二是家电,第四是医药生物,而排名第三的是一个很多投资者比较陌生的行业——休闲服务。

休闲服务行业在10年间上涨了301.6%,是除了食品饮料和家电之外唯一一个涨幅超过3倍的行业。2020年,休闲服务的涨幅在A股28个一级行业中高居榜首,全年涨幅达到99%,跑赢了新能源产业链中的电气设备行业(94.7%)和白酒所在的食品饮料行业(85%)。

休闲服务为什么这么牛?谜底就是中免,中免占这个行业70%的权重,而中免在2011-2020年这10年间股价涨了18.9倍,其中2020年一年就涨了218%,茅台都望尘莫及。中免股价飙涨的原因是它垄断了A股最有价值的赛道之一——免税行业。

免税行业的成长性分析

免税行业之所以受到资金的追捧,是因为这是一个高速增长且天花板很高的朝阳产业。

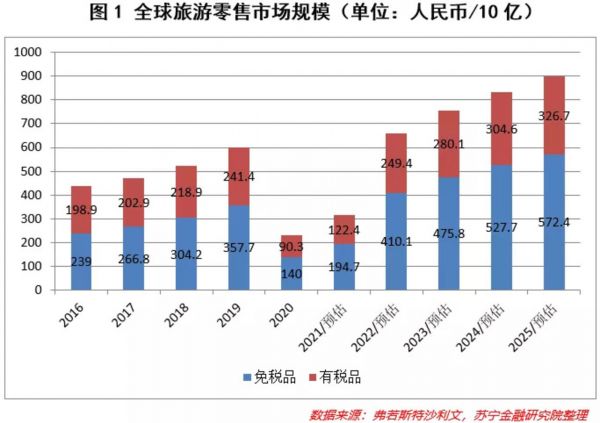

首先来看全球旅游零售市场的情况(如图1)。2016年,免税品旅游零售额占全球旅游零售市场的54.6%,2016-2019年间的年复合增长率为14.4%,而同一时期内有税品零售额的年复合增长率只有6.7%。2019年和2020年,全球旅游零售业受到新冠疫情的沉重打击,各国政府积极采取行动刺激免税行业的发展,2020年底,免税品旅游零售额占全球旅游零售市场的份额上升至60.8%。2022年至2025年,弗若斯特沙利文预计免税品旅游零售年复合增长率为11.8%,至2025年底绝对规模达5724亿人民币,占全球旅游零售市场总体的63.7%。

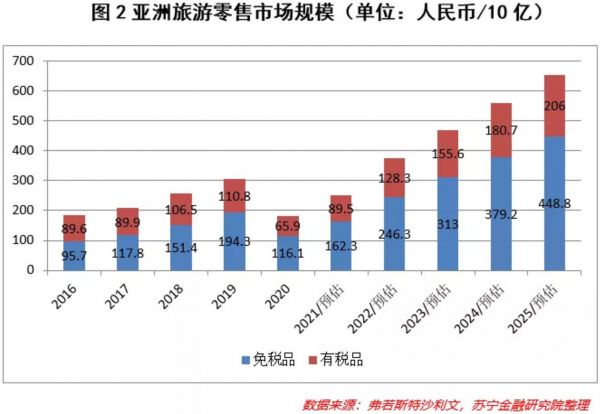

其次来看亚洲旅游零售市场的情况(如图2)。亚洲的旅游零售市场按大洲来看是全球增速最快的市场之一,2016-2019年的年复合增长率为18.1%,其中免税品的年复合增长率为26.6%。弗若斯特沙利文预计,如果新冠疫情在2022年初得到有效控制,叠加免税行业的发展、免税品消费从海外回流中国,将推动亚洲免税行业在2022-2025年间以22.1%的年复合增长率快速增长,并于2025年达到4488亿人民币的规模,占亚洲旅游零售市场的68.5%。

最后来看中国大陆的旅游零售市场的情况(如图3)。2016-2019年间,我国内地旅游零售市场的年复合增长率为25%,其中免税品的年复合增速为28.8%,高于全球和亚洲的增速。2020年,中国政府对新冠疫情的有效控制加之扩大内需和发展免税行业促进消费回流的有力政策,内地的旅游及免税品零售额虽有下跌但跌幅明显小于其他国家。弗若斯特沙利文预计2022-2025年中国大陆免税品零售额的年复合增长率为24.4%,同样超过亚洲和全球,中国大陆免税品市场在全球的占比也稳步上升(见图4)。

从以上数据可以看出,虽然全球免税行业已有数十年的历史但仍保持了较高的增速,中国的免税行业作为后来者增长速度明显高于亚洲和全球,其背后的推动逻辑也非常清晰:较快的经济增速→人均可支配收入的增长→旅游业增长→免税行业作为旅游业中的皇冠快速增长。

免税行业的竞争格局分析

从市场主体这个角度看,全球免税行业是一超多强,中国免税行业是一家独大。根据2020年数据,中国中免的零售额为521亿人民币,占全球市场份额为22.6%,排名2-5的公司其市占率分别为16.3%、14.5%、8.1%和7.8%。再看国内市场,从2020年数据看国内前5大免税旅游零售商占整个行业的比重为99%,集中度相当高,其中中国中免占比为92.3%,排名2-5的公司其市占率分别为3%、2.4%、2%和0.2%。基于上述数据,中国中免在国内和全球免税行业中都具有举足轻重的地位。

再来看免税行业的渠道情况。从渠道这个角度拆分,免税行业可分为口岸免税店、离岛免税店、市内免税店和其他免税店(例如外交人员免税店、运输工具免税店和供船免税店等)。从图5提供的数据可以看出,口岸免税和离岛免税是免税行业中最重要的两个渠道,2016-2019年间口岸免税和离岛免税的年复合增长率分别为29.4%和30.5%。2019年和2020年,国家大力发展离岛免税,2019年和2020年离岛免税的增长率分别为92.6%和61.1%。弗若斯特沙利文预计2022-2025年期间我国口岸免税和离岛免税年复合增长率分别为27.8%和21.1%。从渠道来看,这几年离岛免税处于风口,未来增长潜力较大的则是市内免税。

从免税品的品类来看,香水和化妆品占比最高,在全球免税品销售额中的占比是40%,在我国能达到49%;其次是酒类,在全球免税品销售额中的占比大约为17%;其余占比较大的还有烟草(10%)、时尚配件(8%)、手表珠宝(7%)。上述货品都属于相对高端的消费需求,随着居民收入水平的提高,国内的高端消费尤其是奢侈品需求正在持续扩张。2012年至2018年间,全球奢侈品市场超过一半的增幅来自于中国。2019年,中国更是凭一己之力拉动全球奢侈品90%的增长,占到全球个人奢侈品消费总额的35%。

免税行业的护城河

免税行业的护城河首推牌照。免税业独一无二的价格和质量优势在国内体现得更明显,因此免税牌照的含金量相当高。截止2020年年底,国内拥有免税品经营资质的主体共有10家,其中具有口岸免税店经营资质的有6家,中国中免是国内唯一一个具有免税品全渠道经营资质的主体。我们预计,虽然未来几年我国免税市场的限制会有所放松,但新进入者对现有竞争格局的影响有限,免税市场的整体竞争格局预计将保持稳定,行业的进入壁垒比较高。

其次是行业经验和渠道布局。目前国内免税品行业的主要参与者均为具有长期行业经营历史的国有企业。免税项目往往以招标的方式展开,在诸如门店布局设计、营销、客户服务策略、业务计划及品牌等方面具有经验和优势的竞标者往往更容易中标,从而在渠道拓展方面更顺畅。

最后是掌握的供应商资源。免税业务通常聚焦高端品牌,尤其是奢侈品品牌。这些品牌通常只和成熟的免税品运营商合作。免税经营者通常需要拥有良好的声誉和大量采购订单,以获取与品牌方的议价能力。

免税的商业模式比较特殊。一般的商场要考虑营销、渠道等中间和终端环节的问题,而免税由于其近乎垄断的经营属性和稳定的客户群体,基本省掉了这些环节的费用。免税商向品牌商直接采购,没有中间渠道利益分割,相当于一级经销商直接做零售。基于这种直采模式,即使不考虑免税牌照带来的成本优势,免税龙头运营商也可以同时赚取产业链上中间环节与终端环节的利润,大约有20%的增量渠道利润空间可以释放。

这种商业模式理论上是很赚钱的,像一些全球免税的龙头基本可以维持在60%以上的毛利率。中国中免的毛利率也在40%以上,但投资者也必须注意到免税企业的销售管理费用都比较高。这里面包括机场扣点、物业租金、店面装修和人员支出等等,这些费用会侵蚀掉一大部分毛利,所以其净利率都比较低,像中国中免这样的龙头净利率也只有9%左右。

最后需要提醒投资者的是,在关注赛道好坏与否的同时,还要关注投资这个赛道的“价格”,好赛道和好价格缺一不可。在经历近几年的连续上涨后,免税行业的估值已处于较高位置,投资者需关注估值调整的风险。

相关推荐

免税赛道的投资逻辑

科技赛道的天使投资逻辑

阿里牵手Dufry:免税行业竞争格局再生变化?

查理芒格的A股最爱,外资“买爆”上海机场的逻辑

投资人选择赛道的逻辑是什么?

中国游客一年不出境,全球免税市场就变天了?

拆解高瓴千亿资金投资逻辑:重仓中国,押注医药赛道

联手Dufry只为免税零售?阿里在下一盘大棋

股价震荡、新玩家入场,“免税茅”还香吗

中国电商法影响代购 日本百货店免税销售走下坡

网址: 免税赛道的投资逻辑 http://m.xishuta.com/zhidaoview20730.html