创投观察 | 线上 OTA 往线下走,线下旅行社往哪儿走?

本文是创投观察系列的第 189 篇

分享人:魏子冉,在线旅游从业者,关注行业风向和未来发展,年更型写作者。深度交流可加好友 haohao1758,社交勿扰。

7月11日,携程门店会员日。

门店后台交易系统不断地刷新纪录:14点,交易额突破4000万元;17点,越过7000万元;18点,接近8500万元;19点,正式突破1亿元大关。

截至当天24点,交易额定格,最终逼近1.2亿元。次日,携程旅游渠道事业部总经理发内部信称:“这是一个历史性的高度。”

同一天,众信和凯撒的股价仍在5-7元区间徘徊,处于历史的低点,属于他们的高光时刻需要倒退回2014年。2014年1月23日,众信旅游挂牌深交所,在并购效应的催化下,股价一度飙升至上百元;次年,海航旗下的凯撒旅游也成功上市,成为民营旅行社中两股重要的力量。

对于旅行社产业而言,如今或许又进入了一个新旧势力交替的时代,就如同当年民营旅行社接替“国中青”领跑产业一样。

01

传统旅行社怎么了?

国旅大力发展免税业务,中青旅着力复制古北水镇,批发和零售业务不再作为业绩亮点,而依然以出境批零业务为营业点的大型民营旅旅行社则蹒跚前行。

众信2018年财报显示,归属上市公司股东净利润为约2357万元,同比大幅减少89.87%。

相比之下,凯撒旅游营利状况稍好,但同样不容乐观。凯撒2018年报显示,归属上市公司股东净利润约为1亿9414万,同比下降12.03%。

在市场活跃度最高的两大民营旅行社的年终成绩单,是旅行社产业最具代表的切面之一:高增速不再,净利润在探底。

把众信和凯撒的业绩放在消费市场来看,2018年出境游高度依赖的市场红利、政治安定和汇率、签证等影响因子受到了不同程度的干扰,给营收带来了直接的影响,而这种干扰进入2019年之后似乎没有改善的迹象。

最典型的是中美关系下的赴美旅游锐减,根据美国旅游机构数据,2018年1-5月中国赴美游客量约为12万人,同比下滑2.01%,今年同期数据约为11万人,同比下滑3.07%。

长线目的地如此,东南亚传统热门目的地的情况亦如是。自2018年7月泰国普吉岛沉船事件之后,赴泰国旅客数量急剧下滑。泰国旅游局最新数据显示,今年1-5月,赴泰国游客数同比增速从2018年的27.38%下滑至2019年的-4.31%。

全球经济也进入了波动调整期,出境游总体的市场氛围相对低迷。宏观环境的利好或利空,谁都不能独享或逃避。从众信和凯撒的主营业务来看,事实上,还有另一个切面的问题也在加速暴露。

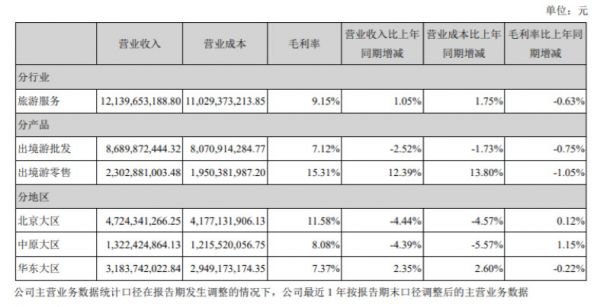

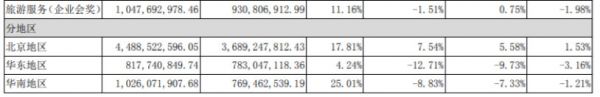

同比去年,众信及凯撒的出境批发业务营收及毛利率都实现同比负增长,而零售业务的毛利率也同比下滑。同时,总体的营业成本均在上升,这意味着,至少在降本增效方面,传统旅行社现在还未找到理想的解决方案。

(众信主营业务表)

(凯撒主营业务表)

仅仅只看效率的问题,传统旅游产业链条中的效率提升问题一直是老大难。批零一体的旅行社在门市收客、组团、地接、产品采购等环节均有介入,而这个长而杂的链条中,信息化程度不高,各个环节系统与系统的对接能力弱,目前传统旅行社依旧需要大量的手工作业。

耐人寻味的是,虽为OTA玩家,但和携程切入酒店、去哪儿切入机票不同,途牛从创立之初就如传统旅行社的搬运工一般,致力于将传统旅行社业务线上化,以跟团游和自由行产品销售为主,如今也陷入了单季度性扭亏为盈但收入下滑的怪圈,仅有降本而未见增效。

02

旧的问题还未解决,新的变化又需要传统旅行社做出更准确的反应和决策。

自携程战略投资旅游百事通后,传统旅行社门店价值显现的同时,OTA与传统旅行社在线下门店领域的角逐日渐升温。传统旅行社的玩家们一度认定OTA不具备线下基因,互联网的打法很难真正成长为旅游领域的“超级物种”。

但在7月11日,携程旅游会员日告捷,8000家门店达成了将近1.2亿销售额——线下门店领域的多了一个值得研究的“携程样本”,与此同时,携程的数据也为传统旅行社带来了了新的启示。

据携程官方数据,家庭形式出游是主力,跟团游达到了43%,自由行占比32%,定制游占比约25%,此外,私家团、精品小团开始流行,多以2-3个家庭共同出游的组合为主,75后、80后、90后群体是最主力客群。

可以说,在传统观光的单一功能需求之上,大众旅游正在分化,个性化正是自由行的专属标签,跟团游也从大包团精致划分为私密团、小包团、定制团、主题团等形式。

而另一个明显的变化是,全球范围内目的地旅游越发受关注。今年,独角兽捕手软银先后押注了总部位于德国的Getyourguide和香港的KLOOK,足见目的地潜力。用户的预订行为变化也支持着目的地旅游的发展,Phocuswright 早在2015年的一份报告中就指出,不仅是国外游客,55%左右的中国游客会在到达目的地后(包括直接在景点购买)才购买相关产品。

尽管自由行还不是线下主力,目的地碎片化需求还没有大规模爆发,但用户出行方式的升级必然倒逼传统旅行社做出改变,对供应链的丰富和灵活性、产品设计和用户旅行全流程服务方面提出了更高的要求。

在产品设计上,产品模式将随着用户需求改变,传统旅行社必须通过出行数据和行后反馈快速调整产品。标品批发已经很难适当用户“边走边订”的需求,产品形态更加碎片化,产品服务细分化等极大地考验供应商的目的地资源整合和系统能力。

而深入到目的地资源整合环节,网红目的地、网红景点、优质当地司导、特色体验活动正在取代传统旅游目的地和景点成稀缺资源,Airbnb的“Trip”项目便是最好的注脚。

03

中国旅游研究院、携程旅游大数据联合实验室联合发布了《2018年中国游客出境游大数据报告》。中国公民出境旅游人数1.5亿人次,比上年同期增长14.7%。

2002年到2017年,中国公民普通护照签发量达1.73亿本,年均签发1080万本。然而,除去前往港澳台的内地游客,2018年约有7125万人次去海外国家旅游,这意味着100个内地居民中,不到5个出国旅游。

出境游的潜力还会持续释放,只是速度和时间问题。

对于传统旅行社而言,跟团游的大盘需要护好,自由行的增量必须把握。

事实上,传统旅行社不是迟钝到无法感受市场和用户需求。移动互联网广泛覆盖,各大OTA下沉发展,内容平台带货兴起,传统旅行社靠旅游信息不对称、靠独家资源、独家渠道就能躺着赚钱的日子一去不返,解决产品同质化、实现品牌差异化发展被提上战略日程。

2018年,众信推出新的出境游批发品牌“优耐德”,实施“产品向上”的发展理念,向同业输出“超级自由行”产品。今年集团下属全资子公司香港众信又在澳洲、欧洲、日本等中国游客热门出境游目的地进行了一系列碎片化资源投资布局,覆盖在线预订、用车、餐饮等多个领域,以期提高商业壁垒。

不过显然,上述措施的效果还在缓慢释放中。

传统旅行社已经意识到“资源为王、渠道为王”的内涵发生了变化,产品为王、体验为王、内容为王的未来方向已经很清晰,但从众信的投资动作来看,目前众信还在整合目的地碎片化资源的阶段,资源优势、技术优势和服务体系还需要重新调整和梳理。

大型旅行社作为一个复杂集团,梳理一个新流程或启动一个新项目无疑需要面临复杂的决策和博弈,寻找最佳的合适伙伴,从细节开始试点改造对于传统旅行社而言,不失为一个好方法。这也催热过传统旅行社的赋能赛道。

04

历史是时间的产物,不是简单的哲学三段论。

赋能也不是头脑一热的变革口号,而是号称脏活、累活的生意。

目的地资源整合和信息化改造,在在线旅游虚火旺盛的那几年层出不穷,如今存活下来的公司寥寥无几,更多的是惨淡收场。

一些倒下的明星公司,死亡原因不外乎盲目烧钱,同时也有创业时机、动机和动作的不成熟,最典型作法是“叫嚣着颠覆携程”,却没有看到拥有巨大标品流量的携程事实上也正在开放平台的流量,让更多优质的创业者进场,服务更多年轻的用户。

作为去哪儿的投资方之一,金沙江创投董事总经理朱啸虎曾在公开场合说过,在旅游细分领域,想要单独成长为行业巨头机会已经十分渺茫了,而“抱携程大腿,为携程打工”的创业机会还有很多。

朱啸虎曾点名住非标住宿、出境游、目的地小交通,以及To B供应链服务,“这些细分市场依然不乏赚钱的机会。”

同理,在传统旅行社领域,想再长出一个众信已经很难,沉下去做产品和服务,和传统巨头互相成就才是创业价值所在。当然,对于创业公司来说,不光还要能理解传统旅行社转型过程中的真正需求和痛点,最难的突破还在于——传统巨头是否愿意一起淌这个险。

在国外,大型OTA、传统旅行社乃至传统酒店集团和更年轻的、小而美的技术、目的地资源服务商达成战略合作是近年来的主旋律,比如Booking集团收购活动预订软件商FareHarbor,加速碎片化产品线上销售。

而从赋能的角度来看,其实像 GetYourGuide 和 KLOOK 客路在内的目的地旅游平台均是赋能传统旅行社的潜在选手,他们将直采资源,包括门票等当地玩乐资源向OTA、传统旅行社分销早已是“不能说的秘密”——也是这些目的地独角兽营利的重要组成。

除了目的地资源型的赋能,也有纯技术型的选手,想用智能工具助力传统旅行社更好地根据用户需求将碎片化的POI拼接从成型,提升后台的运营效率以支持前台用户需求的变更,智能工具的利用也降低后台的人工成本,解放后台服务前台。但这种模式的问题很明显,没有供应链的落地服务对接,系统的价值太浅了。

市场上更多的是资源+技术赋能型的玩家,像皇包车的同胞品牌云地接、乐派网的凹凸自由行,以及最近刚宣布完成 800 万美元融资的WeTrip西游计等等。

这些公司的模式,无外乎一方面从最上游拿到优质资源,特别是小众的、精致的、传统资源组合方因成本和效率所限难以获得的资源;另一方面为旅行社提供智能云平台,让员工可以根据用户需求,从资源库灵活匹配并组合产品销售,未来还将基于数据和智能推荐,根据用户喜好来优化产品匹配效率。

而不同在于,各家的系统操作方式可能有差别,或者资源库的商品类型和价格,比如云地接主打车,WeTrip西游计目的地碎片化产品和车都有,更完善的目的地产品资源,意味更高效的解决方案,但对小公司来说,也意味着更高难度的整合门槛。

“整合目的地资源并不容易,产品太分散了,要想把控供应链,需要很强的海外运营背景和在地团队,但谁能更好地解决这些问题,提供一个综合而非单一的技术方案,才真正可以为传统旅行社提供赋能价值。”西游计的创始人倪佳欣表示。

总的来说,这个市场的现状是创业公司想赋能,奈何渠道费烧不起,传统巨头要变革,内部却积重难返。最后的最后,就看哪家传统旅游巨头,谁最终还愿意给创业公司抛一个橄榄枝了。

线上OTA往线下如狼似虎,传统巨头们,还要继续观望吗?

相关推荐

创投观察 | 线上 OTA 往线下走,线下旅行社往哪儿走?

陈欧往哪儿走?

洗牌、增长背后的隐忧:共享充电宝下一步往哪儿走?

二零一九漫画江湖“风云榜”,行业的风究竟往哪儿吹?

岌岌可危的传统旅行社,能从Thomas Cook的结局里学到什么

OTA平台掀大佬直播带货风潮,线上消费与线下体验平衡问题待解

某OTA裁员90%?同程航旅称启动整合,并非大量裁员

创投观察 | 旅行产品如何获取流量,做选品和转化?

用“全网最低价”切入印度市场,三星支持的 OTA HappyEasyGo 完成数千万美元 B 轮融资

传统旅行社阵地被蚕食:携程途牛们开起线下门店

网址: 创投观察 | 线上 OTA 往线下走,线下旅行社往哪儿走? http://m.xishuta.com/zhidaoview2060.html