黄红云被讨23亿“离婚费”坐实,金科股份“分家”越闹越大

图片来源@视觉中国

文丨节点财经,作者丨七公

最近几天,对于金科股份(000656.SZ)实控人黄红云来说可能心里非常“堵”,而“添堵”的人,正是在5.20向他“发难”的前妻。

今天(5月31日),金科股份发布《关于媒体报道的说明公告》,对此前部分媒体称黄红云被前妻陶虹遐申请成为被执行人一事做出说明,公告显示,该事件起因系2017年黄红云与陶虹遐离婚后涉及的股权财产分割而引起的分歧,其中,陶虹遐将要分走的股份为3.72亿股,对应市值约为23亿元。此前的相关报道中,其执行标的金额一度传为3.72亿元。

公告称,黄红云本人有能力且有意愿积极、快速推动金科控股将已经质押至陶虹遐女士指定人名下的股票(即3.72亿股)完成分拆、过户及相关手续。

但是,既然有能力,有意愿履约,为何拖着不给,非要被曝光在聚光灯下?金科股份的回复令人迷惑。

01、前妻讨要23亿离婚费,黄红云“挺闹心”

黄红云和陶虹遐曾经也是一对共同抵御“外敌”的夫妻。

2016年9月21日,孙宏斌的融创中国斥资40亿元,认购金科股份非公开发行股票9.07亿股,占后者总股本的16.96%。认购完成后,融创中国对金科股份的持股比例仅比黄红云夫妇少8.25%。

或许是感觉到了威胁,黄红云在9月26日小幅增持,将定增后二人的持股比例提升到25.43%。

3个月后的2017年1月,融创中国卷土重来,通过公开市场收购3.3亿股金科股份,合计以1.237亿股,一举将持有金科股份的比例扩大到23.15%,逼近黄红云与陶虹遐及一致行动人的26.24%。

但上述共患难的关系并未因融创中国的“入侵”,或者说二人的“携手御敌”而得到巩固。

2017年3月31日,金科股份对外披露,公司实际控制人黄红云和陶虹遐经友好协商,已办理离婚手续、解除婚姻关系,并于公告当天签署了《一致行动协议》。

不过,经过上述一役,即便结束了夫妻关系,双方仍然约定,陶虹遐同意成为黄红云一致行动人,在处理金科股份经营发展且根据公司法等有关法律法规以及本公司章程需要由股东大会、董事会做出决议的事项时均保持一致行动。

此后,黄红云也在陶虹遐的助力下,有惊无险地夺回了金科股份的控制权。

按理说,当初和前妻友好协商离婚,还一起抵挡过“野蛮人”,黄红云家族更是位列2020年胡润全球房地产富豪榜第113位,财富总规模达到150亿元,支付23亿元分手费应该不在话下。

是否有其他的内因?

节点财经注意到,5月6日,金科股份曾公告,黄红云质押给国信证券股份有限公司的股份办理了延期购回交易,质押到期日从原来的2021年4月22日延后到2021年10月21日,涉及7306万股,质押用途为资金需求。

截止目前,金科控股股东及其一致行动人未来半年内到期的质押股份累计数量为21750.43万股,占其所持股份比例为13.58%,占公司总股本比例为4.07%,所对应融资余额为7.37亿元。

资本市场,金科股份股价自去年8月创出11.27元/股高点后一路下跌,至5月28日收盘6.06元/股,跌幅超过40%,市值蒸发近300亿元。

图源:东方财富

随着股价走低,黄红云的财富出现缩水。5月17日发布的2021年新财富500富人榜中,黄红云家族以95.3亿元财富位居榜单第457位。

透过财报,节点财经发现,黄红云主要的财富来源—金科股份,虽然在2020年交出了一份营收、净利润双增长,地产融资“零踩线”的完美年报,但背后却隐藏着巨额债务风险,所谓的“零踩线”更被外界质疑是“明股实债”玩猫腻。

02、半年“红”转“绿”,金科藏猫腻?

2020年,金科股份营业收入为877.04亿元,同比增长约29.41%;归属上市公司股东净利润约70.30亿元,同比增长23.86%。

尤其值得一说的是,“三条红线”压力下,金科股份竟然在短短半年时间内,从“红档”企业变身为“绿档”企业,实现了“零踩线”。

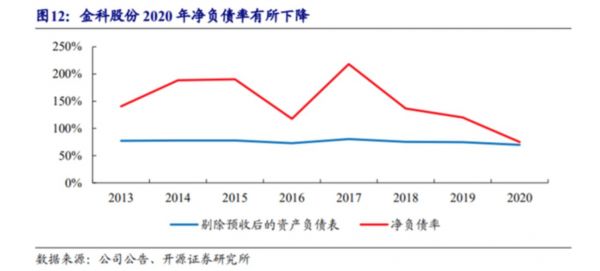

2020年中报之时,金科股份可是妥妥的“学渣”一个,其净负债率为124.62%,剔除预收款后的资产负债率为74.08%,现金短债比0.98倍,均超出监管要求。

按照规定,金科股份将不得再新增有息负债,未来融资渠道基本被堵死。

然而,截至2020年末,金科股份净负债率为71.84%,下降52.78个百分点;剔除预收账款后的资产负债率为68.99%,下降5.09个百分点;现金短债比1.34倍。

图源:开源证券研报

从“不及格”到“及格”,金科股份火箭般的“蜕变”速度,引起了市场对其可能存在“明股实债”的质疑。

节点财经注意到,金科股份在杠杆水平下降的同时负债总额却在快速增长。截至2020年末,公司总负债3072.60亿元,同比增长14.03%,其中流动负债2400亿元,同比增长19.4%。

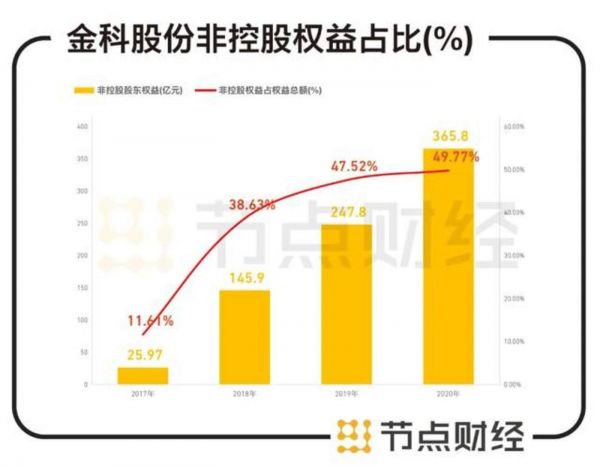

秘密就在非控股股东权益上。数据显示,2020年金科股份非控股股东权益(少数股东权益)365.8亿元,占权益总额比例为49.77%,接近一半。

也就是说,金科股份近一半权益属于外部非控股公司或合作方。所谓超两千亿的销售额,真正装进金科股份口袋的并不多,仅仅是一半过一点,这在地产行业比较少见。

同时,随着非控股权益占比的大幅提高,计算净负债率的分母(净资产)跟着变大,公司的净负债率自然会有所下降,真实的净负债率或许只有金科股份自己知晓。

数据来源:金科股份财报、东方财富choice

进一步分析,金科股份应该是玩了一把“明股实债”的游戏,即通过发行永续债,把实际上的债权投资变成名义上的股权投资,纳入权益类账户,增强公司的净资本,从而起到降低负债率表现,提升债权融资能力和空间的作用。

查阅财报,2020年金科股份共发行了21.42亿元的永续债,相比上一年的8亿元,增幅达到167.6%。而这部分“债务”在金科股份的财务报表中被归属于所有者权益的其他权益工具栏中。

节点财经认为,永续债的利率跳升机制,会不断推高企业的财务成本,运用该方式调节财务指标,金科股份虽然“优化”了负债率,但实际债务风险与现金流压力并未得到根本改善,只是被隐藏起来了,这反而可能会误导企业运营方向,对未来的可持续与健康发展产生不利影响。

03、再造一个新金科,容易吗?

2020年底的时候,金科股份发布新的五年计划,表示在综合“规模、业务、利润、负债”等因素的动态平衡测算下,计划公司及所投资的公司力争到 2025 年总销售规模 4500 亿元以上,年复合增长率 15%以上。

以金科股份2020年2232亿元的销售金额计算,相当于再造一个新金科。

而在今年4月7日举办的2020年业绩说明会上,金科股份总裁杨程钧表示,结合市场环境及公司高质量发展的战略要求,2021年公司及所投资的公司计划全年销售目标不低于2500亿元。

但在节点财经看来,无论是远的2025年目标,还是近的2021年目标,都具有挑战性。

先看宏观方面。由于近几年愈发趋严的地产调整政策,整个房地产市场进入深度调整和转型期,地产投资和房价走势均处于平滑阶段。2020 年房地产贷款增速 8 年来首次低于各项贷款增速,新增房地产贷款占各项贷款比重从2016 年的 44.8%降至 28%。

国家统计局最新数据显示,4月份,全国房屋新开工面积为17742万平方米,环比下降7%,同比下降9.3%。即使和疫情前的2019年同期相比,这一数据也下降了10.5%。

作为其中的一员,金科股份自然也无法跳脱政策压力。囿于获取资金的难度加大,项目结转时间拉长,金科股份的盈利能力逐渐走弱。

财报显示,其2020年毛利率为23.16%,同比下降5.68个百分点。相比之下,其2017年、2018年的毛利率分别为21.32%、28.57%。

从一定程度上说,房地产商靠规模化扩张,赚大钱、赚快钱的时代已经过去了,金科股份也不例外。

销售方面,今年1-4月,金科股份仅完成660亿元的全口径销售,占年度目标2500亿的26.4%,远低于时序进度。

且金科股份的地产销售以三线城市为主,2020年公司三线城市销售占比达到45%,四线城市的销售占比达到8%,也就是说低线城市房地产开发占据着金科股份的半壁江山。

事实上,随着人口流失,棚改拆迁热度消退,如今很多三四线城市房价都面临着巨大的下跌压力。贝壳研究院监测的100城中,三四线市场整体大幅跑输一、二线市场。尽管今年一季度有所回升,但整体新房价格指数已回到两年前的水平。

该背景下,金科股份的销售目标存在较大的不确定性。

另外,就拿地金额来说,2020年金科股份拿地面积2364万平米,同比减少29%;克而瑞数据显示,2021年1-4月,金科股份的拿地金额仅为39.7亿元,新增货值112亿元,均排在行业60名之后。随着拿地力度减弱,对目标的支撑力也在下降。

不得不说 ,金科股份这4500亿元的口号喊的还是挺大的。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

相关推荐

黄红云被讨23亿“离婚费”坐实,金科股份“分家”越闹越大

融创减持金科背后的三个谜题

逼退孙宏斌后,他把千亿房企交给一位40岁的年轻人

滴滴53城上线“小红云”功能 颜色越红周边叫车人越多

“离婚”引发的战争

融创当了这么多年“白衣骑士”,这次孙宏斌是在救自己

“庆渝年”第二季:被抢走几十枚公章,谁的当当?

十三年坚守 创东方天使项目金博股份登陆科创板

重资产扩张:为什么规模越大越不赚钱?

360谈周鸿祎齐向东分家:解决奇安信上市独立性问题

网址: 黄红云被讨23亿“离婚费”坐实,金科股份“分家”越闹越大 http://m.xishuta.com/zhidaoview20104.html