中国GP人效考:该雇多说人?该分多少Pay?

编者按:

「VC/PE洞察」是36氪的一个新栏目。这篇文章我们邀请了36氪的好朋友——光尘资本顾问的两位合伙人耿希玉、廖一帆来撰写。

光尘资本顾问是一家服务于中国人民币基金市场的私募配置顾问。过去x年,他们接触了数百家GP和LP,对这个行业的运营现状和效能有着一手的深刻观察。在这个信息不对称的市场,36氪和光尘资本顾问都希望能将这些积累下来的数据和观察,通过有趣有料的方式分享出来,在“新闻”之外,补全中国创投市场的全貌。

如果您也是相关从业者,欢迎和我们交流:36krmediair@36kr.com

在光尘担任合伙人的某个小哥,5年前正在准备入职一家二线美元VC。

作为一个只在RMB机构中工作过,对“美元基金”充满憧憬,却一无所知的年轻人,当看到Offer上40万人民币的年薪,不由得感叹道:

“做Associate就能拿到这么多钱?”

过了三年,小哥接到了猎头朋友的电话,说是一家一线美元PE的Asso岗位值得一试,已经做了三年Asso的小哥很不开心。

“这不还是一样的岗位吗?”

“别急,你先看看Pay的情况。”

小哥打开了微信中发过来的Excel,惊讶的发现Associate一栏上写着30万美元的岗位年薪,是此前的5倍,而且后面标注是“离岸支付,税费自理”。

一脸疑惑,同样的一个岗位,薪酬能有如此大的差异?

一级市场以人为核心

众所周知,一级市场投资是一个“People business”,也就是说,投资机构中最重要的资产,就是人。

而对于“人”,即行业中的专业人士,对其能力的认知方法,一直停留在“传统经验”的水平上,没有测量和量化的好方法。

既然单个的人无法进行测量,换个角度,我们对“人的组织”,也就是GP和LP机构的团队效率进行考察,则会直观很多。

所以,在本文中,光尘将会对机构“人效”这一数据进行分析,为在一线投资的同行们开辟一个新的视角。

人效重要吗?

人效即团队成员每人的资产管理规模。一些计算方法只计算前台人员,即AUM per professional,另一些则包括了所有的GP全职雇员,称为AUM per FTE,本次光尘的分析将采用后者为基准数据。

相对于传统业绩指标,人效概念更简洁,也更有效的反映投资机构的组织健康程度,并对全球私募市场的投资成本,以及管理人遴选产生了积极影响。

稍加深思就可以发现,人效是管理人团队中两种问题的“晴雨表”。

一是资产的管理效率是否达到了同类管理人的平均水平。如果低于平均,要么核心管理层的能力不达标,必须要依靠堆砌人力来进一步产出;要么机构的运行模式与同业有显著不同,这种标新立异是否会蕴藏风险,则值得出资人考量。

同样,若人效高于平均,是否该机构采用了某种提高工作效率的手段,亦或是因为募资或营销能力突出,而导致团队建设落后于AUM的过快膨胀等等。

二是GP/LP团队的稳定性,终于获得了一个可量化的标准。传统上,一家投资机构团队是否稳定高效,基本只能凭借业内的过往经验,以及风言风语来判断。而人效越高,理论上每个团队成员所获得的薪酬越高,不容易受外界的诱惑,可以专心着眼于机构的中长期利益。

所以上文中提到,美元一线PE能够给Asso岗位提供远超行业水平年薪的故事,并不是因为管理资本规模够大,而是因为其分配到人头上的管理规模够大——顶级的人效带来薪酬上的优势地位。

而且,有竞争力的薪酬水平,对人的要求也水涨船高,进一步吸引了市场上最优秀的人才,并对团队现有成员产生竞争压力,使其不可懈怠,以增加产出。同时,人数较少但人效较高的团队,更容易保持紧密沟通,避免“大公司病”,战斗力也更强。在英国PE行业,超过1/2的LP投资人士有投行或咨询经验背景,在GP这个比例为3/4【1】。激励制度、公司名声和职业上升空间,是投资机构吸引人才的关键要素【2】。

上面是对人效的“理论”,下面我们来看看实际情况。

首先是LP机构的人效:

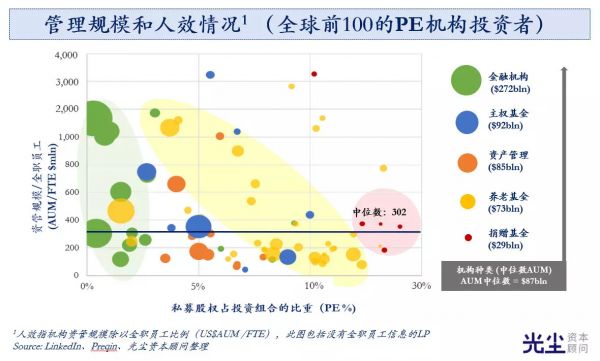

光尘依据自有数据及公开信息,通过分析全球投资PE前100的机构LP(包括金融机构-主要是保险、主权基金、资管公司、养老金、大学捐赠基金这五类)的人效情况,并配合私募股权投资在其整体资管配置中的比例,观察到了一些有趣的现象【3】。

首先,海外机构LP的人效中位数是约3亿美元/人,这显著高于国内基本所有的机构LP,这主要得益于海外机构可以获得更多元的资金来源,其配置资产的品类也比国内更加丰富。

其次,大家都知道,保险配置股权类投资比例较低,捐赠基金配置则相对较多,这点在数据上也得到了反映。

但相对于金融机构的巨大体量,很多取得傲人收益的捐赠基金,其实人效并不高,这个与业内常识不相符。这更多是由于捐赠基金在管理规模上,受限于仅有的几个渠道,比如校友和社会的自愿捐赠,其获取资金的难度相对于金融机构高出不少。

所以受限于资金体量较小,捐赠基金更愿意雇佣专业人士,通过投资复杂不透明的另类资产,采用新锐组合方法获取超额收益,这也是捐赠基金配置更大比例VC/PE资产的原因之一。

最后,我们发现了一个显著特征,如果配置股权投资比例增加,会降低机构的人效水平。由于私募股权投资的非标属性,以及LP机构主动管理及直接投资的需求,会对机构的整体人效产生负面影响。这也意味着如果一家资管机构希望自身做大做强,多元化的另类配置策略则是必由之路,一味配置某一品类资产会导致机构臃肿不堪。

接下来看看GP们的情况:

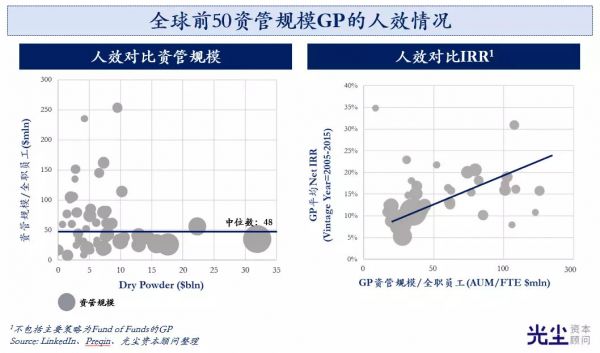

在光尘获取的人效数据中,全球AUM前50大平均AUM为220亿美元,而GP的人效中位数是4,800万美元/人。根据公开信息,在这方面中国的若干一线GP可以说是跑在了世界前列。例如,中信产业基金人效约为8,800万美元/人【4】、IDG资本约7,500万美元/人【5】、深创投约为8,400万美元/人【6】、高榕资本约为5,500万美元/人【7】、大钲资本约为5,000万美元/人【8】,均超过了平均水平,其管理效率在全球同行面前也是不落下风。

当然,人效和基金回报之间的关系我们也没有落下。在统计中,确实一部分人效较高的GP取得了较高的IRR,但其相关关系并不显著。超过80%大型GP,在人效和业绩方面的表现十分趋同,无法得出人效越高回报越好的结论。

这也说明在主流GP领域,大家的管理技术没有显著差异,并不存在某个极强的关键人士带领下,或某种机制的设计,可以突破现有格局下人效的瓶颈。所以,扩大AUM,一定意味着团队扩张,而团队扩张是有极限的。也就是说,对AUM总量的控制,必须要在人效极限的之内,否则过度扩张带来的后果就会显现。

不过,现有的人效数据是基于海外市场,且集中于大型GP。这些GP往往成立多年,且布局不止一种投资品类,对于成立时间较短、中小型GP较多的VC、Growth领域仅提供有限参考价值。另一方面,相对比较敏感的业绩数据,光尘建议LP在投资过程中,可以寻找主动公布自身的人效的GP,以便对团队产生更加直观的理解。

高人效需要客观条件

人效这个指标的意义,并不是单纯的AUM和人数的数字比值。例如,如果基金的AUM只有4,800万美元,不意味着整个GP团队只能雇一个人才能达到先进水平。

做到高人效的第一步,就是要愿意投入管理费,学会使用“工具”,而不是做大量“再次发明轮子”这样无意义的工作。

海外成熟市场之所以“成熟”,是因为其存在大量的第三方服务机构为GP提供服务,而往往一线GP因为财力雄厚且有丰富的企业采购经验,更加擅长使用这些“工具”,所以使机构内部的人力得到解放,让团队可以更加专注的集中于具体案子的细节信息上。

例如,光尘在接触GP的过程中会发现,许多GP会标榜自己具有独立的行业研究能力。而事实上,所谓的“能力”,不过是部署几个初级员工收集一下公开信息,最多跑一跑线下,做一下访谈等,这种简单投入的研究能得到的信息,丰富程度可想而知,而依据这种信息所做出的决策也会有很多漏洞。

三方服务的不健全,以及投资机构的低付费意愿,间接导致了很多投资策略在中国市场无法运行。

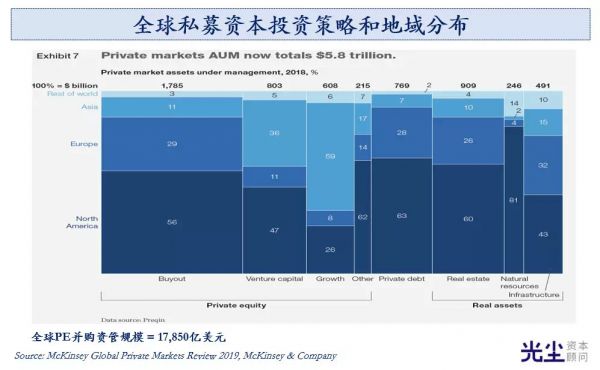

例如根据麦肯锡2019年统计,全球股权投资市场2018年的AUM约为3.4万亿美元,而以Buyout为主要策略的并购基金,就达到了近二分之一,1.8万亿美元【9】。而境内市场Buyout的比例则非常低,其中一个原因就是Buyout策略依赖大量成熟三方机构,如战略咨询和企业运营顾问的介入,而境内则完全不具备这样的环境。

再加上,三方服务得不到发展,投资机构也更加不信任外部机构所提供的信息和研究。基础的研究和数据分散在各个机构,无法在市场上沉淀,并重复完善利用。这就导致了有条件的GP所有流程全部自己着手,没条件的GP全凭经验和运气。

在海外,投行服务的交易占PE绝大部分。路透统计,全球每年PE相关投行收入高达120亿美元【10】。光尘推算,这大致等于GP年度收入(管理费+提成)的1/3。

然而,国内卖方机构创造价值和收入相差悬殊。例如很具有中国特色的FA市场,大大小小上千家,其中绝大多数提供的都是水平较低的信息中介服务。根据公开信息,卖方市场当之无愧的领头羊,华兴资本2018年投行业务总收入不过1.5亿美元【11】,这与境内超过5万亿的股权总管理规模完全不成比例。

这种“交易成本的内部化”,增加了机构臃肿,进而降低了人效。也使得更多的管理费没有花在刀刃上,使境内一级市场的投资成本居高不下,资金损耗多,LP不开心,募资也更加不易。

LP们支付的管理费,有多少花对了地方?

管理费是投资管理这个行业的终极内核,甚至可以说是很多GP存在的意义。

从人效这个角度来说,管理费的合理使用,才是人效这个数字“生效”的前提。

理论上,管理费只能用于与本支基金投资管理活动中的支出,这主要是指团队薪酬和差旅费。而现实情况却并不是这样。

人民币市场更多时候是GP的“老大”,也就是Keyman,在结束募资工作后,拿走管理费中的大部分,其他合伙人再分一部分,剩下的给其他团队成员。另一种则是作为管理公司的收入,用于支付行政或公关等开销,如果有利润甚至还会分配给管理公司的股东。更有甚者,会使用管理费出资GP应该在基金中出资的部分(GP commitment)。

这明显与LP的利益并不一致,在GP管理多支不同基金的情况下尤其明显。

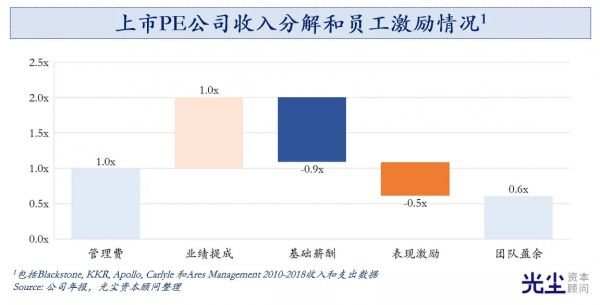

光尘分析了几家比较有代表性的境外上市GP的收入分配模式,这几家在GP人效对比上也是名列前茅。

可以看出,在大型管理机构的收支表中,管理费和Carry的收入基本持平。同时,管理费90%是用来支付团队基础薪酬,而相当于Carry一半的数额来激励团队,与境内大多数机构的做法明显不同。

所以结合这些大型GP优秀的人效,每个团队成员到手的薪酬十分惊人。高人效+合理的分配机制,正是一线GP们长久竞争优势的来源,也进一步加剧了行业的头部效应。

另一方面,管理费的费率对投资业绩的影响十分显著,根据“出类”所编译Green Spring Associate的文章《LP和GP利益如何更一致?》中指出【12】:

“通过计算,如果两只基金都能够给出相同的总回报,那么相对于收取2.5%管理费的基金,收取1.5%管理费的基金给予LP的净回报会增加8.6%。也就是说,当一只基金收取较高的管理费时,GP可用于投资的资金就会减少,假设总回报是相同的,那么给LP的净回报会较低。”

一直以来,LP都被告知,2%的管理费是行业惯例,“自古皆然”,但事实真的是如此吗?

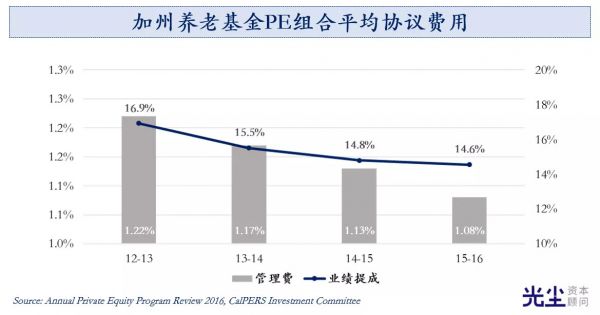

从加州养老基金16年的统计数据来看,它的管理费和业绩提成“协议价”分别为1.08%和14.6%,远低于市场熟悉的2%/20%,并有逐年递减的趋势【13】。Preqin在2017年曾经发布统计,从2014到2017年,Buyout基金的平均年管理费从1.41%上涨至1.57%,基础设施及房地产基金则从1.38%上涨至1.48%【14】。

可以看出,2%的所谓惯例并不是一成不变的。不同品种的投资策略,也会随着市场潮流及所需投资成本的变化而变化。而我们最熟悉的的另类投资品类,VC和Growth阶段的股权投资基金,从全球市场上看,已经经历了连续多年的管理费水平下滑【15】。

更重要的是,管理费并不是GP的一家之言,而是所有基金参与者所共同商议产生的。美国市场自2008年之后,随着机构LP们的逐渐强势,基金的管理费呈持续缓慢下降趋势。并且,美国SEC也开始针对GP提供“非常规”的FA和咨询服务(从组合公司进一步获取收入),采取了强监管和惩罚措施【16】。反过来说,持续下降的管理费率,会迫使GP提高人效,并进一步改善对LP们的服务。

对于投资机构人效的研究,为LP判断GP的方法论上增加了一个维度,光尘希望可以通过这一篇内容起到抛砖引玉的作用。

如果作为LP,目前备选的基金中从业绩和领域上看都大同小异,不妨尝试一下通过人效进行投资决策。要是有一家GP的人效水平可以达到全球平均水平,又愿意拿出大部分管理费来给团队发薪,那么恭喜你,你的选择会变得容易很多。

(主笔|耿希玉 数据分析|廖一帆 配图|王雪婷 校对|王云路)

参考资料

【1】Dr Jenny Chu, Elisa Berger. Private Equity Career Paths and Personality Traits: Gender Similarities and Differences.

【2】Schulte Roth & Zabel. Private Equity International Fund Formation and Incentives Report

【3】Preqin. Preqin Special Report: The Private Equity Top 100 (February 2017).

【4】Private Equity International. PEI 300. (FTE# is based on Nebula Capital Advisors' estimates)

【5】"About Us." IDG Capital, www.idgcapital.com/about-us. (AUM and FTE# are based on Nebula Capital Advisors' estimates)

【6】"About Us." SHENZHEN Capital Group, www.szvc.com.cn/main/aboutUs/companyIntroduce/index.shtml. (AUM and FTE# are based on Nebula Capital Advisors' estimates)

【7】"Talk with Gaorong Partners: Embracing Tech, Developing Better Living." Tencent, tech.qq.com/a/20190326/010154.htm.

【8】"Warburg MD Joins Former Colleague at China's Centrium." Private Equity International, www.privateequityinternational.com/warburg-md-joins-former-colleague-chinas-centurium/. (Assuming 1:1 for investment/non investment professionals)

【9】McKinsey&Company. Private Markets Come of Age – Mckinsey Global Private Markets Review 2019.

【10】Refinitiv. Global Investment Banking Review - First Quarter 2019 | Banks, Sponsors & Corporates.

【11】"Financial Information and Announcements." China Renaissance, ir.huaxing.com/financial-information/.

【12】"Creating GP-LP Alignment: Why Terms Matter." Green Spring Associate, blog.greenspringassociates.com/venture-capital-today-creating-gp-lp-alignment-why-terms-matter.

【13】Pension Consulting Alliance. CalPERS Investment Committee Annual Private Equity Program Review 2016.

【14】Preqin. The 2017 Preqin Private Capital Fund Terms Advisor.

【15】Preqin. Private Capital Fund Managers Raise Fee Rates in 2017.

【16】Eileen Appelbaum and Rosemary Batt. Fees, Fees, and More Fees: How Private Equity Abuses Its Limited Partners and U.S. Taxpayers.

相关推荐

中国GP人效考:该雇多说人?该分多少Pay?

2020下半年,创投人该如何避坑

大寒之年,LP如何选GP?中国的母基金该如何突围?|2019中国基金合伙人未来峰会

旅游费用也可以分期付款?「Fly Now Pay Later」获 3920 万欧元融资

5G技术让人兴奋,目前商业化却让人失望

手机业的疫情考:新冠杀伤力超过非典多少?

对话熠美投资叶庆:投资20年,对人事势的思考

从“收购亚马逊中国”到被阿里收购,网易考拉发生了 什么?

职场环境恶劣,大龄程序员该如何延长职业寿命?

对话熠美投资叶庆:投资20年,对人事势的思考 | 投资者说

网址: 中国GP人效考:该雇多说人?该分多少Pay? http://m.xishuta.com/zhidaoview1868.html