专访浦发硅谷银行行长Dave Jones:低谷期,风险债是那个雪中送炭的人

近年来,随着宏观环境趋冷,一级市场也经历了前所未有的变局,“募资难”、“融资难”、“钱荒”、“扎堆上市”成为高频词,十年来的好日子不再。随着《资管新规》出台,去杠杆、控风险成为金融政策主基调,人民币基金募资被截流,创投市场进入寒冬期。

在艰难时刻,一切募资渠道都变得重要。面对趋弱的股权融资市场,风险债权(Venture Debt)投资机构正变得更加活跃。

简言之,风险债即是一种给创业公司的贷款,由于创业公司很少有抵押物,其承担的风险高于一般银行贷款,所以风险债的利息会稍高一些,并且配以一部分认股期权。

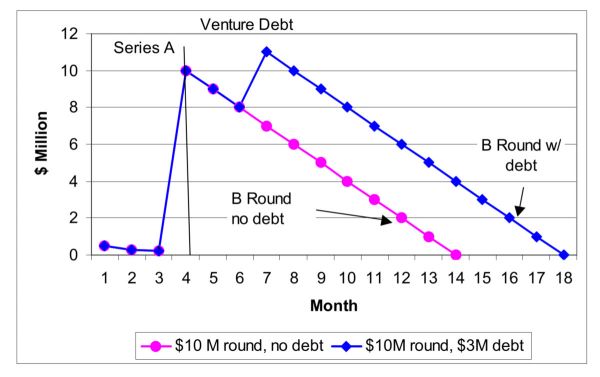

在融资中,创业公司如果选择股权融资+债权融资的组合,可以在一定程度上减少融资对管理层持股的稀释,贷款本身可以延长企业的发展周期,以获取下一轮融资时取得更高的估值。债权融资不可能取代股权,但在可以预期的未来,债权融资的比例会提升至15%-20%左右。

“风险债权融资可以延长企业的发展周期,以获取下一轮融资时更高的估值”;

资料来源:哈佛大学商学院Case Study

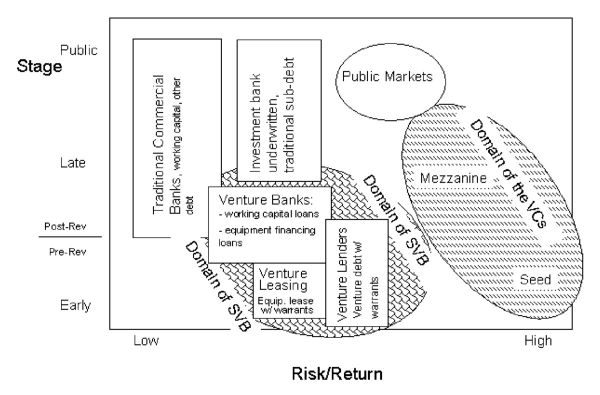

“企业不同生命周期的资金供给”;资料来源:哈佛大学商学院Case Study

风险债权基金在中国的发展还偏早期,虽然中国创投市场规模已经赶上美国,但风险债还有巨大的空间。近期,我们专访了硅谷银行亚洲总裁、浦发硅谷银行行长David Jones(蒋德),详谈了浦发硅谷银行的商业理念和布局。

36氪:风险债权在美国非常成熟,近期发展的如何?市场规模有多大?

Dave Jones:风险债(Venture debt)是为早期初创公司提供贷款,并且这些贷款无论在结构上,还是条款和要求都是一般传统银行无法接受的。众所周知,想要从中国其他的银行贷款,你需要有正现金流,可能还需要有房产(抵押)。而我们大部分初创公司客户都没有盈利,并且几乎所有客户都没有房产抵押。

所以对这些客户来说,风险债是一种可以帮助他们的信贷融资解决方案。在美国,大约有3家银行和十几家私人公司提供风险债。硅谷银行大约是近10亿美元的规模,并且市场占有率十分可观,所以我猜测美国市场风险债的总量大约是在20-30亿美元左右。

36氪:风险债最初是怎么出现的?用什么样的形式盈利?

Dave Jones:风险债大约出现在1980年代,也可能更早。由非银行的金融机构、基金发现了这个市场机会,风险债是一种可以用于支持早期公司安全的融资。

风险债比正常贷款的平均风险要高,因为有相当一部分处于这个阶段的公司最终可能失败,所以借钱的机构承担了更大的风险。所以我们会要求一个小额的认股权证(small warrant),来自认股权证的收益,可以对冲贷款的坏账损失,这样利息本身就会为投资人带来不错的收益。

债权基金不会设定很高的利率,当然如果没有拿到认股权证,那么可能收再高的利息都是不够的。债权基金只需要借助认股权证,能够通过在1、2家公司那里得到的收益,来对冲两三年内其他4、5家公司上的贷款损失就行。

36氪:风险债权发展到今天,其核心驱动力是什么?

Dave Jones:在美国,风险债(Venture Debt)是你会以10年为界限来评估业务和风险,因为风险债权基金的设计周期通常是10年左右。基金LP投资的资金,通过贷款给公司融资,然后公司在一定周期内还款。当公司被收购或者上市时,通过认股权证就产生了流动性。

在这个十年左右的周期里,往往会出现这样的情况:一开始放出贷款2年,接下来2-3年里可能大部分产生的是坏账,这就差不多过了5年时间。希望就在后面4-5年里,那些成功的创业公司上市或被收购,这样他们的认股权证就产生了收益,LP拿到的收益正好可以高于坏账损失。

风险债权基金也遭遇了熊市和牛市的轮回,硅谷银行在2009年特别困难,全球金融危机造成的贷款损失超过了历史平均水平。但过去几年里经济情况就还不错,虽然还是有坏账损失,但在很多年份里认股权证带来了不少收入,这些收益可以对冲损失,最终产生可以接受的回报。

36氪:中国很多创业者对风险债还不是很熟悉,风险债在中国的发展也有些不温不火,创业者未来会对风险债更感兴趣吗?

Dave Jones:科技互联网类创业公司发展飞速,支持这种高速增长需要风险投资,但为了拿到风险投资,创始团队必须放弃一部分公司所有权。而风险债权基金向客户描述了这样的情景:你可以从风投那里融资2亿人民币,相对应25%的股权;或者还有另一个选择,可以和你的投资人合作,你可以拿1.8亿的融资并给出22%的股权,由债权基金提供2000万人民币贷款并配0.5%的认股权证,这样你同样拿到了两亿资金,但是你只需要拿出22.5%的股权。

如果你拿到两亿风险融资,这笔钱可以支持你未来12个月的运营,当然你和你的投资人会制定一系列的经营目标,比如在12个月里营收翻倍,这样才能以更高的估值进行下一轮融资。我们会建议创业公司此时配上一点债权融资,因为这2000万资金可能会帮助你再多支撑3-4个月的运营。

因为在某些情况下,如果你没办法在12个月里实现营收翻倍这个目标,同时再过几个月进行下一轮融资,可以使公司的估值更高(也是对股权的稀释更小)。例如软件公司开发某种产品,往往需要经过几轮的发展来取得更高估值。风险债此时可以提供额外3-4个月的资金支持,就是一种保险,后者至少为公司增加了达成目标的可能性。

根据我的经验,大多数创业者的工作重心是如何实现业务增长(而不是一直考虑资金的问题),这是他们应该做的。有时候直接拿股权融资是简单的方式,但股权和债权的组合其实是更好的方案。

36氪:最近一年创投市场趋冷,特别是VC募资趋冷。这种局面对风险债权基金来说,是不是意味着发展的时间窗口来了?

Dave Jones:我倒不觉得现在风险投资市场就是比较冷了,可能是比一年前或者两年前冷一些,但我认为那个时候是火爆过头了,现在的市场状况反而是比较正常的。

过去几年里我们遇到的最大竞争并不是来自其他债权基金,而是股权融资机构。市场上有很多钱,而更大的问题是估值。如果公司拿到的估值多一点,那么股权被稀释的会更小;相反若估值太低,则会有股权被稀释过多的问题。由于风投基金对估值有更高的议价能力,所以初创公司们希望拿到更高的债权融资来减少股权稀释。债权融资并不该用作股权融资的替代品,而是应该用于配合股权融资来减少被稀释的情况。

36氪:在美国,很多创新来自技术创新,这类企业如果失败,他们有足够多的专利来充作抵押。但商业模式创新类的公司,资产都很轻,如果失败就什么都不剩了,恰恰在中国模式类创新的公司比较多。从这一点来说,中国是一个好市场吗?

Dave Jones:中国很不同,但依然是一个很好的市场,不然我们也不会来了。我们有相当数量的客户是拥有硬科技的,这几年我看到这样的公司也越来越多。不过我们也会去调查这些公司是否有其它还款来源,也会调整贷款结构,确保信贷组合的质量保持高水平。我们并不害怕出现坏账损失,我们的工作并不是消除坏账而是去管理损失。如果我们能够一直将认证股权的收益覆盖坏账损失,那就没有问题。

36氪:相比于模式创新,浦发硅谷银行会更喜欢拥有硬科技的初创公司吗?

Dave Jones:我觉得我们没有这样的偏爱。一家公司如果有知识产权,事实上中国拥有的专利数量可能是全球领先的,但并不是每一个专利都很值钱,我们观察一家公司会有多种变量。

36氪:浦发硅谷银行的单一贷款额度平均是多少?如何去评估公司的价值?

Dave Jones:我们的贷款没有一个固定数额,有些公司在某些阶段可能需要更多资金,如果计算平均数字,大概是人民币1500–2000万左右。

以一个公司案例举例,比如一家电子商务公司,他们现有及未来营收都主要来自中国市场。我们刚开始和他们接触的时候,公司成立只有两三年,他们很难找到银行来提供融资。风险投资人将我们介绍给他们,我们的业务团队和公司CEO进行了访谈,了解公司业务的本质是什么、未来想把公司带向哪里、什么时候可以达成、还需要多少风投资金来达成目标等等。

然后我们还会和投资人进行访谈,了解他们投这个项目的原因、如何看待这个公司的未来等等。访谈结果和我们自己的评判指标去对比,我们认为这家公司发展势头良好,看到了有成功的可能。当然这个公司不会在一朝一夕成功,但我们认为这就是我们想要与之合作的公司。

另外,我们会和投资人及创业者一起讨论股权融资和债权融资的成本问题,还有公司的估值(那个时候还不太高),这样创业者就能看到其中的差别,也对我们的方案感兴趣,并决定贷款。如今这家企业的规模已经长到很大了,他们现在也在计划上市。当然我认为不管有没有我们的帮助,这家公司都会成功,我们只是发挥了一点微小的作用。但是,当时其他银行都不愿意与这家公司一起承担风险,我们站出来了,因此得到了这家公司CEO的尊重。

36氪:浦发硅谷银行会自己做尽调吗?还是跟着VC的尽调一起?

Dave Jones:我们肯定会做自己的尽职调查,但我们的尽调并不是为了审查专利。我们的经验是,技术创新的确非常重要,但还要看执行和市场环境。对于创业者来说他们需要的是连续创新,如果哪家创新公司只是做了一件事,而没有在第二和第三件事情上创新,那其实他们已经死亡了。当我们和创业者讨论的时候,我们会问:你的创新是什么?你的1.0版、1.1版本,1.2版分别会是什么?如果不能说服我们在1.0版之后很快就有1.1版,那我们很大程度上不会对你的产品有兴趣。因为不管你这个产品是多么创新,外面还有很多聪明人,特别是在中国,被大量模仿只是时间问题,创业者必须一直保持领先。

36氪:浦发硅谷银行会特别关注哪些财务指标?会每月或每季度审查被投公司的现金流吗?如果发现什么问题,会停止贷款吗?

Dave Jones:一些大前提的问题包括:这个市场有多大?营收增长有多快?公司的毛利润是多少等等。我们会一直和客户保持密切联系,至少每个月都有评估,我们会设立合理的期待值,去建立合适的模型来追踪企业的发展情况。如果发现了一些负面的信号,我们内部会加强沟通,然后根据实际情况,确认是否和客户再合作。

36氪:您觉得中国最近发行的科创板,提供了怎样的新机会?

Dave Jones:科创板有巨大的机遇,我希望它是下一个纳斯达克,但今天的纳斯达克不是一朝一夕就打造成功的。科创板现在还不能立即对标纳斯达克,这需要时间。科创板能否成功在于中国市场是否能够坚持追求上市公司的质量。举例来说,北京有两家世界知名的大学,清华和北大,他们之所以有名是因为他们坚持了培养人才的质量,大学不可能只增加学生数量而不是追求质量,就能保持自己成功学府的地位。科创板也类似,做出正确的选择,中国就能得到心目中想要的科创板。

36氪:在国际背景下,市场还会越来越好吗?硅谷银行还会继续投入在中国吗?

Dave Jones:浦发硅谷银行的在华业务会依然活跃。我曾在硅谷银行负责信贷质量管理,2000年遭遇过互联网泡沫破灭,后来我又经历过2008年之前美国经济发展巅峰期,随后又是2009年的全球金融危机。我从这些经验中学到的就是,永远不要停止为我们的客户提供支持和帮助,即便是当时的经济大环境使别人认为我们应该停止。

因为只有在低谷时雪中送炭的行为,才可以分辨出谁是真正的朋友和伙伴。我们的团队今年预期的增长率和去年保持了同等水平,我们应该是中国增长最快的外资银行。贸易摩擦对我们来说不是需要逃避的事情,反而可能会是一个机遇。

相关推荐

专访浦发硅谷银行行长Dave Jones:低谷期,风险债是那个雪中送炭的人

专访浦发硅谷银行行长陆珏:陪科创企业乘风破浪

浦发硅谷银行陆珏:资本赋能,创新经济不改崛起之势

浦发硅谷银行增资获批 火力全开助力中国科创经济

寒冬融资Plan B:风险贷款在中国

36氪首发 | 「什马出行」再获浦发硅谷银行数千万元债权融资,打造下沉市场的新能源产业互联网平台

企业运营中的FUD困局怎么破?

硅谷的人病了,他们都需要看心理医生

硅谷银行发布《2019年第一季度市场态势报告》

放贷3000亿仅用20人,网商银行行长解密双11贷款

网址: 专访浦发硅谷银行行长Dave Jones:低谷期,风险债是那个雪中送炭的人 http://m.xishuta.com/zhidaoview1789.html