股市从无“炼金术”

编者按:本文来自微信公众号“锦缎”(ID:jinduan006),作者:愚老头,36氪经授权发布。

本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

我承认我最近有些膨胀,因为找出了曼德尔布罗特的《市场的(错误)行为》这本书,指望自己能够从中能够找到股市的炼金术。对,就是下面这本。

曼德尔布罗特是分形几何学的创始人,他的主要成就在数学界,这本书是他捞过界,跨到金融市场的产物。分形几何学是一门以不规则几何形态为研究对象的几何学,一个典型的分形几何图像如下:

曼德尔布罗特是分形几何学的创始人,他的主要成就在数学界,这本书是他捞过界,跨到金融市场的产物。分形几何学是一门以不规则几何形态为研究对象的几何学,一个典型的分形几何图像如下:

分形几何的图形具有自相似性,也就是整体跟局部具有相似性。比如说一棵大树可以分成很多的枝干,每一根枝干又由很多小的枝干组成,这么一直分下去, 每一根枝干都跟整个大树有相似性。因为分形几何很容易让我们想到股价的走势,所以我们也想看看曼德尔布罗特这位大师对股市什么看法。

这本书在豆瓣上加起来总共不到200个评论,比起《月亮与六便士》之类动辄十几万点评来说,真的只能是安慰自己这叫曲高和寡了,而且翻译真的是……太不上心了,但好在作者语言冗余比较多,上下文联系下来不至于走样。

在读这本书的时候,我们可能需要首先思考的一个问题就是:

数学模型的意义是什么?

与大多数人想象的相反,数学模型是对我们生活的简化。读书期间被数学支配的恐惧一直笼罩着我们后来的生活,以至于我们现在见到数学就避之不及。但当你真正的踏入社会,你就会发现,数学其实是对现实生活的一个简单抽象,因为过分简略,前提假设太过严格,反而挂一漏万,在解释实际的时候往往漏洞百出。

金融行业从业人员,很多人都是科班出身,都学过现代金融理论的三大模型,也是当代金融研究的支柱。这三大模型就是MPT(Modern Portfolio Theory)现代投资组合理论,CAPM(Capital Asset Pricing Model )资本资产定价模型,以及B-S(Black-Scholes)期权定价模型。

现代金融理论的第一大支柱——现代投资组合理论

这个理论最早发表在马科维茨1952年的博士论文里,主要内容就是通过风险和收益匹配,找出最佳的投资组合。这个理论的独创性在于为风险和收益找到一个合理的衡量指标。

马科维茨找的指标就是,用收益率的标准差和均值来衡量风险和收益。最佳的投资组合一定是在风险固定的前提下收益率最高,或者收益率恒定的前提下风险最低,马科维茨将这个投资组合称为有效前沿,也就是上图的那根线。

现代金融理论的第二大支柱——资本资产定价模型

由于MPT要求的计算量太高,1964年,马科维茨的学生夏普在MPT的基础上提出了CAPM,也就是资本资产定价模型。

核心是将资产的收益率划成两部分,一部分是无风险收益率Rf,通常用国债利率来代替,另一部分是风险收益率,这部分由β和股权风险溢价Rm组成,股权风险溢价就是股权市场收益率与无风险收益率的差值,β则代表了资产的弹性或者说波动性。

现代金融理论的第三大支柱——B-S(Black-Scholes)期权定价模型

大部分金融科班出身的人,可能到现在还搞不清楚这个模型,可能因为不好懂吧,这个模型也被称为现代金融学的圣杯。B-s模型之所以复杂,在于用到了微积分。期权定价的难点在于其主要因素都是确定的,但是期权的风险却很难度量。

为了解决这个问题,布莱克和斯科尔斯创造性的将股票和期权结合在一起,两者结合之后波动消失了,这样就将风险内生化了,从而可以用包含股票和其他相关变量的组合来计算期权的价值。公式的难点在于为了解决股票和期权价格动态变化的问题,斯科尔斯将日本科学家用于模拟导弹轨迹的微分理论引进来,当然直接劝退的效果非常好。

我们常说,基础不稳,地动山摇。说的都是一个事,就是基础的重要性。拿到金融理论上来说,就是前提假设必须经得起实践的检验。曼德尔布罗特在这本书里,质疑的正是现代金融理论的基础。

现代金融理论最大的假设是金融产品价格具有独立性,遵从正态分布,偏偏这个假设在实践中的问题最大。模型是对现实生活的抽象,我们必须要有假设,否则就是空对空。只不过现代金融理论建立的基础,很可能像流沙,风一吹就散了。

现代金融理论对金融产品的价格做出了两个假设:一个是独立性,也就是说当前价格的变动,跟上一次的价格完全无关,你不能通过当前价格预测下一次的价格。第二个是正态分布,价格变动遵循正态分布,大部分变动是小的,只有极小的情况会出现大的变动。

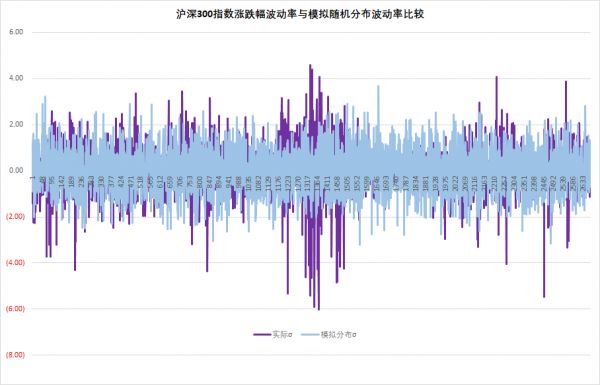

我们没有用书中的数据,我们用代表中国股市走势的沪深300指数来检验,发现了基本相同的结论。

上图紫色线是过去十年沪深300指数的实际走势,蓝色线是我们用随机正态分布模拟的走势图。

可以发现,在纯随机的情况下,也可以模拟出一条看上去很像那么回事的一条线,有涨有跌,还有趋势。假如这根蓝色线就是真实的沪深300指数走势图,我相信一定会有研究员煞有介事的解释,为什么其中一段是跌的,而另一段是涨的,其实这条线就是我在excel里面用简单的随机数发生器做出来的。

真实的沪深300走势图相对模拟的走势图,在很多时候非常像,但最难解释的就是2015年的这一波牛熊转换,上涨和下跌这个幅度的波动,已经超出了随机模型的范围。

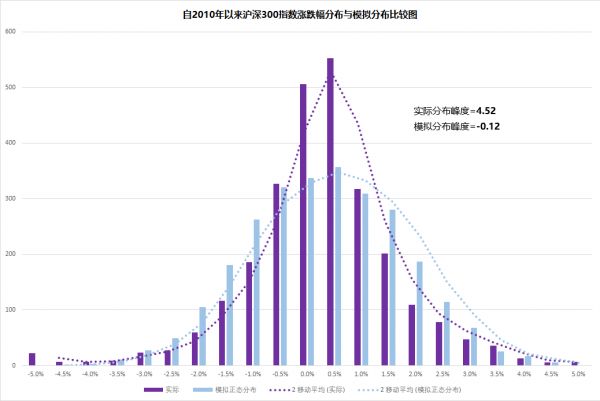

从涨跌幅波动率来看,沪深300指数实际的情况要大大超过模拟随机分布的波动情况。上图是以标准差的倍数做出的涨跌幅波动情况。可以发现,实际分布的极端值出现的概率要比模拟分布大的多。

2015年8月24日,沪深300指数大跌8.24%,按照正常的正态分布,这一天出现的概率是6倍的标准差,也就是1176年一遇,但实际还是发生了。

大学里但凡上过管理学课的,都知道一个六西格玛,当年通用如日中天的时候推广的一个核心战略管理思想。六西格玛是一个生产流程的概率,在正态分布上,六西格玛就代表着六个标准差,在六个标准差内,99.99966%的产品是没有品质问题的,也就是说每一百万的产品中只有3.4个缺陷。

这个概率也代表了出现8月24日那次大跌的概率是100万个交易日中可能会出现3.4次,按每年250个交易日,就是1176年一回。

从涨跌幅的分布看,模拟的分布是一个典型的正态分布图,实际分布则要比模拟分布更尖,两段更长,就是常说的肥尾的存在,极端值出现的概率要比正态分布大很多。在过去的十年里,沪深300指数单日跌幅大于5%共出现了22次,而模拟分布一次都没有。

从上面三张图我们可以发现,实际的股市走势,与正态分布有很大的差距,表现在极端值的数量要远远超出正态分布所能涵盖的范围。

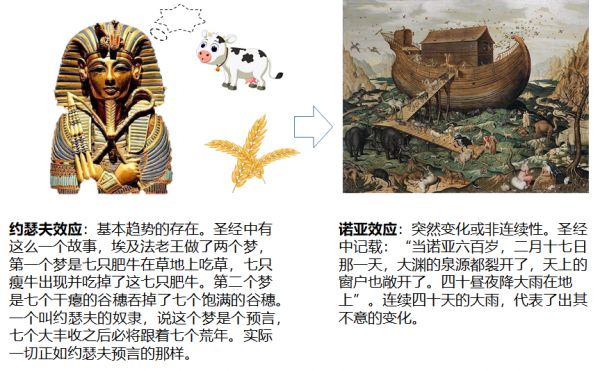

不破不立。曼德尔布罗特在书中提出了两个效应,诺亚效应和约瑟夫效应,为解释这些极端值提出了新的依据。

这两个效应都来自众所周知的圣 经故事。

诺亚方舟的故事是洪水淹没了陆地,诺亚按照神的嘱托建造了一个大方舟。连续40天的大雨,代表了突然的变化,诺亚效应用来形容股价突然的变化。比如2015年下半年的那一波直直拉起的牛市。

约瑟夫效应来自于埃及法老王的梦,七个丰收之后接着七个荒年。一个丰收之后还接着一个丰收,代表着趋势。

股价的约瑟夫效应就是价格可能会连续的上涨,也可能会出现连续的下跌。约瑟夫效应可能会导致诺亚效应的出现,也就是趋势会连续,同样出现反转之后,也会持续很长一段时间。

诺亚效应和约瑟夫效应,显然都与现代金融理论的基础,独立性和正态分布格格不入。为了衡量这种效应,曼德尔布罗特专门设计了一个Hurst指数,取值是大于0小于1。当指数等于0.5时,就代表股价走势是个纯随机的布朗运动,符合正态分布,如果大于0.5小于1,代表股价具有长期记忆性,就是当前的趋势可以持续下去,如果小于0.5,则代表股价有均值回归的趋势,这个指数的计算暂时超出了笔者的水平。

Hurst指数在股市可以用来择时,实际上这也是十年前量化投资的一个很重要的择时指标。根据丁鹏在《量化投资—策略与技术》一书中的模拟,通过指数回测从1997年1月到2010年6月的上证指数,得出了超额收益率超过200%。

但我们知道,这些模拟都太理想化,根据我们对量化研究的了解,无论哪种指数,目前择时指标的成功率并不高,不值得专门出一个策略。

如果还想继续了解Hurst指数,可以看中信建投2017年8月份的研究报告《深度解析Hurst模型的打开方式》。

作者想要告诉我们的,无非就是现代金融理论的基础非常不牢固。至于炼金术,反正我没找着。

相关推荐

股市从无“炼金术”

36氪专访|从无人机到智能化,「极飞科技」正打破硬件边界

股市不欢迎网红

36氪首发 | 「奇志科技」获「美的控股」千万级人民币Pre-A轮融资,从无人机土方测量切入帮助开发商数字化转型

一周两次熔断,投资者还相信股市吗?

00后汹涌入股市:新鲜韭菜已长成?

现场娱乐上市公司股市表现对比:Live Nation的成功可否复制?

评论:疫情不改A股市场长期向好的趋势

2020股市奇观:疯狂造富,妖股横行

日本股市IPO平均首日涨幅近130%,为1999年以来最高

网址: 股市从无“炼金术” http://m.xishuta.com/zhidaoview16212.html