专访赫斯特资本胡盈青:投资,商业本质是至高逻辑

在中国众多的CVC(Corporate Venture Capital,企业风险投资)中,赫斯特资本无疑是一个极为特殊的存在。

不同于大多要求业务合作的战略型投资人,团队极为精简的赫斯特资本对被投企业的赛道、轮次都没有硬性标准。商业本质是至高逻辑,这家机构更像是一个典型的财务投资者。回看其25年的历史不难发现,此种定位与赫斯特集团开始做投资的初衷密不可分。

赫斯特(Hearst)是全球多元化媒体与信息服务公司之一,全世界拥有超过300家杂志、30家美国地方电视台和领先的有线电视网络,影响力覆盖全球170多个国家。

1995年,网页浏览器鼻祖网景(Netscape)找到赫斯特集团寻求投资。彼时还是互联网技术的萌芽期,没有人会知道未来的走向。经过内部讨论,抱着“通过投资学习新趋势”的想法,赫斯特集团不仅投资了网景,也成立了赫斯特资本。自此,赫斯特资本一直扮演着集团的改革先驱和行业“触角”,为百年老店持续注入经久不衰的生命力。

历经多个互联网产品发展的浪潮,赫斯特资本踩准了多个关键点:除了网景,还有电子书的基础技术E-ink、流媒体音乐平台Pandora、流媒体电视Roku等。在此过程中,他们也成为很多明星创业者背后的伯乐——

当代钢铁侠埃隆·马斯克(Elon Musk)从斯坦福大学辍学后第一家对外融资的企业Zip2(为新闻机构开发在线内容的出版软件)便获得了赫斯特资本投资。加足马力的Zip2后被知名电脑公司康柏(Compaq)收购退出。马斯克因此才获得了第一桶金,开启了他后来为人津津乐道的连续创业之路:Paypal、Space X、Tesla等。

另一位具有代表性的创业者是马克·库班(Mark Cuban)。1995年,库班联合创办了在那个时代看来极具前瞻性的互联网体育视频网站Broadcast.com,并吸引了赫斯特资本的投资。1999年,Broadcast.com以57亿美元作价卖给了当时的互联网巨头Yahoo!。此次创业让库班成功跻身美国亿万富豪俱乐部,并开启了作为企业家、投资人、明星等多重身份的“开挂之路”。此后,在美国民众眼中,库班是NBA2011年总冠军达拉斯独行侠队老板与热血球迷、知名创投真人秀《创智赢家Shark Tank》明星投资人与评委,以及热衷于客串各大影视剧而成为观众熟面孔的亿万富豪。同时,赫斯特资本也与库班在多个项目上继续着不同形式的合作:赫斯特曾参投的知名制作人Mark Burnett(代表作为真人秀节目《飞黄腾达/学徒The Apprentice》、《幸存者Survivor》等)的制作公司制作了《创智赢家Shark Tank》系列节目,库班在其参加的111集中总共投资了85个项目,合计近2000万美金。该节目的发行渠道United Artist Media Group也有赫斯特资本的参股,最后由米高梅(MGM)收购退出。

2006年,赫斯特资本进入中国后,与IDG、原新闻集团三方合作,成立新媒体基金,投资了哔哩哔哩、传奇影业等项目。2014年起,团队在这片创业沃土上正式开展了直投,投资了包括了闪送、只二、流利说、酷家乐、凹凸出行、特赞等若干知名项目。

从LP到跟投者,再到领投者,在中国的一级市场,赫斯特资本在一步步地深入,愈发主动。这种变化背后是一家具有百年历史的西方传媒集团对于中国市场持续认知的深入,也可视为中国新经济发展的侧面印证。尽管具体的投资决策随着时代脚步在不断变化,但赫斯特资本团队也有一以贯之的方法论:精简的团队、深入的研究、相信人、相信商业的本质、坚持长期陪伴。

今年是赫斯特资本成立25周年,值此之际,36氪专访了赫斯特资本董事总经理、中国总经理胡盈青。胡盈青毕业于伦敦政治经济学院,金融与经济硕士学位。曾任职于瑞士信贷香港投资银行部。加入赫斯特后,主要负责赫斯特在中国的投资业务,是赫斯特资本全球运营主要核心成员之一。其代表投资包括:英语流利说、酷家乐、凹凸出行、闪送、特赞以及只二等项目。

赫斯特资本董事总经理 胡盈青

在与36氪的对话中,胡盈青详细介绍了赫斯特资本成立的背景,对于当下中国市场的判断,以及专属赫斯特资本的投资秘诀。

以下为对话——

从LP到直投,投资是学习的手段

36氪:赫斯特资本在CVC中是个挺特殊的存在,不过分追求业务合作,更像是财务投资人。这样的定位是如何形成的?

胡盈青:我们1995年开始做投资之初就有一个愿景:希望投资成为学习的手段。管理者很早就意识到,不论从赫斯特所处的传媒领域,还是集团本身,都成形了相当久的时间,很容易进入固化的运营模式。正好在1995年,网景浏览器(Netscape)找到我们寻求投资。当时集团内部有不同的声音,最后还是决定投资网景浏览器,后来也马上成立了赫斯特资本,也为我们整个投资定下了基调:希望投资成为学习的手段。

36氪:对于财务回报,赫斯特资本是如何考量的?

胡盈青:成立赫斯特资本的核心目的是建立对新科技、新趋势、新领域的洞察,也只有通过投资的手段才可以更高效地去做这件事。但对我们来说,财务回报一直是一个基础。做投资不能只为了学习,只有在为集团获取一定财务回报的基础上,才可以去谈有哪些是值得学习的。这也回答了,为什么我们的风格更像是财务投资者,一切的投资活动还是以非常专业化的标准去运作的。

36氪:赫斯特资本从2006年开始在中国进行投资,到2014年开始设立团队直投。期间,对中国市场的判断发生了怎样的变化?

胡盈青:2006年到2014年赫斯特资本主要还是以LP的身份参与在中国的投资。到了2014年左右,集团对于中国的看法发生了非常大的转变。从那时候起,我们意识到抓住中国移动互联网发展的机会变得非常重要。

36氪:变化是如何发生的?

胡盈青:一方面是因为中国在国际上的声量越来越大,能在美国看到、听到中国的很多的东西。另一方面,也是通过我们此前的投资变相“教育”了美国总部,中国公司正在发生翻天覆地的变化。比如流利说,一开始只是很小的3-4人团队研发的app,后来能到美国上市,能够影响那么多人去学习语言。又比如酷家乐,我们投资的时候发现,没有任何其他公司的技术比酷家乐更好。

这给集团是一个很大的触动:原来模式创新之外,中国公司的技术水平已经能做到全球领先。原来我们投项目经常会说“它是对标美国的XX公司”,而现在,海外的同事会说“这个项目是对标中国的XX公司”。最近就有美国的同事看了一个在线一对一做瑜伽的项目,在会上她介绍这个公司对标的是中国Vipkid的模式。很神奇,只有在全球背景的公司里才能直观感受到这样的转变。

36氪:态度的转变对赫斯特资本在中国投资带来的直接影响是什么?

胡盈青:一开始我们一直采用跟投策略,到2016年开始我们开始有了第一个领投项目——特赞。投资金额也在发生变化,从一开始的50万美元,到现在已经是单笔500万美元起跳。

从投资领域上来说,我们也有了更多的自由度。起先会觉得中国在教育、消费领域会做得比较好,但现在我们的中国团队对于领域的判断有了更大的话语权。一旦我们发现好的方向,可以去向总部论证,总部也会相信我们的判断,也有更多的机会去投资一些他们完全不熟悉的领域。

36氪:近期你较为关注的领域是什么?

胡盈青:企业服务,更具体的来说,利用技术、数据驱动来帮助企业更高效地解决内部的问题、优化内部的环节。这是我们全球的主题。其实在toC相关的媒体资产之外,赫斯特集团有一个30多年历史的B2B的部门,我们有美国最大的二手车定价的服务系统、医疗数据库,还是惠誉100%的股东。从这些B2B业务中我们总结了一点,越是经济下行的环境下,B2B的业务反而会成长得更好,因为和toC的周期是不尽然一致的。

36氪:今年一个很大的变数是变化中的国际局势。作为一家全球背景的投资机构,你们如何应对这种环境?大环境会影响你们对中国的投资吗?

胡盈青:没有任何改变。从集团的层面来看,任何当下发生的变数都是暂时的。集团高层有时会开玩笑说,集团成立的时候中美还没有建交呢。长期来看,我们一定是看好中国,看好中国的新经济发展。

忘掉GMV,投资商业的本质

36氪:相比于市面上的很多美元基金,赫斯特资本的团队其实是非常精简的。这会影响你们的投资策略吗?

胡盈青:没错,我们在中国的投资团队目前只有两个人,这使得整个决策流程会很快。在决定投资标的后,经过总部全球投资负责人的同意,就可以上IC(投资决策委员会)。集团业务方面的同事会给一些合伙的建议或者提出相关的问题,没问题之后就能落实投资。

效率是小团队的一个优势。这些年的投资做下来我发现了一个规律,好的项目都还是我先认定、主动过去找的,而不是等着上门的。比如投资只二,就是我看好时尚再循环领域,看了很多的衣物租赁、二手平台,最后锁定了只二。这样的效率是最高的,这样的工作模式也使得我们不需要非常多的人。

36氪:Top-down是你们更擅长的方式吗?

胡盈青:Top-down和bottom-up都会有。从结果的角度来看,top-down的方法找到标的更容易成功,或者说更容易长大。

投资在我们这从来不是Spray and Pray(广撒网并全指望概率性事件发生),保持较高的命中率更能发挥出优秀的资本效率。这种投资策略需要我们做更多的研究工作,支撑我们做出押注赛道内有望成为头部的企业的投资决策。

36氪:相对小的投资团队不会有错过大案子的压力。但是,保证准确性、出手即正确,对你们而言会非常重要。当好的狙击手,赫斯特资本的秘诀是什么?

胡盈青:核心是对于投资领域的理解,把事情想明白、想通,理解top公司是如何运作的。然后,找到想法类似并且能成功落地的创始人。大概率就能成功。

36氪:如何让自己对于行业的理解是准确而领先的?

胡盈青:在行业选择上,因为我们体量相对比较小,所以不会去碰非常不熟悉的领域,还是会倾向于自己擅长、熟悉的领域,集团有积累的方向,然后会做非常多的功课。另外,我们每年会有两次复盘,全球的团队会进行深刻的交流。赫斯特资本全球的布局具有一定的优势,中、美、以色列、欧洲的团队之间是可以互相学到很多东西的。

36氪:以上的方法是否也可以视为你们在众多二手平台中选中只二的依据?

胡盈青:可以这样理解。从宏观的角度来看,经济下行恐怕会不断持续。这种大背景对二手行业是自然的利好,在日本也是这样。具体来看,3C二手已经被做得非常标准化了,而时尚领域的二手循环还有提升的空间,而我们又是有一定资源的。所以,就把市面上所有的相关公司都看了一遍。

我发现,只二从库存模式转向寄售模式之后,为内部处理货品的流程化打造了ERP系统,那套管理系统深得我的认可:例如,一件衣服从卖家拍照的那一刻开始就有了一个唯一码,这个唯一码会跟着这件衣服从第一刻跟到最后一个环节售出。二手这件事,对于买家和卖家而言,溯源都至关重要,只二在这一点上是所有玩家里做得最好的。同时,从公司角度来说,随着体量越来越大,处理环节会成为成本最大的一部分,标准化才能最大程度地提高效率。

36氪:在你看来,只二对于二手领域的理解是最透彻的吗?

胡盈青:是的。时尚再循环涉及卖方和买方,平台把重点放在谁身上是个很大的学问,也会导致最终模式的不同。是更在意要服务好卖家?还是要给很多优惠券吸引卖家、吸引流量呢?这是两种截然不同的打法,只二认为最重要的是货源,有好的东西不怕没人买。我认为他们把握的这个点非常准确:重点要服务好卖家,只有卖家给到你足够好的货源,才能和竞争对手区分开来。

36氪:可是重视买家会带来更好的GMV,这也是一级市场很多消费类投资人非常关注的一项指标。

胡盈青:我们从来不追求短期的GMV或者一时的规模上涨,我们看的是商业的本质、生意的本质,是否可持续,最终能不能赚到钱。回归到赫斯特资本的基因,我们是做长期投资的,在看待任何一个被投公司时,不是带着挣快钱的投资退出的思维,而是更希望能够陪着公司长成参天大树。

投出头部公司,做具有品牌背书的一线基金

36氪:赫斯特资本发力的消费、企服赛道也是近期一级市场的热点。和市场化的基金相遇时,赫斯特资本会被视为竞争者吗?

胡盈青:最初我们以跟投为主时,市场上的主流基金不会认为赫斯特资本是一个竞争者。但随着我们慢慢也开始领投之后,竞争是在所难免的。当然这是良性的竞争。

我们会常表达这一个观点:不论这一轮是谁领投,赫斯特集团的资源对于企业而言是非常独特的。有一点我相信大家是能达成共识的,公司的股东列表中有赫斯特资本,是一件好事。对于公司而言,赫斯特资本不同于一般美元基金的特点,也是我们拥有独特的资源。

36氪:有观点会认为,投资机构拼资金的时代已经过去了,对于toB赛道、消费品牌类这种“不差钱”的创业,资源和品牌才是投资机构竞争的核心。你怎么看这个观点?

胡盈青:大部分公司对投资机构是没有选择权的,这个情况还是存在于头部公司之中。好公司在变少,所以资本的竞争在变大。在这些公司的创始人眼中,他们真正看重的是投资机构品牌的背书。在快速发展的初期公司,不是靠资源取胜的,在我看来,资源不是一个决胜点,大多数创始人也是理解的,但资本的品牌是他们非常在意的。尤其,品牌对于未来融资、甚至上市是否能够加分,是创始人们非常看重的。我们走过这一段路,感触会更深:流利说在美国上市的时候,二级市场投资者打给赫斯特资本的电话是最多的,原因就是美国二级投资者对于我们是更熟悉的。

36氪:长期来看,赫斯特资本希望成为怎样的投资机构?

胡盈青:简单来说,我们希望,在创业圈里,把赫斯特资本认定成一家有品牌背书的一线美元基金。在所涉足的有限的领域,我们希望投的都是该领域的头部公司。

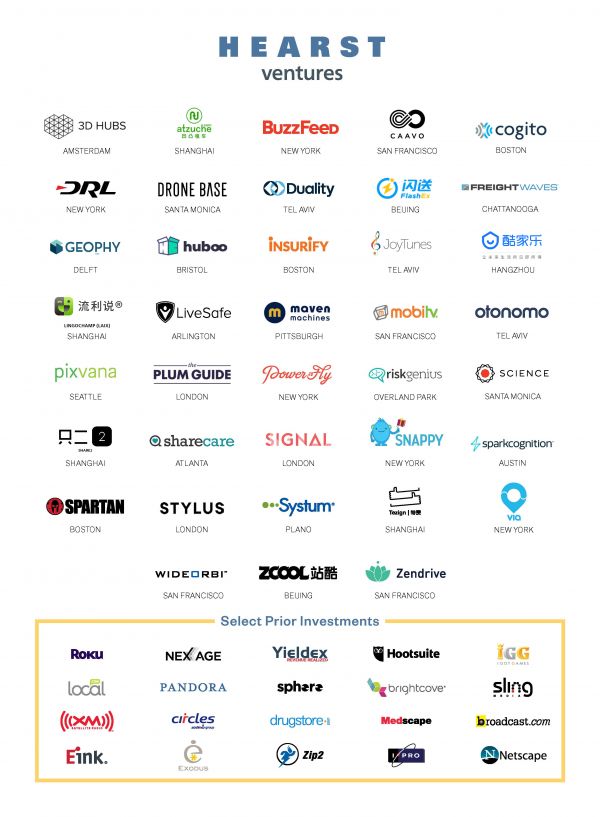

赫斯特资本投资组合

相关推荐

专访赫斯特资本胡盈青:投资,商业本质是至高逻辑

超级CVC圆桌对话:如何成为一级市场的“定海神针”?丨2020中国投资人未来峰会

与吴凯盈对话:华平的房地产投资逻辑

36氪首发 | 二手交易平台「只二」完成数千万美元 B 轮融资,将围绕核心优质用户扩展服务

泰合资本胡文钦:新零售的模式变迁与投资机会

从科技的本质看中长期的投资逻辑

专访SpaceX投资人张璐:商业航天是高风险领域,公司不能靠资本活下去|投资者说

资本更青睐怎样的商业航天企业?来看看投资人们怎么说

胡锡进:华为和TikTok让华盛顿心神不宁的是这种能力

专访H连锁酒店夏青宁:万亿下沉市场的“新酒店运动”

网址: 专访赫斯特资本胡盈青:投资,商业本质是至高逻辑 http://m.xishuta.com/zhidaoview15068.html