风起云涌的印度生鲜杂货电商市场

编者按:本文来自微信公众号“咖喱火锅局”(ID:CA_chuhai),作者:一娃,36氪经授权发布。

这是调查局的第二篇档案记录。本期调查局将聚焦印度市场中的杂货电商。与国内一样,疫情同样催生了印度生鲜、杂货电商的井喷式增长。但却让已在行业中摸爬滚打多年的印度杂货电商巨头BigBasket和Grofers所没预料到的是,新入局者JioMart在短短上线3个月内就打破了市场原有格局,快速从电商红利中分得一杯羹。

这个JioMart是什么来头?印度杂货电商的商业模式是怎么样的?今天,店小二就领您瞅瞅!

在本篇文章中,你将能读到:

1. JioMart是如何在这么短的时间内做到快速增长的?

2. 印度的生鲜杂货电商市场中存在哪些其他竞争者?他们的商业模式有何异同?

3. 谁会是最后的赢家?

印度,一个以“香料盈野,黄金遍地”闻名的南亚国家,其香料及食材更是在世界的饮食文化中自成一格。最著名的莫过于地道小食Bhelpuri爆米花,Briyani香料饭和羊肉咖喱。

“吃”在印度家庭消费支出中占比最大。仗着人口红利和印度大家庭模式等因素,主打“吃”和“用”的印度生鲜杂货及零售电商市场因此受惠。

相较于中国,印度的电商发展还稍显早期,但增长速度仍然不容忽视。如下图所示,印度零售电商预计将保持比其他经济体更高的成长率,甚至收益于疫情所带来的影响。

Statista:印度和其他区域的电商销售额与预测

而高盛于今年8月发布的报告也预测印度线上零售至2024年时将价值990亿美金,在未来的四年内,印度电商每年的增长率都将超过美国、中国、英国、欧洲和巴西等成熟经济体。印度的整体电商渗透率也将从现在的5%上升至11%。

Business Insider针对印度零售电商销售额的预测

疫情为全球各个国家和地区的生鲜、杂货电商带来了巨大的发展机会。在中国,我们有以每日优鲜、叮咚买菜、盒马鲜生、永辉超市为代表的头部玩家,有以十荟团和兴盛优选为代表的社区电商,更有多多买菜这样的黑马。

疫情同样催生了印度生鲜、杂货电商的井喷式增长。但却让已在行业中摸爬滚打多年的印度杂货电商巨头BigBasket和Grofers所没预料到的是,新入局者JioMart在短短上线3个月内就打破了市场原有格局,快速从电商红利中分得一杯羹。

8月,JioMart的日处理订单量达到40万单,超过了BigBasket的35万单和Grofers的10万单。JioMart自5月23日网站上线后,快速布局在印度200多个城市,并紧接着发布了ios和安卓App。JioMart App在上线两周内,安卓端下载量达到150万,成为Google Play商店中下载量第三大的购物类应用程序。

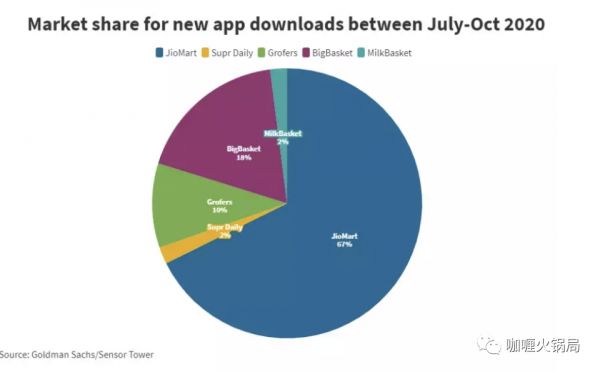

以下来自高盛的最近报告指出,在2020年7月至10月间,JioMart app新下载量市场份额占到67%,远远高于处于第二和第三位置的BigBasket和Grofers。

图片来源:高盛

JioMart和他的背后

你也许没有听说过这家今年5月才被正式推出的电商平台,但你一定听过信实工业(Reliance Industries Limited)、Jio Platforms以及他们背后的亚洲首富Mukesh Ambani。

信实工业是印度三大财团之首,由Ambani的父亲创立,以纺织品贸易起家,目前业务已经覆盖石油、化工、航空航天等领域,还运营着印度最大的线下零售集团。Jio Platforms前身为印度互联网服务供应商IBSL,于2010年被信实工业收购,并在2013年被正式更名为Jio Platforms。

Jio Platforms成为信实工业布局其电信和互联网业务野心的窗口,旗下运营着印度最大的电信运营商Reliance Jio。Reliance Jio在2016年9月至2017年3月推出的全民免费4G服务更是对推动印度互联网使用渗透率的迅速提升而言功不可没。近期,Jio Platforms还陆续推出了新的服务和产品,包括提供音乐流媒体服务的JioSaavn,网络电视JioTV,对标Zoom的JioMeet等。

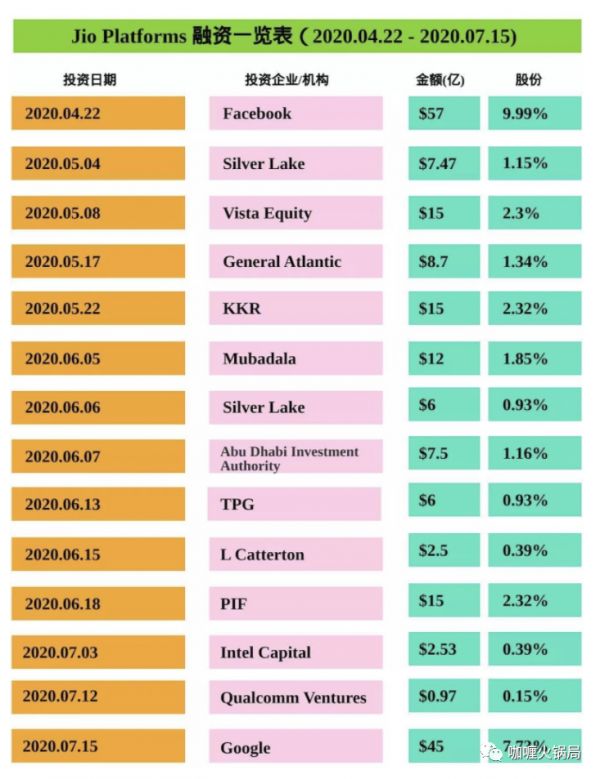

今年以来,Jio Platforms成了海外投资巨头的主要目标,在今年4至7月,3个月内从13位投资人手中筹集了200多亿美元,包括谷歌、Facebook、KKR等。Jio Platforms早已成为了名副其实的“吸金大王”。持续的“吸金”也让Mukesh Ambani再次登顶亚洲首富的位置,个人资产超过马云。

图片来源:36氪出海

JioMart是Reliance Retail和Reliance Jio旗下推出的杂货电商平台,由Ambani在2019年12月宣布成立,于5月23日正式上线。凭借信实工业所拥有的亿级移动用户、上万家零售商店资源以及建设完善的供应链基础设施,JioMart的开局非常顺利,安卓app下载量在上线两周内达到150万,快速分布至200多个城市,8月的日处理订单也达到40万,将垂直行业中的两大巨头BigBasket和Grofers甩在身后。

除此之外,JioMart上的平均客单价为Rs. 500 (大约人民币45元),而且其数字也将会随着用户对数码配件和美妆与时尚单品追求而有所提升。其中,Reliance Retail的2020财年年度业绩披露了在JioMart平台上的12000家店铺当中,售卖消费电子产品的店铺占据了73.0%,美妆与时尚单品则是20.2%,而剩下6.8%的则是食品类。

O2O模式和Kirana商店

根据Mukesh Ambani唯一的女儿Isha Ambani在年度会议(Annual General Meeting, AGM)所言,JioMart由两大支柱构成。

首先,JioMart是一个覆盖全渠道的科技平台,能够有效连接消费者、Kirana(印度的夫妻老婆店)和制造商;另外,JioMart可以利用Reliance Retail现有的广泛分布的实体零售网络,快速地将业务覆盖至各个城市。

JioMart所采用的是O2O(Online to Offline)模式,运用当地零售商资源,为消费者在较短时间内快速配送距离其目的地最近商店的商品。他们主要与Kirana、Reliance的Hypermarket超市以及Reliance Fresh生鲜超市中提货和运送。

Kirana在印度电商体系中有着不可替代的地位,也是一个很独特的存在。即便大型连锁商店和卖场在近几年迅速扩张,但据悉,Kirana在印度杂货零售业中依旧占据了90%以上的份额,并在疫情封锁期间成为印度90%以上的生活必需品供应渠道。无论是JioMart,还是FlipKart、Amazon这些电商巨头,都在计划将更多的Kirana商家纳入至自己的体系中。

而这就是我们经常谈起的超本地市场(hyperlocal marketplace)的概念体现。Hyperlocal指的是为了满足一块限定地理区域的消费者或用户所需而搭建的平台。在电商行业,指的就是从当地消费者比较熟悉和信任的就近商店为消费者配送商品,而非从中央仓库集中调配发送至各个地点的商品。Kirana往往比大型商场更具针对性,更熟悉并了解附近社区人群的喜好,也就能够为当地人提供与其需求最匹配的商品。当然,配送成本也相对而言少了不少。

据印度媒体Entrackr报道,JioMart正与13500家Kirana商店合作,他们还在线上开放了Kirana注册平台,邀请店主加入。

除了Kirana之外,JioMart还充分利用了Reliance Retail位于6600个城市的10415家线下商店。这一模式让JioMart无需前期投入大量资金搭建仓库,也无需投资储存设备。

在产品供应端,JioMart学习了阿里巴巴的方法,通过从制造商直接购买大批量产品运送至零售端,JioMart因规模效应和帮助制造商去库存等原因拥有了议价空间。相较于Bigbasket通过自有品牌获利的做法,JioMart虽然尚未有自有品牌的产品,但Reliance Retail旗下的许多自有品牌已足够为JioMart所用。

Facebook入局Jio Platforms后,也为JioMart在获客方面添了一把柴火。双方达成官方合作,Facebook旗下的即时通讯产品WhatsApp作为JioMart用户的主要通讯和支付渠道。在JioMart的App被正式推出前,用户可以通过WhatsApp的JioMart官方账号获得线上购买链接;WhatsApp Pay也成为了用户支付的主要途径。截止2019年7月,WhatsApp在印度用户总量达到4亿,在2020年第三季度下载量也达到1786万,远超于位于第二和第三名的印度尼西亚与墨西哥(印度尼西亚:808万;墨西哥:639万)。

总而言之,背靠强大的信实工业,加之海外互联网和资本巨头的入局,JioMart从一开始就拥有了市场上其他企业无法匹及的资源规模。最近,高盛预测信实工业将在2024年占领印度近一半的线上杂货电商销售份额。

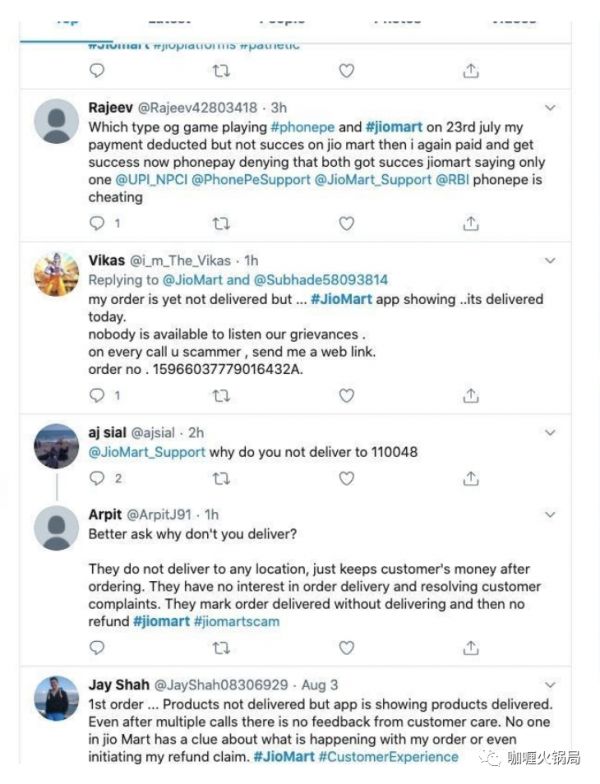

但有趣的是,如果你在海外社交平台推特上搜索“JioMart”,你能很快发现数条来自用户的抱怨和投诉,包括订单未得到配送、商品遗失和退款延迟等等。一位印度用户也向我们直言道,“许多印度互联网品牌和创业公司往往是光芒甚于实际价值。”可见,即便JioMart的发展速度很快,但在人员、基础设施以及用户体验等层面的搭建和配置仍然有很长的路要走。

Twitter推特上用户对JioMart的投诉

独角兽级别的本土竞争对手

JioMart在印度电商格局中的竞争对手并不少。BigBasket、Grofers、Amazon(Amazon Pantry和Amazon Fresh)、Flipkart是其中规模较大的直接竞争者,其他规模相对小的企业包括接近社区团购的生鲜杂货电商Milkbasket和印度版闪送Dunzo等。生鲜、杂货电商这块市场的发热也让包括Zomato和Swiggy在内的食品配送公司和Paytm Mall、Snapdeal等综合电商企业看到了新机会。8月10日,Swiggy推出杂货和必需品配送平台Instamart,以Gurugram为首个试验城市。

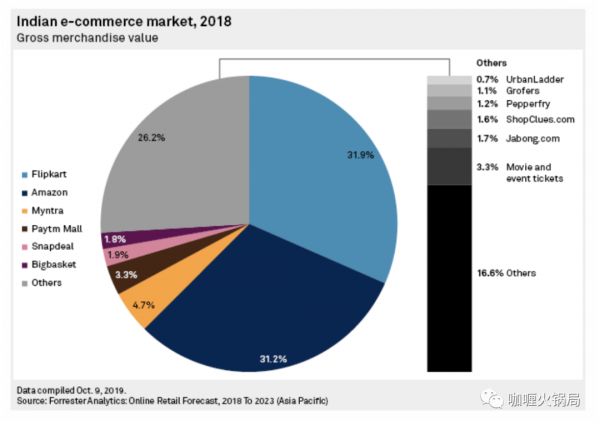

2018印度电商市场

篇幅有限,今天我们只聊其中一家公司,本土生鲜、杂货电商独角兽BigBasket。

BigBasket由五位超过40岁的创始人于2011年成立。2019年4月,BigBasket宣布完成了一笔6000万美金的新融资,领投方为阿里巴巴,参投方包括韩国未来资产集团和英联邦投资集团在内的其他现有投资者。但这不是阿里巴巴第一次投资BigBasket,早在2018年,阿里巴巴领投2亿美金的战略投资,成为BigBasket的大股东之一。

众所周知,印度的基础设施建设并不完善。包括Flipkart、Paytem、Ola在内的许多印度公司在早期试验食品配送后都曾相继关闭这一业务。而BigBasket走出了一条特别的模式。

这一模式与JioMart非常不同。简单而言,是一个以会员订阅模式为基础的按需配送模式,主要解决的是印度家庭每周至少一次的超市大批量采购需求。他们通过搭建dark stores(仅用于线上配送的小型存货点,类似于前置仓),以及与仓库和现有杂货店、供应商合作储存和配送商品。

在产品供应和销售端,他们与上千个品牌合作,其所布置在城市各地的采购中心会从P&G、mills等产品制造商大批量低价采购商品(原理同JioMart)。但BigBasket近四分之一的收入其实来自于自有品牌的商品。

除了直接面向消费者销售之外,BigBasket还运营B2B渠道,向印度的一些饭店、酒店、企业食堂和Kirana商店供货。而通过与蚂蚁金服所投资的印度移动支付公司Paytm的合作,BigBasket的商品还可以通过Paytm Mall和其更广的物流网络面向更多城市的消费者销售。

在配送模式上,他们同样采用超本地配送(hyperlocal delivery)模式,目标是实现当日送达、高供应比率和按时配送。BigBasket原本采用90分钟配送模式和次日送达两种模式,为了尽快实现超本地配送模式,他们选择将两种模式融合,试图实现所有配送都控制在4个小时内送达。为了实现这一目标,BigBasket不得不注资搭建比原本的dark stores大三倍的仓库,对储存和配送的要求也更高。

总体而言,BigBasket最大的优势还在于他们非常重视新科技的应用和上下游的整合,尤其重点开发了技术体系,用以服务于包括采购、物流、供应、配送、支付和退换等服务在内的终端到终端物流体系。他们还采用人工智能技术和机器学习模型,精确估算一座城市内的消费者需求。同时坚持完善售后服务,雇佣大量客服人员处理消费者投诉。

由高新科技支持的整个物流体系将成为BigBasket区别于其他平台的强大护城河,得以支持其迅速扩张。

2019年,BigBasket将目光锁定于配送工具。通过与电动运输工具生产商的合作,他们将配送工具升级为电动自行车和电动货车。此外,他们还探索无人售货柜BB Instant和小额配送服务BBDaily。

疫情发生后,BigBasket还在4月声称正在招募1万多名新工人,以应对疫情爆发后井喷的需求。7月,其日处理量达到35万。

无论是基于冷链、仓库等基础设施投入,还是就商品本身的高损耗、高配送成本而言,生鲜电商是需要大量烧钱的产业。更何况是在基础设施尚未健全的印度。

移动加速器MOX的社群总监和印度市场负责人Naman Sehgal分享道, “这些电商的商品成本和配送成本高于他们的销售利润,很难盈利。BigBasket正在做的,是通过规模经济的概念,增加销售量和用户粘度以增加收入、减少成本,同时寻找其他的增收渠道”。阿里巴巴的最新投资给了BigBasket更多更充足的弹药储备,以支撑其未来的战略布局。但运营9年至今,BigBasket尚未实现盈利。

谁是最后的赢家?

这个局面里可不仅仅只有印度本土玩家。JioMart刚接下了来自Facebook和Google谷歌等的投资,BigBasket背后是阿里巴巴,Grofers由软银、红杉投资,Flipkart的背后是美国零售巨头沃尔玛,Milkbasket背后的资本来自联想创投、联合利华等。

Jeff Bezos的Amazon最近也在印度持续投入大量资金,加码其在印度电商、零售、云服务等方面的渗透。Amazon还在协商购买9.9%的JioMart股份,同时考虑收购Jio Platforms竞争对手Bharti Airtel价值20亿美元的股份。

老生常谈,这就是一场资本的游戏。这些中、美巨头用金钱支持印度企业,也用各个战略侧面为其提供资源,更是在其中斡旋以保证自己利益的最大化。可谓是风起云涌,英雄争霸。

但无论资本怎么玩,印度市场未来巨大的发展空间是所有人有目共睹的。无论是人口红利、经济增速、互联网的迅速普及,还是领先的IT技术人才和开放的政府,都让印度互联网的未来充满想象力。

今年,莫迪政府出台了新的电商政策草案,主要目标在于管理迅速发展的电商行业,同时监管海外公司在印度市场中的角色。草案中尤其提到了需要标注产品的原产地、产品不能有虚假广告宣传、平台要在48小时内处理消费者投诉、以及海外公司所投资的本土电商平台需要定期接受对用户数据使用方面的审计调查等规定。

一个被规范的、健全的印度市场是我们所期待的。未来将会有新的资本进入这个市场,也有旧玩家利益被分割,让我们拭目以待。

相关推荐

风起云涌的印度生鲜杂货电商市场

“疫”外加速,巨头争霸印度生鲜杂货电商

风口上的印度生鲜电商:网约车开始送牛奶

Facebook、亚马逊、阿里抢滩印度杂货电商,要做印度版“京东到家”?

印度电商BigBasket 再获阿里投资

印度生鲜电商似乎找到了突破口,而这跟印度人爱喝牛奶有关

疫情之下,印度在线杂货平台如何突围?

印度百年巨头塔塔的下一站:电商

出海日报|BAce Capital计划募集至多1.5亿美元资金;韩国Mirae Asset领投印度杂货电商Bigbasket1.5亿美元融资

出海日报 | 探探称在印度的用户每三个月增加一倍;印度杂货电商Grofers完成2亿多美元融资

网址: 风起云涌的印度生鲜杂货电商市场 http://m.xishuta.com/zhidaoview15056.html