澳洲最大的线上美妆零售商,为何难取悦中国消费者?

题图

上周五,澳洲最大的线上美妆零售商Adore Beauty(ASX: ABY),已于澳大利亚证券交易所上市。IPO发行价格为6.75澳元/股(4.80美元/股),融资2.695亿澳元(1.92亿美元),市值6.353亿澳元(4.52亿美元)。截至发稿,Adore Beauty已跌至约5.83澳元/股(4.15美元/股)。

2000年4月,Adore Beauty由墨尔本21岁的学生Kate Morris和她的搭档James Height在车库里成立。如今,平台上汇聚了来自230多家知名品牌的11,000多件商品,共1850多万用户,其中59多万活跃用户。

疫情之后,Adore Beauty的销售额激增,2020财年销售额首次突破1亿澳元,达到1.21亿澳元(8390万美元),比2019年增长65.5%。

创始人Morris认为公司主要有两大优势:第一,入驻的品牌和SKU丰富;第二,内容与商业的打通,网站内有种草的博主文章,以及化妆教程等,有助于消费者选择。

图片来源:Adore Beauty官网

Adore Beauty的官网首页,和很多网购电商一样,banner、商品分类、推荐商品等一目了然。再往下专门有个区域,是200+商品品牌的简述,包含品牌理念、成立背景、主打产品等。继续往下,则是一些达人种草的文章,内容涵盖护肤理念、测评体验、场景分享等,图、文、视频、延伸阅读应有尽有。

简单来说,这更像是聚美优品+天猫+小红书的聚合体,理想状态下,各美妆品牌有Adore Beauty大平台的官方背书,用户在网站内被安利种草完之后,紧接着完成购买动作。另外,用户可通过在网站输入自己的电子邮箱,定期获取打折与上新通知,获得小样和赠品等,在对邮箱有着高使用频率的西方市场,这是一个利于复购的动作。

图片来源:麦肯锡

再来看用户基础,根据麦肯锡披露的数据,2016年,澳洲的线上零售市场渗透率仅为4.0%,也就是说,有可能澳洲的线上零售市场,还处在一个比较初级的玩法阶段。Adore Beauty作为较早一批入局者,又有着相对的壁垒,在澳洲能够保持赢家姿态是有一定道理的。

值得一提的是,2016年Adore Beauty曾入驻天猫,却在2017年关闭店铺。为什么这一套模式没有在中国跑通?

回顾一下当时在中国开店的三步战略:

第一,和大平台合作,于是他们进驻了天猫。

第二,认为独家品牌很重要,于是天猫店出现了很多对中国消费者来说相对小众的牌子,如Lanolips, asap, Skinstitut和ELEVEN等。

第三,找熟悉中国市场的合作方,找了MarketEngine广告公司合作,负责对接天猫。

然而6个月之后,2017年1月,Adore Beauty就在天猫关店了,Morris当时对外媒Which-50的解释说:“我们感觉整个的市场环境,战略上和Adore Beauty不是很匹配。”又补充说道:“或者不是很适合我们合作的‘luxury brands’。”

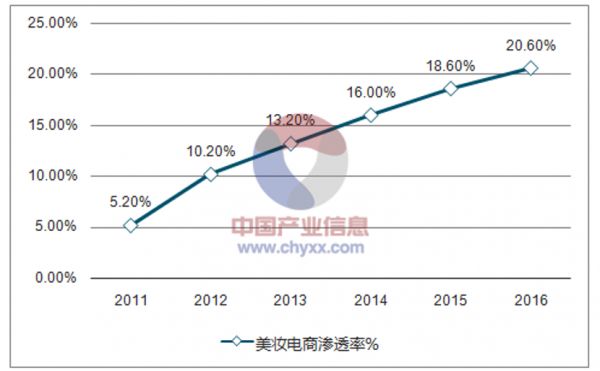

图片来源:中国产业信息网

根据中国产业信息网发布的智研咨询集团《2017-2022年中国美妆护肤市场监测及前景预测报告》,中国美妆电商渗透率从2011年的5.20%持续上升,2016年已经达到20.60%,说明消费者对于线上美妆的认知和购买在飞速增加,所以不是因为美妆电商的渗透率在中国不高的问题。

追溯一下历史,2011年左右正是淘宝开始飞速增长的时候,甚至可以说,中国消费者对线上美妆的认知,是早先被淘宝所教育的,在优质的基础上追求价格优惠,已经深入消费者心智。根据国内某社交网站上用户在2017年的比价,Adore Beauty甚至与丝芙兰相比,价格优势都不明显,因此在价格这一比拼上首先败下阵来。

Adore Beauty的内容种草和卖货打通的模式,其实在用天猫来卖产品的过程中,已经被消解掉了,博主无法在天猫站内完成安利动作,因此战略一没有达成。天猫更像是一个货架,要求进驻的商家调整自己本来的面貌,剔除不符合货架规格的部分,然后装进天猫的标准里,这个时候选品和SKU的丰富度就显得尤为重要。如果是国内消费者不熟悉的品牌,也没有其他的平台和打法来配合产品的种草和安利,湮没在天猫大几千亿的SKU中也不足为奇,因此战略二也没有达成。至此,战略三的作用可能还没有发挥出来,就匆匆偃旗息鼓了。

Adore Beauty也表示,会在上市之后进一步扩张海外市场。那如果Adore Beauty选择现在进驻中国市场,保持自己平台的原有模式,会不会有机会呢?

我们来看该公司的下一步打算:计划将于2021年推出自己的APP和自营品牌产品,以及“忠诚度计划“,以增强和用户的互动。APP是私域玩法,这个词在国内早已被用烂;自营模式京东等早已跑通;“忠诚度计划”,官方没有明确具体是哪种模式,如果是社群和会员制,这两个模式在国内早已不新鲜,如果是受海外欢迎的订阅式电商,结合如今大热的盲盒概念,打包舶来品的基因,也许会杀出一条血路来。

根据2019年凯度消费者指数与淘美妆商友会联合发布的《中国美妆消费者购买习惯与需求洞察白皮书》,消费者在选择平台时,主要考虑以下几个因素:一,专业可靠;二,方便实用;三,内容丰富;四,拥有潮流的信息和多样的形式。上述几种要素,兼具一种或某种,在国内都可以找到战绩赫赫的玩家。Adore Beauty转战到厮杀激烈的国内,如果没有硬核的打法,战绩不一定好看。

智研咨询集团还指出,中国女性主流美容消费区间在每月100-500元之间,美容消费1000元以上的占13.5% ,说明国内女性有一定的美妆消费能力。因此,海外玩家进驻国内受阻,可能还真不是‘luxury brands’的问题。

相关推荐

澳洲最大的线上美妆零售商,为何难取悦中国消费者?

从下沉市场切入美妆零售,「NOISY Beauty声名大噪」想成为“中国版Ulta Beauty”

36氪专访 | Swisse中国区执行总裁Suceka:保健品不等于药,培养消费者认知还需要时间

万字解读:谁引爆了中国彩妆

澳洲,一个被互联网遗忘的国家?

破产、挣扎、营销……平价美妆的冰火两重天

一年卖出100万个美妆蛋,美国DTC美妆品牌「JUNO & Co.」进军中国市场

赴日游客骤减,日本最大美妆网站cosme入驻天猫国际海外直购

每分钟售出 17 只的“美妆蛋”是怎样炼成的?

消费者“买全球”热情不减 进口货消费加速线上化

网址: 澳洲最大的线上美妆零售商,为何难取悦中国消费者? http://m.xishuta.com/zhidaoview14234.html