12年前欺诈案告破:分析了1.7TB贵金属交易数据后,摩根大通吃下史上最大罚单

编者按:本文来自微信公众号“大数据文摘”(ID:BigDataDigest),36氪经授权发布。

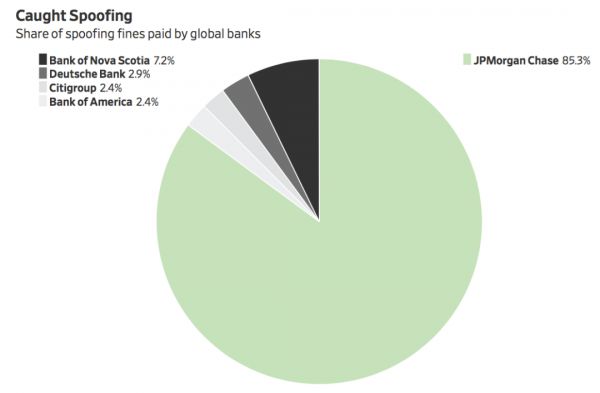

美国商品期货交易委员会(CFTC,Commodity Futures Trading Commission)刚刚开出了有史以来最大的一张罚单——9.2亿美元。

吃下这张罚单的是摩根大通(JPMorgan Chase&Co.),美国最大的金融服务机构之一,罚款原因来自对12年前摩根大通交易员操纵白银价格的一次调查。

商品期货交易委员会(CFTC,Commodity Futures Trading Commission)执行董事James McDonald表示,“如果没有现在的数据分析技术,我们根本不可能起诉摩根大通这样的银行。”

七年前,受限于数据分析量级和技术水平,监管机构几乎放弃调查

其实早在12年前,CFTC就接到了大量抱怨白银价格暗箱操作的投资者举报。2008年,CFTC开始在白银市场寻找其操纵市场行为,又因为数据分析能力受限,缺乏“可靠证据”,在2013年停止了调查。

监管机构说,摩根大通所承认其交易员使用的欺诈策略,是一种快速下单然后立刻取消的伎俩,这种交易手段会扭曲供需状况,从而导致价格朝着操纵者设计的方向发展。

“十二年前,我们进行的是和现在不同类型的调查。McDonald说:“我们依靠的是所调查公司或交易员宣誓作证的陈述。我们无法透过这些陈述进行分析,以确保它们的真实性和准确性。”

也就是说,并没有可靠的证据可以证明,摩根大通的交易员进行了这样的欺诈活动。

数据分析在12年前也已经成为了重要的破案工具。用于调查这起欺诈活动所需的数据来自芝加哥商品交易所(CME),该交易所提供黄金和白银期货交易。

McDonald说,当他2017年开始数据分析时,各种交易、订单和其他消息涌入CME的计算机,数据量大到根本无法存储或使用。

根据2019年11月的起诉书,摩根大通的两名前交易员在CFTC早先就白银市场调查开展询问时对其进行了误导,这份起诉书指控该行四名前雇员犯有包括敲诈勒索在内的罪行。起诉书称,交易员在被询问类似欺诈行为时予以否认。所有交易员都没有认罪,并且对芝加哥联邦法院提起的指控进行了抗辩。

McDonald对华尔街时报表示:“实际上,除了数据分析外我们还没有其他有效调查方法。”

由于没有数据以外的其他有力证据,监管机构在七年前几乎放弃了这一案件的调查。

七年后,分析1.7TB贵金属交易数据,判定摩根大通的欺诈行为

直到最近,这起案件终于告破。

2019年11月,CFTC重新就摩根大通的白银价格操控案进行了起诉。让这一停滞长达7年的案件被重审的证据,来自CME五年来多达1.7TB的贵金属期货交易数据。

1.7TB的数据是个什么概念呢,打个简单粗暴的比喻,打印下来足足得有1.27亿页!

通过对这些数据的分析,法院最终落实了对两名前德意志银行(Deutsche Bank AG)交易员的欺诈行为的指控。

七年后,CFTC更新了数据存储和分析方式,开始把所有数据都储存在了云端来访问,他们还雇佣了前芝加哥交易员和其他具有量化分析思维的员工来重新编写了数据调查程序,来过滤出能够指控市场操作的数据。

商品期货交易委员会执行董事James McDonald

在上周公布的一项协议中,摩根大通承认前交易员(包括去年被起诉的交易员)在黄金、白银和美国国债期货市场交易中存在欺诈行为。摩根大通最终也承认,在交易全球流动性最高的美国国债时存在不当行为。

McDonald说,目前CFTC的数据分析程序已经足够先进,使用交易数据就可以对一些民事案件提起诉讼,不需要证人作证。

这项9.2亿美元的罚款将允许摩根大通免于网络欺诈的指控,前提是这家公司在三年内不再惹麻烦。

从已经放弃对价格操纵的调查,到后来却开出了有史以来最大的一张罚单,这背后是美国政府在利用数据发现市场操纵方面取得的重要进步。

罚款包括支付给CFTC和司法部的金额。资料来源:CFTC和DOJ执法命令

利用交易漏洞操纵贵金属价格,这在金融市场并不是新鲜事。一些交易员抱怨政府觉得很多交易活动都是欺骗。大银行的交易员有时会下单然后取消较大的订单,以确认市场对相应规模的交易是否有所需求。巴克莱公司(Barclays PLC)前宏观交易全球负责人Robert Bogucki表示,银行通常需要大量交易来对冲业务风险。

Bogucki称:“最终的赢家将是高频交易公司,银行的交易部门成了垫背,而最大的输家是普通用户,最终会使实体经济受到冲击。” 他曾被政府指控操纵市场而后又被法官判处无罪释放。

一些华尔街观察家说,尽管法庭对摩根大通施加了巨额罚款,但结果并不令人满意。该银行在最近一季度就赚了47亿美元。美国司法部的文件指出,摩根大通在2015年就曾经对外汇现货市场中的类似不当行为的指控认罪。

提倡更严格的金融监管的组织Better Markets表示,摩根大通事先与监管机构和执法部门达成和解使其处罚措施“严重不足”。

McDonald表示,政府的欺骗调查还是对这些不当行为产生了威慑。CFTC认为现在的欺诈比“三年前”少。但交易员可能正在使用新的方法来试图非法影响价格,包括在一笔交易中注入误导性信息,以影响另一笔交易的价格。

他说:“只要有市场,就会有人试图干涉。”

而高效的数据分析调查工具,或许是监管机构监管、抓获这些投机分子最后的“火眼金睛”。

相关报道:

https://www.wsj.com/articles/jpmorgan-probe-revived-by-regulators-data-mining-11601892000

相关推荐

12年前欺诈案告破:分析了1.7TB贵金属交易数据后,摩根大通吃下史上最大罚单

市场要闻丨近10亿美元!摩根大通或将面临史上最大欺诈案罚单

摩根大通:比特币价格已经低于挖矿成本

5939万!环迅支付领到第三方支付机构史上最大罚单

摩根大通:医药行业热度持续,但市场面临一定挑战

摩根大通圈出三只芯片股,投资者该不该押注?

摩根大通:今年iPhone销量将下滑10%,将其目标价下调至335美元

传摩根大通或成为WeWork年内IPO主承销商

烧光24亿美元:明星AR公司Magic Leap将专利全部抵押给摩根大通

潮科技 | 融资26亿美元仍是无底洞,Magic Leap 将专利全部抵押给摩根大通

网址: 12年前欺诈案告破:分析了1.7TB贵金属交易数据后,摩根大通吃下史上最大罚单 http://m.xishuta.com/zhidaoview14048.html